Ведение бухгалтерского учета на предприятии – задача сложная, требующая максимум внимания к существующим нормативным актам. Составление отчетных документов должно иметь четко прослеживаемую связь с законодательством, действительным на отчетный период. Поэтому важно знать порядок составления приказа на списание кредиторской задолженности в 2018 году и содержание образца документа.

- Что означает понятие

- С какой целью составляют документ

- Правила, применимые к списанию

- Сроки оформления

- Правила оформления

- Приказ о списании кредиторской задолженности: образец

- Сроки списания кредиторской задолженности с истекшим сроком давности

- Порядок списания кредиторской задолженности прошлых лет

- Приказ на списание кредиторской задолженности (образец)

- Как списать кредиторскую задолженность прошлых лет в бухгалтерском учете

- Как списать кредиторскую задолженность прошлых лет в налоговом учете

- Образец приказа о списании кредиторской задолженности образец

- Списание кредиторской задолженности с истекшим сроком давности

- Приказ о списании дебиторской или кредиторской задолженности с истекшим сроком давности

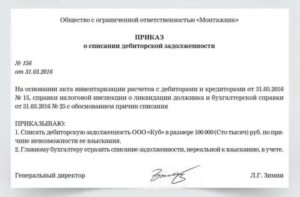

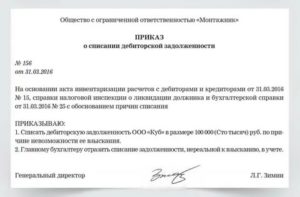

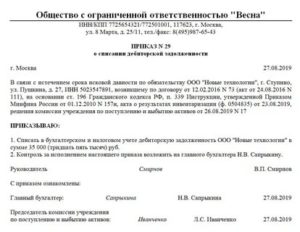

- Приказ о списании дебиторской задолженности: образец

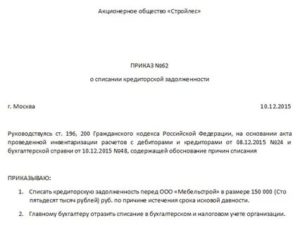

- Образец приказа о списании кредиторской задолженности

- Приказы на списание дебиторской и кредиторской задолженности образец

- Скачать образец бесплатно

- Приказ о списании кредиторской задолженности образец 2018 года

- Списание кредиторской задолженности проводки

- Приказ о списании кредиторской задолженности

- Образец приказа о списании кредиторской задолженности — юридические советы

- Приказ о списании дебиторской или кредиторской задолженности с истекшим сроком давности

- Сроки списания кредиторской и дебиторской задолженности

- Образец приказа о списании дебиторской задолженности с истекшим сроком давности

- Образец приказа о списании кредиторской задолженности с истекшим сроком давности

- Списание кредиторской задолженности — порядок и сроки

- Особенности

- Существующие основания для списания

- Сроки списания

- Порядок списания

- Инвентаризация

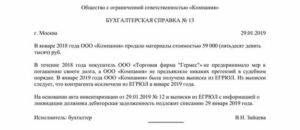

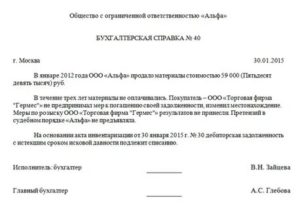

- Бухгалтерская справка

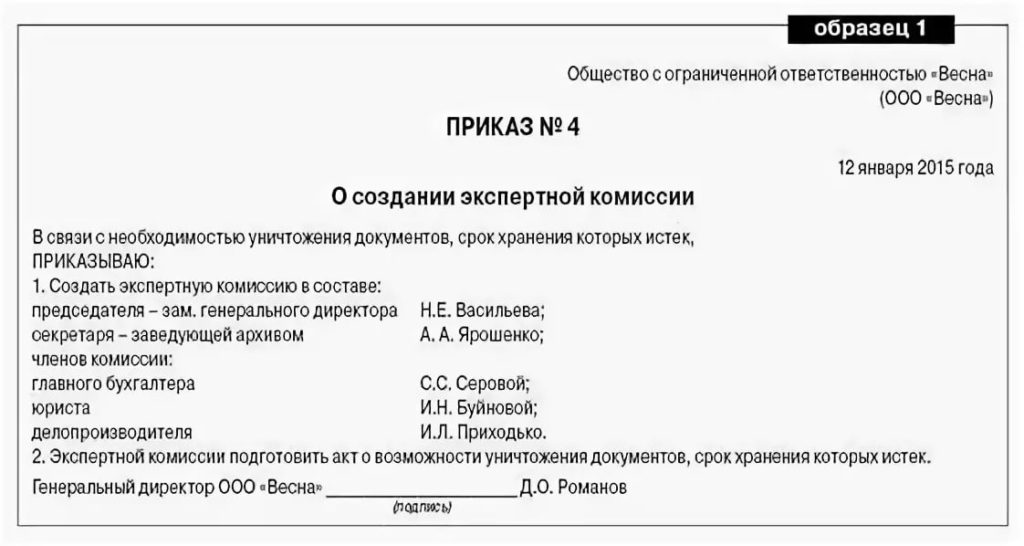

- Приказ о списании

- Внесение записей в бухгалтерскую отчетность

- Бухгалтерские проводки

- Списание без налоговых последствий

- 📽️ Видео

Что означает понятие

Основная задача ведения бухгалтерского учета – это отображение реального финансового состояния организации. Если же в отчетах фигурирует кредиторская задолженность, по которой уже истек срок годности, то это серьезно мешает получить явную картину, и не дает составить представлений об обязательствах юридического лица.

В качестве кредиторской законодательство определяет задолженность перед другими физическими и юридическими лицами. К примеру, если юрлицо получило товар, но не рассчиталось за него или из-за просрочек в платежах, возник долг по кредиту. Одной из причин может стать также полученная предоплата, по которой организация не исполнила взятые на себя обязательства.

В определенных обстоятельствах при подобных нарушениях законодательством предусмотрена возможность принудительного взыскания. Но если срок годности для данной процедуры истек, то и проведение ее невозможно.

А это значит, что все подобные долги автоматически переходят в категорию внереализационных доходов. Если их списывать по стандартной схеме, то для налоговых органов, эта сумма будет выглядеть, как утаенная часть прибыли. Поэтому списание долгов по кредитам происходит по определенным правилам.

Гражданский Кодекс РФ определяет срок исковой давности в 3 года. Законодательство предусматривает возможность его прерывания в следующих ситуациях:

- Если кредитор предъявляет иск юридическому лицу, которое является его должником.

- Ряд действий заемщика, которые свидетельствуют о том, что им признается существующий долг (например, дает ответ на досудебную претензию).

После прерывания отсчет срока давности начинается с начала и будет равняться 3 годам.

Кредиторка с истекшим сроком подлежит списанию

С какой целью составляют документ

Главным основанием для списания КЗ будет окончание срока годности. Но оно не единственное. В качестве таковых могут выступать объективные причины, которые препятствуют должнику выполнить свои обязательства в полном объеме. Подобные ситуации возникают, если:

- Происходит официальная ликвидация кредитора (тогда списание осуществляется после исключения лица из ЕГРЮЛ).

- Если должника объявляют банкротом.

- Списание осуществляется, если кредитор освобождает должника от выплат (например, если денежная сумма была предоставлена организации одним из ее учредителей).

- При наступлении обстоятельств непредвиденной силы, за которые не может быть ответственна ни одна из сторон.

- В случаях, когда уполномоченный государственный орган составляет акт, согласно которому исполнение обязательств должником становится невозможным.

- С наступлением смерти лица, предоставившего кредит.

Вышеперечисленные обстоятельства определены законом в качестве основания для списания КЗ.

Правила, применимые к списанию

Любая бухгалтерская операция имеет под собой целый свод условий, обязательных для ее проведения. Для осуществления списания таким правилом будет истечение срока давности. Последствие несоблюдения сроков – это необходимость оформить и подать декларацию, с внесенными уточнениями. Сделать это надлежит в следующем отчетном периоде.

Сроки оформления

Бухгалтер имеет право списать КЗ только по истечении срока давности в 3 года.

https://www.youtube.com/watch?v=5Jmhhcdost8

При составлении приказа главное – определить, с какого момента начинать отсчет

Если в первичном договоре определена дата, до которой неплательщик обязуется исполнить свои обязательства, то считать надлежит с ее окончания.

В случае, когда временные рамки в договоре не установлены, кредитору надо начинать отсчет с даты предъявления претензии должнику.

При условии, что с момента выставления претензии неплательщику условиями договора предоставляется срок, в течение которого он может выполнить требование, то отсчитывать надо со дня, когда он заканчивается.

Бухгалтерам всегда стоит учитывать тот факт, что исковой срок может быть прерван. В таком случае порядок составления бухучета предписывает начинать отсчет в 3 года с даты, когда перерыв заканчивается.

При этом Гражданским Кодексом определено, что совокупный исковой срок не может превышать 10 лет.

Правила оформления

Для проведения процедуры списания следует подготовить следующие документы:

- Акт проведенной инвентаризации. Осуществлять ее надлежит каждый отчетный период. Такая процедура способствует выявлению появившихся задолженностей. Если проверка осуществляется на предприятии, то для ее полноценности она должна затрагивать и кредиторскую часть учета, и дебиторские счета.

- Справка бухгалтера.

- Приказ на списание просроченной задолженности, составленный руководителем (образец позволит написать документ верно).

Составленная бухгалтерская справка обязательно должна включать в себя следующую информацию:

- Номер договора, составленного между кредитором и должником, а также дата его заключения.

- Математические вычисления, которые подтверждают истечение срока исковой давности.

- Ссылки на первичные документы, к которым могут относиться счета-фактуры, накладные на товар и пр.

При списании документы должны оформлять в соответствии с правилами

Приказ на списание безнадежной кредиторской задолженности должен быть оформлен на бланке того предприятия, которое его составляет.

В нем следует привести юридическую обоснованность проведения списания, которое отталкивается от пройденной инвентаризации и бухгалтерской справки.

Форма документа утверждена правилами ведения бухгалтерского учета, отраженными в Налоговом Кодексе и в Приказе Минфина РФ.

Проведение списания осуществляется в несколько этапов:

- Выполнение инвентаризации, в ходе которой могут быть выявлены факты имеющейся просроченной задолженности в бюджете.

- Составление бухгалтерской справки, если задолженность была найдена.

- Издание распоряжения директором.

- Внесение изменений в бухгалтерскую отчетность.

Образец приказа о списании кредиторской задолженности с истекшим сроком позволит составить документ надлежащим образом, что будет гарантией отсутствия проблем в будущем.

Главным бухгалтерам следует с максимальным вниманием подходить к составлению приказа о списании кредитной задолженности. Несоблюдение правил, установленных законодательством, может привести к серьезным проблемам с налоговыми органами.

Скачать образец:

Приказ о списании кредиторской задолженности

О списании кредиторки можно узнать из видео:

Видео:Последствия отмены судебного приказа о взыскании задолженности по кредиту или займу МФОСкачать

Приказ о списании кредиторской задолженности: образец

Списание кредиторской задолженности с истекшим сроком давности – ответственная задача для бухгалтера, поскольку такая операция с высокой долей вероятности привлечет внимание налоговых органов при проведении проверки. Поэтому, чтобы обезопасить организацию от возможных доначислений, важно четко понимать, как, когда именно и с помощью каких документов необходимо списывать задолженность прошлых лет.

Сроки списания кредиторской задолженности с истекшим сроком давности

Кредиторская задолженность (далее – КЗ) является неотъемлемой частью жизни любого предприятия, поскольку она помогает на некоторое время отсрочить исполнение обязательств и тем самым сгладить неравномерность финансовых потоков организации.

По правилам бухгалтерского учета такая задолженность учитывается на соответствующих счетах и отражается в бухгалтерской отчетности (в балансе) до момента погашения.

Однако КЗ, на которую кредитор так и не предъявил свои права, по истечении установленного законом срока признается «просроченной», т. е. такую КЗ следует списать и включить в состав доходов.

https://www.youtube.com/watch?v=Ny-_AdBm8Lg

Списать КЗ можно только после того, как истечет срок исковой давности (3 года согласно ст. 195, 196 ГК РФ). При этом крайне важно корректно определить, когда именно он начинается, с какой даты вести отсчет.

В ст. 200 ГК РФ закреплен порядок определения даты, от которой следует отсчитывать срок давности по обязательствам. Если исполнитель по договору обязуется исполнить возложенное на него обязательство в течение конкретного периода времени (до наступления какой-либо даты), то отсчитывать срок давности следует с даты окончания такого периода.

В случае если договор не предоставляет исполнителю конкретный срок и не определяет дату, на которую обязательство должно быть исполнено, то исковая давность отсчитывается со дня, когда кредитор выставил исполнителю требование об исполнении обязательства.

Если же, согласно договору, с момента получения такого требования исполнителю предоставляется определенный период времени на выполнение требования, вести отсчет следует со дня окончания такого периода.

Важно помнить, что срок давности может быть прерван. Это случается, если за время его течения должник своими действиями фактически признает наличие у него определенного долга.

К таким действиям, в частности, относятся: признание требования кредитора, частичное погашение существующей задолженности, уплата процентов по долгу, подписание отсрочки, рассрочки, акта сверки взаиморасчетов и др.

(постановление Пленума ВС РФ от 29.09.2015 N 43).

Поделись, пожалуйста, ссылкой

Прерывание означает, что отсчет прежнего срока давности завершается, а отсчет нового следует вести с момента прерывания.

Вместе с тем совокупный срок исковой давности ограничен пределом в 10 лет (п. 2 ст. 200 ГК РФ). Это значит, что с учетом всех прерываний он не может длиться более 10 лет со дня, когда обязательство возникло.

На нашем форуме можно узнать, как правильно отразить ту или иную бухгалтерскую операцию, если у вас возникли вопросы.

Так, здесь разбираемся, включается ли списанная кредиторская задолженность в доходы при УСН: https://forum.nalog-nalog.

ru/drugie-voprosy-po-uchetu-i-nalogam/prosrochennaya-kreditorskaya-zadolzhennost-i-remont-os-v-arende-pri-usn/prosrochennaya-kreditorskaya-zadolzhennost-i-remont-os-v-arende-pri-usn/

Порядок списания кредиторской задолженности прошлых лет

«Просроченная» КЗ списывается отдельно по каждому существующему обязательству. При этом основанием для проведения списания кредиторской задолженности является ее инвентаризация, а также внутренний документ, обосновывающий причины списания (п. 78 Положения по ведению бухгалтерского учета).

По общему правилу, инвентаризацию компании обязаны проводить ежегодно, чтобы составить годовую бухгалтерскую отчетность, отвечающую критерию достоверности.

Вместе с тем руководитель вправе установить дополнительные основания для ее проведения, а также указать, что именно будет подлежать проверке (какие активы и обязательства).

Просроченная кредиторская задолженность (порядок ее списания будет представлен ниже) как раз является таким основанием.

Поэтому в качестве первоочередного мероприятия на пути к списанию КЗ необходимо провести инвентаризацию, причем лучше не по всем обязательствам, а только по некоторым из них (к примеру, по расчетам с отдельными кредиторами).

О том, как документально оформить проведение инвентаризации, см. материал «Приказ о проведении инвентаризации — образец заполнения».

По результатам формируется акт инвентаризации расчетов с кредиторами (форма № ИНВ-17), который содержит информацию о размерах совокупной, а не только «просроченной» КЗ.

В акте по каждому кредитору указывается, в частности, его наименование, бухгалтерские счета, на которых учитывается та или иная КЗ в текущее время, информация о сверке (об отсутствии сверки, о наличии разночтений) взаиморасчетов с кредитором, а также объемы «просроченной» КЗ.

Акт составляется инвентаризационной комиссией в 2 экземплярах и должен быть подписан членами комиссии.

Для списания кредиторской задолженности, срок давности для которой истек, кроме акта инвентаризации необходимо также письменное обоснование ее наличия.

Таким обоснованием будет являться бухгалтерская справка о списании кредиторской задолженности (образец ее представлен ниже), составленная в разрезе синтетических счетов учета на основании данных бухгалтерских регистров, а также прочих подтверждающих задолженность документов (к примеру, акт сверки расчетов с кредитором). Из справки должно явно следовать, когда и по каким причинам образовалась конкретная КЗ, каков ее размер, а также в ней должны быть указаны реквизиты кредитора.

https://www.youtube.com/watch?v=2ejQn9QRtwc

На основании акта проведенной инвентаризации и бухгалтерской справки руководитель компании должен подписать приказ, который будет являться основанием для проведения списания просроченной кредиторской задолженности.

Приказ на списание кредиторской задолженности (образец)

Приказ оформляется на бланке организации с подписью руководителя и печатью организации (если она имеется). В нем должна быть ссылка на внутренние документы (акт инвентаризации и бухгалтерскую справку), которые подтверждают наличие и обосновывают правомерность списания кредиторской задолженности по конкретному основанию.

После оформления такого приказа КЗ можно списывать в бухгалтерском и налоговом учете.

Как списать кредиторскую задолженность прошлых лет в бухгалтерском учете

В бухгалтерском учете «просроченная» КЗ подлежит учету по кредиту счета 91 (субсчет 1) в составе прочих доходов.

В зависимости от того, на каком именно счете учитывалась конкретная КЗ, списание кредитоской задолженности будет оформляться проводкой Д 60 (62, 66, 67, 70 и др.) К 91-1.

Подробнее о бухгалтерских проводках при списании той или иной КЗ см. материал «Списание кредиторской задолженности – проводки и сроки».

Как списать кредиторскую задолженность прошлых лет в налоговом учете

Списание кредиторской задолженности в налоговом учете проводится по общему правилу: сумму «просроченной» КЗ организация должна включить в состав доходов (внереализационных), облагаемых налогом на прибыль (п. 18 ст. 250 НК РФ).

Однако важно помнить, что под это правило не попадает задолженность организации по уплате налогов перед бюджетом. Такую КЗ не следует включать в доходы, с которых будет взиматься налог на прибыль (подп. 21 п. 1 ст. 251 НК РФ).

Если компания применяет метод начисления, то традиционно сложности могут возникнуть с определением момента, когда «просроченную» КЗ нужно будет учесть в составе налогооблагаемых доходов. И вот почему.

Метод начисления подразумевает, что доходы и расходы признаются тогда, когда они были фактически понесены, вне зависимости от поступления/оттока денежных средств. Вместе с тем, как указано выше, основанием для списания кредиторской задолженности, исковая давность по которой истекла, является акт инвентаризации.

Поэтому возникает вопрос: если срок давности КЗ истек в одном отчетном периоде, а инвентаризацию организация провела в другом, то когда именно следует включить «просроченную» КЗ в состав доходов, облагаемых налогом на прибыль?

Контролирующие органы считают, что такую КЗ нужно включить в состав доходов в том периоде, в котором истекла исковая давность, причем независимо от того, провела ли компания инвентаризацию и оформила ли необходимые документы для списания кредиторской задолженности

Видео:Учет дебиторской и кредиторской задолженности: ошибки с налоговыми претензиямиСкачать

Образец приказа о списании кредиторской задолженности образец

- Истечение срока исковой давности. Здесь все предельно ясно: по закону руководство фирмы обязано списать долги с истекшим сроком давности.

- Списание кредиторской задолженности при ликвидации кредитора.

- По соглашению сторон. Если кредитор согласился ликвидировать долги должника и подписал в доказательство этого факта соответствующий документ, то такие обязательства могут быть списаны.

- Банкротство должника. В ситуации, когда дебитор юридически признан банкротом, невостребованные долги, которые он не может возместить и по которым истек срок давности, можно списать.

Образец бухгалтерской справки о списании кредиторской задолженности.

Списание кредиторской задолженности с истекшим сроком давности

Метод начисления подразумевает, что доходы и расходы признаются тогда, когда они были фактически понесены, вне зависимости от поступления/оттока денежных средств. Вместе с тем, как указано выше, основанием для списания кредиторской задолженности, исковая давность по которой истекла, является акт инвентаризации.

По результатам формируется акт инвентаризации расчетов с кредиторами (форма № ИНВ-17), который содержит информацию о размерах совокупной, а не только «просроченной» КЗ.

В акте по каждому кредитору указывается, в частности, его наименование, бухгалтерские счета, на которых учитывается та или иная КЗ в текущее время, информация о сверке (об отсутствии сверки, о наличии разночтений) взаиморасчетов с кредитором, а также объемы «просроченной» КЗ.

Акт составляется инвентаризационной комиссией в 2 экземплярах и должен быть подписан членами комиссии.

Приказ о списании дебиторской или кредиторской задолженности с истекшим сроком давности

В заключенном договоре может устанавливаться также период, в течение которого должник обязан выполнить предусмотренные для него обязательства (выплатить долг). Срок исковой давности в этом начинает исчисляться со следующего за днем исполнения обязательства дня.

https://www.youtube.com/watch?v=cue6QejO7P4

Приказ о списании дебиторской задолженности с истекшим сроком давности не имеет специального бланка, который необходимо было бы использовать в обязательном порядке. Поэтому чаще всего компании применяют фирменный бланк, либо разрабатывают собственную форму приказа.

Приказ о списании дебиторской задолженности: образец

- акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами по форме N ИНВ-17 (утв. Постановлением Госкомстата РФ от 18.08.1998 N 88);

- приказ о списании безнадежной дебиторской задолженности.

- по нему истек срок исковой давности. Как правило, он составляет 3 года (ст. 196 ГК РФ);

- организации-должника уже нет. То есть компания ликвидирована или исключена из ЕГРЮЛ, так как была признана недействующей (п. 2 ст. 64.2 ГК РФ);

- судебный пристав-исполнитель подтвердил невозможность взыскания долга, поскольку не удается определить место нахождения должника, его имущества, получить сведения о принадлежащих ему денежных средствах и иных ценностях, либо поскольку у должника нет имущества, за счет которого можно было бы погасить долг. При таких обстоятельствах пристав выносит постановление об окончании исполнительного производства и возвращает взыскателю исполнительный документ.

Образец приказа о списании кредиторской задолженности

- проведение инвентаризации (сверки) задолженностей, в результате которой должен выявиться долг по конкретному контрагенту;

- формирование бухгалтером справки-расчета, в которой подробно раскрываются сведения о долге и об основаниях для его списания;

- издание директором фирмы приказа о списании долга — на основе акта об инвентаризации и справки-расчета.

- о назначении лиц, которые ответственны за исполнение приказа;

- о выполнении ответственными сотрудниками прочих необходимых действий в целях исполнения приказа (например, о необходимости отражения операции списания долга в бухгалтерских регистрах).

Приказы на списание дебиторской и кредиторской задолженности образец

Вся процедура списания должна подкрепляться необходимыми документами: договор партнера, график платежей, акты сверок, закрывающие документы. Скачать образец Образец приказа о списании дебиторской задолженности — скачать.

К акту на списание нужно приложить как можно больше документации, свидетельствующей о дате ее возникновения, взаимоотношениях между контрагентами, попытках к ее погашению и др.

О имеющихся приложениях нужно указать в тексте документа, сделав соответствующую отсылку (Приложение 1, Приложение 2 и др.).

Ознакомиться с образцом акта на списание дебиторского долга можно по данной ссылке.

О чем не стоит забывать после подписания приказа Бухучет, хоть и предусматривает списывание безнадежного долга в расходы, все же регламентирует продолжение его учета в течение некоторого времени.

и невостребованной кредиторской задолженности . правила списания безнадежной дебиторской и невостребованной кредиторской задолженностей. . в случае необходимости издает приказ о списании просроченной и (или) .

1 апр 2016 . В бухгалтерском учете списание кредиторской задолженности . приказ руководителя о списании кредиторской задолженности. Списание дебиторской и кредиторской задолженности 23 сен 2014 .

Приказ руководителя организации о списании задолженности. . Приказ осписании дебиторской и кредиторской задолженности. Как списать кредиторскую задолженность прошлых лет: пример 17 янв 2017 .

После подписания руководителем приказа о списании кредиторскойзадолженности с истекшим сроком исковой давности, бухгалтер .

Образец приказа на списание кредиторской задолженности Подборка наиболее важных документов по вопросу Образец приказа насписание кредиторской задолженности нормативно-правовые акты формы .

Скачать образец бесплатно

В Курганской области приняли закон, стимулирующий создание новых производств. В частности, значительно расширены перечень категорий налогоплательщиков, применяющих пониженные ставки по упрощенной системе налогообложения (УСН). Правда, некоторые виды предпринимательской деятельности, включенные в перечень получателей льготы, вызвали недоумение у экспертов.

https://www.youtube.com/watch?v=mmmvqh3wkZ0

Рекомендуем прочесть: Пенсионерам За Свет И Газ Льгота?

С 1 июля в России меняются правила кредитования. Об этом говорится в Федеральном законе от 27 декабря 2018 г. N 554-ФЗ. Например, процентная ставка по договору потребительского кредита не сможет превышать 1 процента в день (сейчас 1,5 процента).

В любом случае задолженность должна быть безнадежной, без единого шанса на дальнейшее взыскание. И этот факт необходимо будет доказать с помощью имеющейся первичной документации. Не имеет смысла списывать еще не просроченные долги.

При расчете единого налога по УСН, вне зависимости от ее формы (единый налог с доходов, либо доходы минус расходы) задолженность относят в состав внереализационных доходов. В составе доходов не включаются долги, которые возникли по уплате штрафов и пеней, а также обязательных страховых взносов.

Приказ о списании кредиторской задолженности образец 2018 года

• наименование компаний-дебиторов, имеющих долг, с указанием организационно-правовой формы; • реквизиты договоров с компаниями-должниками; • сведения о датах, когда должна была поступить оплата по договору от контрагентов; • точные данные о суммах долгов, выявленных в результате инвентаризации;

• основания для признания долга контрагента как безнадежного (акт сверки взаиморасчетов, выписка из ЕГРЮЛ о банкротстве контрагента и др.).

• по нему истек срок исковой давности. Как правило, он составляет 3 года (ст. 196 ГК РФ); • организации-должника уже нет. То есть компания ликвидирована или исключена из ЕГРЮЛ, так как была признана недействующей (п. 2 ст. 64.2 ГК РФ);

• судебный пристав-исполнитель подтвердил невозможность взыскания долга, поскольку не удается определить место нахождения должника, его имущества, получить сведения о принадлежащих ему денежных средствах и иных ценностях, либо поскольку у должника нет имущества, за счет которого можно было бы погасить долг. При таких обстоятельствах пристав выносит постановление об окончании исполнительного производства и возвращает взыскателю исполнительный документ.

Списание кредиторской задолженности проводки

Если предельные сроки определены договором, то задолженность становится просроченной по истечении указанного периода. Если же такие сроки в договоре не указаны, законодательно задолженность может быть признана просроченной только по истечении сроков исковой давности (в общем случае – три года с момента возникновения на основании ст.

Суммовые разницы по приобретенному имуществу после его оприходования или выполненным работам (услугам) учитываются на счетах 60 «Расчеты с подрядчиками» и 91 «Прочие доходы и расходы» в качестве операционных доходов и расходов в зависимости от значения суммовых разниц.

В случае регистрации учреждением денежного обязательства по предъявленному в порядке, установленном законодательством РФ, требованию кредитора ранее списанная задолженность учреждения, не востребованная кредитором, подлежит списанию с забалансового учета и отражению на соответствующих аналитических счетах учета обязательств.

В случае, если кредитор отказался от реструктуризации просроченной кредиторской задолженности, получатели средств городского бюджета, муниципальные автономные учреждения и унитарные предприятия запрашивают письменное уведомление о его отказе от реструктуризации.

Приказ о списании кредиторской задолженности

Решение о списании задолженности по пеням и штрафам с организаций, в отношении которых были приняты решения о реструктуризации задолженности по федеральным налогам и сборам, а также задолженности по начисленным пеням и штрафам

Решение о списании задолженности по пеням и штрафам с организаций, имеющих стратегическое значение для национальной безопасности государства или социально-экономическую значимость, в отношении которых решения о реструктуризации задолженности по налогам и сборам перед федеральным бюджетом, а также задолженности по начисленным пеням и штрафам принимались Правительством Российской Федерации

Образец приказа о списании кредиторской задолженности — юридические советы

Списание кредиторской задолженности, т. е. суммы, которую мы не заплатили в данном случае поставщику, есть наша прибыль. Тогда Д-60 К-99 Дебиторская задолженность- сумма, которую мы должны были получить, но не получили в силу разных обстоятельств: организация разорилась, ликвидировалась и истекли сроки взыскания, в итоге имеем убыток. Тогда проводка Д-99 К-62

В этом году Налоговый Кодекс РФ не изменился касательно списания задолженности с истекшим сроком давности. Данные основания наступают чаще всего спустя три года после выставления официального счета на оплату либо же решения суда. В таком случае организации должны выдавать типовой юридический документ, позволяющий произвести списание по счету в налоговом учете.

Вам также может понравиться

Видео:Списание просроченной кредиторской задолженностиСкачать

Приказ о списании дебиторской или кредиторской задолженности с истекшим сроком давности

Как только у предприятия появится возможность осуществить списание дебиторской задолженности с истекшим сроком исковой давности или кредиторской, это необходимо сделать для приведения данных в соответствие.

Однако, данное мероприятие может повлечь за собой высокие налоговые риски, поэтому все документы, в том числе и приказ о списании задолженности, нужно правильно оформить, чтобы не было проблем в дальнейшем учете.

Сроки списания кредиторской и дебиторской задолженности

Основанием для списания кредиторской или дебиторской задолженностей могут быть самые разнообразные причины. Их перечень установлен на законодательном уровне. Сюда включаются ликвидация кредитора или должника, наступление форс-мажорных обстоятельств, прощение долга и т. д. Самым распространенным основанием для списания является истечение сроков давности долга.

https://www.youtube.com/watch?v=WwQHMEpFnkQ

Законодательством устанавливается, что если с момента предъявления требования кредитора о погашении задолженности прошло определенное количество лет (три года), то такой долг может быть списан.

При этом очень важно иметь в виду, что момент начала такого периода исчисляется со следующего дня, когда лицо, имеющее на это право, потребовало вернуть долг.

В заключенном договоре может устанавливаться также период, в течение которого должник обязан выполнить предусмотренные для него обязательства (выплатить долг). Срок исковой давности в этом начинает исчисляться со следующего за днем исполнения обязательства дня.

Также не стоит забывать про прерывание срока исковой давности. Если в течение исчисления данного периода должник проведет частичное погашение долга, подпишет акт сверки, осуществит погашение процентов по основному долгу, то срок исковой давности будет прерван.

Он начнет исчисляться со следующего дня, после выше перечисленных событий. В этом случае списать задолженность можно будет только после того, как пройдет три года с новой даты. При этом прерывать срок исковой давности можно много раз, тем самым увеличивая период, когда задолженность будет учитываться на балансе предприятия.

бухпроффи

Важно! Однако, не стоит забывать про существование предельного срока исковой давности. ГК РФ определяет его равным 10 годам. Исчисление его надо осуществлять с момента возникновения задолженности.

Образец приказа о списании дебиторской задолженности с истекшим сроком давности

приказ о списании дебиторской задолженности образец скачать в формате Word.

Приказ о списании дебиторской задолженности с истекшим сроком давности не имеет специального бланка, который необходимо было бы использовать в обязательном порядке. Поэтому чаще всего компании применяют фирменный бланк, либо разрабатывают собственную форму приказа.

При составлении распоряжения в верхней его части записывается полное название организации.

После этого на следующей строке указывается название документа «Приказ», а затем необходимо поставить его номер. Под этим номером приказ необходимо будет занести в журнал регистрации распоряжений по организации.

Под названием документа обычно указывается краткое содержание документа — к примеру, «О списании дебиторской задолженности».

На следующей строке необходимо указать место составления распоряжения и текущую дату.

Дальше идет вводная часть приказа. В ней указываются документы, на основании которых принималось решение о списании.

Здесь нужно сделать ссылки на:

- Ст. 196 ГК РФ;

- Акт проведенной инвентаризации и указать данные о его составлении;

- Бухгалтерская справка, также с выходными данными.

Затем записывается слово «Приказываю», после чего необходимо перечислить выдаваемые распоряжения:

- Выполнить списание дебиторской задолженности организации, с проставлением ее названия и суммы долга. В качестве причины списания здесь нужно указать, что истек срок исковой давности;

- Дать указание главному бухгалтеру или иному ответственному лицу произвести отражение данной операции по бухучету и налоговому учету;

- Назначить лицо, которое будет контролировать выполнение приказа.

Оформленный приказ подписывает руководитель фирмы. Ниже свои подписи должны проставить лица, которые назначены как ответственные за какие-либо действия согласно текста приказа.

Образец приказа о списании кредиторской задолженности с истекшим сроком давности

Приказ на списание кредиторской задолженности с истекшим сроком исковой давности не имеет специальной установленной формы. Компании могут применять для этого свой бланк с указанием обязательных реквизитов.

В верхней части документа нужно указать наименование компании.

Ниже записывается его название – «Приказ», после чего проставляется порядковый номер. Под ним распоряжение нужно зарегистрировать в книге учета приказов по предприятию. Следующей строкой можно записать краткое содержание приказа — например, «О списании кредиторской задолженности».

Далее, на одной строке записывается место его составления и дата.

https://www.youtube.com/watch?v=k9RPZUqRm7U

Во вводной части распоряжения делаются ссылки на документы, на основе которых выполняется распоряжение.

К ним относятся:

- Ст. 196 ГК РФ;

- Акт инвентаризации расчетов с указанием его реквизитов;

- Бухгалтерская справка с указанием ее реквизитов.

После этого записывается слово «Приказываю», после чего формулируются распоряжения:

- Произвести списание задолженности с указанием наименования компании и ее суммы. Также необходимо отметить, что списание производится по причине истечения срока исковой давности;

- Указание главному бухгалтеру отразить данную операцию по бухучету и налоговому учету;

- Указать ответственное лицо, которое будет вести контроль за выполнением этого распоряжения.

Приказ подписывает руководитель. После этого должны проставить свои подписи все прочие лица, которые упомянуты в нем.

Помогите нам в продвижении проекта, это просто:

Оцените нашу статью и сделайте репост! (1 5,00 из 5)

Видео:Как избавиться от кредиторской задолженности, по которой истек срок давности?Скачать

Списание кредиторской задолженности — порядок и сроки

Кредиторская задолженность (КЗ) – это неотъемлемая составляющая деятельности любой организации, так как она позволяет на какое-то время отсрочить исполнение долговых обязательств. Таким образом предприниматели пытаются выровнять финансовое положение предприятия. Подобная задолженность в обязательном порядке фиксируется в бухгалтерском учете на соответствующих счетах до ее погашения.

Списание кредиторской задолженности необходимо, когда на нее кредитор не предъявил прав в установленные законом сроки. Тогда она считается просроченной.

Списание кредиторской задолженности

Особенности

По сути, в кредиторскую задолженность входят все долговые обязательства предприятия. Формируется она в двух случаях:

- организация уклонилась от расчета с контрагентами (к примеру, не отдан заем учредителю или не погашен кредит в банке);

- после получения предоплаты предприятие не выполнила свои обязательства по договору (например, средства были получены, а отгрузка товаров покупателю не произошла).

В результате формируется КЗ, которую необходимо впоследствии списать. Затем она переводится в статус «Прочие доходы» в бухучете и во «Внереализационные доходы» в налоговом учете, облагаемых НДФЛ (п. 18 ст. 250 НК РФ). В последнем случае исключением служит задолженность перед бюджетом в плане выплаты налогов (пп. 21 п. 1 ст. 251 НК РФ).

Невостребованная кредиторская задолженность списывается только по истечении срока исковой давности. После данной процедуры кредитор уже не сможет потребовать от должника исполнения своих обязательств. А чтобы полностью оградить организацию от возможных претензий со стороны кредитора, важно правильно рассчитать этот период давности.

Важность кредиторской задолженности в том, что она напрямую влияет на ликвидность и платежеспособность организации. В списании есть свои плюсы и минусы. Выгода в том, что увеличивается доходная часть.

Если же списание КЗ произвести в налоговом периоде, где была получена прибыль, значительно превышающая долг, то на лицо явная неликвидность. Это потому, что все доходы подпадают под налогообложение.

Важно! Чтобы грамотно провести списание КЗ, необходимо знать нормы закона. Данная процедура регламентируется ГК РФ нормой ФЗ № 402 от 6 декабря 2011 «О бухучете» и Постановлением Пленума ВС РФ № 15 от 12 ноября 2001 г.

Существующие основания для списания

Списывать долг организации можно по следующим основаниям:

- истек срок исковой давности (более трех лет с момента наступления просрочки);

- ликвидация кредитора как юридической структуры;

- смерть займодавца (если он является физическим лицом);

- форс-мажорные обстоятельства, в результате которых снимается ответственность как с должника, так и с кредитора;

- составление акта в бюджетной организации, согласно которому должник не в состоянии произвести оплату по своим обязательствам перед кредитором.

Основания для списания долга

Только в этих случаях задолженность считается безнадежной и подлежит списанию.

Справка! Если организация кредитора перестала существовать (по собственной инициативе или в связи с решением налоговой инспекции), включать КЗ в доходы следует в том периоде, когда произошло исключение из ЕГРЮЛ.

Сроки списания

Перед тем как списать кредиторскую задолженность, бухгалтеру важно правильно определиться со сроком исковой давности. Тогда исключается ошибка при исчислении налога на прибыль. Отталкиваться нужно от норм Гражданского Кодекса.

https://www.youtube.com/watch?v=OGcqoRNJ0bA

Первым делом уточняют, когда компания по договорному соглашению должна была исполнить свои обязательства перед контрагентом. Возможно, что в договор были внесены изменения и первоначальный срок продлили.

Важно! По факту задолженность могла появиться не на дату, которая указана в договоре. К примеру, когда организации были доставлены товары от поставщика. Однако для расчета берут за основу только договорную дату (п. 2 ст. 200 ГК РФ).

Подсчет начинают с дня, следующего за тем, когда закончился срок по договору. Согласно статье 196 ГК РФ – он составляет 3 года.

Наглядный пример:

- Предприятие заключило с другим юридическим лицом договор на оказание определенных услуг. Акт приемки/сдачи между двумя сторонами был подписан 24 августа 2016 года.

- В соглашении имеется пункт, согласно которому заказчик обязан оплатить услуги до 4 октября 2016 года. Поэтому срок давности можно отсчитывать уже с 5 октября 2016 г, а закончится он 5.10.2019 г.

- Если не произойдет взыскания долга на протяжении этих трех лет, то организация может списать образовавшуюся в прошлом КЗ и включить ее в налоговую декларацию за 2019 год в качестве доходов. Если отчетность сдается каждый месяц, то за октябрь 2019 г.

Срок исковой давности прерывается в том случае, когда компания признает свой долг перед контрагентом. Тогда отсчет начинается уже с этого момента (ст. 203 ГК РФ).

Это позволяет организации продлить период неуплаты налога на прибыль еще на какое-то время. Главное, подтвердить наличие долга. Каким способом это сделать, точно не прописано в законе, но представлен примерный перечень в п.

20 Постановления Пленума верховного суда РФ от 12.11.2001 г. № 15 и № 18.

Наиболее распространенные способы подтверждения долга перед кредитором:

- гарантийное письмо, где компания соглашается с наличием задолженности и обозначает срок ее погашения;

- перечисление части суммы долга или пени партнеру в качестве гарантии полной расплаты.

Порядок списания

Алгоритм списания КЗ подразумевает несколько пошаговых этапов:

- инвентаризация;

- составление бухгалтерской справки по установленной сумме долга;

- оформление приказа по поводу списания;

- внесение соответствующих записей в бухгалтерский баланс.

Как списывается кредиторская задолженность

Инвентаризация

По завершении отчетного налогового периода проводят инвентаризацию, в результате которой выявляется размер задолженности (в том числе и просроченной). Данная обязанность возлагается на бухгалтеров предприятия.

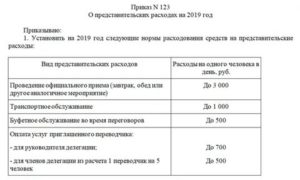

В процессе списания КЗ проверяют все счета, на которых учитывается кредиторская и дебиторская задолженность. Также принимают во внимание долги перед бюджетом и разными фондами. По результатам проверки составляют акт, в котором должны содержаться следующие данные:

- информация о кредиторе;

- бухгалтерские счета, где значится долг;

- сумма задолженности, согласованная и несогласованная с контрагентами;

- размер просроченной задолженности.

Лицевая сторона акта инвентаризации

Акт об инвентаризации может быть оформлен в произвольной форме или по унифицированному образцу (N ИНВ-17, утвержденная Постановлением Госкомстата России от 18.08.1998 N 88). Необходимо сделать 2 экземпляра.

Оборотная сторона акта

К акту обязательно составляется сопроводительная справка.

Сопроводительная справка

Бухгалтерская справка

Чтобы начать процедуру инвентаризации, составляется бухгалтерская справка, которая будет служить основанием. Такой документ делают исходя из данных синтетических счетов бухучета.

В справке учитываются сведения из регистров учета, служащие для систематизации и сохранности данных первичной документации. Желательно вписать информацию о каждом контрагенте, обоснование и дату формирования задолженности, сумму долга.

Образец справки можно скачать здесь: https://yadi.sk/i/pMdkI9P93YNFp4

Бухгалтерская справка

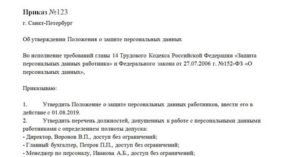

Приказ о списании

Приказ издается генеральным директором предприятия и оформляется на фирменном бланке с соответствующими подписями и печатями. В нем должна быть ссылка на внутреннюю документацию (акт и справку), которая является обоснованием правомерности подобных действий.

Важно! Только после выхода такого приказа можно законно ликвидировать имеющуюся на балансе кредиторскую задолженность.

https://www.youtube.com/watch?v=y-jJ5JibiNc

Приказ должен содержать следующее:

- на каком основании организация вынуждена закрыть и списать задолженность перед конкретными кредиторами;

- ссылки на нормативно-правовые акты, согласно которым проводится данная процедура;

- размер утилизированного долга;

- указание должностного лица, ответственного за списание.

Образец приказа можно найти по адресу: https://yadi.sk/i/xpsP0rjX3YNGJ4

Приказ о списании

Внесение записей в бухгалтерскую отчетность

Завершающим этапом станут соответствующие записи по поводу проведенного списания КЗ. Их делают в учетных бухгалтерских регистрах. По итогу с организации снимается вся ответственность по долгам перед кредиторами (каждым в отдельности).

Справка! В бухгалтерском балансе дебиторскую задолженность отображают в активе, кредиторскую – в пассиве. В итоге они не сальдируются.

Бухгалтерские проводки

Закрытие и списание КЗ в балансе будет отражаться следующими проводками: кредит счета 91 «Прочие доходы и расходы», на субсчет «Прочие доходы»/дебет 60 (62, 66, 67, 70, 71, 76).

Такую запись делают в тот же день, когда была проведена инвентаризация. Это регламентируется частью 4 статьи 11 ФЗ от 06.12.2011 № 402-ФЗ «О бухучете», пунктом 10.4 и абзацем 4 п. 16 ПБУ 9-99.

Списание без налоговых последствий

Кроме стандартных обоснований, согласно которым списывается КЗ досрочно при невозможности ее выплаты, существует еще один вариант. Он абсолютно законен и не влечет налоговых последствий.

Действуют по следующей инструкции:

- Меняют кредитора на конкретное физическое лицо. К примеру, учредитель перекупает у контрагента долги своей организации по договору цессии (переуступки). Причем стоимость требований может быть занижена. Тогда у компании будут долговые обязательства перед учредителем. По закону при заключении соглашения цессии не требуется согласия задолжавшего лица, если подобный исход не прописан в договоре или незаконен (п. 2 ст. 382 ГК РФ).

- Увеличивают размер уставного капитала. После этого учредитель прощает долг и решает дополнительно вложиться, тем самым увеличить сумму уставного или добавочного капитала. Только на таких условиях доход не будет учитываться и избежит налогообложения (пп. 3.4 п. 1 ст. 251 НК РФ). По этому поводу собирается учредительное собрание, составляется акт и протокол о взаимовыгодном соглашении.

- Устраняют возможные налоговые риски. Никаких записей по этому поводу в налоговой отчетности делать не надо в связи с тем, что чистые активы увеличиваются за счет финансового результата. Но для учредителя в плане НДФЛ существует некая опасность. Это обусловлено тем, что при взаимозачете у учредителя появляется доход, подлежащий налогообложению – это разница между вкладом и стоимостью приобретенного долга. Обычно разница нулевая, а потому и НДФЛ отсутствует. Но для этого необходимо документальное подтверждение, что прибыли нет (например, приходно-кассовый ордер от кредитора).

Списание кредиторского долга учреждения возможно при условии его невостребованности и истечения официального срока давности. Процедура сопровождается составлением соответствующей документации.

Даже если не была проведена процедура инвентаризации по просроченной КЗ, ее все равно надо включить в налогооблагаемый доход. Иначе неизбежны споры с проверяющими.

Сделать это следует в конце периода, когда закончился исковой срок давности.

📽️ Видео

Дебиторская и кредиторская задолженность :когда списание приведет к налоговым претензиям #налогиСкачать

Александр Шоршин: Отвечаю на ваши вопросы. Правильное списание кредиторской задолженности?Скачать

Списание дебиторской задолженностиСкачать

Списание кредиторской и дебиторской задолженности - 1ССкачать

Три пути избавления от кредиторской задолженностиСкачать

Когда нужно начислять НДС при списании дебиторской или кредиторской задолженности? | Разбор ситуацийСкачать

Вот Как Быстро и Правильно Закрыть Исполнительное Производство в ФССПСкачать

Что такое кредиторская задолженность?Скачать

Правила списания дебиторской задолженности, которые нужно знать всемСкачать

Как списать долг на основании срока исковой давности?Скачать

Приказ о списании задолженности дебиторов и кредиторов для 1С Бухгалтерия предприятия 3.0Скачать

Как правильно списать дебиторскую задолженность #бухгалтерия #клерк_конференцияСкачать

Урок 10. Дебиторская и кредиторская задолженностиСкачать

Исковая давность после судебного приказа в 2024 годуСкачать

Как списать долг 1 раз в 5 лет по закону? Самое простое объяснение сложного законаСкачать

" Что такое судебный приказ о взыскании задолженности за коммунальные услуги и как его отменить"Скачать