Заявление о зачете излишне уплаченного налога — это документ, с помощью которого налогоплательщик обращается к ФНС с просьбой зачесть налоговую переплату. Форма утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@.

В 2020 году изменились документы, которыми юридические и физические лица должны пользоваться для зачета и возврата переплаты по налогам. Рассмотрим, как сейчас выглядит форма заявления о зачете излишне уплаченного налога и как правильно заполнять этот документ.

- Когда понадобятся новые формы

- Как заполнить такой документ

- Как вернуть деньги

- Когда и как подавать обращение

- Форма 22 фсс рф: скачать, образец заполнения формы 22 фсс — Предприятие Инфо

- Информация об изменениях:

- Форма 22-ФСС РФ в 2017 году (бланк и образец)

- Отчисления в ФСС

- Образец заполнения формы 22-ФСС РФ

- Бланк и образец заполнения в 2018 году формы 22-ФСС РФ

- Какой использовать бланк

- Форма 22 ФСС РФ в 2017 году (бланк и образец)

- Особенности заполнения заявления

- Пример второго случая

- Дальнейшие действия

- Форма 22 ФСС РФ и образец заполнения: алгоритм действий

- Первая таблица

- Вторая таблица

- Последние этапы

- 🌟 Видео

Когда понадобятся новые формы

Если, согласно статье 78 НК РФ, налогоплательщики, у которых образовалась переплата, хотят распорядиться излишне уплаченными суммами:

- зачесть их как будущие платежи;

- погасить недоимку по иным обязательным выплатам;

- сократить или полностью закрыть задолженность по пеням и штрафам за правонарушения;

- потребовать возврат средств, —

им потребуется форма заявления о зачете переплаты по налогу. Эти правила распространяются на все введенные в РФ сборы и налоги, в том числе госпошлину (с некоторыми особенностями, перечисленными в статье 333.

40 НК РФ), НДС, авансовые платежи. Но надо понимать, что налоговая служба не станет возвращать или производить зачет излишне уплаченной суммы в счет будущих платежей до тех пор, пока не будут погашены задолженности.

Как заполнить такой документ

Если налогоплательщик решил перераспределить собственные средства, ему необходимо написать соответствующее обращение в налоговую службу. Бланк заявления о зачете переплаты по налогам представлен в приказе ФНС от 14.02.2017 № ММВ-7-8/182@, приложение №9. Скачать его можете внизу страницы.

Допустим, ООО «Колосок» подало декларацию по транспортному налогу за 2019 год, но при его уплате допустило ошибку, заплатив на 3112 рублей больше. Организация обращается в межрайонную ИФНС, пишет заявление о зачете налога, где просит, чтобы ей зачли переплаченную сумму в счет предстоящих платежей по налогу на имущество организаций. Рассмотрим пошагово как заполняется такой документ

Шаг 1. Традиционно в самом верху следует указать ИНН и КПП. Идентификационный номер у ИП состоит из 12 цифр, поэтому свободных клеточек оставаться не должно. Организации вписывают в соответствующие поля только 10 цифр, в оставшиеся две ставят прочерки. Когда заполняется строка, предназначенная для КПП, заявители должны действовать также: есть цифры — вписать их, нет — поставить прочерки.

Шаг 2. Прописываем номер обращения. Здесь проставляют то число, сколько раз в текущем году они обращались за зачетом. Не забываем про прочерки, если количество вписываемых цифр меньше, чем клеток.

Шаг 3. Вписываем код налогового органа, куда отправляется обращение. Это инспекция ФНС по месту учета ИП или организации. В консолидированной группе налогоплательщиков о зачете переплаты по налогу на прибыль просит ответственный участник этой группы.

Шаг 4. Прописываем полное наименование организации-заявителя, например, общество с ограниченной ответственностью «Колосок». Оставшиеся клеточки заполняем прочерками. Ни одна из них остаться пустой не должна.

При заполнении этого поля индивидуальным предпринимателем ему необходимо указать фамилию, имя и отчество, если оно имеется.

Кроме того, следует указать статус заявителя, в качестве кого он обращается, в соответствии с указаниями:

- налогоплательщик – код «1»;

- плательщик сбора – код «2»;

- плательщик страховых взносов – код «3»;

- налоговый агент – код «4».

Шаг 5. Указываем статью НК РФ, на основании которой производится зачет. Она зависит от того, по какому платежу образовалась переплата. ФНС оставила 5 клеточек для указания конкретной статьи. Если какие-то из них не нужны, необходимо поставить прочерки. Вот какие есть варианты заполнения этого поля:

- статья 78 НК РФ — для зачета или возврата излишне уплаченных сумм сбора, страховых взносов, пеней, штрафа;

- статья 79 НК РФ — для возврата излишне взысканных сумм;

- статья 176 НК РФ — для возмещения НДС;

- статья 203 НК РФ — для возврата переплаты по акцизу;

- статья 333.40 НК РФ — для возврата или зачета государственной пошлины.

Шаг 6. Записываем, по чему образовалась переплата – налогу, сбору, страховым взносам, пеням, штрафам.

https://www.youtube.com/watch?v=4WTmlOPdcTU

Видео:Как правильно заполнить новую форму 22-ПФРСкачать

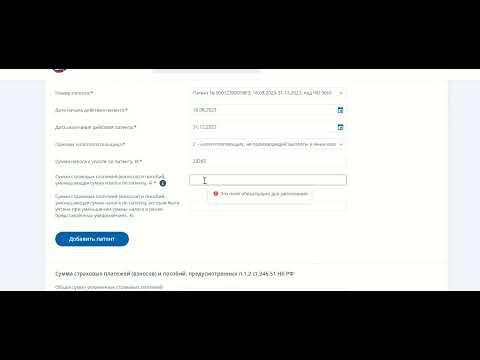

Шаг 7. Заявитель уточняет, за какой период образовалась переплата. Разработчики предоставили для указания кода 10 знакомест, из которых две точки. Первые два из них заполняются одним из следующих вариантов:

- МС — месячный;

- КВ — квартальный;

- ПЛ — полугодовой;

- ГД — годовой.

Конкретные значения будут зависеть от предусмотренного законодательством отчетного периода для того платежа, по которому планируется осуществить зачет.

В 4-м и 5-м знакоместах отчетный период уточняется:

- если для платежа утвержден месячный расчетный период, то в предусмотренных графах вписывают числовое значение месяца (от 01 до 12);

- если квартальный — указывают значение квартала (от 01 до 04);

- для платежей с полугодовым отчетным периодом вводятся значения 01 или 02, в зависимости от полугодия;

- для годового сбора предусмотрены нулевые значения, то есть в обеих клеточках надо проставить «0».

Последние четыре знакоместа предназначены для указания конкретного года, допустим 2020.

Вместо буквенно-цифровых комбинаций записываем и конкретную дату: 25.01.2020. Такая запись допускается, если законодательство предусматривает конкретную дату уплаты сбора или предоставления декларации.

Примеры заполнения расчетного периода: «МС.02.2020», «КВ.03.2020», «ПЛ.01.2020», «ГД.00.2020», «04.05.2020».

Шаг 8. Вписываем код по ОКТМО. Если вы его не знаете или забыли, позвоните в ИФНС по месту учета либо на сайте nalog.ru можно узнать нужный код по наименованию муниципального образования.

Шаг 9. Безошибочно вводим КБК для уплаты соответствующего платежа, используя Приказ Минфина России №132н от 08.06.2018. Узнаем код с помощью сайта ФНС либо можем посмотреть его на ранее заполненном платежном поручении.

Шаг 10. Уточняем, в какую ИФНС были перечислены лишние средства.

Шаг 11. На первом листе остается заполнить, на каком количестве листов подается заявление и сколько приложено листов подтверждающих документов, и указать данные о самом заявителе. Мы рекомендуем оставить эти два небольших раздела на потом.

Продолжим заполнение на втором листе. В самом первом поле, где требуется указать фамилию, имя и отчество, ставим прочерки. Ниже указываем, что надо сделать с переплатой, — погасить задолженность или оставить средства в счет предстоящих платежей.

Шаг 12. Записываем конкретную сумму, которую заявитель хочет зачесть. Она указывается цифрами, без текстовой расшифровки.

Шаг 13. Заполняем период для того платежа, по которому планируется осуществить зачет. В нашем случае налог на имущество организаций ежеквартальный, поэтому вписываем тот квартал, в счет которого должна пойти переплата.

Шаг 14. Вновь записываем код ОКТМО. Обычно он дублируется.

Шаг 15. Уточняем КБК для перечисления средств, в счет которого пойдет лишняя сумма. У нас он отличается от прошлого КБК, поскольку налоги разные. Если переплата пойдет в счет будущих платежей по одному и тому же сбору, то КБК совпадают.

Исключение в случае, если ранее были изменены коды по решению Минфина. Напомним также, что зачет осуществляется по определенным правилам: они должны относиться к одному виду: федеральным, региональным или местным.

Зачесть федеральную часть налога на прибыль в счет предстоящих платежей торгового сбора, например, нельзя.

Шаг 16. Код ИФНС, которая принимает поступления, как правило, дублируется.

Шаг 17. Поскольку больше никаких переплат нет, в нашем примере следующие строки не заполняются. Там ставим пробелы. Также организации и ИП не заполняют третий лист. Он предназначен для физических лиц, не зарегистрированные в качестве ИП, которые не указали ИНН.

Шаг 18. Возвращаемся к первому листу и вписываем количество страниц и приложений. В предусмотренных полях заявители указывают соответствующие данные.

Шаг 19. Последняя часть заявления не должна вызвать проблем при заполнении. Здесь необходимо уточнить, кто и когда подает обращение, и указать контактный номер телефона. Правая часть остается незаполненной: она предназначена для отметок инспекторов ФНС.

Как вернуть деньги

Если предприниматель (компания) решил вернуть сумму переплаты, ему надо воспользоваться другой формой из приказа ФНС № ММВ-7-8/182@ от 14.02.2017, предложенной в приложении №8. В нем содержится бланк для возврата лишней суммы.

Видео:Заявление в ЛК и уплата страховых взносов с сайта налоговойСкачать

https://www.youtube.com/watch?v=9u6tZGcrwUs

Правила заполнения этого документа в основном такие же. Детально рассматривать их не будем, а приведем пример заполненного документа. Допустим, ООО «Колосок» переплатило НДС за первый квартал 2020 года на сумму 15 732 рубля и теперь хочет вернуть ее. Вот как выглядит обращение руководителя ООО.

Когда и как подавать обращение

Согласно статье 78 НК РФ, обращаться за зачетом и возвратом допускается в течение 3 лет с даты уплаты сбора. Доставить документы есть возможность тремя способами:

- лично;

- по почте ценным письмом с описью;

- в электронной форме по телекоммуникационным каналам связи или через личный кабинет.

Получив такое заявление о зачете переплаты по налогам, налоговый орган решает, удовлетворить его или нет. О своем решении служба уведомляет предпринимателя в течение 10 дней со дня получения обращения.

Обычно, если инициатива исходит от организации или ИП, в ФНС делают сверку расчетов. Если же переплату обнаружит сам проверяющий, то от сверки могут отказаться.

От обязанности подать заявление предприниматель не освобождается.

Форма 22 фсс рф: скачать, образец заполнения формы 22 фсс — Предприятие Инфо

Заявление

о зачете сумм излишне уплаченных страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, пеней и штрафов в Фонд социального страхования Российской Федерации

в территориальном органе страховщика

адрес места нахождения организации (обособленного подразделения)/адрес постоянного места жительства индивидуального предпринимателя, физического лица

в соответствии со статьей 26.12 Федерального закона от 24 июля 1998 г. N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» просит произвести:

— зачет сумм излишне уплаченных страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (далее — страховые взносы)

— межрегиональный зачет сумм страховых взносов

в следующих размерах:

Сумма (в рублях и копейках)

Уточнение наименования платежа* _________________________________________

Наименование территориального органа страховщика, в котором страхователь состоит на регистрационном учете **

Видео:Уменьшение патента на страховые взносы - уведомлениеСкачать

ИНН администратора доходов бюджета **

КПП администратора доходов бюджета **

Реквизиты счета органа Федерального казначейства по месту регистрации страхователя **

ИНН органа Федерального казначейства **

КПП органа Федерального казначейства **

(должность руководителя организации (обособленного подразделения)***

Место печати (при наличии)

страхователя

Законный или уполномоченный представитель страхователя

* Заполняется страхователем в случае необходимости уточнить назначения платежа.

**** Заполняется при наличии главного бухгалтера.

Информация об изменениях:

Приказом ФСС РФ от 20 июля 2015 г. N 305 в приложение внесены изменения

См. данную форму в редакторе MS-Excel и образец ее заполнения

Приложение N 2к приказу Фонда социальногострахования РФот 17 февраля 2015 г. N 49

(с изменениями от 20 июля 2015 г.)

Форма 22 — ФСС РФ

Заявление

о зачете сумм излишне уплаченных страховых взносов, пеней и штрафов в Фонд социального страхования Российской Федерации

На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством

На обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний

Видео:ЕДИНЫЙ ТАРИФ СТРАХОВЫХ ВЗНОСОВСкачать

(в рублях и копейках)

* Заполняется плательщиком страховых взносов в случае необходимости уточнить назначения платежа.

** Заполняется в случае проведения межрегионального зачета сумм страховых взносов.

*** Заполняется руководителем организации (обособленного подразделения).

© ООО «НПП «ГАРАНТ-СЕРВИС», 2018. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Форма 22-ФСС РФ в 2017 году (бланк и образец)

Обновление: 1 марта 2017 г.

Бланк формы 22-ФСС

Каждое отечественное предприятие или предприниматель, использующие труд наемных работников, обязаны уплачивать взносы в Фонд социального страхования Российской Федерации.

https://www.youtube.com/watch?v=slGxLo3W0h8

Размер и порядок таких отчислений описываются нормами актов нормотворчества России. Однако, несмотря на строгую регламентацию, возможны случаи переплаты в пользу Соцстраха.

Для того, чтобы урегулировать описанные разногласия, используется форма 22-ФСС РФ. Бланк и образец заполнения формы в 2017 году приведены ниже.

Отчисления в ФСС

Начиная с 1 января 2017 года в систему регулирования отношений с ФСС вносятся некоторые изменения. Так, порядок и размер взносов, подлежащих перечислению субъектами хозяйственных правоотношений в пользу Фонда соцстраха, регламентируются предписаниями Налогового кодекса Российской Федерации.

Однако данные нововведения не касаются порядка зачета сумм переплаты по взносам в Фонд социального страхования. Пунктом 1 статьи 26 Федерального закона от 24.07.2009 N 212-ФЗ предусмотрена возможность зачета сумм переплаты в счет будущих отчислений.

В 2017 году аналогичные положения будут содержаться в статье 431 НК РФ.

Для оформления и осуществления указанной операции в 2017 году применяется бланк формы 22-ФСС РФ. Скачать формуляр можно с ресурса Фонда соцстраха или иных официальных источников в сети Интернет, а также с использованием сайта справочно-правовой системы «Консультант+».

Бланк формы 22-ФСС РФ http://www.consultant.ru/cons/cgi/online.cgi?req=doc&base=LAW&n=208308&div=LAW&dst=100093%2C0&rnd=0.47485107763554435 утвержден Приказом Фонда социального страхования Российской Федерации от 17.02.2015 № 49. При его оформлении следует заполнить все обязательные реквизиты.

Скачать бланк формы 22-ФСС РФ

Образец заполнения формы 22-ФСС РФ

Фонд социального страхования своим Приказом № 49 только утвердил бланк заявления на зачет излишне перечисленных взносов. Порядок и способы оформления документа официально не утверждены и не разработаны.

Видео:Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносовСкачать

Для того, чтобы исключить возможные ошибки при заполнении формуляра, можно воспользоваться образцом его оформления.

Помимо этого, также следует учитывать некоторые особенности внесения сведений в бланк документа. По общему правилу заявления на территории Российской Федерации можно заполнять двумя способами:

- от руки;

- с использованием машинописных и компьютерных средств.

- Осуществление зачета страховых платежей, которые были внесены излишне. Зачет осуществляется между платежными видами, вначале засчитывается задолженность, а затем оставшаяся сумма идет в счет предстоящих платежей.

- Поле, связанное с зачетом по страховым взносам на межрегиональном уровне. Здесь все операции проходят между отделениями ФСС, если перечисление произошло в рамках других реквизитов, подлежащих учету в вашем отделении фонда.

- В первой из них указываются взносы, а также начисленные суммы штрафов и пени, которые имеют место быть в вашей ситуации.

- Во второй таблице отмечаются сведения касательно того, в рамках и в пользу каких платежей эти переплаты будут зачисляться.

- Предложение о проведении сверки расчетных операций с фактом подписания акта с целью выявления точной величины переплат и долговых обязательств. В этой ситуации на принятие решения со стороны инстанции уходит порядка 10 дней с того момента, как подписан акт сверки.

- Принятие решение о том, что можно провести зачет без необходимости проведения соответствующих сверочных операций. В данной ситуации решение будет отождествлено с реальностью на протяжении 10-ти дневного периода с того дня, когда было получено заявление о зачете.

Все сведения должны вноситься аккуратно, четко, без помарок, ошибок, неточностей. Зачеркивания, вытравливания, подчистки и закрашивания в тексте документа недопустимы. Если какое-либо поле не заполняется, то в нем целесообразно проставить прочерк.Разрешается использовать чернила черного цвета.

Необходимо особо подчеркнуть, что для правильного заполнения заявления по форме № 22-ФСС РФ в соответствующей графе документа следует указывать регистрационный номер и код подчиненности, присваиваемые каждому страхователю при постановке на учет в Фонде. Игнорирование данного требования может явиться основанием для отказа в удовлетворении заявления органом Соцстраха.

Фонд социального страхования России привел содержание заявления по форме № 22-ФСС РФ в соответствие с нормами гражданского законодательства. В 2017 году оттиск печати на бланке формуляра следует проставлять только в случае ее наличия у страхователя. Если такой реквизит отсутствует, то достаточно подписи уполномоченного лица.

В качестве заключения необходимо отметить, что при оформлении запроса на зачет переплаты взносов соответствующему предприятию или ИП достаточно заполнить бланк заявления согласно наименованиям граф и полей. Вся вносимая информация должна быть актуальной и достоверной.

Неукоснительное соблюдение указанного выше порядка даст страхователю гарантию того, что бланк формуляра будет заполнен правильно и, как следствие, что ФСС Российской Федерации не откажет субъекту соцстраха в зачете сумм переплаты.

Бланк и образец заполнения в 2018 году формы 22-ФСС РФ

Иногда компании или ИП с персоналом переплачивают страховые взносы на травматизм, которые идут в ФСС.

Значит, их можно зачесть в счёт будущих отчислений по линии производственных несчастий и профзаболеваний (хотя формально ФСС делает это самостоятельно по умолчанию).

В этом случае на помощь приходит специальный бланк (можно скачать из статьи). В нашей консультации вы найдёте образец заполнения формы 22-ФСС РФ в 2018 году, чтобы ваши взносы никуда не потерялись.

Какой использовать бланк

С 2017 года действует приказ Фонда социального страхования от 17.11.2016 № 457, которым утверждено несколько форм документов, необходимых для зачета или возврата переплаченных (чрезмерно взысканных) страховых взносов на травматизм.

https://www.youtube.com/watch?v=a4Y9L6wYTLQ

Интересующий нас бланк заявления на зачёт этих взносов в счёт будущих их отчислений приведён в Приложении № 2. Он занимает всего 2 листа и выглядит следующим образом:Отметим, что официального электронного формата у бланка этого заявления нет, хотя законом предусмотрено возможность его подачи и в виде электронного документа.

С нашего сайта по прямой ссылке можно бесплатно скачать бланк формы 22-ФСС РФ 2018 года.

Форма 22 ФСС РФ в 2017 году (бланк и образец)

Новая разновидность этого документа, именуемого как «Заявление о порядке возмещения и возврата выплат, внесенных как излишние» утверждена в рамках соответствующего приказа, зарегистрированного в министерстве Юстиции 05.12.16. Документ начал свое действие с первого дня 2017 года.

На практике возникают ситуации не только с недоимкой взносов в страховой бюджет, но и с переплатами. Если это произошло, гражданин вправе провести зачет этих лишних денег в уплату последующих элементов или зачислить их в погашение задолженностей.

Страховой службой самостоятельно осуществляется учет переплат, однако в рамках прав плательщиков присутствует полномочие, связанное с направлением заявления формы 22-ФСС. Образец будет рассмотрен в пределах этого материала.

Особенности заполнения заявления

Форма 22 ФСС РФ, образец заполнения 2017 которой будет представлен далее, предполагает возникновение нескольких «галочек».

Пример второго случая

Произошло снятие плательщика с учета в одном отделении и постановка на него в другой инстанции. При этом происходили ошибочные выплаты в старый фонд.После этого момента осуществляется процесс заполнения двух таблиц.

Если произошло образование переплаты после начала 2015 года, зачисление осуществляется не только в счет аналогичных фондов, но и по категории «травматизм». Если переплаты происходили в более ранний период, можно осуществлять зачет исключительно в рамках одной разновидности выплат.

Дальнейшие действия

С заполненными перечисленными графами, которые содержит форма 22 ФСС РФ (бланка скачать 2017 можно у нас) необходимо обратиться по адресу ФСС, в котором была ранее проведена постановка на учет. Также бумага может быть направлена посредством почтового перевода или в электронной форме. При взаимодействии с фондом есть несколько вариантов развития событий.

Видео:Страховые взносы, СФР вместо ПФР и ФСССкачать

Подача заявления может быть осуществлена на протяжении трехлетнего периода с момента проведения переплаты.

Форма 22 ФСС РФ и образец заполнения: алгоритм действий

Форма 22 ФСС РФ образец заполнения предполагает поочередную последовательность выполнения базовых действий.

Здесь указываются сведения о названии фирмы и ее идентификационных кодовых значениях.

Первая таблица

Здесь есть два столбца, в которых отражается информация по суммам, поступающим на страхование, связанное с:

В рамках каждого направления отображаются суммы не только страховых взносов. Принимаются во внимание заключенные по ним санкции штрафного характера.

Вторая таблица

В ней предусматриваются аналогичные два направления, связанные с теми же причинными факторами отклонений, но здесь указываются элементы, в счет уплаты которых производятся те или иные хозяйственные операции.

Последние этапы

В рамках последних действий следуют реквизиты страховой инстанции и самой компании, а также идут подписи сторон, ответственных за факт заключения данных договорных отношений.

🌟 Видео

О важности уплаты страховых взносов в ФСС РФСкачать

Вебинар «ЕНС Уменьшение налога УСН и ПСН на сумму уплаченных страховых взносов»Скачать

Страховые взносы ИПСкачать

Как сделать отчет о страховых взносах Раздел 2 ЕФС-1 за 1 квартал 2023 года в 1С:ЗУПСкачать

Новые правила уменьшения УСН на взносы ИПСкачать

Вебинар: "Правила заполнения единой формы сведений ЕФС-1"Скачать

Объединение фондов: что ждать страхователям?Скачать

ФСС РФ Как заполнить заявление на выдачу ЭЛН по карантину?Скачать

Страховые взносы на социальное страхование: составление расчета по форме 4-ФСССкачать

Страховые взносы на социальное страхование: составление расчета по форме 4-ФСССкачать

Исправление задолженности 4-ФСС на начало периода в 1С:Бухгалтерии 3.0Скачать

КонсультантКиров: Вебинар "Страховые взносы, СФР вместо ПФР и ФСС"Скачать

КАК ЗАПОЛНИТЬ РАСЧЕТ ПО СТРАХОВЫМ ВЗНОСАМ ЗА 1 КВАРТАЛ 2022Скачать

Как уменьшать налоги на страховые взносы ИПСкачать