Банк требует договор, чтобы убедиться, что вы не отмываете деньги, не выводите их из страны, не закупаете наркотики у колумбийских дельцов и не поддерживаете террористов.

Как получить валюту без штрафа

Если в договоре расплывчатые формулировки и мало подробностей, банк не примет договор. Поэтому внимательно заполняйте вот что:

- от кого и за что вы получили деньги,

- сколько стоят ваши услуги и не завышена ли цена,

- как клиент убедится в качестве услуги.

Банк не заходит на территорию юристов: не советует изменить невыгодные условия оплаты, дописать ответственность клиента и не ищет ошибок. Банк волнует только законность сделки.

Главное правило договора — подробно описать сделку и оформить договор по требованиям Центробанка для валютного контроля. Расскажем о правиле подробнее.

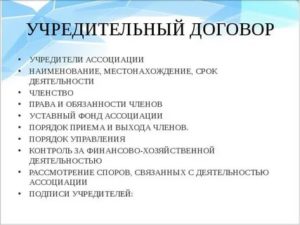

- Сведения о клиенте

- Суть сделки

- Стоимость

- Проверка качества

- Договор в валюте, оплата в рублях: учет у покупателя

- Вариант первый: оплата поступила после отгрузки

- Вариант второй: оплата поступила раньше, чем состоялась отгрузка

- Вариант третий: одна часть оплаты перечислена раньше отгрузки, а вторая часть — после отгрузки

- 📽️ Видео

Сведения о клиенте

Банк всегда изучает клиента: чем занимается, кто подписывает договор, на основании каких документов. Если клиент подозрительный, банк попросит скан регистрации компании или выдержку из устава. А может просто отказать в валютном контроле. Поэтому описание клиента — ключевой момент в договоре.

Где описать в договоре. Разделы: «Стороны сделки» и «Реквизиты». Например:

Частая ошибка. Ошибиться в реквизитах и не проверить компанию клиента.

Как правильно. В описании клиента должны быть:

- правовая форма компании клиента;

- название компании;

- название страны, где зарегистрирована компания. Название копируйте из классификатора стран мира или учредительных документов компании. Клиент может называть страну Голландией, но верно — Нидерланды. Из-за такой ошибки банк не примет договор;

- юридический и почтовый адреса;

- должность, фамилия и имя того, кто подписывает договор.

Где в договоре описан клиент, не важно. Обычно в начале договора пишут: «Payroll S.r.l в лице генерального директора Давидо Коррадо (Заказчик) с одной стороны, и ИП Копытин Иван Алексеевич в лице Копытина Ивана Алексеевича (Исполнитель) с другой стороны, совместно именуемые Стороны…». Всё остальное — в реквизиты.

Как подстраховаться. Убедитесь, что компания клиента существует и ее владелец не в бегах. Можно собрать публикации о компании, заказать проверку надежности в Торгово-промышленной палате или посмотреть базы данных. Например, есть базы:

- Великобритании

- Германии

- Франции

- Вайоминга

Проверьте, что клиент имеет право подписывать договор. Для этого попросите учредительные документы — в них перечислены люди с правом подписи. Если клиент подписывает договор по доверенности, проверьте доверенность. Идеально, если клиент отправит нотариальную копию доверенности курьерской службой. А пока копия едет к вам, пришлет фотографию.

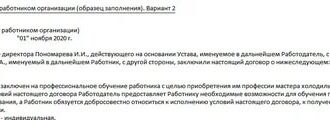

Суть сделки

Банк должен понять, за что предприниматель получает деньги: продает бумагу, разрабатывает программное обеспечение или организует поездку в Африку. Это суть сделки. Если из договора нельзя понять суть, банк считает, что сделка фиктивная. Обычно так бывает, если написать просто «Консультационные услуги».

Где описать в договоре. Чаще всего это разделы: «Предмет контракта» или «Основные условия» и приложения к договору.

Частая ошибка. Короткое описание без подробностей.

Как правильно. Описывать сделку в деталях. Это нужно и для товаров, и для услуг:

Для товаров. Название, модель, производитель, размер, вес, количество, маркировка, тип упаковки, код из товарной номенклатуры.

Для услуг. Название, из чего состоит услуга, как выглядит результат.

Видео:Договор купли-продажи недвижимости за наличные.Как не остаться без денег?Скачать

В настоящем договоре это может выглядеть примерно так:

Поставка оборудования

https://www.youtube.com/watch?v=Jc8qDJroB7k

Разработка макета для сайта заказчика

Поставка полировальной машины Snow 200/1 для обработки металлических материалов (легированные, нелегированные, закаленные стали) и не неметаллических материалов; модель S134, производство AN (Германия), 1 единица. Техническое описание — в приложении № 1

Подготовка макетов для сайта www.rainbow.ru, для разделов: «О компании», «Каталог», «Контакты», «Тендеры», «Отзывы», «Калькулятор». Каждый макет разрабатывается по техническому заданию из приложения № 1

Как подстраховаться. Ваша задача — доказать, что услуга и товары реальны: они существуют и компания за них будет платить.

Для доказательства подойдет техническое задание, спецификация, презентация для тендера, видео с презентации, фотографии товара или будущего мероприятия.

Пригодится всё, что говорит о товаре и услуге: как выглядят, сколько их и зачем используют. Будет хорошо, если приложите доказательства к договору, так у банка будет меньше вопросов.

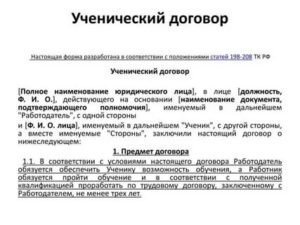

Стоимость

Банк хочет убедиться, что клиент всерьез заказывает услугу. А то скажут, что организовали концерт Киркорова на день рождения магазина, а Киркоров об этом не знает. Поэтому банк следит, чтобы цена не была неправдоподобно завышенной.

Где описать в договоре. Чаще всего это разделы: «Стоимость работ и порядок оплаты», «Расчеты» и приложения к договору.

Частая ошибка. Написать общую сумму договора без разбивки на составляющие; не рассказать, из чего складывается цена.

Как правильно. В стоимости должно быть:

Для товаров. Общая сумма договора, цена за единицу товара, условия поставки по международным правилам Инкотермс, валюта, в которой указана цена.

Для услуг. Общая сумма договора; валюта, в которой указана цена, и цена за элемент услуги. Элемент услуги — это макет одной страницы на сайт, а не сайт целиком; заказ ведущих на корпоратив, а не весь бюджет корпоратива; перевод 100 страниц, а не книги.

Если сумма плавающая, описывайте условия расчета. Чем подробнее, тем лучше.

Максимальная стоимость договора — 50 000 евро за все партии товара

Максимальная сумма договора — 10 000 евро

Исполнитель имеет право на комиссию с продаж

Стоимость договора — 50 000 евро. Клиент оплачивает каждую партию товара отдельно, на основании счета от продавца. Оплата считается обязательной, если покупатель подтвердил заявку на товар, а продавец — заявку на отгрузку. Шаблон заявок и подтверждений — в приложении № 1

Сумма договора — 10 000 евро. Дизайнер получает почасовую оплату, где час работы — 40 евро. Основание для оплаты — график с указанием времени и технического задания, которое составил дизайнер и подписал клиент. Техническое задание — в приложении № 1

Исполнитель получает комиссию с продаж дверей Solar, которые изготовлены и проданы в России за период действия договора. Формула расчета комиссии: 1% от цены проданных дверей. Комиссия выплачивается исходя из суммы платежей, которые получил заказчик

Как подстраховаться. Банк может посчитать цену неоправданно высокой. Подготовьте заранее документы, которые помогут обосновать стоимость. Подойдет исследование рынка с ценой на похожие услуги и примеры договоров с похожими услугами для других клиентов, прайс-лист.

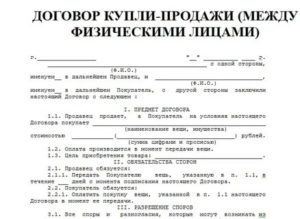

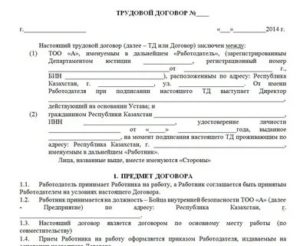

Проверка качества

Если компания не липовая, она заинтересована в качественной работе подрядчика. Поэтому стороны в договоре прописывают, как клиент будет проверять качество. Если в договоре такого нет, банк считает сделку нечистой.

Где описать в договоре. Чаще всего это разделы: «Условия оплаты», «Сдача и приемка», «Ответственность» и приложения к договору.

Частая ошибка. Отделаться общей фразой «Оплата по итогам работы».

Как правильно. Подробно описать:

- кто принимает товар или услугу;

- в какой момент. Например, в момент поставки на склад покупателя, через пять дней после корпоратива, после первой покупки с сайта;

- какие критерии использует для оценки качества;

- сколько времени клиент будет оценивать качество;

- что клиент делает, если его не устраивает качество;

- как решаются споры.

Видео:Способы передачи денег при купле-продаже квартирыСкачать

Часто это значит, что к договору вы прикладываете материалы с критериями качества. В жизни это выглядит примерно так:

Оплата по итогам поставки товара

https://www.youtube.com/watch?v=KLd_RpLhrMM

Заказчик выплачивает гонорар по итогам работы

Заказчик не выплачивает гонорар в случае грубой халатности

Качество товара должно соответствовать действующим стандартам страны-импортера и подтверждаться документами от компетентных организаций страны происхождения. Список документов и компетентных организаций — в приложении № 1

Заказчик выплачивает гонорар по итогам отчета о работе. Отчет должен содержать даты встреч с клиентами, ссылку на подготовленное техническое задание для клиента и на презентацию для клиента, результаты встречи, ссылку на тендеры из базы заказчика

Заказчик не выплачивает 50% гонорара в случае нарушения графика работы, который зафиксирован в приложении № 1. О претензиях к работе заказчик сообщает письменно, по электронной почте. Исполнитель имеет право оспорить нарушение за 10 дней

Как подстраховаться. Описывайте условия оплаты подробно и с примерами. Если речь об оценке времени, напишите, в какой программе ведете учет часов. Если речь о качестве, то какие стандарты берутся за эталон, как и в какой момент клиент сопоставит товар и эталон. Чем конкретнее описание, тем скорее банк поверит, что вас заботит качество сделки.

Не все банки строго подходят к валютному договору. В одном банке договор можно сдать сразу, в другом — дважды переделывать. Требования зависят от внутренних правил банка.

Если у вас дотошный банк, это хорошо. Дотошность раздражает, зато бережет от убытков: пока вы отвечаете на вопросы банка, вы еще раз изучаете условия сделки. Это шанс найти ошибку на миллион.

В статье использовали шаблон договора от Центра управления законом

Договор в валюте, оплата в рублях: учет у покупателя

Договор в валюте, оплата в рублях: учет у покупателя

29 августа 2019 Елена Маврицкая Ведущий эксперт, главбух с 10-летним стажем

Речь в статье пойдет о сделках, где стоимость товара выражена в валюте или условных единицах, а покупатель расплачивается рублями.

Мы уже рассматривалии, как такие сделки отражаются в налоговом и бухгалтерском учете поставщика (см. «Договор в валюте, оплата в рублях: учет у поставщика»). А сегодняшняя наша статья посвящена учету у покупателя.

Если цена поставки выражена в валюте, а оплата происходит в рублях, в бухгалтерском и налоговом учете появляются курсовые разницы.

Учет курсовых разниц у покупателя зависит от того, в какой момент он расплатился с поставщиком. Рассмотрим подробно все возможные варианты.

Бесплатно вести бухгалтерский и налоговый учет в веб‑сервисе

Вариант первый: оплата поступила после отгрузки

В учете покупателя возникают затраты в виде стоимости полученного товара, выраженной в валюте или условных единицах. По нормам бухучета расходы необходимо пересчитать по курсу, который установлен на дату отгрузки.

Это следует из пункта 6 ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте». В налоговом учете затраты также пересчитываются по курсу на дату отгрузки (п. 10 ст. 272 НК РФ).

Сразу оговоримся, что здесь и далее подразумевается, что компания-покупатель находится на общей системе налогообложения и применяет метод начисления.

Далее кредиторскую задолженность по поставке необходимо корректировать в большую или меньшую сторону, в зависимости от того, будет курс расти или уменьшаться. Корректировки делаются посредством курсовых разниц.

Момент и порядок определения курсовой разницы в налоговом и бухгалтерском учете одинаков. Это следует из пункта 8 статьи 271 НК РФ, пункта 10 статьи 272 НК РФ и из положений ПБУ 3/2006. Так, курсовую разницу формируют на последнее число каждого месяца вплоть до полной оплаты. Плюс к этому курсовую разницу формируют в момент оплаты, как полной, так и частичной.

https://www.youtube.com/watch?v=ggKU9_ZYVwA

Курсовая разница на последнее число каждого месяца — это стоимость неоплаченной части поставки в валюте или у.е., умноженная на разницу между двумя курсами. Первый курс — на дату предыдущего пересчета (если пересчетов еще не было, то на дату поставки). Второй курс — на текущую дату, то есть на последний день месяца.

Курсовая разница на момент оплаты состоит из двух частей. Чтобы найти первую часть, нужно взять стоимость части поставки (в валюте или у.е.), которую оплачивает покупатель.

Видео:Признание договора купли-продажи недействительнымСкачать

Чтобы найти вторую часть, нужно взять стоимость оставшейся неоплаченной части поставки в валюте или у.е.

И первую и вторую величину необходимо умножить на разницу между двумя курсами: на дату предыдущего пересчета (если пересчетов еще не было, то на дату поставки) и на дату оплаты.

Если с момента предыдущего пересчета (или поставки) курс уменьшился, то полученная разница — положительная. И в налоговом, и в бухгалтерском учете ее следует отнести ко внереализационным доходам (подп. 11 ст. 250 НК РФ и п. 13 ПБУ 3/2006).

Если с момента предыдущего пересчета (или поставки) курс вырос, то полученная разница — отрицательная. И в налоговом, и в бухгалтерском учете ее полагается списать во внереализационные расходы (подп. 5 п. 1 ст. 265 НК РФ и п. 13 ПБУ 3/2006).

Особое внимание нужно уделить вычету НДС. Его величина формируется один раз — в момент отгрузки по курсу, установленному на дату отгрузки. При последующей оплате размер вычета не корректируется, даже если курс изменится. Курсовые разницы (как положительные, так и отрицательные) включаются в доходы и расходы вместе с НДС (п. 1 ст. 172 НК РФ).

Заполнить и сдать баланс по актуальной форме Сдать бесплатно

Пример 1 В марте ООО «Альфа» отгрузила в адрес ООО «Бэтта» партию товара общей стоимостью 120 000 условных единиц (в т.ч. НДС 20% — 20 000 у.е.).

Курс на дату отгрузки составлял 45 руб./у.е. Курс на 31 марта составлял 42 руб./у.е. В апреле ООО «Бэтта» частично расплатилась за товар, перечислив «Альфе» 40 000 у.е. по курсу 40 руб./ у.е.

Курс на 30 апреля составил 38 руб./у.е.

В мае «Бэтта» окончательно расплатилась за товар, перечислив оставшиеся 80 000 у.е. по курсу 35 руб./у.е.

Бухгалтер «Бэтты» отразил данные операции следующим образом. В марте на дату отгрузки он сделал проводки:

ДЕБЕТ 41 КРЕДИТ 60

– 4 500 000 руб. ((120 000 у.е. – 20 000 у.е.) х 45 руб./у.е.) — отражена стоимость полученного товара;

ДЕБЕТ 19 КРЕДИТ 60

– 900 000 руб. (20 000 у.е. х 45 руб./у.е.) — отражен входной НДС. В налоговом учете сформированы расходы, связанные с производством и реализацией, в размере 4 500 000 руб. 31 марта бухгалтер сделал проводку:

ДЕБЕТ 60 КРЕДИТ 91

– 360 000 руб. (120 000 у.е. х (45 руб./у.е. – 42 руб./у.е.) — отражена положительная курсовая разница при пересчете кредиторской задолженности по курсу на последний день месяца.

В налоговом учете сформирован внереализационный доход в размере 360 000 руб.

В апреле на дату перечисления денег на счет «Альфы» бухгалтер сделал проводки:

ДЕБЕТ 60 КРЕДИТ 51

– 1 600 000 руб. (40 000 у.е. х 40 руб./у.е.) — перечислена частичная оплата на счет ООО «Альфа»;

ДЕБЕТ 60 КРЕДИТ 91

– 80 000 руб. (40 000 у.е. х (42 руб./у.е. – 40 руб./у.е.) — отражена положительная курсовая разница при пересчете суммы оплаты по куру на день оплаты;

ДЕБЕТ 60 КРЕДИТ 91

– 160 000 руб. ((120 000 у.е. – 40 000 у.е.) х (42 руб./у.е. – 40 руб./у.е.) — отражена положительная курсовая разница при пересчете остатка кредиторской задолженности по курсу на день оплаты. В налоговом учете сформирован внереализационный доход в размере 240 000 руб.(80 000+160 000). 30 апреля бухгалтер сделал проводку:

ДЕБЕТ 60 КРЕДИТ 91

– 160 000 руб. ((120 000 у.е. — 40 000 у.е.) х (40 руб./у.е. – 38 руб./у.е.) — отражена положительная курсовая разница при пересчете остатка кредиторской задолженности по курсу на последний день месяца.

В налоговом учете сформирован внереализационный доход в размере 160 000 руб.

Видео:Когда передавать деньги за автомобиль. Расчет с продавцом. Это важно знать!!!Скачать

В мае бухгалтер сделал проводки:

ДЕБЕТ 60 КРЕДИТ 51 – 2 800 000 руб. (80 000 у.е. х 35 руб./у.е.) — перечислена окончательная оплата на счет ООО «Альфа»;

ДЕБЕТ 60 КРЕДИТ 91

– 240 000 руб. (80 000 у.е. х (38 руб./у.е. – 35 руб./у.е.) — отражена положительная курсовая разница при пересчете суммы оплаты по курсу на день оплаты.

В налоговом учете показан внереализационный доход в размере 240 000 руб.

Вариант второй: оплата поступила раньше, чем состоялась отгрузка

Если покупатель делает стопроцентную предоплату, то расходы в виде стоимости товара он формирует в момент перечисления денег по курсу на дату предоплаты.

В дальнейшем, при отгрузке, никакие корректировки не делаются, и курсовые разницы не формируются. В правилах бухучета данная норма закреплена пунктом 9 ПБУ 3/2006.

В налоговом учете отсутствие курсовых разниц при предоплате прописано в подпункте 11 статьи 250 НК РФ и в подпункте 5 пункта 1 статьи 265 НК РФ.

https://www.youtube.com/watch?v=VJzBwZXiz7A

Вычет по НДС также формируется один раз — в момент перечисления аванса. К вычету принимается сумма, указанная поставщиком в «авансовом» счете-фактуре и рассчитанная по курсу на дату аванса.

Далее в момент отгрузки поставщик сумму НДС не пересчитывает, о чем напомнила ФНС в письме от 21.07.15 № ЕД-4-3/12813 (см. «ФНС разъяснила порядок оформления счетов-фактур по инвалютным договорам»).

Следовательно, покупатель не должен пересчитывать величину вычета.

Пример 2 По договору ООО «Оптовик» должен поставить в адрес ООО «Магазин» продукцию на сумму 240 000 у.е. (в т.ч. НДС 20% — 40 000 у.е.).

В свою очередь «Магазин» обязуется сделать 100-процентную предоплату. В июле «Магазин» перевел на счет «Оптовика» 240 000 у.е. по курсу 55 руб./у.е. В августе «Оптовик» отгрузил весь товар «Магазину».

Курс на дату отгрузки составлял 60 руб./у.е.

Бухгалтер «Магазина» отразил данные операции следующим образом:

В июле он сделал проводки:

ДЕБЕТ 60 КРЕДИТ 51 – 13 200 000 руб. (240 000 у.е. х 55 руб./у.е.) — перечислена стопроцентная предоплата на счет ООО «Оптовик»;

ДЕБЕТ 68 КРЕДИТ 76

– 2 200 000 руб. (40 000 у.е. х 55 руб./у.е.) — принят к вычету НДС с предоплаты.

В августе бухгалтер сделал проводки:

ДЕБЕТ 41 КРЕДИТ 60 – 11 000 000 руб. ((240 000 у.е. – 40 000 у.е.) х 55 руб./у.е.) — отражена стоимость полученного товара;

ДЕБЕТ 19 КРЕДИТ 60

– 2 200 000 руб. (40 000 у.е. х 55 руб./у.е.) — отражен входной НДС;

ДЕБЕТ 68 КРЕДИТ 19

– 2 200 000 руб. — входной НДС предъявлен к вычету;

ДЕБЕТ 76 КРЕДИТ 68

– 2 200 000 руб. — восстановлен НДС, ранее принятый к вычету с аванса. В налоговом учете сформированы расходы, связанные с производством и реализацией, в размере 11 000 000 руб.

Никаких пересчетов и корректировок в связи с изменением курса бухгалтер не сделал.

Видео:Как правильно совершить сделку по купле-продаже автомобиля? рассказываем в деталях.Скачать

Бесплатно получить образец учетной политики и вести бухучет в веб‑сервисе для небольших ООО и ИП

Вариант третий: одна часть оплаты перечислена раньше отгрузки, а вторая часть — после отгрузки

В случае неполной предоплаты расходы покупателя складываются из двух частей. Первая — величина аванса. Вторая — стоимость товара, оплаченного после отгрузки.

Первая часть отражается в учете точно так же, как при полной предоплате. То есть расходы формируются по курсу на дату аванса и в дальнейшем не корректируются. Величина вычета НДС определяется в момент поступления предоплаты, и при отгрузке не пересчитывается.

В отношении второй части действуют те же правила, что и в ситуации, когда оплата перечислена после отгрузки. Это значит, что расходы нужно формировать по курсу на день отгрузки, а затем регулярно, вплоть до полной оплаты, показывать курсовые разницы.

Вычет по НДС следует формировать один раз — в момент отгрузки, и далее не корректировать.

Пример 3 По условиям договора ООО «Завод» должен поставить в адрес ООО «Дилер» товар на сумму 120 000 у.е. (в т.ч. НДС 20% — 20 000 у.е.). В свою очередь «Дилер» обязуется оплатить поставку двумя частями. Первая часть в размере 30 000 у.е.

должна быть переведена авансом, а вторая часть в размере 90 000 у.е. — после отгрузки. Предоплата поступила на счет «Завода» в июне, курс на дату зачисления аванса составил 50 руб./у.е. Отгрузка состоялась в июле. Курс на дату отгрузки равнялся 55 руб./у.е.

Курс на 31 июля составил 60 руб./у.е.

Вторая часть денег поступила на счет «Завода» в августе. Курс на дату зачисления денег составлял 65 руб./у.е.

Бухгалтер «Дилера» отразил данные операции следующим образом. В июне он сделал проводки:

ДЕБЕТ 60 КРЕДИТ 51

– 1 500 000 руб. (30 000 у.е. х 50 руб./у.е.) — перечислена частичная предоплата на счет ООО «Завод»;

ДЕБЕТ 68 КРЕДИТ 76

– 250 000 руб. ((30 000 у.е.: 120% х 20%) х 50 руб./у.е.) — принят к вычету НДС с предоплаты.

В июле на дату отгрузки бухгалтер сделал проводки:

ДЕБЕТ 41 КРЕДИТ 60 – 5 375 000 руб. ((1 500 000 руб. – 250 000 руб.) + (120 000 у.е. – 30 000 у.е.): 120% х 100% х 55 руб./у.е.) — отражена стоимость полученного товара;

ДЕБЕТ 19 КРЕДИТ 60

– 1 075 000 руб. (250 000 руб. + (120 000 у.е. – 30 000 у.е.): 120% х 20% х 55 руб./у.е.) — отражен входной НДС;

ДЕБЕТ 68 КРЕДИТ 19

– 1 075 000 руб. — входной НДС предъявлен к вычету;

ДЕБЕТ 76 КРЕДИТ 68

– 250 000 руб. — восстановлен НДС, ранее принятый к вычету с предоплаты; В налоговом учете сформированы расходы, связанные с производством и реализацией, в размере 5 375 000 руб. 31 июля бухгалтер сделал проводку:

ДЕБЕТ 91 КРЕДИТ 60

– 450 000 руб. ((120 000 у.е. – 30 000 у.е.) х (60 руб./у.е. – 55 руб./у.е.) — отражена отрицательная курсовая разница при пересчете остатка кредиторской задолженности по курсу на последний день месяца.

В налоговом учете сформирован внереализационный расход в размере 450 000 руб.

В августе бухгалтер сделал проводки:

ДЕБЕТ 60 КРЕДИТ 51 – 5 850 000 руб. (90 000 у.е. х 65 руб./у.е.) — перечислена окончательная оплата на счет ООО «Завод»;

ДЕБЕТ 91 КРЕДИТ 60

– 450 000 руб. (90 000 у.е. х (65 руб./у.е. – 60 руб./у.е.) — отражена отрицательная курсовая разница при пересчете суммы оплаты по курсу на день оплаты.

В налоговом учете показан внереализационный расход в размере 450 000 руб.

Бесплатно сдать декларацию по налогу на прибыль через интернет

📽️ Видео

ЭТАПЫ СДЕЛКИ: ПЕРЕДАЧА ДЕНЕГ ПРОДАВЦУ ПРИ КУПЛЕ-ПРОДАЖЕ КВАРТИРЫ!Скачать

Процесс передачи денег при покупке квартирыСкачать

Как безопасно передать деньги при сделке купли-продажи недвижимости?Скачать

Что важно указать в договоре купли-продажи, чтобы не остаться без денег и без Квартиры 🥸Скачать

СТРИМ в ЗАПИСИ от 9 марта 2024 года | купить дом в КРЫМУ с Ярославом ФроловымСкачать

Расчеты по договору купли продажиСкачать

Вставь эту строчку в договор купли-продажи автомобиля и не потеряешь деньги!Скачать

Пункт в договоре купли-продажи квартиры который позволит вернуть деньги при его расторженииСкачать

Что обязательно нужно указать в договоре купли-продажи квартиры, чтобы избежать неприятностейСкачать

2 Опасных пункта в договоре купли продажи. Как оформить договор купли продажиСкачать

Можно ли расторгнуть договор купли продажи автомобиля - Адвокат по гражданским деламСкачать

В каких случаях можно расторгнуть договор купли продажи недвижимостиСкачать

Сделка купли-продажи недвижимости в 2023 году проходит по новому алгоритмуСкачать

Договор купли-продажи транспортного средства. Что изменилось в 2023 годуСкачать

Что должно и чего не должно быть в договоре купли продажи недвижимостиСкачать