В России личное страхование только набирает популярность. Если в Европе этот вид рискового страхования, хороший способ обеспечить безбедную старость, то в Российской Федерации – личное страхование, лишь в некоторых случаях обезопасит человека, определённого рода деятельности, либо пользующегося определёнными услугами.

- Что такое договор личного страхования

- Обязательное личное страхование

- Договор обязательного личного страхования военнослужащих

- Добровольное личное рисковое страхование

- Распространённые сферы применения рискового страхования

- Добровольное личное накопительное страхование

- Договор личного страхования работников

- 2. ОБЪЕКТ СТРАХОВАНИЯ

- 3. СТРАХОВЫЕ СЛУЧАИ

- 4. СТРАХОВАЯ ПРЕМИЯ

- 5. ПРАВА И ОБЯЗАННОСТИ СТОРОН

- 6. ПОРЯДОК И УСЛОВИЯ ВЫПЛАТЫ СТРАХОВОЙ СУММЫ

- 7. ОТВЕТСТВЕННОСТЬ СТОРОН

- 8. ПОРЯДОК РАЗРЕШЕНИЯ СПОРОВ

- 9. СРОК ДЕЙСТВИЯ ДОГОВОРА

- 10. АДРЕСА И ПОДПИСИ СТОРОН

- Договор личного страхования: основные особенности

- Что является объектом личного страхования?

- Каковы виды договоров личного страхования?

- Сколько стоит личное страхование?

- Каковы особенности и существенные условия договора личного страхования?

- Подведем итоги

- сюжет о накопительном страховании жизни

- Обзор видов договора личного страхования

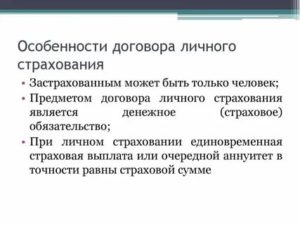

- Особенности договора личного страхования

- Виды соглашений о личном страховании

- Страхование жизни

- Страхование от несчастных случаев и болезней

- Медицинское страхование

- Пенсионное страхование

- Сроки договоров личного страхования

- Договор личного страхования работников (примерная форма). Договор личного страхования образец бланк

- 🌟 Видео

Что такое договор личного страхования

Под личным страхованием понимают страховую услугу, предусматривающую выплаты в случае наступления рисков, непосредственно связанных с человеком. Личная страховка оформляется договором, который отличается, в зависимости от вида личного страхования.

Существенными в таком договоре считаются условия о:

- застрахованном лице;

- о страховом случае;

- о размере страховых выплат;

- о договорном сроке.

К индивидуальным условиям можно отнести:

- страховой тариф;

- франшиза;

- порядок осуществления выплаты;

- необходимый пакет документов.

Согласие застрахованного лица. myshared.ru

Личное страхование в России может быть двух видов:

- Обязательное;

- Добровольное.

А по типам рисков различают:

- Страхование жизни;

- Страхование здоровья;

- Смешанное страхование.

Обязательное личное страхование

Обязательному личному страхованию подлежат военнослужащие. Иногда, личное страхование требуют финансово-кредитные учреждения, и государственные органы, распорядители землёй и недвижимостью при заключении договоров аренды. Но с точки зрения страхования, в таком случае заключается добровольный страховой договор.

Договор обязательного личного страхования военнослужащих

Обязательное личное страхование военнослужащих регулируется специальным законом. Его существенные условия строго регламентированы и не могут отличаться у разных страховщиков.

Страховщиком может любая отечественная страховая компания, имеющая лицензию, дающую право на такой вид страхования. Выгодоприобретателем, может быть, как сам застрахованный, в случае потери здоровья, так и его родственники, в том числе:

- супруги;

- несовершеннолетние дети, а также совершеннолетние дети инвалиды.

- родители, усыновители, которые воспитывали застрахованного, более трёх лет.

- При отсутствии родителей: дедушка или бабушка, которые воспитывали застрахованное лицо более трёх лет, или сводный родитель – более пяти лет.

- иждивенцы застрахованного лица.

Зачем нужно личное страхование, расскажет это видео:

Родственники военнослужащего получают причитающуюся страховую выплату в равных долях.Объектом страхования может быть, как жизнь, так и здоровье военнослужащего. При этом страховым случаем считается:

- смерть во время прохождения службы;

- смерть в течении одного года с момента увольнения, по причине травмы или ранения, полученной за время службы;

- инвалидность, приобретённая на службе;

- потеря здоровья вследствие ранения или другого увечья во время службы.

- увольнение со службы, в связи с не прохождением медицинской комиссии, если причина расстройства здоровья, связана с пройденной ранее службой.

В некоторых случаях, страховщик имеет право отказать в страховой выплате, к ним относятся:

- наступление страхового случая вследствие намеренных действий застрахованного лица, опасных для окружающих;

- наступление страхового случая по причине нахождения застрахованного лица в состоянии опьянения;

- умышленное нанесение застрахованным лицом себе увечий.

Но при этом, страховщик обязан совершить страховую выплату родственникам военнослужащего, если тот покончил жизнь самоубийством, находясь на службе. Образец договора личного страхования, можно скачать ниже.

https://www.youtube.com/watch?v=Xvr1i3pfmwg

Размер страховой выплаты составляет:

- Два миллиона рублей – в случае гибели.

- Полтора миллиона рублей – в случае инвалидности І группы.

- Один миллион рублей – в случае инвалидности ІІ группы.

- Пятьсот тысяч рублей – в случае инвалидности ІІІ группы.

- В случае тяжёлого расстройства здоровья – двести тысяч рублей.

- В случае лёгкого, а также увольнения военнослужащего по состоянию здоровья – пятьдесят тысяч.

Военнослужащему не будет совершена выплата, если его жизнь и здоровье были застрахованы в рамках другого обязательного страхования.

Добровольное личное рисковое страхование

В добровольном личном страховании страхователь и страховщик, вольные в формулирование договорных условий, и ограничены лишь федеральным законом «О страховании». Так, страховщик вправе страховать своих клиентов на любую сумму в рамках предлагаемых страховых продуктов, а страхователь вправе застраховать свою жизнь и здоровье:

- в свою пользу;

- в пользу родственников;

- кого-либо ещё;

- юридических лиц.

Юридические лица также могут выступать страхователем, но исходя из объекта страхования, застрахованным лицом может быть только человек, ведь только ему принадлежат не имущественные права: жизнь и здоровье.

В добровольном личном рисковом страховании возможны все типовые условия страхового договора:

- франшиза;

- страховая премия;

- обязательный страховой платёж;

- и т.д.

Что такое накопительное страхование жизни, расскажет это видео:

Распространённые сферы применения рискового страхования

Чаще всего договора личного рискового страхования можно встретить:

- у работников на крупных предприятиях;

- у международных туристов.

Крупные предприятия часто договариваются со страховщиками о так называемом корпоративном добровольном личном страховании. В таком случае, регулярный страховой платёж на одного работника оказывается минимальным, и работодатель полностью его покрывает за свой счёт.

Здесь работодатель преследует в первую очередь свою выгоду. Если с работником случается летальный несчастный случай, его иждивенцам государство будет выплачивать социальное страховое возмещение, оплачивать которое до их совершеннолетия будет работодатель.

А уж если работодатель захочет прекратить свою деятельность, ему придётся сразу компенсировать выплаты за всё время. Но выгодоприобретатель не может получить страховую компенсацию за один и тот же случай от разных страховщиков.

Не менее популярно страхование международных туристов. Выезжая за рубеж, граждане России беззащитны, так как на них не распространяются местные законы о социальной защите. Кроме того, языковой и ментальный барьер может помешать защитить нарушенные имущественные права.

Туристическая страховка поможет получить справедливое возмещение в случае чего. Она включает:

- Возмещение в случае утери или хищения документов, или вещей.

- Возмещение в случае травмы или заболевания.

- Возмещения из-за отмены поездки по непредвиденным обстоятельствам.

Любое злоключение заграницей выльется нашему туристу в копеечку, а страховка может покрыть все издержки.

Добровольное личное накопительное страхование

Большинство накопительных страховых продуктов являются смешанными. В них предлагается страховая защита как жизни и здоровья, так и накопление капитала.

Кто такой выгодоприобретатель в договоре личного страхования? myshared.ru

Суть накопительного страхования заключается в том, что заплаченные страховые взносы накапливаются на личном счёте застрахованного, и на них насчитываются проценты от их использования страховой компанией.

То есть если за время действия накопительной страховки будет произведена рисковая страховая выплата, в конце действия договора застрахованное лицо получит страховую сумму за вычетом выплаченных по страховым случаям сумм.

https://www.youtube.com/watch?v=Pgev3Q3ZePI

В накопительном страховании не бывает франшиз. Кроме того, застрахованное лицо может досрочно разорвать договор и забрать накопленные сбережения, за вычетом процентов, которые выплачиваются только по истечении договора.

Личное страхование хороший способ обезопасить себя на разные жизненные случаи. Но важно правильно подобрать подходящий страховой продукт.

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Видео:ДОГОВОРЫ: хранения/страхования/личного страхования/имущественного страхования/коммерческой концессииСкачать

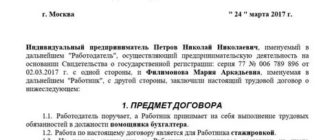

Договор личного страхования работников

г. __________ «___»________ ____ г.__________________________________________, именуем__ в дальнейшем «Страхователь», (наименование)в лице _____________________________________________________________, действующего (должность, Ф.И.О.

уполномоченного представителя)на основании ___________________________________________________, с одной стороны, (документ, подтверждающий полномочия)и __________________________________________, именуем__ в дальнейшем «Страховщик», (наименование)в лице _____________________________________________________________, действующего (должность, Ф.И.О.

уполномоченного представителя)на основании __________________________________________________, с другой стороны, (документ, подтверждающий полномочия)заключили настоящий Договор о нижеследующем:

1.1.

По настоящему Договору Страховщик обязуется при наступлении страхового случая произвести страховую выплату Застрахованному лицу (его наследникам), а Страхователь обязуется уплатить Страховщику страховую премию в размере, порядке и сроки, установленные настоящим Договором.

1.2. Выгодоприобретателем по настоящему Договору является застрахованный сотрудник Страхователя согласно п. 2.1 настоящего Договора.

2. ОБЪЕКТ СТРАХОВАНИЯ

2.1. Объектом страхования являются имущественные интересы сотрудников Страхователя, связанные с их жизнью и здоровьем при исполнении должностных обязанностей согласно заключенным между ними и Страхователем трудовым договорам.

Список застрахованных сотрудников (далее также — «сотрудники», «застрахованные лица») прилагается к настоящему Договору и является его неотъемлемой частью (Приложение N ___).

3. СТРАХОВЫЕ СЛУЧАИ

3.1. Страховыми случаями по настоящему Договору признаются следующие события, произошедшие в связи с исполнением застрахованными лицами должностных обязанностей:

3.1.1. Потеря трудоспособности, в том числе:

— инвалидность застрахованного лица,

— получение телесных повреждений,

— _________________________________.

3.1.2. Смерть застрахованного лица.

4. СТРАХОВАЯ ПРЕМИЯ

4.1. Страховая премия, подлежащая внесению Страхователем по настоящему Договору, составляет ________ (__________) рублей.

4.2. Страховая премия, указанная в п. 4.1 настоящего Договора, уплачивается путем внесения страховых взносов в размере ________ (__________) рублей.

4.3. Страховые взносы, указанные в п. 4.2 настоящего Договора, уплачиваются в следующие сроки: ______________________.

4.4. Страховые взносы уплачиваются Страхователем путем перечисления денежных средств на расчетный счет Страховщика.

4.5. Если страховой случай наступил до уплаты очередного страхового взноса, внесение которого просрочено, Страховщик вправе из страховой суммы вычесть сумму просроченного страхового взноса.

5. ПРАВА И ОБЯЗАННОСТИ СТОРОН

5.1. Страхователь имеет право:

5.1.1. Досрочно расторгнуть настоящий Договор с обязательным письменным уведомлением Страховщика не позднее, чем за ______ (__________) дней до даты предполагаемого расторжения.

5.1.2. Проверять выполнение Страховщиком требований и условий настоящего Договора.

5.1.3. Требовать от Страховщика предоставления информации, необходимой для исполнения настоящего Договора.

5.2. Страхователь обязан:

5.2.1. При заключении настоящего Договора сообщить Страховщику известные обстоятельства, имеющие существенное значение для определения вероятности наступления страхового случая, если эти обстоятельства неизвестны и не должны быть известны Страховщику.

5.2.2. Незамедлительно сообщать Страховщику о ставших ему известными значительных изменениях в обстоятельствах, сообщенных Страховщику при заключении настоящего Договора, если эти изменения могут существенно повлиять на увеличение страхового риска.

5.2.3. Уплачивать Страховщику страховые взносы в размере, порядке и сроки, установленные настоящим Договором.

5.2.4. При наступлении страхового случая незамедлительно уведомить о его наступлении Страховщика любым доступным ему способом, позволяющим объективно зафиксировать факт сообщения.

5.2.5. Предоставлять по требованию Страховщика необходимую информацию, связанную с исполнением настоящего Договора.

5.3. Страховщик имеет право:

5.3.1. В случае получения от Страхователя уведомления, предусмотренного п. 5.2.2 настоящего Договора, потребовать от Страхователя изменения условий настоящего Договора или уплаты дополнительной страховой премии соразмерно увеличению риска.

https://www.youtube.com/watch?v=cZhN0nvv_p4

Если Страхователь возражает против изменения условий настоящего Договора или доплаты страховой премии, Страховщик вправе потребовать расторжения настоящего Договора.

5.3.2. При неисполнении Страхователем обязанности, установленной п. 5.2.2 настоящего Договора, потребовать расторжения настоящего Договора и возмещения убытков, причиненных расторжением настоящего Договора.

Страховщик не вправе требовать расторжения настоящего Договора, если обстоятельства, влекущие увеличение страхового риска, уже отпали.

5.3.3. Требовать от Страхователя предоставления информации, необходимой для исполнения настоящего Договора.

5.3.4. Проверять сообщенную Страхователем информацию, а также выполнение Страхователем требований и условий страхования и настоящего Договора.

5.4. Страховщик обязан:

5.4.1. При наступлении страхового случая произвести выплату страхового возмещения в размере, порядке и сроки, установленные настоящим Договором.

5.4.2. Предоставлять Страхователю всю необходимую информацию о порядке исполнения настоящего Договора.

6. ПОРЯДОК И УСЛОВИЯ ВЫПЛАТЫ СТРАХОВОЙ СУММЫ

6.1. При наступлении страхового случая Страховщик производит выплату страховой суммы застрахованному лицу (его наследникам) в следующих размерах:

— в случае гибели (смерти) застрахованного лица в период работы вследствие телесных повреждений, полученных при исполнении должностных обязанностей, в размере ________ (__________) рублей;

— при установлении застрахованному лицу инвалидности в связи с осуществлением должностных обязанностей до истечения одного года после увольнения в размере _______ (__________) рублей;

— в случае получения застрахованным лицом при исполнении должностных обязанностей:

а) тяжкого телесного повреждения — в размере ________ (__________) рублей;

б) менее тяжкого телесного повреждения — в размере ________ (__________) рублей.

6.2. Выплата страховой суммы в случае инвалидности застрахованного лица либо нанесения застрахованному лицу тяжких телесных повреждений производится на основании документов, выданных уполномоченными организациями, подтверждающих факт наступления страхового случая.

6.3. Выплата страховой суммы в случае смерти застрахованного лица производится его наследникам на основании документов, выданных уполномоченными организациями, подтверждающих факт наступления страхового случая, копии свидетельства о смерти застрахованного лица, документа, удостоверяющего вступление в права наследования.

6.4. Страховщик обязан выплатить страховую сумму в течение _____ дней с даты получения документов, предусмотренных п. п. 6.2, 6.3 настоящего Договора.

6.5. Выплата страховой суммы производится Страховщиком путем перечисления денежных средств на счет уполномоченного лица либо путем выдачи наличных денежных средств из кассы Страховщика.

7. ОТВЕТСТВЕННОСТЬ СТОРОН

7.1. В случае нарушения Страхователем срока внесения страховых взносов, установленного п. 4.3 настоящего Договора, Страховщик вправе предъявить Страхователю требование об уплате неустойки в размере ____% от суммы не уплаченных в срок страховых взносов за каждый день просрочки.

7.2. В случае нарушения Страховщиком срока выплаты страховой суммы, установленного п. 6.4 настоящего Договора, застрахованное лицо либо его наследники вправе предъявить Страховщику требование об уплате неустойки в размере _____% от не выплаченной в срок страховой суммы за каждый день просрочки.

7.3. За неисполнение или ненадлежащее исполнение иных обязанностей по настоящему Договору Стороны несут ответственность, установленную действующим законодательством Российской Федерации.

8. ПОРЯДОК РАЗРЕШЕНИЯ СПОРОВ

8.1. Все неурегулированные между Сторонами споры по настоящему Договору разрешаются путем переговоров и взаимных консультаций.

8.2. Споры, не разрешенные Сторонами по результатам переговоров, рассматриваются Сторонами в судебном порядке, установленном законодательством Российской Федерации.

9. СРОК ДЕЙСТВИЯ ДОГОВОРА

9.1. Настоящий Договор вступает в силу с момента подписания и действует до «___»________ ____ г.

9.2. Настоящий Договор составлен в двух экземплярах, имеющих одинаковую силу, один из которых находится у Страхователя, другой — у Страховщика.

9.3. Любые изменения и дополнения к настоящему Договору действительны при условии, они совершены в письменной форме и подписаны Сторонами или уполномоченными на то представителями Сторон.

9.4. Все уведомления и сообщения должны направляться Сторонами друг другу в письменной форме.

9.3. Во всем, что не предусмотрено настоящим Договором, Стороны руководствуются действующим законодательством Российской Федерации.

10. АДРЕСА И ПОДПИСИ СТОРОН

Страховщик ________________________________________________

___________________________________________________________

___________________________________________________________

Страхователь ______________________________________________

___________________________________________________________

___________________________________________________________

Приложение:

1. Список застрахованных сотрудников (Приложение N ___).

Страховщик: Страхователь: ______________________ _____________________ (подпись) (подпись) м.п. м.п. «___»________ ____ г. «___»________ ____ г.

Видео:Договор личного страхования больше не считается публичным договоромСкачать

Договор личного страхования: основные особенности

» Страхование жизни и здоровья » Общая информация

Под понятием «договор личного страхования» подразумевается защита интересов застрахованного лица в сферах жизни и здоровья.

При наступлении страхового случая, связанного с потерей здоровья, трудоспособности или жизни, предоставляется денежная выплата непосредственно страхователю или (при его смерти) доверенному лицу, назначенному страхователем при заключении договора.

Что является объектом личного страхования?

Объектом личного страхования может быть только человек, и все интересы, которые защищает данный вид страхования, должны относиться лишь непосредственно к личности, а не к имуществу.

https://www.youtube.com/watch?v=SsNV5ADWal8

Страхователем может быть и организация (юридическое лицо), однако, и в этом случае осуществляется защита здоровья и жизни работников этой организации.

Часто заключение договора личного страхования осуществляется в добровольном порядке, и большинство страховых компаний оказывают эту услугу.

Каковы виды договоров личного страхования?

Существует три основных вида личного страхования.

Страхование жизни. Предполагает имущественные интересы застрахованного лица, имеющие прямое отношение к его жизни. Договор заключается на срок не менее одного года, и страховым случаем здесь является смерть застрахованного лица течение действия договора (за исключением самоубийств).

Страхование от болезней или несчастных случаев. Выплата осуществляется при нанесении застрахованному лицу ущерба болезнью или несчастным случаем, при летальном исходе от болезни или несчастного случая, утрате трудоспособности от вышеуказанных, но не перечисленных в медицинской страховке факторов.

Медицинское страхование. Является самым распространённым среди видов личного страхования. При возникновении страхового случая деньги идут на оплату восстановления здоровья застрахованного лица, включая и профилактические процедуры.

Следует заметить, что медицинское страхование является не только добровольным — когда человек самостоятельно оформляет страховку на своё здоровье, оплачивая затем взносы в компанию, — но и обязательным.

Второе относится к государственной программе страхования и обеспечивается всем гражданам страны. По медицинскому полису ОМС государственного образца и осуществляется оказание врачебной помощи.

Не стоит путать его с ДМС — этот полис выдается при заключении договора добровольного личного страхования.

Хотите узнать, какие документы нужно собрать для получения полиса ОМС?

Или почитайте в ЭТОЙ статье о замене полиса ОМС на новый.

А здесь вы узнаете о страховании жизни при ипотеке: //dom/n-info/zhizn-pri-ipoteke.html

Сколько стоит личное страхование?

На то, какой будет стоимость личного страхования, влияет целый ряд факторов:

- срок заключения договора;

- возраст страхуемого лица;

- состояние здоровья;

- вид деятельности страхователя — связан ли он с рисками или нет.

Программу страхования можно оформить на срок от 5 до 20 лет, чем она дольше, тем меньше будут страховые взносы.

Разумеется, клиенту, который занимается спокойной деятельностью и не имеет особых проблем со здоровьем, компания назначит меньшие тарифы, чем человеку, деятельность которого сопряжена с высокими рисками.

На этапе оформления страховой программы страховщик не будет проверять достоверность предоставленных клиентом сведений о его здоровье, наличии вредных привычек и образе жизни.

Однако в интересах страхуемого лица сказать правду и ничего не утаивать, преследуя цель понизить расценки на страховые взносы.

Тем не менее, можно сказать о средних расценках на личное страхование — ежегодный страховой взнос составляет порядка 48 – 60 тысяч рублей.

Эти цифры применимы к людям среднего возраста, с удовлетворительным состоянием здоровья и не занимающимся опасной деятельностью.

Каковы особенности и существенные условия договора личного страхования?

Договор личного страхования представляет собой документ, где закреплены обязанности по уплате застрахованным лицом в течении определённого времени и с определённой периодичностью страховых взносов в пользу страховой компании, которая в свою очередь обязуется выплатить при наступлении страхового случая, в виде болезни или смерти страхователя, сумму страховки.

Перед заключением договора необходимо заполнить анкету с вопросами о здоровье, виде деятельности и т. д. Желательно перечислить имеющиеся заболевания и исход лечения болезней в прошлом.

При недостоверном заполнении анкеты может произойти отказ в страховой выплате при наступлении страхового случая, если выяснится, что какие-либо важные данные были намеренно скрыты застрахованным лицом.

https://www.youtube.com/watch?v=8uejL48OfgY

Прежде чем подписать договор, нужно тщательно его изучить. Некоторые пункты у разных страховых компаний отличаются.

Прежде всего, это список условий, при которых несчастный случай не попадает под категорию страховых. Например, некоторые компании не включают в перечень случаев, попадающих под страховку, смерть от действий террористов.

И практически все страховые компании не включают в страховой случай смерть или потерю трудоспособности в состоянии алкогольного или наркотического опьянения, а также гибель или утрату здоровья в результате передачи управления автомобилем нетрезвому лицу.

Также важно обратить внимание на условия расторжения договора. Ведь программа личного страхования действует в течение длительного времени, а материальное положение может ухудшиться, и страховые взносы будет нечем платить.

Что делать в этом случае?

- Во-первых, страховые компании оговаривают срок, в течение которого нельзя расторгнуть договор. Обычно это 1–2 года, и вряд ли что-то может сильно измениться в финансовом плане за это время.

- Во-вторых, немало компаний сами заинтересованы в поддержке клиента, очутившегося в трудном финансовом положении.

После этого, в случае расторжения договора, страхователь может вернуть часть суммы внесённых взносов. Как правило, это общая сумма выплат страховой компании минус расходы страховщика на ведение дела.

Важно предупредить компанию о своих затруднениях, и она может сделать перерасчёт страховых выплат, уменьшив их или предложить так называемые «финансовые каникулы», при которых все права застрахованного лица сохраняются.

Хотите узнать, как страховщики навязывают страхование жизни при ОСАГО?

Или почитайте ТУТ о медицинской страховке для шенгенской визы.

Подведем итоги

Договор личного страхования действует на протяжении долгого времени, и не каждая компания может «дожить» до срока его окончания.

Таким образом, к выбору компании стоит отнестись ответственно и доверить свою жизнь страховой организации, проверенной временем и опытом.

По мнению экспертов, личное страхование становится всё более доступным, ведь при расчёте суммы страховых взносов учитывается множество факторов, и представители разных категорий населения могут себе его позволить.

Большинство страховых программ с лёгкостью адаптируются под потребности и возможности каждого клиента.

сюжет о накопительном страховании жизни

Видео:8.7. СтрахованиеСкачать

Обзор видов договора личного страхования

Обычно современный россиянин страхует только то, что его принуждают застраховать либо властные органы, либо обстоятельства. До личного страхования руки мало у кого доходят, и совершенно напрасно. «Подстелить соломки» для себя и своих близких на разные случаи жизни порой бывает очень разумно, а порой необходимо.

Гражданское законодательство устанавливает следующие правила заключения договора личного страхования.

Страхователь (тот, кого страхуют) вносит плату компании согласно договору – ее принято называть страховой премией, и когда наступит указанный в соглашении случай, страховщик (тот, кто страхует, с кем заключен договор) должен выплатить разово или периодически выплачивать оговоренную сумму в случаях:

- причинения вреда здоровью или жизни самого застрахованного;

- достижения им указанного возраста;

- наступления определенного события (какого – оговаривается в договоре);

- причинения вреда здоровью или жизни другого лица (оно должно быть поименовано в соглашении).

Застрахованным лицом по такому соглашению может быть только человек. Если в договоре не указано, в чью пользу он заключен, по умолчанию он определяется подписанным в пользу самого страхователя. Но есть возможность застраховать и кого-то другого, в этом случае его имя должно быть прямо указано в этом документе.

Особенности договора личного страхования

- Ни одна страховая компания не имеет права отказать кому-либо в страховании.

- Страховщик, который выплатил необходимую сумму, не может потребовать ее у причинителя вреда.

- Выплата по договору может производиться как единовременно, так и по частям, в зависимости от того, как установлено соглашением.

- Договор может не только служить защитой от причиненного вреда, но и иметь накопительный (сберегательный) вид.

Виды соглашений о личном страховании

В научной литературе их принято разделять на рисковые и накопительные. Рисковые, как понятно из названий, связаны с какими-либо рисками, которым подвержено данное лицо, и оно старается обезопасить себя на случай их наступления.

Конечно, срастить сломанную ногу страховщик будет не в силах, но он может выплатить сумму, которая поддержит застрахованного на время, когда он будет нетрудоспособен (если это страхование от болезней или несчастного случая), или обеспечить его качественное лечение (если это договор медицинского страхования).

Цель договора накопительного страхования – накопление суммы, обусловленной договором, к определенному моменту. По этому виду договора выплата осуществляется в любом случае.

https://www.youtube.com/watch?v=05s7e7hcn9I

Повсеместно можно встретить следующие виды соглашений о личном страховании:

- страхование жизни;

- от несчастных случаев и болезней;

- медицинское;

- пенсионное.

Страхование жизни

Договор страхования жизни, пожалуй, находит меньше всего понимания у современных россиян.

Суть соглашения о страховании жизни состоит в том, что как только клиент страховой компании, подписавший соответствующий договор, доживает до определенного возраста, он получает определенную сумму.

Если же он уйдет из жизни раньше, сумма будет выплачена его наследникам. Это единственная разновидность страхования, при которой клиент получает выплату даже при положительном исходе.

Одна из самых интересных программ этого вида, которую предлагают многие страховые организации – полис для тех, у кого есть дети и внуки, и им необходимо дать качественное образование.

Клиент страхует свою жизнь, но указывает выгодоприобретателем ребенка, и в свою очередь к указанному сроку тот получает полную сумму.

Если же сам страховщик к моменту начала учебы ребенка в вузе умрет, ребенок дополнительно получит процент от общей суммы договора.

Страхование от несчастных случаев и болезней

Страхование от несчастных случаев и болезней распространено среди лиц, которые в силу определенных обстоятельств подвержены высокому риску наступления таких страховых случаев. Это гарантия для самого клиента и его родственников в случае возникновения форс-мажорных обстоятельств.

При составлении такого соглашения во внимание принимаются состояние здоровья, возраст страхователя, образ его жизни, род деятельности.

Оформляя такое соглашение нужно его очень внимательно изучить, потому что понятие несчастного случая у выгодополучателя и страховой компании могут различаться, поэтому лишь общая формулировка здесь неприемлема, ее обязательно нужно конкретизировать. Например, террористический акт некоторые страхователи отказываются считать страховым случаем.

Сюда же относятся договоры страхования ответственности перед пассажирами, страхование работников, детей и т.п. Как правило, такие договоры, в отличие от других договоров личного страхования, достаточно краткосрочны – заключаются на год или несколько месяцев.

Медицинское страхование

Наиболее распространенный вид медицинского страхования – приобретение полиса ДМС (добровольного медицинского страхования).

Страховые организации предлагают много разновидностей этого документа, равно как и списки медицинских учреждений, с которыми они работают.

Сегодня вопрос качества медицинской помощи, оказываемой по полису ОМС, по объективным причинам стоит довольно остро, и в этом случае ДМС – серьезная подушка безопасности.

Благодаря добровольному страхованию человек может получить действительно неотложную помощь в полном объеме (часто обнаруживается, что у врачей государственной скорой помощи порой нет даже необходимого, не говоря уже о сроках их прибытия), амбулаторное и стационарное лечение в хороших условиях, качественное стоматологическое лечение. Стоимость такого полиса фиксированная, доплачивать ничего не придется.

Цена полиса ДМС зависит от состояния здоровья страхователя (если у него есть хронические заболевания, она будет выше) и срока, на который заключается соглашение – чем он меньше, тем дороже придется заплатить за каждый месяц.

Пенсионное страхование

Как и медицинское, добровольное пенсионное страхование дополняет обязательное. Этот вид договора заключается с целью обеспечения достойного уровня жизни после наступления пенсионного возраста. Не у всех есть дети, которые могут поддержать родителей в это время, и даже если они есть, дополнительные возможности заметно украшают жизнь.

Сумма страховых выплат по такому соглашению формируется согласно вносимым взносам, страховым случаем в этой ситуации будет являться наступление пенсионного возраста.

Как уже отмечалось выше, если сам застрахованный уже не будет иметь возможность ею воспользоваться, она достанется наследникам клиента.

Заключать подобные договора обладают правом как страховые компании, так и негосударственные пенсионные фонды – некоммерческие организации, организующие добровольное страхование.

https://www.youtube.com/watch?v=so_anN9RpyI

По договору добровольного пенсионного страхования клиенту могут выплачиваться пенсии, единовременные пенсионные пособия или выкупные суммы. Если такой договор расторгается, третьи лица (наследники, дети) уже не смогут получить что-либо по этому соглашению.

До того, как внесен первый взнос или застрахованный получил первую дополнительную пенсию, условия пенсионного соглашения могут изменяться. Схема страхования – базовое понятие для этого вида договора, ее необходимо тщательно продумать. Основных схем такого соглашения четыре:

- пожизненная;

- срочная;

- с договорными выплатами;

- с договорными взносами.

Негосударственный пенсионный фонд может вычислять размер пенсионных сумм в зависимости от пропорциональной оплаты взносов, разряду работника и собственно по суммам пенсионных накоплений.

В целом это перспективный вид договоров личного страхования, с которым по возможности рекомендуется ознакомиться каждому, кто проживает на территории Российской Федерации.

Сроки договоров личного страхования

Как уже понятно из написанного выше, сроки всех видов договоров личного страхования могут заключаться на разный промежуток времени, преимущественно длительный, он может насчитывать не одно десятилетие.

И чем больше срок, на который страхователь пожелал заключить такое соглашение, тем выгоднее оно для него самого и в плане полученной суммы (или объема получаемых медицинских услуг, если речь идет о ДМС), и в плане размеров взносов.

Рассмотренные виды договоров предоставляют желающим застраховаться широкие возможности дополнительных гарантий и повышения качества жизни.

Современная экономическая ситуация с одной стороны не способствует широкому спросу на их заключение в силу того, что российские граждане психологически и материально не всегда готовы инвестировать в свое будущее, и с другой – делает их как нельзя более актуальными.

Видео:Договор СтрахованияСкачать

Договор личного страхования работников (примерная форма). Договор личного страхования образец бланк

г. __________ «___»________ ____ г.__________________________________________, именуем__ в дальнейшем «Страхователь»,(наименование)в лице __, действующего(должность, Ф.И.О.

уполномоченного представителя)на основании ___________________________________________________, с одной стороны,(документ, подтверждающий полномочия)и __________________________________________, именуем__ в дальнейшем «Страховщик»,(наименование)в лице _____________________________________________________________, действующего(должность, Ф.И.О. уполномоченного представителя)на основании __________________________________________________, с другой стороны,(документ, подтверждающий полномочия)заключили настоящий Договор о нижеследующем:

1.1. По настоящему Договору Страховщик обязуется при наступлении страхового случая произвести страховую выплату Застрахованному лицу (его наследникам), а Страхователь обязуется уплатить Страховщику страховую премию в размере, порядке и сроки, установленные настоящим Договором.

1.2. Выгодоприобретателем по настоящему Договору является застрахованный сотрудник Страхователя согласно п. 2.1 настоящего Договора.

🌟 Видео

Понятие договора страхованияСкачать

30. Гражданское право. Договор страхованияСкачать

Договор страхования: предмет, форма, условияСкачать

Страхование ответственности | Договор страхованияСкачать

Дискредитация #14. Рожать не перерожатьСкачать

Гражданское право Особенная часть Лекция 15 Договор СтрахованияСкачать

Личное дело работника - Елена А. ПономареваСкачать

Всё трудовое право за 50 минут | ЕГЭ ОБЩЕСТВОЗНАНИЕ 2020 | Онлайн-школа СОТКАСкачать

С какими заявлениями нужно обращаться в Соц. фонд (ПФР), чтобы получить максимальный размер пенсииСкачать

Гражданское право. Лекция 25. Договор хранения. Договор страхованияСкачать

Страхование (Страховое дело). Лекция 3. Личное страхование.Скачать

Трудовое право. Трудовые правоотношения. Трудовой договор. [Обществознание 10 класс]Скачать

![Трудовое право. Трудовые правоотношения. Трудовой договор. [Обществознание 10 класс]](https://i.ytimg.com/vi/fesA7Uszi9g/0.jpg)

Компенсация за использование личного имущества сотрудников в 1С 8.3Скачать

Состав личного дела - Елена ПономареваСкачать

ТОП-7 трудовых прав, о которых вы НЕ ЗНАЕТЕСкачать

Страхование юридических лицСкачать