Морское страхование (МС) – это страхование рисков, сопровождающих морское судоходство и транспортировку грузов посредством морского транспорта. Оно объединяет различные виды страхования имущества и ответственности, включает страхование морских судов, фрахта, грузов и ответственности их владельцев перед третьей стороной.

Значимость морского страхования обусловлена характером опасностей, связанных с морским судоходством, внушительной стоимостью морских судов и масштабностью грузовых перевозок. Несмотря на технический прогресс и внедрение различных инноваций, мореплавание остаётся довольно рисковым делом, а суда продолжают тонуть вместе с грузом и пассажирами.

- Немного из истории морского страхования

- Виды морского страхования

- Договор

- Карго (страхование грузов)

- Каско (страхование морских судов)

- Страхование фрахта

- Страхование ответственности судовладельцев

- Морское страхование — что это такое: судов, перевозок грузов, виды покрытия, расчеты для организации

- Морское страхование — что это

- и основные условия

- Договор международного морского страхования груза

- Что может быть объектом страхования

- Расчеты для организации

- по теме статьи

- Договор морского страхования

- Условия договора

- Субъекты и объекты

- На что следует обратить внимание

- Особенности морского страхования

- 1. ПРЕДМЕТ ДОГОВОРА

- 2. ОБЪЕКТ СТРАХОВАНИЯ

- 3. СТРАХОВОЙ СЛУЧАЙ, СТРАХОВЫЕ РИСКИ

- 4. СТРАХОВАЯ СУММА, СТРАХОВАЯ ПРЕМИЯ

- 5. СРОК ДЕЙСТВИЯ ДОГОВОРА

- 6. ПРАВА И ОБЯЗАННОСТИ СТОРОН

- 7. ОСВОБОЖДЕНИЕ СТРАХОВЩИКА ОТ ОТВЕТСТВЕННОСТИ

- 8. АБАНДОН

- 9. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

- 10. АДРЕСА, РЕКВИЗИТЫ И ПОДПИСИ СТОРОН

- 🔥 Видео

Немного из истории морского страхования

Это один из древнейших видов страхования. Подобие морских договоров страхования заключались ещё в VII в. до н.э. А к XII веку морское страхование сложилось в самостоятельный вид страхования.

В Англии в 1600 г. был принят самый первый Закон о морском страховании. Здесь же возникает первое страховое общество «Ллойд» и разработана форма морского полиса, которая применяется и доныне, сформулированы ключевые правила морского страхования.

В середине XIX в. по морскому полису КАСКО судна стали страховать 3/4 ответственности за столкновение с иным судном, при этом последняя четверть оставалась на ответственности страховой компании. Сегодня по полису КАСКО можно за дополнительную страховую премию застраховать судна и некоторые другие элементы ответственности его владельца.

В РФ морское страхование регулируется страховым законодательством, ФЗ-№81 и Кодексом торгового мореплавания РФ.

Виды морского страхования

Комплекс современного МС состоит из 3 базовых видов страхования:

- Страхование КАСКО (судов);

- Страхование КАРГО (грузов);

- Страхование ответственности судовладельцев.

Объектом МС может стать любой имущественный интерес, связанный с транспортировкой грузов по морю:

- судно (готовое и строящееся);

- груз;

- фрахт;

- плата за проезд пассажира;

- плата за пользование судном;

- потенциальная прибыль от перевозимого груза;

- заработная плата и иные доходы от мореплавания;

- расходы на репатриацию;

- ответственность судовладельца;

- перестрахование и т.д.

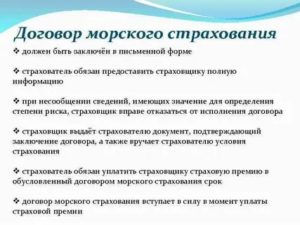

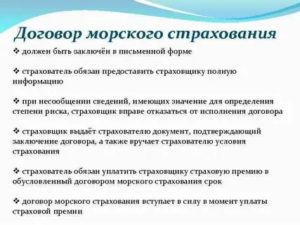

Договор

Основные требования к договору МС, который регулирует взаимоотношения сторон, представлены в Кодексе торгового мореплавания. Современное страхование судов и грузов осуществляется на основе принципов и условий, разработанных ещё в XVI веке Институтом лондонских страховщиков.

Важно! Договор МС должен быть заключён в письменном виде. При его оформлении страхователь обязан сообщить страховой компании сведения обо всех важных обстоятельствах, имеющих значение для установления степени риска.

В случае сокрытия каких-либо сведений или при сообщении недостоверной информации страховщик вправе отказаться от выполнения условий договора. А страховая премия в этом случае причитается страховщику.

Страховщик выдаёт страхователю:

- страховой полис или сертификат;

- условия страхования.

Страхователь обязан оплатить страховщику премию, установленную договором, в срок. Договор МС вступает в силу сразу же после выплаты страховой премии.

Договор МС может быть заключён в пользу страхователя или выгодоприобретателя. Во втором случае страхователь несёт все обязательства по договору.

Выгодоприобретатель также несёт все обязательства по договору МС, если документ оформлен по его поручению или без него, но при условии, что в дальнейшем выгодоприобретатель выразит своё согласие на приобретение полиса МС.

При этом страхователь получает все права по договору МС даже без доверенности выгодоприобретателя.

Важно! При заключении договора МС страхователь обязательно должен объявить страховую сумму.

https://www.youtube.com/watch?v=5HBIDFLtzsg

При страховании морского судна или перевозимого груза сумма страхования не должна превышать их реальную стоимость. В ином случае договор МС считается недействительным относительно части страховой суммы, превышающей стоимость страховки.

Если же объявлена страховая сумма ниже реальной стоимости имущества, размер страховой выплаты снижается пропорционально отношению страховой премии к страховой стоимости.

Карго (страхование грузов)

В международной практике наиболее распространены 4 основных условия, в рамках которых заключаются торговые сделки:

Сделка СИФ — это особая разновидность контракта, в котором решаются ключевые вопросы купли-продажи: время и условия перехода на приобретателя груза риска случайной порчи, гибели или недостачи товара, порядок расчёта и действия продавца, а также другие вопросы.

При продаже груза по контракту СИФ продавец обязан:

- доставить груз в порт;

- погрузить его на судно;

- зафрахтовать тоннаж;

- оплатить фрахт;

- застраховать груз от транспортных рисков на всё время перевозки вплоть до сдачи перевозчиком покупателю;

- выслать покупателю все документы об отправке.

Имея документы, покупатель вправе распоряжаться дальнейшей судьбой груза ещё до его получения.

По сделке КАФ продавец обязан заключить за свой счёт договор морской транспортировки до места назначения, обозначенного в контракте, и доставить на судно груз. Обязанность страхования в этом случае ляжет на покупателя.

По условиям ФОБ продавец должен погрузить товар на судно, а зафрахтовать груз обязуется покупатель. Продавец также обязан застраховать товар на время транспортировки до пункта назначения.

сделок ФАС идентично условиям ФОБ с той лишь разницей, что во втором случае продавец обязан поместить товар на судно, а с момента пересечения борта груз переходит на риск покупателя.

Согласно правилам Института лондонских страховщиков, клиентам предлагаются такие разновидности страхования грузов:

- с полной ответственностью за все возможные риски;

- без ответственности за небольшие повреждения, исключая случаи крушения;

- с ответственностью за частную аварийную ситуацию.

При страховании груза страховая компания не несёт ответственности за убытки, если они причинены:

- умышленно;

- по грубой неосторожности любой из сторон;

- по причине естественных свойств груза (порчи, ржавчины, убыли, плесени, поломки, утечки, самовозгорания и пр.);

- из-за неправильной упаковки.

Страховщик не несёт ответственности за убытки, понесённые вследствие :

- ядерного взрыва;

- радиоактивного заражения;

- военных или пиратских действий;

- забастовок, народных волнений;

- конфискации или ареста;

- уничтожения груза по требованию властей.

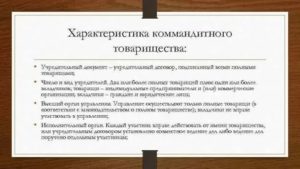

Каско (страхование морских судов)

КАСКО подразумевает страхование только самого морского транспорта. По согласованию сторон такое страхование заключается обычно на базе одного из следующих условий:

- страхование с ответственностью за повреждение и гибель;

- страхование с ответственностью только за гибель судна;

- только за повреждение судна;

- за гибель судна, включая затраты на спасение.

Договор заключается на определённый временной срок либо только на один рейс.

В полисе обычно присутствует условие, которое обязывает страхователя или выгодоприобретателя сообщать страховщику о любом значимом изменении, которое произошло с транспортным средством.

Любое изменение, повышающие риски, даёт право страховщику пересмотреть условия договора МС или потребовать доплату страховой премии.

Отказ страхователя выполнять данное условие ведёт к прекращению договора страхования.

Страхователь обязан тотчас же уведомить страховщика о наступлении страховой ситуации и выполнять указания страховщика.

Страховщик не покроет убытки, возникшие по причине умышленного причинения вреда судну, а также в случае, если обладатель полиса МС не предпринял меры по снижению или предотвращению убытков.

https://www.youtube.com/watch?v=PhmZVtzC7yk

Страховщик несёт ответственность за убытки в рамках страховой суммы; взносы по общей аварии компенсируются страховщиком, даже если они превышают страховую сумму.

В случае пропажи морского судна страховщик несёт ответственность в размере всей страховой суммы. Согласно договору МС, страховщик отвечает за пропажу транспортного средства без вести, если последние сведения о судне получены до завершения срока действия договора МС и если страховщик не сможет доказать, что судно погибло после указанного в договоре срока.

Если морское судно застраховано от гибели, выгодоприобретатель/страхователь может отказаться от своих прав на объект страхования (абандон) и получить страховую сумму в полном объёме в случае:

- пропажи транспортного средства без вести;

- уничтожения судна;

- полной фактической гибели судна;

- полной конструктивной гибели судна;

- экономической нецелесообразности ликвидации судна или доставки груза на место назначения;

- захвата морского судна или груза, продолжающегося более полугода.

Заявление об абандоне необходимо подать страховщику в течение полугода с момента наступления вышеперечисленных обстоятельств. По завершении шестимесячного срока страхователь или выгодоприобретатель теряет право на абандон и может потребовать возмещения на общих основаниях.

В случае абандона к страховщику переходят:

- абсолютные права на застрахованное судно (при страховании его полной стоимости);

- только на долю страхового объекта.

Страхование фрахта

Так называют страхование расходов за транспортировку груза. Страхованию подлежит валовая стоимость фрахта с включением:

- оплаты за перевозку груза;

- расходы по страхованию;

- прибыль судовладельца.

Договор страхования фрахта, как правило, заключается с владельцем судна сроком на 1 год. При оплате фрахта авансом риск его утери переходит на собственника груза; в подобном случае страхование фрахта прописывается в договоре страхования грузов.

Страхование ответственности судовладельцев

Данный вид страхования покрывает множество рисков и даже такие, как:

- смерть;

- увечья, причинённые экипажу;

- загрязнение моря нефтепродуктами и пр.

Важно! Страхование ответственности владельца судна производится в основном на принципах взаимного страхования путём их объединения в клубы взаимного страхования.

Морское страхованию может включать также страхование рисков, касающихся добычи газа и нефти на морских буровых платформах, а также ответственности за потенциальное нанесение вреда окружающей среде в случае аварии.

Страхование производится на случай повреждения или полного уничтожения платформы, потери прибыли по причине остановки производства, возникновения незапланированных затрат по ликвидации последствий аварии, телесных повреждений или смерти персонала.

Видео:Страхование ответственности | Договор страхованияСкачать

Морское страхование — что это такое: судов, перевозок грузов, виды покрытия, расчеты для организации

Морские перевозки являются наиболее прибыльным и безопасным способом транспортировки крупных партий грузов на большие расстояния.

Однако, данный вид деятельности связан с большим количеством потенциальных рисков технического, природного характера, а также влияния человеческого фактора.

Морское страхование, история которого насчитывает несколько столетий, призвано полностью или частично компенсировать потери, которые заинтересованные стороны могут понести в процессе перемещения как самих судов, так и товаров, являющихся объектом торговых сделок.

Морское страхование — что это

Страхование морских судов — это особый вид финансово-юридической деятельности, в которой участвуют две стороны, каждая из которых имеет свой материальный интерес.

В соответствии с оформляемым ими договором, страховая компания за внесенные клиентом деньги, обязуется возместить ему убытки, понесенные в результате несчастных случаев, перечень которых оговаривается в каждом отдельном случае.

https://www.youtube.com/watch?v=AqNPdNhTOYc

Страхование морских перевозок относится к имущественному виду и закреплено в России на законодательном уровне, имеет статус международного права. Определяющее влияние на его формирование оказала наработанная в Англии правовая база, которая начала действовать еще в 13 веке.

Так, данный вид деятельности регламентируется такими нормативными актами:

- кодекс торгового мореплавания;

- закон «Об организации страхового дела»;

- гражданский кодекс.

Объектом договора может быть судно, товар, экипаж, а также возможная упущенная прибыль. Причинами для признания случая страховым выступают погодные условия, преступный умысел, неосторожные действия третьих лиц. Законодательством не предусмотрено жестких ограничений в отношении перечня рисков, но четко определены обязанности сторон соглашения.

Так, в соответствии с международным правом морского страхования, на страхователя возлагаются следующие обязанности:

- предоставление полной и достоверной информации об объекте страхования, а также об изменениях в его отношении;

- своевременное внесение оговоренных взносов, которые являются условием вступления договора в силу и пролонгации его действия;

- своевременное извещение страховщика о наступлении чрезвычайной ситуации, выполнение его требований о последующих действиях;

- соблюдение правил обращения с техникой и грузом, принятие мер по недопущению материального ущерба.

В соответствии с нормами морского права, страховщик обязан:

- выплачивать покрытие при возникновении материального ущерба при соответствии ситуации условиям договора;

- возмещение расходов на проведение спасательных мероприятий, услуги экспертов, а также других работ, выполненных клиентом для локализации последствий происшедшего.

Обратите внимание! Особенности морского страхования заключаются в том, что соглашение может заключаться с несколькими компаниями. При этом допускается практика, что общая сумма выплат превышает стоимость имущества.

и основные условия

Составление договора международного морского страхования груза является сложной имущественной процедурой, требующий участия опытных юристов. Такие специалисты есть в штате средних и крупных перевозчиков, работающих в сфере перевозок на постоянной основе.

Так, соглашения по страхованию судов должны включать следующие аспекты:

- место и время оформления договора;

- информация о судне — название, дата изготовления, водоизмещение, основные технические характеристики;

- условия замены застрахованного товара;

- реквизиты документов на груз, его краткое описание;

- порт отправления и назначения;

- наименование груза, вид его упаковки;

- количество используемых трюмов, отсеков, площади палубы;

- срок и место подачи морского судна к причалу;

- оценочная стоимость груза;

- сумма страховки, которая устраивает все стороны сделки;

- порядок и условия проведения расчетов.

Важно! Клиент обязан предоставить страховщику подлинную и достоверную информацию. В противном случае соглашение может быть признано ничтожным, а в выплатах будет отказано.

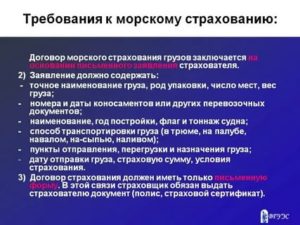

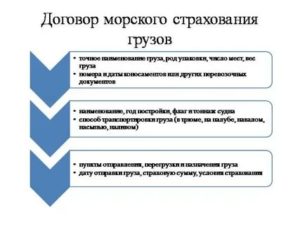

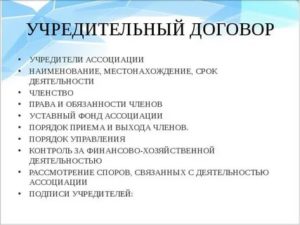

Договор международного морского страхования груза

Определение понятия и содержания договора морского страхования регламентируется Кодексом торгового мореплавания (ст. 246), в соответствии с данным нормативным актом документ оформляется в письменном виде, после согласования с правовыми и юридическими отделами всех сторон контракта заносится в единый реестр.

В договоры страхования судов включаются следующие пункты:

- предмет соглашения, то есть товар, подлежащий защите;

- перечень страховых случаев, при возникновении которого должно быть выплачено возмещение;

- размер страховой премии;

- сумма компенсации, которая не должна быть больше реальной цены товара;

- лицо (выгодоприобретатель), который получает право на получение возмещения;

- информация о рисках, связанных с особенностями груза, маршрута и прочие детали, которые имеют значение для страховщика.

Обратите внимание! По результатам соглашения оформляется декларация или генеральный полис. По одному экземпляру документа получают все стороны контракта.

Что может быть объектом страхования

В соответствии с международным морским правом, объектом договора моет быть любой материальный интерес, который свойственен торговому судоходству.

https://www.youtube.com/watch?v=05s7e7hcn9I

Соглашения страхования судов включают следующие виды покрытия:

- транспорт — все типы самоходных и несамоходных плавательных средств, в том числе и те, что находятся на стадии строительства и ходовых испытаний;

- грузы — внесенные в декларацию товары, входящие в список разрешенных для поставок и не подпадающие под санкции;

- фрахт — страхуется внесенная за перевозку оплата;

- потенциальная прибыль перевозчика за транспортировку груза;

- гражданская ответственность за допущенные зафрахтованным судном аварийные ситуации, повлекшие за собой материальный ущерб и человеческие жертвы;

- банкротство одной из сторон сделки и последующее прекращение перечислений по одной из статей;

- риски, которые дополнительно берет на себя страховщик, принимая ответственность за связанные с определенной опасностью плавания.

Обратите внимание! При определении объектов страхования учитывается возможность непреодолимых природных бедствий, захват трнспорта, хищения и аварии вследствие отказа корабельного оборудования.

Расчеты для организации

Размеры покрытия страхования судов в России и за рубежом разрабатываются согласно стандартов, которые рекомендует Институт лондонских страховщиков. В договор включены выплаты, объем которых определяется величиной риска, связанного с характером груза и его транспортировкой.

Различают такие виды тарифов:

- За любые риски. Сюда включаются войны, забастовки, пираты, арест имущества, грызуны и насекомые, экономические кризисы, нарушение правил перевозки.

- Только аварии. Страховке подлежат не сами события, а материальные убытки от разрушения техники, порчи груза, проведения спасательных и транспортировочных работ.

Международным правом предусмотрены случаи освобождения страховщика от выплаты компенсации при порче имущества, его исчезновения, гибели персонала. К ним относятся атомные взрывы, радиоактивное, химическое и бактериологическое заражение.

Страхование морских перевозок — это сложное направление морского права, требующее углубленной юридической подготовки. Однако, знание вопроса позволяет находить оптимальные решения, приносящие максимальную выгоду.

по теме статьи

o-strahovanii/vidy-strahovaniya/morskoe-strakhovanie.html

Видео:5.4. Страховое дело.Страхование морского транспортаСкачать

Договор морского страхования

Сегодня законодательство, действующее на территории Российской Федерации, позволяет застраховать практически любую деятельность. Даже морские перевозки – они связаны с большим количеством самых разных рисков. Договор страхования данного типа имеет большое количество самых разных особенностей.

Морское страхование представляется собой особого рода услугу. Она предоставляется на основании договора, согласно которому за определённо плату СК осуществляет финансовую защиту имущественных интересов своего клиента.

При наступлении обозначенного в тексте соглашения риска возникает обязательство по выплате страхового возмещения. Данный тип услуги является одним из старейших страховых продуктов.

Подобного рода соглашения между предприятиями и купцами заключались ещё до нашей эры (VIII-VIIв.в.). В начале XII века морское страхование начало активно практиковаться в Италии. Чуть позже оно стало использоваться во всем мире.

Страхование рассматриваемого типа может покрывать ущерб, возникший в результате:

- полной гибели имущества;

- повреждения, но исключая полную гибель;

- частной аварии;

- полной гибели и или же частичного повреждения.

Перечень рисков, которые могут быть включены в договор, очень обширен.

Чаще всего в соглашении обозначаются следующие страховые случаи:

- повреждение/гибель по причине возникновения сложных погодных условий – волнение моря, буря, опрокидывание, либо столкновение;

- повреждение огнем в результате пожара;

- пиратство, либо преднамеренный выброс страхуемого груза за борт;

- поломка ядерных установок;

- повреждение в результате стихийного бедствия – землетрясение, удар молнии, извержение вулкана;

- повреждение при погрузке или же выгрузке.

Также имеется достаточно обширный перечень исключений.

Он включает в себя наступление обозначенных в договоре рисков по причине следующих событий:

- террористических актов, всевозможных забастовок и стачек, беспорядков;

- ведения боевых действий – гражданской войны, мятежей, восстаний и иного;

- попадание в судно торпед, мин, пуль;

- попадание застрахованного объекта под действие ионизирующей радиации;

- неосторожности или же злого умысла самого страхователя, выгодоприобретателя.

Страховая услуга рассматриваемого типа может предоставляться: на срок или же на рейс (несколько рейсов).

Величина страхового возмещения может определяться следующими способами:

- по стоимости балансовой;

- по экспертной оценке.

На величину страховой премии влияет очень большое количество самых разных факторов:

- величина страхового покрытия в денежном эквиваленте;

- характеристики судна, используемого для транспортировки груза (год постройки, его тип, грузоподъемность);

- район эксплуатации;

- наличие франшизы;

- длительность действия заключенного договора.

Условия договора

Соглашение рассматриваемого типа имеет большое количество различных особенностей.

К самым важным следует отнести:

- договор морского страхования заключается в письменной форме;

- соглашение сохраняет свою силу в следующих случаях:

- если вероятность возникновения убытков отсутствует по какой-либо причине;

- если убытки, которые подлежат возмещению, уже возникли.

- согласно действующему на территории РФ законодательству страховщик освобождается от обязанности возмещать убытки, возникшие вследствие наступления следующих событий:

- поражения объектов страхования радиационным излучением (в результате ядерного взрыва или иного);

- возникновения повреждений по причине ведения боевых действий, народных волнений, гражданской войны и иных подобных явлений.

- если судно, осуществляющее транспортировку застрахованного груза, пропало без вести, то страховщик обязан возместить также его стоимость;

- если в договоре присутствует такой риск, как полная гибель, то страхователь может отказаться от своих прав на страхуемое имущество при наступлении следующих событий:

- судно пропало без вести;

- установлен факт полной гибели по обозначенным в договоре причинам;

- отсутствует экономическая целесообразность восстановления судна;

- отсутствует экономическая целесообразность доставки груза в пункт назначения;

- осуществлен захват судна и груза пиратами (при длительности данного события более чем 6 часов подряд).

Очень важным пунктом, отраженным в законодательстве, является следующий момент: если страхователь или страховщик знал о каких-либо обстоятельствах, делающих возникновение обозначенных в договоре страховых рисков невозможным, то исполнение условий соглашения не обязательно для стороны, которой о данном факте известно не было. Данный момент освещается ст.№261 КТМ РФ.

https://www.youtube.com/watch?v=2ZuZWjanpFI

Судно может считаться пропавшим без вести только в том случае, если о его нахождении неизвестно в течение срока, в два раза превышающего время, необходимое для доставки груза от пункта загрузки до пункта отгрузки.

При этом срок, требуемый для признания судна пропавшим без вести, не может быть менее:

- 6 месяцев – в обычных условиях;

- менее 1 и более 3 месяцев в условиях ведения боевых действий.

Данный момент освещается в ст-48-ктм КТМ РФ. Если страхователь отказался от своих прав на судно и груз, то они передаются страховщику. Данный момент освещается в ст.№278 КТМ РФ.

К договорам морского страхования предъявляются те же требования, что и к соглашениям по иным услугам данного типа. Также имеются специальные правила страхования.

Формирование договора осуществляется только с их соблюдением. Данные правила должны полностью соответствовать законодательству, действующему на территории Российской Федерации. В противном случае договор может быть признан ничтожным.

Договор морского страхования.

Субъекты и объекты

В качестве объекта морского страхования может выступать любой имущественный интерес, который тем или же иным образом связан с перевозкой грузов.

Объектом может являться:

- судно (на плаву или же только строящееся);

- фрахт или же груз;

- оплата проезда пассажиров;

- оплата пользования судном;

- возможная прибыль от реализации доставляемого груза;

- причитающаяся капитану и членам команды заработная плата.

Также в страховое покрытие могут включаться расходы на медицинскую транспортировку – репатриацию тела или же останков погибших членов команды.

В качестве субъектов имущественных интересов могут выступать:

- судовладельцы;

- предприятия, осуществляющие использование судна в соответствии с договором аренды, заключенным с владельцем;

- оператор судна;

- банк-кредитор.

Если в качестве субъекта выступает банк-кредитор, то судно становится обеспечением под выдаваемый кредит. Если судно отдается в аренду, то собственник на все её время освобождается от права владения, а иное лицо или предприятие принимает его.

Аналогичная ситуация складывается, если присутствует оператор судна. Он также может являться субъектом морского страхования.

На что следует обратить внимание

Страхование рассматриваемого типа имеет большое количество особенностей. Все их необходимо учитывать. Особенно это касается абандона – отказа от права владения в пользу страховой компании.

Данные моменты должны быть в обязательном порядке освещены в договоре. В противном случае использование абандона не является возможным.

Если же в договоре страхования все же обозначена возможность проведения данной процедуры, то необходимо ознакомиться с особенностями её выполнения.

Она может быть осуществлена двумя способами:

- страховщику переходят права собственности на все имущество целиком;

- страховщику переходят права собственности на часть имущество – пропорционально максимальной величине страхового возмещения.

Когда происходит полная конструктивная гибель судна и страховая компания осуществляет выплату в пользу выгодоприобретателя, то останки судна обычно переходят в собственность страховой компании. Дальнейшая судьба их всегда зависит от воли её руководства.

Либо если какие-либо составные части груза, детали судна ещё годны для реализации, то из страховой премии вычитается их стоимость. Право собственности при этом остается за страхователем.

Морское страхование на сегодняшний день – одна из самых востребованных услуг. Так как стоимость судна, осуществляющего перевозку, а также груза достигает порой очень больших сумм. И гибель их приводит к серьезному финансовому ущербу.

Отзывы по КАСКО в компании Югория вы можете найти в этой статье.

Полис ДМС в компании Ресо рассматривается тут.

Видео:ВЕБИНАР: Страхование морских рисковСкачать

Особенности морского страхования

Морские перевозки являются наиболее прибыльным и безопасным способом транспортировки крупных партий грузов на большие расстояния.

Однако, данный вид деятельности связан с большим количеством потенциальных рисков технического, природного характера, а также влияния человеческого фактора.

Морское страхование, история которого насчитывает несколько столетий, призвано полностью или частично компенсировать потери, которые заинтересованные стороны могут понести в процессе перемещения как самих судов, так и товаров, являющихся объектом торговых сделок.

1. ПРЕДМЕТ ДОГОВОРА

1.1. Страховщик обязуется за обусловленную настоящим Договором плату (страховую премию) при наступлении предусмотренных в Договоре опасностей или случайностей, которым подвергся объект страхования (страхового случая), возместить Страхователю (Выгодоприобретателю) причиненный вследствие этого события прямой реальный ущерб.

1.2. Настоящий Договор заключен в пользу Страхователя.

Вариант: По настоящему Договору Страхователь назначает Выгодоприобретателем _______________________.

2. ОБЪЕКТ СТРАХОВАНИЯ

2.1. Объектом страхования по настоящему Договору является имущественный интерес, связанный с торговым мореплаванием и не противоречащий действующему законодательству Российской Федерации.

2.2. В соответствии с заявлением(-ями) Страхователя (Приложение(я) N _____), а также другими документами, описывающими имущество (Приложение(я) N _____), Страховщик принимает на страхование следующее имущество (указать номера приложений):

2.2.1.

______________________ (судно, строящееся судно, груз, фрахт, а также плата за проезд пассажира, плата за пользование судном, ожидаемая от груза прибыль и другие обеспечиваемые судном, грузом и фрахтом требования, заработная плата и иные причитающиеся капитану судна и другим членам экипажа судна суммы, в том числе расходы на репатриацию, ответственность судовладельца и принятый на себя страховщиком риск (перестрахование) — Приложение N _____.

2.3. Территория страхования: ______________________.

3. СТРАХОВОЙ СЛУЧАЙ, СТРАХОВЫЕ РИСКИ

3.1. Страховщик подтверждает, что Страхователь сообщил сведения об обстоятельствах, которые имеют существенное значение для определения степени риска и которые известны или должны быть известны Страхователю, а также сведения, запрошенные Страховщиком.

3.2. Страховыми случаями по настоящему Договору признаются повреждение, утрата или гибель застрахованного по настоящему Договору имущества от следующих страховых рисков:

— пожар;

— взрыв;

— действие воды;

— противоправные действия третьих лиц;

— удар молнии (если риск не принимается на страхование, его нужно исключить);

— падение пилотируемых летательных объектов, их частей (если риск не принимается на страхование, его нужно исключить);

— природные силы, стихийные бедствия и опасные метеорологические явления и процессы (если риск не принимается на страхование, его нужно исключить);

— посторонние воздействия (если риск не принимается на страхование, его нужно исключить).

3.3. Не признаются страховыми случаями события, происшедшие вследствие:

— ядерного взрыва, радиации или радиоактивного заражения;

— военных действий, а также маневров или иных военных мероприятий;

— гражданской войны, народных волнений всякого рода или забастовок;

— изъятия, конфискации, реквизиции, ареста или уничтожения застрахованного имущества по распоряжению государственных органов;

— умышленных действий Страхователя (Выгодоприобретателя), его представителей или работников, направленных на наступление страхового случая, невыполнения, нарушения действующих норм и предписаний и норм органов ведомственного и государственного пожарного надзора, непринятия мер по предупреждению возможной гибели или повреждения застрахованного имущества;

— совершения работниками Страхователя (Выгодоприобретателя) или иными лицами, состоящими с ними в договорных отношениях, умышленного преступления;

— дефектов и недостатков застрахованного имущества, которые были известны Страхователю до наступления страхового случая, но о которых не был поставлен в известность Страховщик;

— самовозгорания, брожения, гниения, усушки или других естественных процессов, происходящих в застрахованном имуществе;

— хищения имущества во время страхового случая, не застрахованного по риску утраты имущества в результате противоправных действий третьих лица.

3.4. При страховании товарно-материальных ценностей в обороте, расположенных на открытых площадках (не в зданиях, помещениях), не возмещается ущерб, возникший в результате повреждения, утраты или гибели данного застрахованного имущества вследствие града (если указанное имущество не принимается на страхование, данный пункт исключается).

4. СТРАХОВАЯ СУММА, СТРАХОВАЯ ПРЕМИЯ

4.1. По настоящему Договору устанавливаются следующие страховые суммы и страховые премии:

—————————————————————————¦Наименование имущества,¦Страховая сумма, ¦Тариф, % ¦Страховая премия, ¦¦принимаемого на ¦рублей ¦ ¦рублей ¦¦страхование ¦ ¦ ¦ ¦+————————+——————+————+——————+¦Имущество, указанное в ¦ ¦ ¦ ¦¦п. 2.2 настоящего ¦ ¦ ¦ ¦¦Договора (указать номер¦ ¦ ¦ ¦¦соответствующего ¦ ¦ ¦ ¦¦пункта) ¦ ¦ ¦ ¦+————————+——————+————+——————+¦Имущество, указанное в ¦ ¦ ¦ ¦¦п. 2.2 настоящего ¦ ¦ ¦ ¦¦Договора (указать номер¦ ¦ ¦ ¦¦соответствующего ¦ ¦ ¦ ¦¦пункта) ¦ ¦ ¦ ¦+————————+——————+————+——————+¦Итого: ¦ ¦ ¦ ¦————————+——————+————+——————-

4.2. Общая страховая сумма по настоящему Договору составляет: (указать сумму цифрами и прописью) руб.

4.3. Франшиза: безусловная/условная (ненужное зачеркнуть) в размере ______ (_____________) рублей по каждому страховому случаю.

4.4. Страховая премия по настоящему Договору составляет: ______ (_____________) рублей.

4.5. Форма оплаты страховой премии: безналичным расчетом/наличными деньгами (ненужное зачеркнуть).

4.6. Страховая премия уплачивается единовременно. Страховая премия должна быть уплачена Страхователем в срок до «___»__________ ____ г.

4.7. Под днем уплаты страховой премии (страхового взноса) понимается день поступления средств плательщика на расчетный счет.

5. СРОК ДЕЙСТВИЯ ДОГОВОРА

5.1. Договор страхования вступает в силу с ___ часов ___ минут «__»_________ ____ г. и действует до __ часов __ минут «__»_________ ____ г.

5.2. В случае неуплаты Страхователем страховой премии (первого взноса) в установленные Договором сроки Договор считается не вступившим в силу, и страховые выплаты по нему не производятся.

5.3. В случае неуплаты Страхователем очередного страхового взноса в установленные Договором сроки Страховщик вправе расторгнуть Договор страхования со дня, следующего за днем, установленным Договором для уплаты очередного страхового взноса.

5.4. Если страховой случай наступил до уплаты очередных страховых взносов, Страховщик вправе при определении размера страховой выплаты зачесть сумму неуплаченных страховых взносов (по согласованию со Страхователем).

5.5. О намерении расторжения Договора страхования стороны обязаны уведомить друг друга не менее чем за 10 рабочих дней до предполагаемой даты прекращения Договора страхования.

6. ПРАВА И ОБЯЗАННОСТИ СТОРОН

6.1. Страхователь обязан:

6.1.1. Ознакомиться с Правилами страхования.

6.1.2. Уплачивать страховую премию в размере и в сроки, установленные настоящим Договором.

6.1.3. При наступлении события, которое по условиям Договора страхования может быть признано страховым случаем, Страхователь обязан:

6.1.3.1. Уведомить Страховщика в течение суток, не считая выходных и праздничных дней, посредством связи, допускающей возможность документарной фиксации факта сообщения, указав всю известную информацию о характере и размере убытка.

При этом не считается надлежащим уведомлением о наступлении события направление сообщения страховому агенту или страховому брокеру.

Неисполнение обязанностей, предусмотренных в настоящем пункте, дает Страховщику право отказать в страховой выплате.

6.1.3.2. Незамедлительно заявить о произошедшем событии, явившимся следствием:

— пожара — в Государственную противопожарную службу;

— противоправных действий третьих лиц — в правоохранительные органы;

— взрыва или аварии в системах водоснабжения, отопления, канализации или автоматического пожаротушения — в соответствующие органы аварийной службы.

6.1.3.3. Принять разумные и доступные в сложившейся обстановке меры по предотвращению или уменьшению ущерба и спасению застрахованного имущества.

6.1.3.4. Сохранить до прибытия представителя Страховщика поврежденное имущество в том виде, в котором оно оказалось после происшедшего события.

Изменение картины ущерба допустимо только в случае, если это диктуется соображениями безопасности, предполагаемым уменьшением размера ущерба или же если такие изменения произведены с согласия Страховщика.

При этом Страхователю рекомендуется зафиксировать картину события с помощью фотографий, видеосъемки.

6.1.3.5. Предоставить Страховщику возможность проводить осмотр или обследование поврежденного застрахованного имущества, расследование причин и размера ущерба.

6.1.3.6. Подать Страховщику в течение трех рабочих дней с момента наступления события письменное заявление о страховом событии. В заявлении о страховом событии Страхователь обязан указать:

— адрес объекта;

— дату и обстоятельства наступления страхового события;

— предполагаемые причины наступления страхового события;

— действия Страхователя при наступлении страхового события;

— предполагаемый размер реального ущерба.

6.2. Страхователь имеет право:

6.2.1. Ознакомится с Правилами страхования и получить экземпляр Правил при заключении Договора.

6.2.2. Увеличить по согласованию со Страховщиком в период действия Договора страхования размер страховой суммы, если имущество было застраховано на неполную страховую стоимость или стоимость имущества возросла, оформив дополнительное соглашение к Договору с уплатой дополнительной страховой премии.

6.2.3. Пользоваться иными правами, предусмотренными Правилами страхования.

6.3. Страховщик обязан:

6.3.1. Ознакомить Страхователя с Правилами страхования.

6.3.2. В течение _____ рабочих дней после получения от Страхователя письменного заявления о страховом событии, произвести осмотр места страхового события и составить акт осмотра.

Акт осмотра составляется полномочными представителями Страховщика и Страхователя (Выгодоприобретателя).

Акт осмотра составляется для подтверждения факта причинения ущерба застрахованному по настоящему Договору имуществу и не является документом, безусловно подтверждающим ответственность Страховщика по его возмещению.

6.3.3. При наступлении страхового случая произвести страховую выплату в размерах и в сроки, определенные настоящим Договором и Правилами страхования.

6.3.4. Исполнять иные обязанности, предусмотренные Правилами страхования.

6.4. Страховщик имеет право:

6.4.1. Проверять состояние застрахованного имущества, в том числе на соответствие условиям, указанным в заявлении на страхование.

6.4.2. Проверять выполнение Страхователем требований и условий настоящего Договора и Правил страхования.

6.4.3. Направлять запросы в соответствующие компетентные органы по факту наступления страхового случая.

6.4.4. При уведомлении Страхователем об обстоятельствах, влекущих увеличение страхового риска, потребовать изменения условий Договора и уплаты дополнительной страховой премии соразмерно увеличению риска.

6.4.5. Пользоваться иными правами, предусмотренными Правилами страхования.

7. ОСВОБОЖДЕНИЕ СТРАХОВЩИКА ОТ ОТВЕТСТВЕННОСТИ

7.1. При страховании груза или ожидаемой прибыли Страховщик не несет ответственность за убытки, если докажет, что они причинены:

— умышленно или по грубой неосторожности отправителя или получателя либо его представителя;

— вследствие естественных свойств груза (порчи, убыли, ржавчины, плесени, утечки, поломки, самовозгорания или других);

— вследствие ненадлежащей упаковки.

7.2. При страховании фрахта Страховщик не несет ответственность за убытки в случае оснований, предусмотренных п. п. 7.1 — 7.2 настоящего Договора.

8. АБАНДОН

8.1. В случае если имущество застраховано от гибели, Страхователь или Выгодоприобретатель может заявить Страховщику об отказе от своих прав на застрахованное имущество (абандон) и получить всю страховую сумму в случае:

а) пропажи судна без вести;

б) уничтожения судна и (или) груза (полной фактической гибели);

в) экономической нецелесообразности восстановления или ремонта судна (полной конструктивной гибели судна);

г) экономической нецелесообразности устранения повреждений судна или доставки груза в порт назначения;

д) захвата судна или груза, застрахованных от такой опасности, если захват длится более чем шесть месяцев.

8.2. В случаях, указанных в п. 8.1 настоящего договора, к Страховщику переходят:

— все права на застрахованное имущество при страховании имущества в полной стоимости;

— права на долю застрахованного имущества пропорционально отношению страховой суммы к страховой стоимости при страховании имущества не в полной стоимости.

8.3. Заявление об абандоне должно быть сделано Страховщику в течение шести месяцев с момента окончания срока или наступления обстоятельств, указанных в п. 8.1 настоящего Договора.

8.4. По истечении шести месяцев Страхователь или Выгодоприобретатель утрачивает право на абандон и может требовать возмещения убытков на общих основаниях.

8.5. Заявление об абандоне должно быть безусловным и не может быть взято Страхователем или Выгодоприобретателем обратно.

9. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

9.1. Настоящий Договор составлен в двух экземплярах, по одному для каждой из Сторон. Оба экземпляра идентичны друг другу и обладают равной юридической силой.

9.2. Все изменения в Договор вносятся путем подписания Сторонами дополнительного соглашения, составленного в двух экземплярах, по одному для каждой из Сторон.

9.3. Все споры и разногласия, которые могут возникнуть из действия настоящего Договора и Правил страхования, Стороны разрешают в порядке, установленным действующим законодательством Российской Федерации.

10. АДРЕСА, РЕКВИЗИТЫ И ПОДПИСИ СТОРОН

Страховщик Страхователь ____________________________ _________________________ ____________________________ _________________________ ____________________________ _________________________ ____________________________ _________________________ ____________________________ _________________________ М.П. М.П.

🔥 Видео

Договор страхования: предмет, форма, условияСкачать

ДОГОВОРЫ: хранения/страхования/личного страхования/имущественного страхования/коммерческой концессииСкачать

30. Гражданское право. Договор страхованияСкачать

Договор личного страхования больше не считается публичным договоромСкачать

Мастер-класс «Морское страхование и санкции на перевозку российской нефти — как работает рынок?»Скачать

Гражданское право. Лекция 25. Договор хранения. Договор страхованияСкачать

Для чего нужно страхование? // Какие виды добровольного страхования существуют? 14+Скачать

Договор СтрахованияСкачать

8.7. СтрахованиеСкачать

Страховой договор. Страховой случай. Как возмещать ущерб?Скачать

Страхование грузов при морских перевозках (OUTVED)Скачать

Заявление на расторжение договора страхованияСкачать

Северная Казна - Виртуальная трибуна - Перспективы развития морского страхованияСкачать

Фрахт судна. Морские перевозки грузов. 3 самых важных этапаСкачать

Секрет ПФР раскрыт! Эта справка удвоит вам пенсию! СРОЧНО!Скачать

7 Коносамент как основной документ в морских перевозкахСкачать

Как работает страхование (10-11 классы)Скачать