Гражданское законодательство, а именно ст. 421 Гражданского кодекса Российской Федерации (далее — ГК РФ), предоставляет сторонам право свободы договора. Основываясь на данной норме, стороны могут выбрать в качестве формы расчета, например, аккредитив.

При расчетах с помощью аккредитива банк-эмитент, по поручению плательщика (т. е. покупателя, когда мы говорим о договоре купли-продажи), обязуется перед получателем денежных средств (т.е. продавцом) осуществить платежи (или совершить другое исполнение) при условии предоставления последним надлежащей документации, отвечающей требованиям аккредитива (ст. 867 ГК РФ).

Условие об аккредитиве в качестве формы расчета между сторонами не является условием о залоге объекта купли-продажи (хотя такое условие может быть предусмотрено отдельным пунктом договора купли-продажи).

Договор купли-продажи, в котором указан аккредитив как форма расчета, составляется согласно требованиям к договорам купли-продажи соответствующего вида (полезные материалы по данной теме можно найти в других статьях сайта, например «Какие существенные условия договора купли-продажи?» и др.), т. к. данная форма расчетов может быть использована при реализации любой сделки купли-продажи.

Например, очень распространена практика использования аккредитива в соглашениях:

- по продаже недвижимости;

- по поставке товаров и т. д.

О том, чем отличаются аккредитив и счет эскроу, читайте статью по этой теме на сайте КонсультантПлюс. Если у вас еще нет доступа к системе КонсультантПлюс, вы можете оформить его на 2 дня бесплатно.

- Образец договора аккредитива

- Преимущества и недостатки договора аккредитива

- Договор поставки с условием расчетов по аккредитиву

- 1. Предмет договора

- 2. Качество и комплектность поставляемой продукции

- 3. Сроки и порядок поставки продукции

- 4. Сумма договора и порядок расчетов

- 5. Ответственность

- 6. Прочие условия

- 7. Адреса и реквизиты сторон

- Аккредитив, что это простым языком, аккредитивная форма, открытие и оплата, договор безотзывного аккредитива

- Аккредитивная форма

- Безотзывный аккредитив

- Договор аккредитива

- Оплата аккредитивом

- Открытие аккредитива

- Типовой договор с аккредитивом

- Понятие аккредитива

- Договор поставки с оплатой по аккредитиву

- Правила оформления договора с аккредитивом

- Образец договора условия аккредитива

- Заключение

- Внешнеторговый контракт на поставку товара с оплатой по аккредитиву

- Аккредитив в международной торговле

- Преимущества и недостатки аккредитива

- Нормативная база

- Виды международных аккредитивов

- Разработка и сопровождение контракта с аккредитивом

- Аккредитив: что это простым языком, виды, схема расчетов по аккредитиву

- Что такое аккредитив простыми словами

- Схема расчетов

- Виды аккредитивов

- Аккредитив при покупке квартиры

- Плюсы и минусы

- Расчет платежей

- 🎦 Видео

Образец договора аккредитива

Сам аккредитив составляется между банком-эмитентом и плательщиком.

Реквизиты и форма аккредитивного договора определяются банком самостоятельно. Однако любой аккредитив должен содержать следующие сведения (п. 6.7 положения «О правилах осуществления перевода денежных средств», утв. Банком России 19.06.2012 № 383-П, далее — правила № 383-П):

- номер и дата аккредитива;

- сумма аккредитива;

- реквизиты плательщика;

- реквизиты банка-эмитента;

- реквизиты получателя средств;

- реквизиты исполняющего банка;

- вид аккредитива;

- срок действия аккредитива;

- способ исполнения аккредитива;

- перечень документов, представляемых получателем, и требования к ним;

- назначение платежа;

- срок представления документов;

- необходимость подтверждения (при наличии);

- порядок оплаты комиссионного вознаграждения банков.

Эти сведения рекомендуется указать также в основном договоре купли-продажи. Другой вариант — сделать в основном договоре ссылку на соответствующий аккредитивный договор.

ВАЖНО! Аккредитив независим и обособлен от основного договора, и его исполнение производится на основании представленных получателем документов (п. 6.3 правил № 363-П).

При расчетах с помощью аккредитива банк не должен проверять сам факт исполнения договора купли-продажи. Его задача — проверка документов на предмет соответствия условиям аккредитива (п. 9 инф. письма Президиума ВАС РФ от 15.01.1999 № 39).

Шаблон для составления договора купли-продажи с использованием аккредитива: Договор аккредитива — образец.

Преимущества и недостатки договора аккредитива

Можно выделить следующие положительные стороны рассматриваемой сделки:

- Обеспечены гарантии соблюдения прав сторон. Так, покупатель защищен от рисков неполучения объекта сделки после совершения оплаты, т. к. банк не перечислит средства на счет продавца, пока тот не подтвердит исполнение со своей стороны соответствующими документами. Продавец же, исполнив надлежащим образом свои обязательства, гарантированно получает платеж.

- Ограничены сроки исполнения обязательств. Аккредитив имеет срок действия, также им регламентированы сроки представления документов. Таким образом, сроки совершения сделки строго определены.

- Гарантируется целевое использование средств плательщика.

К относительным недостаткам такой формы расчета можно отнести:

- дополнительные сложности при оформлении основного договора, т. к. приходиться обращаться за услугами к третьим лицам, т. е. банкам;

- наличие банковских комиссий за предоставляемую услугу.

ВАЖНО! Установленный в договоре аккредитивный порядок расчетов должен трактоваться и исполняться сторонами в совокупности с прочими условиями основного договора.

Например, поставщик представил в банк надлежащую документацию и получил денежные средства с аккредитива, хотя не исполнил положение основного договора об ассортименте товара. Суд встал на сторону покупателя, т. к. имел место факт нарушения договора (п. 5 Информационного письма Президиума ВАС РФ от 15.01.1999 № 39).

ВАЖНО! С июня 2018 г. аккредитив является безотзывным, если иное не предусмотрено договором (п. 4 ст. 869 ГК РФ).

***

Итак, при составлении договора аккредитива надлежит руководствоваться требованиями закона к конкретному виду договора купли-продажи. Особенностью такого договора будет пункт о взаиморасчетах. В рассматриваемом случае они будут произведены с использованием аккредитива.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Видео:Что такое аккредитив для юридических лиц? Суть аккредитива. Как оформляется аккредитив.Скачать

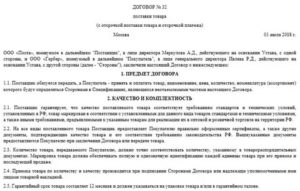

Договор поставки с условием расчетов по аккредитиву

| Г. [наименование населенного пункта] | [число, месяц, год] |

[Наименование юридического лица] в лице [Ф. И. О.

уполномоченного представителя], действующего на основании [правоустанавливающий документ], именуемый в дальнейшем «Поставщик», с одной стороны, и [наименование юридического лица] в лице [Ф. И. О.

уполномоченного представителя], действующего на основании [правоустанавливающий документ], именуемый в дальнейшем «Покупатель», с другой стороны, заключили настоящий Договор о нижеследующем.

1. Предмет договора

1.1. Поставщик обязуется поставлять, а Покупатель принимать и оплачивать [наименование товаров, продукции и т. п.] (далее — продукция) в количестве и в сроки согласно Графику поставок — Приложению N 1 к настоящему Договору, являющемуся его неотъемлемой частью.

1.2. Поставщик с согласия Покупателя имеет право досрочно отгрузить продукцию. Продукция, поставленная досрочно, засчитывается в счет продукции, подлежащей поставке в следующем периоде.

2. Качество и комплектность поставляемой продукции

2.1. Поставляемая продукция по своему качеству должна соответствовать [наименование ГОСТа, ТУ, технических образцов, описаний и т. п.], утвержденный [наименование органа, утвердившего ГОСТ, ТУ и т. д.] [дата утверждения].

3. Сроки и порядок поставки продукции

3.1. Поставка продукции в течение [указать период времени — квартал, полугодие и т. п.] производится в следующие сроки (периоды) [месячные, полумесячные, декадные и др.]

Отгрузка продукции в течение периода поставки производится по согласованному сторонами графику. График отгрузки продукции прилагается к настоящему Договору.

3.2. Количество продукции, недопоставленное в одном периоде, подлежит поставке в следующем периоде.

3.3. Отгрузка продукции в адрес Покупателя производится Поставщиком [вид транспорта, условия транспортировки].

3.4. Минимальной нормой отгрузки является [вагон, контейнер, иные минимальные нормы].

3.5. Количество отгружаемой продукции определяется Поставщиком путем [взвешивания, иными способами]. На каждую партию отгружаемой продукции

https://www.youtube.com/watch?v=u1e-tY0lLCk

Поставщиком выписывается [наименование документа] с указанием [нетто, брутто, кол-во единиц и т. п.].

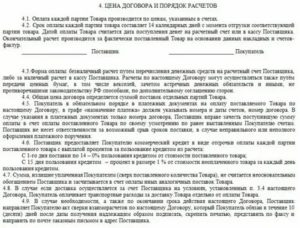

4. Сумма договора и порядок расчетов

4.1. Поставляемая по настоящему договору продукция оплачивается по ценам, согласованным сторонами в Прейскуранте N [вписать нужное], утвержденном [наименование органов, утвердивших документ] [число, месяц, год], являющимся неотъемлемой частью настоящего Договора.

4.2. Тара и упаковка в цену поставляемой продукции не входят и оплачиваются [поставщиком, покупателем] согласно [прейскуранту, договоренности и т. п.].

4.3. Расчеты за поставленную продукцию производятся путем открытия Покупателем [отзывного, безотзывного] [покрытого, непокрытого] аккредитива в [наименование банка-эмитента] на сумму, указанную в реестрах счетов, выставленных Поставщиком Покупателю и акцептованных Покупателем при приемке последним поставленной продукции. Исполняющим банком является [наименование кредитной организации].

4.4. Условием оплаты аккредитива является представление сторонами банку-эмитенту подлинных документов о передаче Покупателю партии продукции.

Перечень и характеристика документов, представляемых Поставщиком для проведения оплаты:

— подлинник настоящего договора;

— подлинник акта приема-передачи продукции;

— [вписать нужное];

— [вписать нужное];

— [вписать нужное].

Дата закрытия аккредитива [число, месяц, год].

Закрытие аккредитива в исполняющем банке производится:

По истечении срока действия аккредитива (в сумме аккредитива или его остатка);

При отказе Поставщика от использования аккредитива (в полной сумме или в ее части) до истечения срока его действия;

При отзыве аккредитива (в полной сумме или в ее части) банком-эмитентом после получения согласия Поставщика (если аккредитив безотзывный).

Расходы по аккредитиву несет [ПоставщикПокупатель].

В течение действия аккредитива стороны настоящего Договора вправе изменить условия оплаты или отмены аккредитива. (Если аккредитив безотзывный, то его условия считаются измененными или он считается отмененным с момента получения исполняющим банком согласия Поставщика).

5. Ответственность

5.1. За отгрузку продукции с нарушением согласованного графика Поставщик уплачивает Покупателю штраф в размере [значение] процентов стоимости партии продукции, отгруженной не по графику. Под нарушением согласованного графика понимается как просрочка отгрузки, так и досрочная отгрузка продукции против графика без согласия Покупателя.

6. Прочие условия

6.1. Настоящий Договор вступает в силу с момента его подписания и действует до [число, месяц, год].

6.2. Все споры и разногласия, вытекающие из Договора, будут, по возможности, решаться путем ведения переговоров. При недостижении согласия спор подлежит передаче на рассмотрение арбитражного суда в соответствии с арбитражным процессуальным законодательством.

6.3. Настоящий договор составлен в двух экземплярах, имеющих одинаковую юридическую силу, — по одному для каждой из сторон.

7. Адреса и реквизиты сторон

| Поставщик[вписать нужное][вписать нужное]М. П. | Покупатель[вписать нужное][вписать нужное]М. П. |

Видео:Международные расчеты АККРЕДИТИВСкачать

Аккредитив, что это простым языком, аккредитивная форма, открытие и оплата, договор безотзывного аккредитива

Опасаетесь рисков, связанных с предоплатой по сделке? Желаете подстраховаться как клиент, впервые сотрудничающий с новым поставщиком? Воспользуйтесь преимуществами аккредитива – одного из самых надёжных и выгодных банковских инструментов, используемых при заключении контрактов.

- Аккредитив: что это простым языком?

- Аккредитивная форма

- Безотзывный аккредитив

- Договор аккредитива

- Оплата аккредитивом

- Открытие аккредитива

Аккредитивная форма расчётов выгодна как продавцу, так и покупателю. Может с одинаковым успехом использоваться не только при внутрироссийских сделках, но и во внешнеторговых операциях. Сегодня услуги проведения расчётов в форме документарных аккредитивов предоставляются большинством крупных российских банков.

Говоря простыми словами, аккредитивом называется открываемый в банке специальный счёт, на котором можно зарезервировать денежные средства при проведении сделок по продаже товаров или предоставлении услуг (выполнении работ). При полном соблюдении обеими сторонами оговоренных в контракте условий, банк выплачивает необходимую сумму на счёт получателя (бенефициара).

Таким образом, банк выступает в роли гаранта и берёт на себя ответственность за совершение выплат. Поставщик на 100% уверен, что товар/услуга будут оплачены, а покупатель знает, что сможет оплатить их вовремя и без задолженности.

Аккредитивная форма

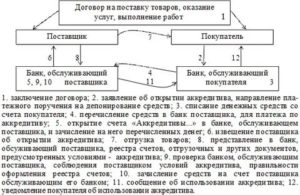

Действует по следующей схеме.

- Стороны заключают контракт, в котором оговариваются условия аккредитивного расчёта.

- Покупатель подаёт в свой банк (эмитент) заявление на открытие аккредитивного счёта и вносит на него необходимую для покрытия сделки сумму (бронирует средства).

- После успешного открытия аккредитива банк-эмитент извещает об этом банк продавца (авизующий банк).

- Авизующий банк уведомляет продавца об открытии аккредитива. Продавец отгружает товар и предоставляет подтверждающие документы в свой банк.

- После проверки документов оплата перечисляется на счёт продавца банком-эмитентом или авизующим банком (в зависимости от условий договора).

Безотзывный аккредитив

Один из основных и часто используемых видов документарных расчётов.

В отличие от отзывного аккредитива, подтверждённый или неподтверждённый безотзывный не отзывается и не изменяется ни одной из сторон (включая банк) без предварительного согласия продавца/поставщика.

Считается самой надёжной формой аккредитивных расчётов, так как полностью освобождает торгово-денежную сделку от всех возможных рисков, в первую очередь финансовых.

https://www.youtube.com/watch?v=jcuPyGDJCBk

Если в процессе проведения сделки поставщик и покупатель придут к взаимному соглашению, условия безотзывного аккредитива могут быть изменены.

Договор аккредитива

В договоре о проведении сделки, предусматривающей такую форму расчётов, оговаривается и строго фиксируется любая информация, которая впоследствии может быть использована при совершении торгово-денежной операции и оплате по ней:

- наименования поставщика и получателя,

- вид используемой аккредитивной формы (безотзывная/отзывная, покрытая/непокрытая),

- сумма, бронируемая на счету для оплаты сделки,

- сроки действия обязательства,

- размер комиссии,

- порядок оплаты,

- порядок действий в случае не погашения задолженности по аккредитиву,

- права и обязанности всех сторон.

Оплата аккредитивом

Расчёты аккредитивами предусматривают перечисление средств на счёт продавца только в том случае, если все оговоренные контрактом условия были выполнены.

В частности, перечисление денег на счёт продавца производится после полной отгрузки товара и предоставления в банк всех требуемых документов.

В том случае, если условия договора по аккредитиву были нарушены, плательщик (покупатель) имеет право отказаться от оплаты и вернуть товар поставщику.

Нюанс: аккредитивный счёт открывается покупателем за собственные деньги или с привлечением кредитных средств банка (при наличии права на кредитование).

Открытие аккредитива

Для открытия аккредитивного счёта в банковскую организацию подаётся письменное заявление в соответствующей форме. В заявлении обозначается:

- номер договора, по которому открывается аккредитив,

- наименование и данные поставщика,

- вид, сроки действия, денежная сумма аккредитива,

- способ его реализации,

- список отгружаемых (предоставляемых) товаров/услуг,

- наименование банка-исполнителя по аккредитивному обязательству,

- перечень документов, которые будут использоваться в качестве основания для выплаты средств поставщику.

Совет Сравни.ру: используйте аккредитивную форму расчётов при необходимости проведения безопасных торгово-денежных сделок с новыми и «проблемными» деловыми партнёрами.

Видео:8.6. Расчеты чеками. Расчеты аккредитивамиСкачать

Типовой договор с аккредитивом

Реквизиты и форма аккредитивного договора определяются банком самостоятельно. Однако всякий аккредитив должен содержать следующие сведения (п. 6.7 положения «О правилах осуществления перевода денежных средств», утв. Банком России 19.06.2012 № 383-П, далее — правила № 383-П):

- номер и дата аккредитива;

- сумма аккредитива;

- реквизиты плательщика;

- реквизиты банка-эмитента;

- реквизиты получателя средств;

- реквизиты исполняющего банка;

- вид аккредитива;

- срок действия аккредитива;

- способ исполнения аккредитива;

- перечень документов, представляемых получателем, и требования к ним;

- назначение платежа;

- срок представления документов;

- необходимость подтверждения (при наличии);

- порядок оплаты комиссионного вознаграждения банков.

Если Сторона задержит платеж более чем на 30 (тридцать) дней, то другая Сторона будет вправе расторгнуть настоящий Контракт и потребовать от другой Стороны помимо уплаты пеней также возмещения всех понесенных убытков, включая упущенную выгоду. 8. ПРЕТЕНЗИИ 8.1.

При предъявлении Покупателем Продавцу претензии по качеству Товара Продавец обязан рассмотреть претензию в течении 10 (десяти) рабочих дней с даты ее получения и представить Покупателю предложения по удовлетворению претензии с указанием сроков, либо устранить обнаруженные дефекты за свой счет, либо заменить Товар, если у него имеется такая возможность. 9.

Эти сведения рекомендуется указать также в основном договоре купли-продажи. Другой вариант — сделать в основном договоре ссылку на соответствующий аккредитивный договор. ВАЖНО! Аккредитив независим и обособлен от основного договора, и его исполнение производится на основании представленных получателем документов (п. 6.

3 правил № 363- П). При расчетах с помощью аккредитива банк не должен проверять сам факт исполнения договора купли-продажи. Его задача — проверка документов на предмет соответствия условиям аккредитива (п. 9 инф. письма Президиума ВАС РФ от 15.01.

1999 № 39). Ниже размещен шаблон для составления договора купли-продажи с использованием аккредитива: Договор аккредитива — образец.

Преимущества и недостатки договора аккредитива Можно выделить следующие положительные стороны договора аккредитива:

- Обеспечены гарантии соблюдения прав сторон.

ВАЖНО! Установленный в договоре аккредитивный порядок расчетов должен трактоваться и исполняться сторонами в совокупности с прочими условиями основного договора. Например, поставщик представил в банк надлежащую документацию и получил денежные средства с аккредитива, хотя не исполнил положение основного договора об ассортименте товара.

https://www.youtube.com/watch?v=GY7JTbyMl9o

Условие об аккредитиве в качестве формы расчета между сторонами не является условием о залоге объекта купли-продажи (хотя такое условие может быть предусмотрено отдельным пунктом договора купли-продажи).

Договор купли-продажи, в котором указан аккредитив как форма расчета, составляется согласно требованиям к договорам купли-продажи соответствующего вида (полезные материалы по данной теме можно найти в других статьях сайта, например «Какие существенные условия договора купли-продажи?» и др.), т. к.

- при сделках с недвижимостью;

- по поставке товаров и т. д.

Предлагаем ознакомиться: Договор поручения и договор комиссии

Образец договора аккредитива Сам аккредитив составляется банком-эмитентом и плательщиком.

Поставщик с согласия Покупателя имеет право досрочно отгрузить продукцию. Продукция, поставленная досрочно, засчитывается в счет продукции, подлежащей поставке в следующем периоде. 2. Качество и комплектность поставляемой продукции 2.1. Поставляемая продукция по своему качеству должна соответствовать , (наименование ГОСТа, ТУ, технических образцов, описаний и т.п.

) утвержденный » » г. (наименование органа, утвердившего (дата утверждения) ГОСТ, ТУ и т.д.) 3. Сроки и порядок поставки продукции 3.1. Поставка продукции в течение (указать период времени — квартал, полугодие и т.п.

) производится в следующие сроки (периоды) (месячные, полумесячные, декадные и др.) Отгрузка продукции в течение периода поставки производится по согласованному сторонами графику.

График отгрузки продукции прилагается к настоящему Договору. 3.2.

Понятие аккредитива

Под аккредитивом понимается безналичный способ передачи денег при покупке квартиры. По принципу функционирования это безналичный аналог сейфовой ячейки. Оплата покупки квартиры с применением аккредитива регулируется:

- пар. 3 главы 46 Гражданского кодекса;

- главой 6 Положения Банка России № 383.

При данном способе расчета покупающая сторона зачисляет оплату по договору на особый коммерческий счет, а продавец может принять оплату только после регистрации сделки и внесения в ЕГРН данных о новом собственнике жилья. Средства поступают на счет продающей стороны при предъявлении им выписки из ЕГРН.

Для аккредитива участники сделки устанавливают срок, достаточный для её регистрации, обычно 30 дней.

При отзывном виде покупатель имеет возможность снять внесенные деньги до завершения переходя прав, тем самым отменяя сделку, а при безотзывном покупатель забирает оплату только в том случае, если по истечении срока аккредитива переход прав не осуществился.

Если стороны не указали тип аккредитива, он считается отзывным (п. 3 ст. 868 ГК РФ). При задержке регистрации дольше срока аккредитива покупатель по согласованию с продавцом может продлить его, не закрывая счет.

При непокрытом аккредитиве средства находятся на счету покупателя, а при успешном завершении сделки переводятся на счет продавцу. При покрытом виде сумма сделки зачисляется сразу на счет продавца, но воспользоваться средствами он может только после регистрации сделки. Чаще всего используется покрытый безотзывный вид аккредитива.

Существует вариант зачисления продавцу моментальной предоплаты в размере 5-10 процентов от суммы сделки сразу после открытия счета покупателем, такой вариант является более рискованным, чем классический аккредитив.

Использование аккредитива гарантирует покупателю сохранение средств на случай отмены регистрации перехода прав, а продавец получает возможность получить средства от продажи в любом городе, не дожидаясь окончания регистрации.

Кроме того, расчет по аккредитиву выступает своеобразной гарантией продавцу, что с момента открытия счета сделка не сорвется по причине финансовых трудностей покупателя (если аккредитив безотзывной).

Договор поставки с оплатой по аккредитиву

Поставка товара осуществляется партиями в соответствии с Графиком поставок, являющимся неотъемлемой частью настоящего Договора. 2. КАЧЕСТВО И КОМПЛЕКТНОСТЬ ТОВАРА 2.1.

Качество товара должно соответствовать . (указать стандарты, регламенты, иные требования, предъявляемые сторонами к качеству товара) 2.2. Гарантийный срок на товар составляет и начинает течь с момента .

(с момента передачи товара

https://www.youtube.com/watch?v=gh5JZnoL1Lg

Покупателю либо с иного момента, согласованного сторонами) 2.3.ТоварпередаетсяПокупателювследующейкомплектности: . 2.4. Упаковкатоварадолжнасоответствоватьследующимтребованиям: . (указать стандарты, технические условия, иные требования к упаковке товара) 3. ПОРЯДОК ПОСТАВКИ ПРОДУКЦИИ 3.1. Количество товара в партии, а также сроки поставки партии товара устанавливаются Графиком поставок.

3.2. Поставка товара осуществляется путем его доставки на склад Покупателя, находящийся по адресу: . 3.3.

Правила оформления договора с аккредитивом

Для оформления договора стороны должны обратиться в банк, предоставляющий соответствующие услуги, с заявлением о предоставлении аккредитива, после принятия заявления банком нужно составить типовой договор покупки, дополненный разделом об аккредитиве. Такой раздел должен содержать следующую информацию:

- вид аккредитива;

- цель и дата открытия;

- наименование банка-эмитента и исполняющего банка;

- сумма аккредитива;

- условия закрытия;

- способ подтверждения;

- дата окончания действия.

Банк-эмитент размещает средства покупателя, а исполняющий банк перечисляет данные средства на счет продавца.

Целью открытия является оплата сделки по договору, сумма будет равна цене сделки и комиссии банка, а под условием закрытия понимается регистрация перехода прав (или отзыв средств). Способом подтверждения может быть предъявление продавцом выписки из ЕГРН лично или путем направления по системе электронного взаимодействия, подтверждение остается на усмотрение сторон.

Остальные разделы договора, содержащие информацию о сторонах сделки, цене и продаваемой квартире, остаются стандартными. Типовая форма договора с аккредитивом здесь.

После подписания договора контрагенты посещают банк, и покупатель вносит средства на счет. При составлении договора важно следить, чтобы указанные в нем реквизиты и данные об объекте недвижимости совпадали с данными в заявлении для банка-эмитента, открывшего аккредитив.

Стоимость услуги составляет от 2000 рублей при совершении сделки между физическими лицами.

Образец договора условия аккредитива

В случае задержки открытия аккредитива по вине Покупателя или действующего по его поручению банка на срок, превышающий банковских дней, Поставщик вправе задержать поставку изделий до открытия аккредитива. 7. РАЗРЕШЕНИЕ СПОРОВ 7.1.

Стороны обязуются прилагать все усилия для разрешения разногласий и споров путем переговоров. 7.2.

Все споры и разногласия по договору, которые Стороны не смогут разрешить путем переговоров, подлежат разрешению в суде в соответствии с законодательством РФ.

8. ФОРС-МАЖОР 8.1. Стороны не несут ответственности за частичное или полное неисполнение обязательств по настоящему договору, если неисполнение этих обязательств явилось следствием обстоятельств непреодолимой силы, возникших после заключения настоящего договора в результате событий чрезвычайного характера, которые Стороны не могли предвидеть или предотвратить разумными мерами.

Заключение

Аккредитив является надежным способом защитить сделку. При выборе срока важно учитывать возможные сложности, чтобы избежать возможного мошенничества, следует тщательно продумать условия исполнения аккредитива, особенно при возможном электронном подтверждении регистрации.

Видео:Договор поставки. Спецификация к договору поставкиСкачать

Внешнеторговый контракт на поставку товара с оплатой по аккредитиву

Контракт с аккредитивной формой расчёта – достаточно распространённый способ ведения внешнеэкономических сделок. Сделки с аккредитивом обладают рядом существенных преимуществ по сравнению со сделками с оплатой прямым банковским переводом. В данной статье наши юристы разберут особенности, выгоды и недостатки работы через аккредитив в международной торговле.

Ранее юристы нашей компании подготовили общие рекомендации по внешнеторговым контрактам.

Аккредитив в международной торговле

Стандартная сделка с аккредитивом предполагает помимо продавца и покупателя участие третьей стороны – банка, который выступает гарантом получения продавцом оплаты при добросовестном исполнении своих обязанностей по договору.

Пример внутренней сделки с аккредитивом по поставке товара:

- Покупатель и Продавец заключают контракт, например, договор поставки, и Продавец обязуется поставить товар Покупателю.

- Покупатель осуществляет внесение оплаты за товар в Банк на счёт, открытый на имя Продавца.

- Продавец осуществляет поставку товара Покупателю и предоставляет в Банк подтверждающие исполнение своих обязанностей документы.

- Банк раскрывает аккредитив, и Продавец получает оплату за товар.

Суть сделки с аккредитивом при поставке товаров сводится к тому, что до момента надлежащего исполнения Продавцом своих обязанностей по поставке товара денежные средства на оплату товара ему недоступны. При этом у Продавца есть гарантии того, что Покупатель исполнил свою обязанность по оплате товара, и денежные средства уже перечислены и находятся у гаранта сделки – Банка.

https://www.youtube.com/watch?v=YKr3XvVv81M

При внешнеэкономической сделке есть ряд важных нюансов. В частности, внешнеторговая сделка на поставку товара с оплатой через аккредитив помимо Продавца и Покупателя предполагает участие не одного, а двух Банков – первый банк со стороны Продавца, второй банк – со стороны Покупателя.

Пример внешнеторговой сделки с аккредитивом:

- Покупатель (импортер) заключает с Продавцом (экспортером) внешнеторговый контракт на поставку товаров с расчетом через аккредитив.

- Покупатель открывает аккредитив в своем Банке.

- Банк Покупателя направляет специальное уведомление в Банк Продавца.

- Банк Продавца уведомляет Продавца об открытии на его имя аккредитива.

- Продавец исполняет свои обязанности по договору и предоставляет в свой Банк доказательства исполнения поставки товара.

- Банк Продавца проверят доказательства исполнения обязанности Продавцом по поставке товара и подтверждает Банку Покупателя, что Продавцом исполнена своя обязанность.

- Банк Покупателя также проверяет подтверждающие документы, раскрывает аккредитив и осуществляет перевод оплаты Продавцу.

Очевидно, что внешнеторговые контракты с оплатой по аккредитиву избавляют стороны сделки от рисков неисполнения обязанностей друг другом, что является неоспоримым преимуществом использования аккредитива. Однако, подобные сделки имеют и свои недостатки.

Преимущества и недостатки аккредитива

К очевидным преимуществам использования аккредитива в импортно-экспортных договорах поставки относятся следующие:

- Гарантии для покупателя в том, что товар будет поставлен;

- Гарантии для продавца в том, что товар будет оплачен;

- Возможность получения покупателем банковского кредита по льготной ставке в счёт аккредитива

К недостаткам использования аккредитива можно отнести:

- Достаточно сложный процесс обмена документами, требующий квалифицированного юридического сопровождения аккредитивной сделки. Ошибки, опечатки, незначительные расхождения в перечне документов, подтверждающих исполнение продавцом своих обязанностей по контракту, могут привести к отказу банка в раскрытии аккредитива;

- Наличие банковской комиссии за исполнение аккредитива

Нормативная база

К нормативным актам, регулирующим использование аккредитива в договорах поставки, можно отнести следующие:

- Статьи 867-873 Гражданского кодекса РФ;

- Глава 6 Положения ЦБ РФ от 19.06.2012 No 383-П «О правилах осуществления перевода денежных средств» с изменениями и дополнениями, вступившими в силу с 06 января 2019;

- Общие унифицированные правила и обычаи расчётов через аккредитив, принятые Международной торговой палатой (МТП);

Виды международных аккредитивов

В международной торговле чаще всего используются следующие виды аккредитивов:

Безотзывная форма запрещает аннулирование или изменение аккредитива. Безотзывный аккредитив распространён именно при внешнеэкономических сделках по поставке товара. Отметим, что отозвать безотзывный аккредитив всё же можно, однако только при условии соблюдения ряда формальностей и направления соответствующего уведомления продавцу.

Подобная форма аккредитива предполагает привлечение дополнительного гаранта сделки.

В этой роли, как правило, выступает крупный международный банк, который готов гарантировать исполнение аккредитива при отказе от его исполнения банком-эмитентом.

Сделки по поставкам товаров с расчетом через подтвержденный аккредитив широко используются, если стороной покупателя является страна с нестабильной экономической или политической системой.

- Непокрытый (гарантированный)

При использовании покрытого аккредитива покупатель сразу перечисляет в банк сумму оплаты по поставке товара. Такой вид аккредитива в международной торговле используется редко. Как правило, при внешнеторговом договоре поставки используется непокрытый аккредитив, и банк продавца осуществляет списание денежных средств со счёта банка покупателя по мере того, как производит оплату продавцу.

https://www.youtube.com/watch?v=rSvwRFwR1rI

Используется в случае необходимости регулярного открытия аккредитивов в одном и том же банке. Кумулятивная форма предполагает возможность зачета денежных средств, неиспользованных по ранее открытому аккредитиву, на счёт нового аккредитива.

Используется только в сделках, по которыми поставка товара осуществляется отдельными партиями. Такими же «партиями» осуществляется и списание денежных средств с аккредитива.

Такая форма аккредитива (stand-by letter of credit) используется при внешнеторговых операциях со странами, в которых законодательно запрещены банковские гарантии. Такая форма аккредитива может использоваться при торговле с США.

Разработка и сопровождение контракта с аккредитивом

Разработка экспортного договора или импортного контракта на поставку товара с оплатой через аккредитив требует особого внимания к деталям. Ключевой особенностью является необходимость максимально грамотно описать условия раскрытия аккредитива и согласовать все условия с банком-эмитентом, авизирующим банком и бенефициаром.

Подобные сделки, помимо детальной проработки внешнеторгового контракта профессиональными юристами по ВЭД, как правило, требуют участия квалифицированных юристов и для согласования такого контракта с банком-эмитентом.

Участие специалистов, имеющих практический опыт составления внешнеторговых контрактов и юридического сопровождения внешнеэкономических сделок с расчетом через аккредитив, позволяет свести к минимуму все правовые риски работы через аккредитивные схемы и избавляет от необходимости ведения длительных переговоров с банками.

Не смотря на преимущества договоров поставки с аккредитивом такие схемы не в полной мере востребованы участниками ВЭД как раз в виду сложности документооборота и потребности в квалифицированной юридической поддержке при сопровождении подобных проектов.

Ни один из образцов договора поставки с аккредитивом, размещенным в Интернете, не только не учитывает особенности конкретной внешнеторговой сделки, но и игнорирует нюансы требований конкретных банков России, в которых будет открыт аккредитив.

Если у вас есть вопросы по заключению контрактов с оплатой поставки товаров через аккредитив, пожалуйста, обращайтесь. Наши юристы готовы дать подробную консультацию по особенностям аккредитивных сделок, а также взять на себя разработку, согласование и юридическое сопровождение внешнеэкономической сделки с оплатой через аккредитив.

Видео:Договор поставки | Консультация юристаСкачать

Аккредитив: что это простым языком, виды, схема расчетов по аккредитиву

— Справочник предпринимателя — Основы бизнеса — Способы расчетов — Что такое аккредитив, их виды и схема расчетов При проведении торговых операций (поставка/оплата за нее) для покрытия кассовых разрывов компании используют товарные кредиты, краткосрочные микрозаймы и овердрафты. Если же продавец находится на территории одной страны, а покупатель – на территории другой, удобнее использовать такую форму расчетов с участием заемных средств, как аккредитив.

Что такое аккредитив простыми словами

Если говорить простым языком, аккредитив – это гарантия платежа продавцу товара при выполнении некоторых условий (условное обязательство). Он открывается по требованию покупателя, который осуществляет закупки товара за рубежом.

После осуществления поставки товара, банк выплачивает стоимость поставки вместо покупателя продавцу. Покупатель же возвращает средства с учетом процентов на счет в банке как за обычный кредит.

Аккредитив во многом схож с факторингом, однако открывается по требованию покупателя (инициатор факторинга – продавец) и используется при осуществлении импортных операций. Кредитуется при этом не продавец, как в схеме факторинга, а покупатель.

Схема расчетов

Упрощенная схема расчетов по аккредитиву при совершении импортно-экспортных операций выглядит так:

- Продавец, совершающий экспортную операцию, заключает договор о поставке с покупателем, который находится за границей.

- К договору о поставке подписывается приложение – перечень поставляемого товара, условия отсрочки платежа и проч.

- Покупатель, который не планирует оплачивать поставку немедленно из собственных средств, обращается в обслуживающий банк с просьбой открыть аккредитив по указанной в приложении поставке.

- Банк открывает аккредитив, который до момента самой поставки действует как гарантия платежа для продавца.

- Сведения об аккредитиве передаются посредством системы SWIFT (если покупатель российский) в иностранный банк, который обслуживает продавца.

- Продавец, имея на руках официальное подтверждение открытия аккредитива, осуществляет поставку части товара или полностью всей номенклатуры на склад покупателя.

- Продавец передает обслуживающему иностранному банку сведения об осуществленной поставке (инвойс, накладную); покупатель передает такие же сведения в свой банк с просьбой выполнить платеж по аккредитиву.

- Банк перечисляет средства в иностранный банк, обслуживающий продавца или дает поручение иностранному банку выполнить такой платеж (так называемое «раскрытиеаккредитива»).

- Покупатель начинает выплачивать средства по графику платежей, который устанавливается в уведомлении о раскрытии аккредитива.

— аккредитивная форма расчетов по импортным контрактам:

Виды аккредитивов

Аккредитивы подразделяются на несколько типов в зависимости от определенных договором параметров:

- По возможности отзыва аккредитива – отзывной и безотзывный. Последними являются большинство выпускаемых в международной практике аккредитивов.

- По типу расчетов банка-эмитента с исполняющим банком – покрытый и непокрытый. При покрытом аккредитиве средства продавцу выплачивает банк-эмитент, при непокрытом – банк бенефициара (продавца) по поручению банка-эмитента. Практически все аккредитивы являются непокрытыми.

- Револьверный аккредитив открывается на всю сумму договора поставки, а раскрывается частями в зависимости от поставленных в рамках договора партий. Такой аккредитив аналогичен возобновляемой кредитной линии.

- Подтвержденный аккредитив позволяет банку бенефициара выплачивать продавцу сумму поставки в независимости от того, перечислил средства банк покупателя или нет.

- Резервный аккредитив – по сути своей, обычная банковская гарантия, которая предоставляется в документарной форме в том случае, если законодательством страны одной из сторон запрещено использование гарантий.

Выпускаемые на территории России аккредитивы сочетают в себе сразу несколько признаков, например, может быть открыт безотзывный непокрытый подтвержденный аккредитив.

Аккредитив при покупке квартиры

При приобретении квартиры в новостройке аккредитив используется как дополнительная гарантия продавцу о перечислении средств.

https://www.youtube.com/watch?v=o4g3l-hpM4Q

В этом случае клиент передает банку средства в размере стоимости квартиры, подписывая договор аккредитива. Застройщик, имея подтверждение наличия этих средств, проводит регистрацию собственности на квартиру, не боясь обмана.

Клиент при этом не обязан передавать деньги непосредственно застройщику до момента окончания регистрации. Аккредитив является удобным для обеих сторон и снижает вероятность мошенничества.

Плюсы и минусы

Аккредитивы в силу своей схожести с факторингом и гарантией имеет похожий перечень преимуществ и недостатков. Рассмотрим их ниже:

Плюсы аккредитивной формы расчетов:

- юридическое сопровождение контракта;

- снижение рисков неплатежа для продавца;

- гарантия полного исполнения обязательств о поставке для покупателя;

- возможность получения дополнительной прибыли на те средства покупателя, которые были бы перечислены за поставку;

- экономия на процентных платежах банку в сравнении с обычным кредитом.

Минусы использования аккредитивов:

- возможность платежа зависит от корректного оформления документов на поставку;

- длительный и объемный документооборот;

- возможные законодательные ограничения на аккредитивы;

- зависимости максимальной суммы аккредитивов от финансового состояния покупателя.

— какие выгоды получают продавец и покупатель при аккредитивной форме расчетов::

Расчет платежей

Платежи по аккредитиву осуществляются по 2 ставкам: до раскрытия и после.

Рассмотрим пример расчета платежей по аккредитиву:

Банк открыл аккредитив 1 июня на сумму 100 000 долларов США. Поставка товара произошла 10 июня на сумму 50 000 долларов США, а 15 июня – еще на 50 000 долларов США. Такая ситуация называется «частичным раскрытием».

Установленные договорм ставки: до раскрытия – 10%, после раскрытия – 15%. Аккредитив погашается 25 числа каждого месяца. 20 июня заемщик погасил часть аккредитива от первого частичного раскрытия в размере 10 000 Долларов США.

Итого сумма, начисленная и необходимая к погашению 25 июня составит:

| Число июня | до раскрытия | 1-е раскрытие | 2-е раскрытие | начисленные проценты | ||

| 01.06 | 100 000 | 27,40 | ||||

| 02.06 | 100 000 | 27,40 | ||||

| 03. 06 | 100 000 | 27,40 | ||||

| 04. 06 | 100 000 | 27,40 | ||||

| 05. 06 | 100 000 | 27,40 | ||||

| 06. 06 | 100 000 | 27,40 | ||||

| 07. 06 | 100 000 | 27,40 | ||||

| 08. 06 | 100 000 | 27,40 | ||||

| 09. 06 | 100 000 | 27,40 | ||||

| 10. 06 | 50 000 | 50 000 | 13,70 | 20,55 | ||

| 11. 06 | 50 000 | 50 000 | 13,70 | 20,55 | ||

| 12.06 | 50 000 | 50 000 | 13,70 | 20,55 | ||

| 13. 06 | 50 000 | 50 000 | 13,70 | 20,55 | ||

| 14. 06 | 50 000 | 50 000 | 13,70 | 20,55 | ||

| 15. 06 | 0 | 50 000 | 50 000 | 0,00 | 20,55 | 20,55 |

| 16. 06 | 0 | 50 000 | 50 000 | 0,00 | 20,55 | 20,55 |

| 17. 06 | 0 | 50 000 | 50 000 | 0,00 | 20,55 | 20,55 |

| 18. 06 | 0 | 50 000 | 50 000 | 0,00 | 20,55 | 20,55 |

| 19. 06 | 0 | 50 000 | 50 000 | 0,00 | 20,55 | 20,55 |

| 20. 06 | 0 | 50 000 | 50 000 | 0,00 | 20,55 | 20,55 |

| 21. 06 | 0 | 40 000 | 50 000 | 0,00 | 16,44 | 20,55 |

| 22. 06 | 0 | 40 000 | 50 000 | 0,00 | 16,44 | 20,55 |

| 23. 06 | 0 | 40 000 | 50 000 | 0,00 | 16,44 | 20,55 |

| 24. 06 | 0 | 40 000 | 50 000 | 0,00 | 16,44 | 20,55 |

| 25. 06 | 0 | 40 000 | 50 000 | 0,00 | 16,44 | 20,55 |

| Итого за 25 дней: | 315,07 | 308,22 | 226,03 | |||

| Всего к погашению: | 849,32 |

Достаточно высокая стоимость операций по аккредитивной форме расчетов (если учитывать стоимость обработки платежей, комиссии банков и проч.) частично нивелируется снижением рисков неплатежа или поставки товаров не в полном объеме.

https://www.youtube.com/watch?v=KOHyi_wKKfU

Налаженные механизмы расчетов позволяют покупателю и продавцу осуществлять операции, которые без использования аккредитивов зачастую невозможны.

— аккредитивы и другие формы расчетов:

(40 голос., 4,60 из 5)

Загрузка…

🎦 Видео

4.3. Поставка и контрактацияСкачать

Договор поставки. Особенности и юридические тонкостиСкачать

8.5. Расчеты платежными поручениями и по инкассоСкачать

Описание сделки с использованием аккредитиваСкачать

Договор поставки — правила оформленияСкачать

Аккредитив при продаже квартиры. Расчеты при покупке недвижимостиСкачать

Договор поставки. Приемка.Скачать

Что такое аккредитив?Скачать

Агентский договор поставки импортного товараСкачать

Судебные споры из договора поставки. Неполучение товара.Скачать

⚡Договор поставки: правоприменительная практика⚡ ВЕБИНАР М-СТАЙЛ"Скачать

Договор поставкиСкачать

Договор поставкиСкачать

ОШИБКИ В ДОГОВОРЕ ПОСТАВКИ | КАК ПРАВИЛЬНО ЗАКЛЮЧИТЬ ДОГОВОР ПОСТАВКИСкачать

3. Гражданское право. Договор поставки товаров для государственных или муниципальных нужд.Скачать