В путешествии в разы возрастает риск получить травму при несчастном случае, так как турист психологически расслаблен, уделяет мало внимания безопасности, его больше интересует окружение, достопримечательности и другие люди, поэтому страховые компании предлагают клиентам застраховаться от подобных неприятностей.

Оформляя страховку, мы выбираем подходящие для себя опции, одной из таких является страхование от несчастного случая. Давайте разберемся, насколько нужна она туристу, действительно ли от нее есть толк, на что может рассчитывать застрахованный и как влияет подключение этой опции на стоимость страхового полиса.

- Что значит «страхование от несчастного случая»

- Имеет ли смысл оформление страховки от несчастного случая

- На какие моменты обратить внимание при покупке страховки от несчастного случая

- Когда страховка от несчастного случая не действует

- Страховая сумма и стоимость страховки от несчастного случая

- Как поступать при наступлении страхового случая

- Страхование от несчастного случая. Договор страхования от несчастных случаев

- Экскурс в историю

- Основные понятия

- Обязательное страхование в РФ

- Особая страховка для военных

- Подстрахуемся дополнительно

- Каждый сам за себя

- Что может стать страховым случаем

- За что страховку не дают

- Сколько это стоит

- Порядок заключения договора страхования от несчастных случаев и болезней

- Порядок заключения договора

- Правила

- Страховые случаи и риски

- Исключения

- Страховая сумма и страховой тариф

- Форма и порядок выплаты премии

- Начало действия полиса и срок договора

- Срок действия договора страхования от несчастного случая или болезни

- Досрочное прекращение действия соглашения

- Выезд за границу: действует ли полис

- Договор страхования от несчастных случаев Как правильно заключить договор страхования Справочник страхователя

- Объем ответственности

- Коллективное страхование

- 🌟 Видео

Что значит «страхование от несчастного случая»

Назначение этой страховки, по сути, уменьшить финансовые потери при непредвиденном случае, повлекшим за собой ущерб здоровья застрахованного или его смерть.

В туристическом страховании – это отдельная опция со своей страховой суммой.

То есть при получении какой-либо травмы лечить в госпитале вас будут по медицинской страховке, по ее условиям, а денежные выплаты вы получаете по опции «несчастный случай».

Полученные деньги по страховке от несчастного случая вы можете потратить на свои цели без ограничений, но не стоит рассчитывать на полную сумму компенсации, указанной в договоре.

100% выплата производится только за смерть застрахованного, так что «порадоваться» деньгам смогут только наследники или другие выгодоприобретатели.

Если, к счастью, обладатель полиса остался жив, то он получит только процент от страховой суммы в зависимости от степени полученных повреждений. К примеру, за сломанную руку или ногу можно получить в среднем 15%.

Многие обращали внимание, что при продаже билетов на самолет, поезд или другой общественный транспорт в кассе предлагают оформить страховку. Стоит она копейки, так что не рекомендую от нее отказываться, хотя если в вашу туристическую страховку включена подобная опция, то нет смысла переплачивать деньги.

Имеет ли смысл оформление страховки от несчастного случая

Эта страховка не является обязательной, поэтому позиционируется как опция и может быть включена в полис добровольно. Как правило, за нее придется заплатить, хоть и небольшие, но все-таки деньги, поэтому делать для себя дополнительную защиту или нет, решает каждый сам за себя.

Я считаю, что страховка от несчастного случая будет не лишней в поездках, особенно с детьми. Туристы всегда рискуют, отправляясь в путешествие, а в экзотических странах больше всего.

На какие моменты обратить внимание при покупке страховки от несчастного случая

- Страховка от несчастного случая – это опция, поэтому ее покупают вместе с туристической страховкой.

- Несчастным случаем считается обстоятельство возникшее внезапно и повлекшее за собой временную, частичную или полную нетрудоспособность человека, травму средней или высокой тяжести, смерть. То есть под это определение попадает: ДТП, падения с высоты, бытовые травмы (к примеру, ожог), повреждения от нападения злоумышленника.

- В договоре страхования указаны сроки его действия. Внимательно надо к ним отнестись. Иногда смерть застрахованного или получение им инвалидности, вследствие происшествия, наступает ни сразу, и нужно, чтобы договор работал и в этом случае, хотя бы в течение года после несчастья.

- К договору страхования от несчастного случая должна прилагаться таблица, где перечислены все травмы, по которым производится выплата. Если повреждения не будет в списке, то страховку вы не получите. Также необходимо проследить, чтобы диагноз в больничной выписке и таблице совпадал, а то СК будет трактовать всё в свою пользу и увиливать от выплаты.

- Если у вас есть хроническая болезнь, которая явилась причиной возникновения несчастного случая, то страховка это не покроет. Некоторые страховые компании идут навстречу клиентам и предлагают программы без оговорок, то есть не будут разбираться, было ли причиной ваше здоровье, но стоимость страховки будет значительно выше стандартной, могут быть ограничения по возрасту, а страховая сумма снижена.

- Страховая сумма страховки прямо пропорциональна ее стоимости. Лучше найти золотую середину – цена за страховку небольшая, а выплата достойная.

- При оформлении туристической страховки сразу на несколько человек, при выборе опции страхования от несчастных случаев, она будет применима к каждому человеку, что может значительно повысить стоимость полиса. Если же требуется применить опцию только к одному, например, ребенку, то на него нужно оформлять отдельный полис.

Когда страховка от несчастного случая не действует

- Если происшествие произошло не на территории страхования или за сроком действия договора.

- Не считаются страховыми случаи произошедшие по причине явных хронических болезней застрахованного, к примеру, гипертонический криз, инсульт, инфаркт, травма вследствие психического расстройства и т.п.

- Страховые компании, за редким исключением, не считают повреждения полученные во время военных действий, беспорядков и других подобных форс-мажорных обстоятельств, страховым случаем.

- Повреждения, полученные при занятиях спортом, в том числе альпинизмом или дайвингом, не считаются несчастным случаем.

- Страховка не будет выплачена, если застрахованный пострадал при попытке или реализации самоубийства, при умышленном нанесении самому себе травм, при получении повреждений во время совершения противоправных действий, и если находился под наркотиками или алкоголем.

Страховая сумма и стоимость страховки от несчастного случая

На большинстве сервисов, предлагающих страховку, есть возможность самостоятельного выбора страховой суммы из нескольких предложенных вариантов. От этого выбора будет зависеть доплата к туристической страховке, если вы оформляете страхование от несчастного случая, как дополнительную опцию.

От страховой суммы зависит и сумма выплат.

Размер выплат по страховому случаю зависит от нескольких факторов, прописанных в договоре страхования. Однозначно, чем серьезнее травма и чем дольше человек остается нетрудоспособным, тем больше денег получит.

К примеру, если пострадавший получил 2 группу инвалидности, то ему положена выплата около 75% от страховой суммы, а если сломал руку, то всего 10%. При временной потере трудоспособности так же разные процентные виды выплат, которые считаются по дням.

Например, если у человека ожоги 1-2 степени, то за каждый день лечения он будет получать в среднем 0,3% от суммы страхования.

Как поступать при наступлении страхового случая

Если с вами произошел несчастный случай и вы в состоянии позвонить ассистансу, то сразу сделайте это. Далее следуйте его рекомендациям и инструкциям. Если вы не в сознании, то скорая увезет вас в подходящий госпиталь, когда придете в себя, то свяжитесь с ассистансом.

https://www.youtube.com/watch?v=rBC_XN0DQxk

Когда все вопросы по госпитализации и лечению решены, пора задуматься о страховке от несчастного случая. Ассистанс уже не имеет к этому отношения, поэтому вся связь будет напрямую со страховой компанией. В договоре указаны требуемые документы и сроки обращения. Как правило, перечень официальных бумаг выглядит следующим образом:

- Акт или протокол, который подтверждает факт несчастного случая. Нужен оригинал с подписями официальных лиц (сотрудников полиции и т.п.), желательно подписи и данные свидетелей.

- Справки от врача или клиники, где проводился первичный осмотр, назначалось лечение, была проведена госпитализация. Обязательно, чтобы был прописан диагноз, сроки лечения, медицинское заключение.

- Рецепты и чеки из аптек.

- Копии истории болезни, выписки из медицинских карт нужны, если присвоена инвалидность после несчастного случая.

- Если застрахованный умер, то требуется к предъявлению: заверенная нотариусом копия свидетельства о праве на наследство, паспорт выгодоприобретателя, заверенная копия свидетельства о смерти.

Все документы нужно предоставить в страховую компанию в оговоренные договором сроки вместе с заявлением. Представитель СК должен зарегистрировать прием бумаг и выдать вам регистрационный номер. Решение принимается в течение 1-2 месяцев, если не возникло проблем с документацией.

Видео:Страхование сотрудников от несчастных случаев.Скачать

Страхование от несчастного случая. Договор страхования от несчастных случаев

С каждым годом развитие рынка страхования в России набирает обороты. Это и не удивительно, ведь страховка является практически единственным способом материально поддержать себя и своих близких в случае наступления непредвиденной ситуации. Один из самых популярных видов такой поддержки — страхование от несчастного случая.

Экскурс в историю

У этого вида страхования довольно глубокие корни, но если не слишком погружаться в историю, то можно сказать, что его появление связано с требованием морского права Висби, зафиксированного в 1541 году в Великобритании. Там сказано, что владелец морского судна, нанимая команду, обязан застраховать жизнь и здоровье капитана от возможных несчастных случаев.

Уже в XVII веке в Голландии была разработана специальная шкала для солдат-волонтеров, по которой им причитались различные денежные компенсации в зависимости от степени полученного увечья. В XVIII и XIX веках страхование от несчастного случая также получило широкое распространение в Германии и Англии, где стали создаваться так называемые союзы взаимопомощи.

В Россию этот вид страхования пришел на заре XX века, с принятием в 1903 году закона, гарантировавшего рабочим горнодобывающей отрасли и сотрудникам различных фабрик, а также членам их семей получение денежных компенсаций в случае потери трудоспособности или смерти на производстве. Долгое время страхование от несчастного случая являлось частью страхования жизни и лишь с течением времени, спустя почти сто лет, стало самостоятельным.

Основные понятия

Существует несколько видов страхования от несчастного случая, но все их можно разделить на две большие категории: обязательное (гарантированное законом) страхование отдельных категорий граждан и добровольное — заключающееся в оформлении договора на обоюдовыгодных условиях.

В первом случае выплаты по договору проводит Фонд страхования от несчастного случая, а во втором финансовые риски берет на себя страховая компания.

В любом случае объектом страхования выступают имущественные интересы граждан, связанные с потерей трудоспособности, получением увечья или наступлением смерти в результате несчастного случая.

https://www.youtube.com/watch?v=VNh7gAj2q7U

Несчастным случаем может быть признана ситуация, когда внешнее воздействие на организм застрахованного было внезапным и непредвиденным.

Ключевым тут является фактор внезапности, так как если человек осознавал наступление неприятных последствий и не предотвратил их, то чаще всего в страховой выплате будет отказано.

Например, если вы, катаясь на лыжах, споткнулись о камень и сломали ногу, то это будет несчастный случай, а когда сильно обгорели, проведя несколько часов на пляже — это уже ваши проблемы, так как вы осознавали вероятные последствия и в любую минуту могли прекратить действие разрушительного характера.

Поскольку условия страхования четко прописываются в договоре, то в объем ответственности попадает не просто получение травмы в результате непредвиденного внешнего воздействия, а именно страховой несчастный случай, то есть только то, что оговорено контрактом. Все разнообразие последствий наступления таких обстоятельств можно разделить на 3 большие категории:

- временная нетрудоспособность;

- частичная или полная инвалидность;

- смерть.

Все эти последствия составляют объем страховой ответственности и могут быть включены в договор вместе, отдельно (например, выплаты осуществляются только при получении инвалидности) или в различных комбинациях.

Обязательное страхование в РФ

Для некоторых категорий граждан Российской Федерации, в зависимости от сферы из трудовой деятельности, предусмотрено социальное страхование от несчастного случая, регулируемое Федеральным законом № 125 от 24 июля 1998 года.

Действие такого вида страховки ограничено случаями ухудшения здоровья, связанными с получением травм и увечий непосредственно на производстве или за пределами предприятия, но в рабочее время (а также по пути к месту работы и домой).

Особенностью такого вида страховки является то, что выплаты по ней производит исключительно работодатель.

Еще недавно к обязательному страхованию можно было отнести страхование здоровья пассажиров, пользующихся услугами всех видов водного, воздушного и наземного транспорта. С некоторых пор такая страховка заменена на необходимость страхования ответственности перевозчиков.

Особая страховка для военных

Такой вид обязательного страхования защищает граждан, чья профессиональная деятельность изначально связана с риском для жизни. К ним относятся сотрудники Министерства чрезвычайных ситуаций, военнослужащие, спасатели, сотрудники МВД и судебной и налоговой системы и другие. Финансовое покрытие рисков по такому виду страховки обеспечивается за счет федерального бюджета.

Итак, что гарантирует военнослужащим страхование от несчастных случаев (ФЗ № 52 от 28.03.1998):

- получение легкой травмы — 5 окладов;

- при тяжелом ранении (травме, увечье) — 10 окладов;

- получение травмы (ранения), повлекшей наступление инвалидности III гр. — 25 окладов;

- при назначении инвалидности II гр. — 50 окладов;

- инвалидность I гр. — 75 ежемесячных окладов;

- получение травмы, приведшей к смерти застрахованного, гарантирует получение 25 ежемесячных окладов каждому выгодоприобретателю.

Подстрахуемся дополнительно

Если вы привыкли заботиться о себе и своих близких самостоятельно, вам подойдет договор страхования от несчастных случаев, заключенный на добровольной основе. Основной особенностью такого договора является то, что вы сами можете выбрать перечень рисков, которые хотите застраховать, а также сумму и срок страховки.

По вашему выбору можно оформить полис на несколько дней (если, например, вы собрались отдохнуть в горах) или выбрать вариант страховки, покрывающей абсолютно все ваши риски круглосуточно в течение нескольких лет — все зависит от того, насколько большие взносы вы можете себе позволить.

Весь рынок добровольного страхования можно условно разделить на 2 группы — индивидуальное и коллективное. В чем же заключаются отличия?

Каждый сам за себя

Индивидуальное страхование от несчастного случая предполагает заключение договора с физлицом, а действие его в этом случае распространяется как на самого страхователя, так и на членов его семьи (в случае гибели застрахованного). Оно может быть полным или частичным.

https://www.youtube.com/watch?v=YtIJXaRpNbo

В первом случае гарантия действия договора распространяется на все сферы жизни застрахованного (как частную, так и профессиональную) в течение всего срока контракта. При частичном страховании можно выбрать конкретный период вашей жизни: во время отдыха или командировки, на период занятий спортом и так далее.

Также страхование от несчастного случая может быть включено в качестве дополнительного в пакет, предусматривающий более полный перечень оказания услуг.

Довольно популярным сегодня стало и коллективное страхование работников от несчастных случаев, такую опцию предлагают сегодня в дополнение к социальному пакету многие крупные компании. Особенностью такого вида страхования является то, что страхователем в данном случае выступает работодатель, а выгодоприобретателем — застрахованное лицо либо члены его семьи.

В предыдущие годы коллективное страхование в РФ приобрело довольно широкую популярность в силу особенностей законодательства в налоговой сфере, которое гарантировало возможность возврата страховых взносов и льготное налогообложение выплат по страховке. На сегодняшний день налоговый режим в этой сфере сильно ужесточен, что сделало коллективное страхование менее привлекательным для работодателя.

Что может стать страховым случаем

Так как выплаты по договору страхования от несчастного случая полностью или частично производятся после наступления определенного события, стоит отдельно остановиться на том, что же такое страховой случай. Таковыми признаются события, прописанные в договоре и произошедшие в период его действия, повлекшие за собой гибель застрахованного лица либо частичную или полную потерю им трудоспособности.

К ним относятся:

- травмы (увечья), полученные вследствие несчастного случая;

- непреднамеренное отравление химвеществами, ядовитыми растениями, лекарственными средствами, недоброкачественными продуктами питания (кроме токсикологических инфекций — дизентерии, сальмонеллеза и т. д.);

- внезапное заболевание полиомиелитом, клещевым энцефалитом;

- внематочная беременность или патология родов, приведшая к удалению внутренних органов половой сферы (яичников, матки, фаллопиевых труб);

- вывихи, переломы, ожоги, травмы и разрывы внутренних органов, произошедшие случайно, а также случаи удаления органов в результате ошибочных медицинских манипуляций;

- случаи непреднамеренного попадания в дыхательные пути инородных предметов, анафилактический шок, утопление;

- переохлаждение организма, повлекшее за собой тяжелые последствия (кроме смерти от простуды);

- смерть застрахованного от причин, перечисленных выше, произошедшая во время действия договора.

За что страховку не дают

Существует также перечень событий, наступление которых не может быть расценено как страховой случай:

- если увечья (травмы) были получены застрахованным во время совершения им противоправных действий;

- когда телесные повреждения были умышленно нанесены застрахованным самому себе;

- отравление или травмы были получены в результате попытки совершения самоубийства;

- если ранения, травмы и увечья были получены в результате управления любым транспортным средством в состоянии наркотического, токсического или алкогольного опьянения, а также в случае передачи управления другому лицу, находящемуся в таком состоянии;

- когда неблагоприятные последствия для организма произошли вследствие профилактических, диагностических или лечебных мероприятий, проводимых по инициативе застрахованного и не связанных с лечением заболевания, полученного вследствие наступления страхового события;

- смерть в результате вышеперечисленных причин.

Сколько это стоит

Одной из наиболее важных тем, волнующих граждан, желающих дополнительно защитить свою жизнь и здоровье, является вопрос о том, сколько же стоит страхование от несчастных случаев.

Тарифы тут напрямую зависят от перечня страховых случаев, внесенных в договор, и личности страхователя.

Диапазон достаточно широк — от 0,10%, если страхуется только риск смерти, до 12-15% для полисов широкого спектра действия.

https://www.youtube.com/watch?v=ho5Rk2L9EGg

На величину страхового взноса могут повлиять:

- пол и возраст застрахованного — считается, что у мужчин риск получения травмы выше, а граждан более солидного возраста вообще страхуют неохотно;

- образ жизни — вы любите экстремальные виды отдыха или занимаетесь спортом, связанным с повышенной травматичностью;

- профессия — чем она опаснее, тем выше тариф;

- состояние здоровья клиента — если вы страдаете серьезными заболеваниями, тариф возрастает многократно;

- количество рисков, подлежащих страхованию — чем больше, тем дороже;

- срок страхования и количество застрахованных лиц — семейные полисы обычно дешевле индивидуальных;

- другие факторы — в зависимости от политики страховой компании.

Периодичность выплат также оговаривается в договоре — взносы можно осуществлять одноразово, ежегодно, помесячно или каждый квартал. Страховые компании на сегодняшний день предлагают довольно широкий выбор планов и тарифов, так что найти подходящий не составит труда.

Видео:О ДОГОВОРЕ СТРАХОВАНИЯ РАБОТНИКА ОТ НЕСЧАСТНЫХ СЛУЧАЕВ. ПОПРАВКИСкачать

Порядок заключения договора страхования от несчастных случаев и болезней

Согласно законодательству, договор страхования от несчастных случаев или болезни может заключить каждый дееспособный гражданин, как в отношении себя, так и своих близких. Юридические лица также могут выступать страхователями, например, сотрудников своей компаний, учащихся школ или спортсменов.

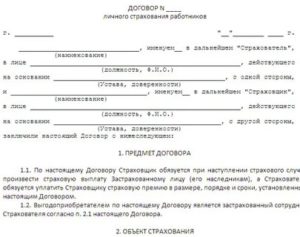

Порядок заключения договора

Договор страхования от несчастного случая или болезни всегда заключается только в письменной форме. Однако, не обязательно письменно сообщать о своем желании застраховаться (или застраховать других лиц), достаточно сделать это в устной форме.

Любой желающий заключить договор страхования от несчастного случая и болезни, обязан предоставить страховой компании достоверную информацию о здоровье, работе и иной деятельности, необходимую для объективной оценки страховых рисков.

Любые изменения в первоначальный договор вносятся только по соглашению обеих сторон. Все корректировки обязательно должны оформляться дополнительным письменным соглашением.

Правила

Каждой страховой компанией могут разрабатываться свои эксклюзивные правила страхования от несчастных случаев, так как оно отнесено к добровольным видам. Естественно, что любой договор должен быть составлен обязательно в полном соответствии с регулирующими вопросы страхования законами.

Впоследствии именно на основании этих правил и происходит заключение договора между любым дееспособным гражданином или юридическим лицом и страховой компанией. По договоренности сторон, уже в сам договор могут вноситься какие-либо дополнения к правилам страхования (делаться исключения из них), но опять же непротиворечащие законодательству.

Страховые случаи и риски

Страховой риск — возможное опасное для жизни и здоровья застрахованного лица событие, наступление которого не зависит от волеизъявления человека.

Как раз на случай наступления этого события (или нескольких событий одновременно) и заключается договор страхования.

Событие, рассматриваемое в договоре в качестве страхового риска, должно быть вероятным, однако, наступление его может быть лишь случайным.

Страховым случаем считается уже произошедшее событие, предусмотренное заключенным договором страхования. Согласно правилам, страховая компания при наступлении определенного страхового случая обязуется выплатить страховую сумму, размер которой указывается в договоре.

Перечень основных страховых случаев:

- бытовая или полученная на рабочем месте травма, например, перелом или требующий длительного лечения ожог;

- увечье из-за попадания в ДТП;

- заболевание с длительной временной или постоянной потерей работоспособности;

- случайное тяжелое отравление;

- смерть застрахованного лица от болезни, в результате нечастного случая или иных причин.

Договор страхования может содержать сугубо стандартные пункты, либо включать любой длины список дополнительных страховых рисков, актуальных для данного страхуемого лица. Например, патологические роды или беременность, при которых возникла необходимость удаления органов или случайное инфицирование (ВИЧ, гепатит, туберкулез и др.).

Исключения

К страховым случаем не относятся (отдельные исключения могут, а вернее, должны быть в договоре) следующие события:

- травма или смерть во время совершения любого противоправного действия;

- самоубийство или попытка лишить себя жизни (если не доказано воздействие третьих лиц);

- травма или смерть в результате «пьяного» ДТП;

- тяжелые расстройства здоровья, не относящиеся к непредвиденным (то есть ставшие следствием уже имеющихся заболеваний);

- несчастный случай вследствие форс-мажорных обстоятельств (например, боевых действий, массовых беспорядков или крупной техногенной катастрофы);

- несчастный случай из-за употребления наркотиков или чрезмерного увлечения алкоголем

Однако, в отличие от запрещенных наркотиков, с крепкими напитками могут быть варианты. Например, наличие в крови следов от пары рюмок «Белой лошади», может и не лишить его страховой защиты.

Конечно, только в том случае, если удастся доказать, что нет никакой связи между шотландским виски и куском лепнины, рухнувшим с давно не ремонтированного памятника архитектуры 18-го века.

Ведь совсем другое дело, если именно алкоголь помешал гражданину вовремя заметить предусмотрительно выставленное ограждение.

Страховая сумма и страховой тариф

Порядок выплаты страховой суммы в каждом конкретном случае определяется условиями заключенного договора. Она может быть выплачена сразу полностью, например, в случае смерти застрахованного лица.

Или будет выплачиваться по частям, в качестве финансовой поддержки во время лечения или реабилитации после травмы.

Сроки получения и точный размер страховой выплаты всегда указываются в договоре страхования.

Страховой тариф напрямую зависит от вероятности возникновения страхового события. На этом построена вся система страхования, как вид коммерческой деятельности. Соответственно, страховые компании должны не только иметь определенный страховой резерв, позволяющий им своевременно выплачивать все страховые премии, но и получать определенную прибыль от своей деятельности.

https://www.youtube.com/watch?v=PVWiVBLsuzk

Страховщики имеют право разрабатывать собственные страховые тарифы и применять специальные поправочные коэффициенты, напрямую зависящие от профессии или рода деятельности желающего застраховать свое здоровье и жизнь гражданина, а также от его возраста.

Именно поэтому в договоре, заключаемом, например, со спортсменом-экстремалом, собирающимся на штурм очередной горной вершины, будет указан очень высокий страховой тариф. Ведь для альпиниста вероятность получения тяжелой травмы, а то и смертельного исхода, достаточно высока.

Зато для обычного дачника, пожелавшего застраховать себя от получения травмы при вскапывании огорода или от укуса энцефалитного клеща во время сбора грибов, страховой тариф будет значительно ниже. Однако, почтенный возраст садовода тоже может стать причиной некоторого увеличения расходов на страховку.

Форма и порядок выплаты премии

Страховая премия — определенная сумма, которую страхователь, согласно договору, обязан заплатить страховой компании в качестве платы за свое (или других лиц) страхование от несчастного случая. Может быть выплачена единовременно — в момент оформления договора или (по договоренности сторон) будет позднее вноситься частями.

Начало действия полиса и срок договора

Договор страхования считается вступившем в силу со следующего дня после внесение застрахованным лицом всей суммы страховой премии (с 00 часов). При рассрочке страховая защита «включается» лишь после получения страховщиком первого платежа. Если деньги не поступили в срок, указанный в договоре, полис становиться недействительным.

Срок действия договора страхования от несчастного случая или болезни

Срок действия каждого полиса определяется условиями договора страхования. Главное, чтоб он устраивал обе договаривающиеся стороны.

Помимо срока действия полиса, в прилагаемом к нему договоре всегда указывается, когда (в какое время) осуществляется страховая защита.

Часто страховка, особенно оформляемая работодателем, может действовать лишь во время выполнения работником своих непосредственных служебных обязанностей. Например, человек может быть застрахован только тогда, когда он находится на рабочем месте (включая и командировки).

Поэтому не стоит надеяться, что травма, полученная, например, во время добровольно-принудительного корпоратива или коллективного выезда на природу, будет признана страховым случаем.

Спортсменов чаще страхуют лишь на время их участия в соревнованиях, включая дорогу к месту состязаний. Но иногда страховка распространяется и на период интенсивного предсоревновательного тренировочного процесса.

Досрочное прекращение действия соглашения

Действие договора прекращается, когда страховая компания полностью выполнила свои обязательства, или в момент окончания срока страхования.

Законодательством разрешено расторгать договор досрочно:

- если застрахованный по ему известным причинам сам решил досрочно отказаться от страховой защиты;

- если полис признан судом недействительным;

- отпала сама возможность (например, увольнение с опасной работы) страхового случая;

- при ликвидации страховой компании (порядок устанавливается соответствующими законодательными актами);

- по окончанию уже оплаченного периода, если страхователь (физические или юридическое лицо) решил вообще не оплачивать очередной взнос, или все же внес деньги, но не полностью.

Выезд за границу: действует ли полис

При заключении договора страхования иногда указывается территория, на которую распространяется страховая защита по данному полису. Если в правилах страховщика есть такой пункт, то договор может гарантировать страховую защиту по некоторым событиям, например, сугубо в пределах границ Российской Федерации.

При отсутствии в тексте договора подобных ограничений, страховая выплата может быть получена, если страховой случай произошел в любой точке мира.

https://www.youtube.com/watch?v=6_gQwr-1UxU

Кроме того, страховщики предлагают различные договоры страхования от несчастного случая, разработанные специально для выезжающих за рубеж граждан.

Видео:Договор страхование от несчастных случаев Виды Тарифы Условия Перечень документовСкачать

Договор страхования от несчастных случаев Как правильно заключить договор страхования Справочник страхователя

У этого вида страхования довольно глубокие корни, но если не слишком погружаться в историю, то можно сказать, что его появление связано с требованием морского права Висби, зафиксированного в 1541 году в Великобритании. Там сказано, что владелец морского судна, нанимая команду, обязан застраховать жизнь и здоровье капитана от возможных несчастных случаев.

Уже в XVII веке в Голландии была разработана специальная шкала для солдат-волонтеров, по которой им причитались различные денежные компенсации в зависимости от степени полученного увечья. В XVIII и XIX веках страхование от несчастного случая также получило широкое распространение в Германии и Англии, где стали создаваться так называемые союзы взаимопомощи.

В Россию этот вид страхования пришел на заре XX века, с принятием в 1903 году закона, гарантировавшего рабочим горнодобывающей отрасли и сотрудникам различных фабрик, а также членам их семей получение денежных компенсаций в случае потери трудоспособности или смерти на производстве. Долгое время страхование от несчастного случая являлось частью страхования жизни и лишь с течением времени, спустя почти сто лет, стало самостоятельным.

Объем ответственности

Поскольку условия страхования четко прописываются в договоре, то в объем ответственности попадает не просто получение травмы в результате непредвиденного внешнего воздействия, а именно страховой несчастный случай, то есть только то, что оговорено контрактом. Все разнообразие последствий наступления таких обстоятельств можно разделить на 3 большие категории:

- временная нетрудоспособность;

- частичная или полная инвалидность;

- смерть.

Все эти последствия составляют объем страховой ответственности и могут быть включены в договор вместе, отдельно (например, выплаты осуществляются только при получении инвалидности) или в различных комбинациях.

Коллективное страхование

Для некоторых категорий граждан Российской Федерации, в зависимости от сферы из трудовой деятельности, предусмотрено социальное страхование от несчастного случая, регулируемое Федеральным законом № 125 от 24 июля 1998 года.

Действие такого вида страховки ограничено случаями ухудшения здоровья, связанными с получением травм и увечий непосредственно на производстве или за пределами предприятия, но в рабочее время (а также по пути к месту работы и домой).

Особенностью такого вида страховки является то, что выплаты по ней производит исключительно работодатель.

Еще недавно к обязательному страхованию можно было отнести страхование здоровья пассажиров, пользующихся услугами всех видов водного, воздушного и наземного транспорта. С некоторых пор такая страховка заменена на необходимость страхования ответственности перевозчиков.

Довольно популярным сегодня стало и коллективное страхование работников от несчастных случаев, такую опцию предлагают сегодня в дополнение к социальному пакету многие крупные компании. Особенностью такого вида страхования является то, что страхователем в данном случае выступает работодатель, а выгодоприобретателем — застрахованное лицо либо члены его семьи.

В предыдущие годы коллективное страхование в РФ приобрело довольно широкую популярность в силу особенностей законодательства в налоговой сфере, которое гарантировало возможность возврата страховых взносов и льготное налогообложение выплат по страховке. На сегодняшний день налоговый режим в этой сфере сильно ужесточен, что сделало коллективное страхование менее привлекательным для работодателя.

🌟 Видео

В Казахстане утвердили типовой договор обязательного страхования от несчастных случаевСкачать

Страхование от несчастных случаевСкачать

Как правильно страховаться от несчастных случаевСкачать

Страхование от несчастных случаевСкачать

Лайфхак: страхование от Несчастных СлучаевСкачать

⚡️Что такое «несчастный случай» в договоре страхования? #дтп2023 #несчастныйслучай #чп #страхованиеСкачать

Выгодные условия страхования от несчастных случаев и заболеваний предлагает компания «Белгосстрах»Скачать

Добрай раніцы, Беларусь, Страхование от несчастных случаев и болезнейСкачать

Как застраховать себя от несчастного случая и болезни?Скачать

9. Оформление договора страхования несчастного случаяСкачать

Страхование жизни, Ожидание и реальность/ Страховка которая нарушает права человека/Скачать

Страхование от несчастных случаев. Нужные страховкиСкачать

Зачем страховать жизнь? Почему полис страхования жизни и здоровья от несчастных случаев нужен всемСкачать

Какие документы нужны при наступлении страхового случая?Скачать

4.3. Страховое дело.Страхование от несчастных случаев и болезнейСкачать

ItcPtm:Добровольное коллективное страхование от несчастных случаев на производствеСкачать

Как меня кинули по страховке от несчастных случаев и где теперь я страхуюсьСкачать