г. Москва «___»_________ 201_ г.

ОАО «____________», именуемое в дальнейшем «Кредитор», в лице Генерального директора _______________, действующего на основании Устава, с одной стороны, и ООО «___________», именуемое в дальнейшем «Заемщик», в лице Генерального директора _________________, действующего на основании Устава, с другой стороны, заключили настоящий договор (далее – «Договор») о нижеследующем:

- 1. Предмет договора

- 2. Права и обязанности Сторон

- 3. Обеспечение кредита

- 4. Ответственность Заемщика

- Кредитный договор

- Особенности структурного изложения договора

- 9. РЕКВИЗИТЫ И ПОДПИСИ СТОРОН

- Особенности заключения кредитного договора

- Что такое кредитный договор?

- Гражданский кодекс

- Права и обязанности сторон по кредитному договору

- Виды кредитного договора

- Порядок оформления кредитного договора

- Срок действия договора

- по теме

- Кредитный договор о предоставлении кредита физическому лицу — Договор долга, кредита

- 1.Предмет Договора

- 2.Условия предоставления кредита

- 3.Условия расчетов и платежеЙ

- 4.Обязательства и права БАНКа

- 5.Обязательства и права Заемщика

- 6.СРОК ДОГОВОРА

- 7.Основания и порядок расторжения Договора

- 8. ОТВЕТСТВЕННОСТЬ

- 9. Прочие условия

- 10. Адреса и реквизиты сторон

- к Договору банковского счета № ____ от «__» _______ 20__ года

- Все о кредитном договоре Сбербанка

- Обязанности Сбербанка

- Пример кредитного договора Сбербанка

- Скачать образец документа

- Расторжение кредитного договора

- По соглашению сторон

- В одностороннем порядке

- В судебном порядке

- 🎥 Видео

1. Предмет договора

1.1. По настоящему договору Кредитор обязуется предоставить денежные средства (далее — «Кредит») Заемщику в размере ________ (_______) руб. на условиях, предусмотренных настоящим договором, а Заемщик в свою очередь обязуется соблюдать условия предоставления кредита, возвратить полученный кредит и уплатить проценты по нему.

1.2. Кредит предоставляется на срок с «___» ________ 20__ года («Дата предоставления кредита») по «___» _________ 20__ года включительно («Дата погашения кредита»).

1.3. За пользование кредитом Заемщик выплачивает Кредитору __ % годовых от суммы кредита. Сумма ежемесячных процентных платежей составляет ______ (______) рублей.

1.4. Условием возникновения прав и обязанностей Сторон по настоящему Договору является вступление в силу соответствующего договора поручительства.

2. Права и обязанности Сторон

2.1. Заемщик обязан:

2.1.1. обеспечить исполнение своего обязательства перед Кредитором поручительством;

2.1.2. ежемесячно, не позднее __ числа уплачивать Кредитору проценты за пользование кредитом в размере, указанном в пункте 1.3. настоящего договора;

2.1.3. возвратить Кредитору полученный кредит в последний день действия настоящего договора;

2.1.4. возместить Кредитору все понесенные последним расходы по проведению банковских операций в связи с исполнением настоящего Договора.

2.2. Заемщик вправе:

2.2.1. требовать предоставления кредита в объеме, сроки и на условиях, предусмотренных настоящим Договором;

2.2.2. с согласия Кредитора вернуть кредит до истечения установленного настоящим договором срока; при досрочном исполнении обязательства проценты выплачиваются в размере ________;

2.2.3. отказаться от получения кредита полностью или частично, уведомив об этом Кредитора не позднее, чем за __ дней до его предоставления.

2.3. Кредитор обязан предоставить Заемщику кредит в течение ______ с момента подписания настоящего договора путем зачисления денежных средств на расчетный (корреспондентский) счет Заемщика. Кредитор открывает Заемщику ссудный счет № ______.

2.4. Кредитор вправе отказаться от предоставления Заемщику предусмотренного настоящим договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная Заемщику сумма не будет возвращена в срок.

2.5. Размер процентной ставки за пользование кредитом может быть изменен Кредитором в одностороннем порядке в связи с изменением ставки рефинансирования ЦБ РФ.

3. Обеспечение кредита

3.1. Кредит, предоставленный по настоящему договору, обеспечивается поручительством.

3.2. Поручителем по настоящему Договору выступает ________________.

3.3. Договор поручительства, по которому предоставляется обеспечение исполнения кредитных обязательств, является приложением к настоящему договору.

4. Ответственность Заемщика

4.1. В случае просрочки исполнения обязательства в части возвращения основной суммы долга по кредиту на эту сумму подлежат уплате проценты за пользование чужими денежными средствами, в порядке и размере, предусмотренных пунктом 1 статьи 395 Гражданского кодекса РФ.

4.2. В случае просрочки исполнения обязательства в части уплаты Кредитору процентов за пользование кредитом Заемщик уплачивает Кредитору неустойку (штраф) в размере ________.

5. Форс-мажор

5.1.

Ни одна из Сторон не несет ответственности перед другой Стороной за невыполнение обязательств, обусловленных обстоятельствами непреодолимой силы, возникшими помимо воли и желания Сторон и которые нельзя предвидеть или избежать, включая объявленную или фактическую войну, гражданские волнения, эпидемии, блокаду, эмбарго, землетрясения, наводнения, пожары и другие стихийные бедствия и т.д.

5.2. Сторона, которая не может исполнить своего обязательства вследствие действия обстоятельств непреодолимой силы, должна известить другую Сторону об имеющихся препятствиях и их влиянии на исполнение обязательств по настоящему Договору.

6. Заключительные положения

6.1. Договор заключён в 2-х экземплярах, имеющих одинаковую юридическую силу, по одному экземпляру для каждой Стороны.

6.2. Любая договоренность между Сторонами, влекущая за собой новые обязательства, которые не вытекают из Договора, должна быть подтверждена Сторонами в форме дополнительных соглашений к Договору. Все изменения и дополнения к Договору считаются действительными, если они оформлены в письменном виде и подписаны надлежащими уполномоченными представителями Сторон.

6.3. Сторона не вправе передавать свои права и обязательства по Договору третьим лицам без предварительного письменного согласия другой Стороны.

6.4. Ссылки на слово или термин в Договоре в единственном числе включают в себя ссылки на это слово или термин во множественном числе. Ссылки на слово или термин во множественном числе включают в себя ссылки на это слово или термин в единственном числе. Данное правило применимо, если из текста Договора не вытекает иное.

6.5.

Стороны соглашаются, что за исключением сведений, которые в соответствии с законодательством Российской Федерации не могут составлять коммерческую тайну юридического лица, содержание Договора, а также все документы, переданные Сторонами друг другу в связи с Договором, считаются конфиденциальными и относятся к коммерческой тайне Сторон, которая не подлежит разглашению без письменного согласия другой Стороны.

6.6. Для целей удобства в Договоре под Сторонами также понимаются их уполномоченные лица, а также их возможные правопреемники.

6.7. Уведомления и документы, передаваемые по Договору, направляются в письменном виде по следующим адресам:

6.7.1. Для Кредитора: ___________________________________________________.

6.7.2. Для Заемщика: _____________________________________________________.

6.8. Любые сообщения действительны со дня доставки по соответствующему адресу для корреспонденции.

6.9. В случае изменения адресов, указанных в п. 6.7.

Договора и иных реквизитов юридического лица одной из Сторон, она обязана в течение 10 (десяти) календарных дней уведомить об этом другую Сторону, при условии, что таким новым адресом для корреспонденции может быть только адрес в г. Москве, Российская Федерация. В противном случае исполнение Стороной обязательств по прежним реквизитам будет считаться надлежащим исполнением обязательств по Договору.

6.10. Все споры и разногласия, которые могут возникнуть между Сторонами и вытекающие из настоящего Договора или в связи с ним, будут разрешаться путем переговоров.

В случае невозможности путем переговоров достичь соглашения по спорным вопросам в течение 15 (пятнадцати) календарных дней с момента получения письменной претензии, споры разрешаются в Арбитражном суде г.

Москвы в соответствии с действующим законодательством РФ.

6.11. Стороны заявляют, что их официальные печати на документах, составляемых в связи с исполнением настоящего Договора, являются безусловными подтверждениями того, что должностное лицо подписавшей Стороны было должным образом уполномочено данной Стороной для подписания данного документа.

6.12. Условия Договора обязательны для правопреемников Сторон.

7. Адреса и платежные реквизиты сторон

Кредитор: ОАО «______________» Заемщик: ООО «_____________»

________г. Москва, ул. __________ д. __. ________г. Москва, ул. _________ д. __.

ОГРН _____________________ ОГРН _____________________

ИНН ___________, КПП ______________ ИНН __________, КПП _____________

в КБ «____________» (ОАО) г. Москва Банк ______ «_______» (ОАО) г. Москва

Р/счет ___________________ Р/счёт ______________________

К/счет ___________________, К/счёт _____________________,

БИК ________________ БИК ____________,

ОКПО ______________ ОКПО __________,

Телефон, факс __________________ Телефон, факс __________________

8. Подписи сторон

https://www.youtube.com/watch?v=3KQ-kN5sk7U

От Кредитора: От Заемщика:

ОАО «_______________» ООО «_______________»

Генеральный директор Генеральный директор

_______________/______________/ ________________ /_______________/

М.П. М.П.

Видео:8.2. Кредитный договорСкачать

Кредитный договор

Тип документа: Договор кредитаДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания. Размер файла документа: 10,0 кб

Кредитный договор в современном мире нашего общества стал не просто нормой, а способом удовлетворения личных, хозяйственных проблем и развития любого бизнеса, предприятия.

В тоже время использование такого ресурса в общей массе предполагает сотрудничество с банковскими учреждениями, которые оформляют свои отношения с заемщиками с применением кредитного договора.

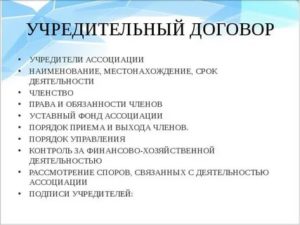

Особенности структурного изложения договора

Общие подходы составления договора типовые, однако, даже для таких договоров имеются особенности, которые заключаются:

- в описании условий займа;

- в договоренности по условиям использования финансового ресурса;

- в ограничении по нарушениям положений договора;

- в ориентировании на четкое указание целевого назначения денежных средств.

Банковские учреждения стремятся снизить свои риски и выставляют существенные условия, выполняя которые подтверждаешь право на получение кредита. Среди таких условий находится указание данных, свидетельствующих о платежеспособности заемщика, а также указания целей использования полученного ресурса.

Также в договоре обязательно указываются официальные данные по юридическому адресу и реквизитам сторон, которые могут в последующем использоваться при рассмотрении спорных вопросов во время судебного заседания.

Сохраните этот документ у себя в удобном формате. Это бесплатно.

г.

«» г.

в лице , действующего на основании , именуемый в дальнейшем «Банк», с одной стороны, и в лице , действующего на основании , именуемый в дальнейшем «Ссудозаемщик», с другой стороны, именуемые в дальнейшем «Стороны», заключили настоящий договор, в дальнейшем «Договор», о нижеследующем:

1. Банк предоставляет Ссудозаемщику кредит на (цель кредита).

2. Общий размер кредита — рублей рублей.

Кредит предоставляется на оплату .

3. Ссудозаемщик обязуется погасить кредит до «» года.

Погашение ссуды осуществляется путем . При непоступлении средств в погашение кредита в указанный срок задолженность по ссуде, включая проценты, вносится на счет просроченных ссуд и списывается со счета № в банке.

4. За пользование кредитом Ссудозаемщик вносит плату в размере % годовых.

Проценты начисляются и взыскиваются Банком ежемесячно после числа каждого месяца в бесспорном порядке инкассовым поручением с расчетного счета Ссудозаемщика.

Отсчет срока по начислению процентов начинается с даты выдачи средств со ссудного счета и заканчивается датой зачисления средств в погашение кредита на ссудный счет Ссудозаемщика.

В случае непоступления на счет Банка средств в погашение причитающихся со Ссудозаемщика процентов до числа следующего месяца причитающиеся со Ссудозаемщика проценты по кредиту считаются как несвоевременно оплаченные.

В случае нарушения срока погашения кредита и уплаты процентов Банк взыскивает штраф в размере % от непогашенной суммы задолженности кредита за каждый день просрочки.

5. Ссудозаемщик обязуется исполнять следующие обязательства:

— предоставить в Банк для оформления и выдачи кредита следующие документы, оформленные в соответствии с действующей банковской практикой:

— устав, баланс, свидетельство о государственной регистрации;

— срочное обязательство по сумме и сроку погашения кредита;

— карточку с образцами подписей и оттиском печати, заверенную в установленном порядке;

— использовать полученную ссуду на предусмотренные договором цели, своевременно погасить полученный кредит вместе с начисленными процентами, предоставить Банку право контролировать целевое использование кредита.

https://www.youtube.com/watch?v=G85nOwNzZT8

При нецелевом использовании кредита, а также невыполнении других условий договора Банк вправе предъявить ссуду к досрочному взысканию.

6. Банк, руководствуясь предметом договора, обязуется ежемесячно начислять проценты за пользование кредитом и взыскивать их с расчетного счета Ссудозаемщика инкассовыми поручениями.

7. Разногласия, возникающие в процессе выполнения условий данного договора, предварительно рассматриваются сторонами в целях выработки взаимоприемлемого решения с оформлением двустороннего протокола рассмотрения.

При невозможности урегулирования споров и разногласий путем двустороннего соглашения они передаются на рассмотрение в органы арбитражного суда или суда.

8. Ни одна из сторон не имеет права передавать свои права и обязанности по настоящему договору третьим лицам без письменного на то согласия другой стороны.

9. Настоящий договор составлен в трех экземплярах: первый и третий хранятся в Банке, второй — у Ссудозаемщика.

Настоящий договор вступает в силу с момента его подписания и действует до прекращения отношений по нему.

Все приложения к договору являются его неотъемлемой частью.

Всякие изменения и дополнения к настоящему договору будут действительны лишь при условии, если они совершены в письменной форме и подписаны обеими сторонами.

Действие настоящего договора может быть прекращено односторонне и по предварительному извещению Ссудозаемщика при условии, что он полностью вернет ссуду вместе с процентами по ней.

Сторона, для которой создалась невозможность исполнения обязательств по договору, обязана (не позднее дней с момента их наступления) в письменной форме уведомить другую сторону для принятия соответствующего решения.

9. РЕКВИЗИТЫ И ПОДПИСИ СТОРОН

Банк

- Юридический адрес:

- Почтовый адрес:

- Телефон/факс:

- ИНН/КПП:

- Расчетный счет:

- Банк:

- Корреспондентский счет:

- БИК:

- Подпись:

Ссудозаемщик

- Юридический адрес:

- Почтовый адрес:

- Телефон/факс:

- ИНН/КПП:

- Расчетный счет:

- Банк:

- Корреспондентский счет:

- БИК:

- Подпись:

Сохраните этот документ сейчас. Пригодится.

Документы, которые также Вас могут заинтересовать:

Видео:КРЕДИТНЫЙ ДОГОВОР. Разбираем все уловки кредитного договора!Скачать

Особенности заключения кредитного договора

Получить потребительский кредит – задача несложная. Однако если человек, принявший такое решение, задумывается о последствиях своих действий, то ситуация уже не выглядит слишком простой. Необходимо учесть ряд факторов, например, выбор банка, который даст кредит.

Кроме того, полезно предварительно поинтересоваться у его сотрудников, на каких условиях будут получены нужные средства, насколько содержание и предмет кредитного договора соответствуют юридическим нормам, и насколько объективно он отражает обоюдные права и обязанности его участников.

Что такое кредитный договор?

Кредитный договор является письменно оформленным двусторонним соглашением, согласно которому финансовая организация, с одной стороны, обязуется выдать в личное пользование определённую материальную сумму (кредит) клиенту на специальных условиях, указанных в документе. А лицо, получившее средства, со своей стороны, обещает вернуть их в полном объёме и в указанный срок, дополнительно беря на себя обязанность погасить процентные начисления за использованный капитал.

Данная бумага представляет собой один из независимых и автономных вариантов договора займа. Это позволяет применять к ней аналогичные нормы, если иное не оговорено законодательно, не прописано в правилах потребительского кредитования и не противоречит самой сути составленной бумаги.

В отличие от типового займа, данный способ кредитования классифицируется в юридической практике как консенсуальный, поскольку набирает силу только после достижения его участниками всех указанных требований и условий.

Кроме того, он попадает под категорию возмездных, так как погашение взятой в долг суммы осуществляется клиентом банка в рамках действия процентных ставок, указанных в соглашении.

https://www.youtube.com/watch?v=FIu0G5_-z5U

Общие условия кредитного договора регулируются нормативно-правовыми актами, а дополнительные пункты основных разделов могут быть составлены на усмотрение участников сделки.

Гражданский кодекс

Какой статьёй гражданского кодекса регламентируется кредитный договор? Опираясь на действующее законодательство, данный документ классифицируется как гражданско-правовое потребительское соглашение. Это означает, что двусторонние обязанности, складывающиеся между организацией, оформившей заём, и лицом, его получившим, имеют частноправовую юридическую окраску.

При этом денежные отношения его участников осуществляются в соответствии с правилами и нормами ГК РФ. При его оформлении обе стороны обязаны руководствоваться основополагающими принципами свободы и добровольности в процессе заключаемого соглашения, если иные действия не предусмотрены нормативно-правовой государственной базой.

Так гласит закон — в частности, ст 819 ГК РФ.

Статья не только даёт полное определение данному действию.

Однако она самым подробным образом регулирует практическое применение соглашения, согласно которому финансовое учреждение, выдавшее деньги на условиях потребительского кредитования, принимает на себя обязательства действовать по условиям, приписанным в документе, соблюдая при этом как размеры займа, так и процентные ставки по нему — не выходя при этом за указанные в тексте рамки. Заёмщик, соответственно, берёт на себя задачу своевременно возместить все средства и погасить процентные переплаты. Если никакие другие действия участников не оговорены дополнительно, то документ, согласно 819 ст., набирает юридическую силу не по факту его подписания — моментом заключения кредитного договора выступает получение заинтересованным лицом необходимой суммы от кредитора.

Права и обязанности сторон по кредитному договору

Для заключения кредитного договора требуется не только соответствие всем требованиям, которые предъявляются законом к его непосредственным участникам. Не менее важно понимание обоюдных прав и обязанностей, которые придётся исполнять после того, как подписи под документом будут поставлены.

При этом следует понимать, что в качестве кредитора могут выступать не только банки и частные финансовые компании, но и иностранные организации, физические или юридические лица. Независимо от того, кто даст деньги, соглашение регулирует как права, так и обязательства по факту совершённой сделки.

Как правило, они стандартные, но стороны могут вносить свои коррективы.

Обязанности кредитора по кредитному договору:

- потребность выдать клиенту требуемую денежную сумму установленными законом способами;

- принимать погашение долговых обязательств по договору и размещать их на нужных расчётных счетах;

- по первому запросу клиента, оформившего настоящий займ, предоставлять ему сведения об остаточной части задолженности, либо прекращение кредитных обязательств по факту закрытия всей суммы (эта информация должна подтверждаться специальной справкой).

Человек, выступающий по данному документу в роли заёмщика, в свою очередь обязан:

- Принять в личное пользование запрашиваемые средства в нужном ему объёме. Распорядиться ими в соответствии с целями, прописанными в соглашении. Если пункт о целевом предназначении отсутствует, заёмщик вправе применять их по собственному усмотрению, не информируя о своих действиях банк.

- К моменту подписания сделки клиент должен предоставить правдивую персональную информацию и дополнительные сведения о себе, которые требует кредитор. Справка! За умышленное искажение данных или использование подложных бумаг и справок к нарушителю может быть применена уголовная ответственность и реальный срок лишения свободы.

- Платежи должны носить регулярный характер — согласно установленного графика погашения долга.

- Если в договоре есть страховые взносы, то их следует оплачивать вовремя.

Банк наделен правами:

- списывать необходимые к погашению суммы с других счетов и источников дохода заёмщика, если он уклоняется от своих прямых обязанностей;

- поскольку предметом кредитного договора могут быть не только денежные средства, но и имущественные ценности, компания может подать иск об их временной конфискации;

- по объективным причинам прекратить договорные отношения в досрочном порядке и инициировать исполнение заёмщиком платёжных обязательств в полном объёме раньше установленного соглашением периода времени;

- применять все законные рычаги воздействия на неплательщика и обращаться в судебные органы для защиты своих интересов.

Клиент банка правомочен:

- частично досрочно вносить текущие выплаты с целью скорейшего выполнения своих финансовых обязательств;

- требовать доступ к сведениям о состоянии своей кредитной задолженности в любое удобное для него время;

- ознакомиться с порядком оформления кредитного договора и ставить под ним свою подпись только в случае полного согласия со всеми пунктами документа;

- до момента получения денежных средств на руки отказаться от услуг банка и расторгнуть договор досрочно в одностороннем порядке.

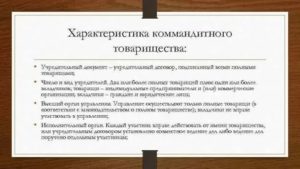

Виды кредитного договора

кредитного договора, специфика указанных в нём условий, требований и обязательств, предъявляемых документом к обеим сторонам-участникам процесса, позволяет выделить несколько основных его видов:

- Целевой – средства идут на приобретение конкретного товара.

- Нецелевой – заёмщик не обязан давать финансовому учреждению отчёт, куда именно он потратил взятые в долг деньги.

- Обеспеченный – имеется ввиду наличие поручителей.

- Необеспеченный – без их присутствия.

- С восстанавливаемыми лимитными средствами либо без таковых – займ берётся разово и больше не пополняется.

- Инвестиционный – денежные средства идут на развитие собственного бизнеса. Процент по таким договорам контролируется государством и не может выходить за установленные рамки.

- С начислением процентных ставок и без них. В последнем случае все переплаты компенсируются государством. Пример – ипотечное кредитование в рамках участия в различных федеральных проектах и программах.

- Реструктуризация и рефинансирование – заключается, когда возникает потребность в обеспечении финансовой возможности клиента совершать платежи своевременно и в полном объёме. В данной ситуации процедура оформления кредитного договора фактически представляет собой передачу долга в другое банковское учреждение, когда клиент погашает за счёт полученных средств свой первоначальный долг.

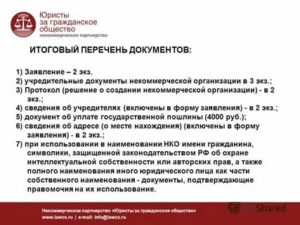

Порядок оформления кредитного договора

Перед тем как оформить соглашение, компания требует от клиента предоставить необходимые к рассмотрению заявки документы.

Если сторонами по кредитному договору выступают банк и физическое лицо — их перечень стандартный. Если в сделке участвуют иностранные кредиторы или юридические лица – этот список может быть расширен.

Далее руководство организации рассмотрит заявку и примет решение — разрешить кредитование или отклонить сделку.

https://www.youtube.com/watch?v=cxan9h9yNnk

Перед подписанием основного соглашения, в зависимости от ситуации, могут быть подписаны сопутствующие документы – залоговый, страховой, поручительский. Настоящий кредитный договор должен быть заключён в форме, регламентированной законодательно, в письменном виде и в двух экземплярах.

Срок действия договора

Кредитный договор считается заключённым с момента получения займа и действует на срок, указанный в документе. Этот период определяется индивидуально.

Как правило, потребительское кредитование распространяется на несколько лет — в основном это 2-3 года. Если речь идёт о покупке недвижимости или автомобиля, то эти рамки более расширены.

С юридической точки зрения срок действия договора прекращается по факту полного погашения долговых обязательств.

по теме

Видео:Договор займа между физическими лицами: важные нюансы и примерСкачать

Кредитный договор о предоставлении кредита физическому лицу — Договор долга, кредита

г. ____________ «__» _______ 20___ года

Акционерный Коммерческий Банк _______________________________, именуемый в дальнейшем «Банк», в лице ______________________________, действующ__ на основании ____________________, с одной стороны, и _________________, именуем__ далее «Заемщик», с другой стороны, вместе именуемые «Стороны», заключили настоящий Договор о нижеследующем:

1.Предмет Договора

1.

1 Банк обязуется предоставить Заемщику кредит в сумме __________ (_______________) ______ на срок по «__» _______ 20__ года включительно с уплатой процентов за пользование кредитом по ставке __%(____________ процентов) годовых на потребительские нужды (далее по тексту — Кредит), а Заемщик обязуется возвратить Банку полученный Кредит и уплатить начисленные на Кредит проценты в размере, в сроки и на условиях настоящего Договора.

2.Условия предоставления кредита

2.1 Банк открывает Заемщику ссудный счет.

2.2 Выдача Кредита производится единовременно путем зачисления денежных средств на банковский (текущий) счет Заемщика № _______________ в АКБ ________________, (далее-текущий счет).

2.3 Погашение Кредита осуществляется ежемесячно равными долями, начиная с _______ 20__ года.

2.4 Уплата процентов производится Заемщиком ежемесячно не позднее 07-го числа месяца, следующего за месяцем истечения каждого календарного месяца, начиная с _______ 20__ года.

Последний процентный период – в конце срока действия договора, не позднее «__» _______ 20__ года.

Проценты, начисленные за декабрь, уплачиваются не позднее последнего рабочего дня декабря текущего года.

2.5 Полная стоимость кредита, связанная с заключением и исполнением по настоящему Договору, составляет ____% (___________________________ процентов) годовых, согласно Приложению № 1 к настоящему Договору.

3.Условия расчетов и платежеЙ

3.

1 Датой выдачи Кредита является дата образования ссудной задолженности.

Датой погашения задолженности по Кредиту и уплаты процентов, неустоек считается дата поступления средств в кассу Банка или зачисления средств на счет Банка.

3.

2 Процентный период составляет 1 (Один) календарный месяц, кроме первого и последнего.

Первый процентный период начинается со дня, следующего за днем первого использования средств по кредиту, и заканчивается в последний день месяца, в котором произошло первое использование кредитных средств.

https://www.youtube.com/watch?v=xJx4gvxKjTU

Последний процентный период заканчивается в дату возврата Кредита или в дату окончательного погашения основного долга по Кредиту, в зависимости от того, какая из дат наступит ранее.

Проценты начисляются на остаток задолженности по основному долгу, учитываемой на ссудном счете на начало операционного дня, и уплачиваются Заемщиком в соответствии с условиями настоящего Договора.

3.

3 При исчислении процентов, неустоек в расчет принимается фактическое количество календарных дней в платежном периоде, а в году – действительное число календарных дней (365 или 366 соответственно).

3.

4 Заемщик предоставляет право Банку при наличии задолженности по Кредиту и/или процентам за пользование Кредитом списывать денежные средства, поступающие на текущий счет Заемщика, по мере их поступления в безакцептном порядке на погашение данной задолженности (Приложение № 2).

Безакцептное списание в счет погашения задолженности по Кредиту осуществляется независимо от истечения предельного срока пользования Кредитом, установленного в п. 1.1. настоящего Договора, и независимо от срока уплаты процентов, установленного в п. 2.4. настоящего Договора.

3.

5 В дату погашения задолженности по Кредиту в порядке, определенном п. 3.7. настоящего Договора, Клиент предоставляет право Банку безакцептно списывать со своего текущего счета средства в уплату процентов, начисленных за пользование соответствующей суммой, в том числе процентов, определяемых п. 8.2. настоящего Договора.

3.

6 При отсутствии денежных средств на текущем счете Заемщика, достаточных для погашения задолженности по Кредиту и уплаты процентов на дату погашения Кредита, Заемщик обязан самостоятельно погасить имеющуюся задолженность по Кредиту и уплатить начисленные проценты.

3.

7 Суммы, вносимые Заемщиком (списываемые с текущего счета Банком) в счет погашения задолженности по настоящему Договору, направляются, вне зависимости от назначения платежа, указанного в платежном документе, в следующей очередности:

- погашение издержек Банка по получению исполнения настоящего Договора;

- уплата неустоек;

- уплата просроченных процентов;

- уплата срочных процентов;

- погашение просроченной задолженности по Кредиту;

- погашение срочной задолженности по Кредиту.

3.

8 Обязательства Заемщика считаются надлежаще и полностью выполненными после возврата Банку всей суммы Кредита, уплаты процентов за пользование Кредитом, неустоек в соответствии с условиями настоящего Договора, определяемых на дату погашения Кредита, и возмещения расходов, связанных с взысканием задолженности.

4.Обязательства и права БАНКа

4.1 Банк обязан:

4.1.1 произвести выдачу (зачисление, перечисление) Кредита в соответствии с п. 2.2. настоящего Договора;

4.2 Банк вправе:

4.2.1 потребовать досрочного возврата Кредита, процентов по Кредиту на условиях настоящего Договора;

4.2.2 при наступлении срока уплаты Кредита и/или процентов по Кредиту в случае наличия денежных средств на текущем счете Заемщика в безакцептном порядке списывать соответствующие суммы;

4.2.3 проверять платежеспособность Заемщика, его финансовое положение, контролировать выполнение Заемщиком принятых на себя обязательств по Кредиту в течение срока действия настоящего Договора.

5.Обязательства и права Заемщика

5.1 Заемщик обязан:

5.1.1 своевременно пополнять остаток денежных средств на счете № _______________, необходимый для погашения Кредита и процентов по нему;

5.1.2 обеспечить возврат Кредита на условиях настоящего Договора;

5.1.3 не передавать информацию о настоящем Договоре и всех возникающих в связи с его исполнением обязательств третьим лицам без согласия Банка;

5.1.4 получить Кредит в день заключения настоящего Договора;

5.1.5 информировать Банк об изменении места жительства и/или состава семьи, и/или работы, и/или фамилии и других обстоятельств в течение 10 (Десяти) календарных дней с момента наступления события.

5.2 Заемщик вправе:

5.2.1 произвести досрочный возврат Кредита и процентов по Кредиту полностью или частично в дату очередного платежа, письменно уведомив Банк за 2 (Два) рабочих дня до предполагаемой даты платежа.

5.3 Заемщик отвечает по своим обязательствам в соответствии с настоящим Договором всем своим имуществом в пределах задолженности по Кредиту, процентам, неустойкам и иным платежам по Договору.

6.СРОК ДОГОВОРА

6.1 Договор вступает в силу с момента его подписания Сторонами и действует по момент полного выполнения Заемщиком своих обязательств по настоящему Договору.

7.Основания и порядок расторжения Договора

7.1 Банк имеет право в судебном порядке расторгнуть настоящий Договор и потребовать возврата всей суммы Кредита, процентов по Кредиту и иных платежей, предусмотренных настоящим Договором при наступлении одного или нескольких следующих условий:

7.1.1 неисполнения или ненадлежащего исполнения Заемщиком его обязательств по настоящему Договору по возврату Кредита и уплате процентов по Кредиту;

7.1.2 ухудшения финансового положения Заемщика;

7.1.3 использования Кредита не по целевому назначению, установленному в п. 1.1. настоящего Договора;

7.2 Настоящий Договор может быть расторгнут по взаимному соглашению Сторон.

8. ОТВЕТСТВЕННОСТЬ

8.1 За неисполнение или ненадлежащее исполнение обязательств по настоящему Договору Стороны несут ответственность в соответствии с действующим законодательством Российской Федерации.

8.2 В случае несвоевременного внесения (перечисления) Кредита и/или процентов по Кредиту, Заемщик уплачивает Банку повышенные проценты в размере двойной ставки по Кредиту от суммы просроченного платежа за каждый календарный день просрочки за период с даты, следующей за датой, когда соответствующая сумма подлежала уплате, по дату ее фактической выплаты Банку включительно.

9. Прочие условия

9.1 Изменения и дополнения к настоящему Договору действительны, если они совершены в письменной форме и подписаны уполномоченными представителями Сторон.

9.2 Все возникающие в процессе исполнения настоящего договора Споры разрешаются Сторонами путем переговоров, а при не достижении согласия – в порядке, установленном действующим законодательством Российской Федерации.

9.3 Во всем остальном, не предусмотренном настоящим Договором, Стороны будут руководствоваться действующим законодательством РФ.

9.4 В случае изменения наименования, адресов, платежных и иных реквизитов Стороны уведомляют о совершенных изменениях в течение 20 (Двадцать) календарных дней с даты произошедших изменений.

9.5 Договор составлен в двух экземплярах, имеющих равную юридическую силу, по одному для каждой из Сторон.

10. Адреса и реквизиты сторон

Приложение № 2

к Кредитному договору № ___

от «__» _______ 20__ года

к Договору банковского счета № ____ от «__» _______ 20__ года

г. __________ «__» ______ 20__ года

АКБ ______________, именуемый в дальнейшем «Банк», в лице ___________________, действующ__ на основании ________________, с одной стороны, и ______________________, именуем__ в дальнейшем «Клиент», с другой стороны, при совместном упоминании — «Стороны», заключили настоящее Соглашение о нижеследующем:

- В целях выполнения п. 3.4., п. 3.5. и п. 4.2.2. Кредитного договора № ___ от «__» _______ 20___ года (далее по тексту — «Кредитный договор»), заключенного между Сторонами, Клиент безотзывно и без каких-либо распоряжений с его стороны поручает Банку осуществлять безакцептное (бесспорное) списание денежных средств с его текущего счета № _______________, открытого в соответствии с заключенным между Банком и Клиентом Договором банковского счета № ____ от «__» _______ 20__ года (далее по тексту — «Договор банковского счета»), а Банк на основании этого поручения Клиента имеет право списывать с текущего счета Клиента денежные суммы в случае неисполнения (ненадлежащего исполнения) Клиентом его обязательств по Кредитному договору.

- Настоящее Соглашение вносит изменения и дополнения в заключенный ранее между Банком и Клиентом Договор банковского счета, определяющий порядок осуществления операций по текущему счету № _______________.

- Данное Соглашение устанавливает право Банка без каких-либо дополнительных распоряжений со стороны Клиента осуществлять безакцептное (бесспорное) списание денежных средств с расчетного счета Клиента в соответствии с пунктом 2 статьи 854 Гражданского кодекса Российской Федерации в порядке и в сроки, изложенные в пункте 1 настоящего Соглашения.

- Соглашение является составной и неотъемлемой частью Договора банковского счета, который действует в части, не противоречащей настоящему Соглашению.

- Настоящее Соглашение вступает в силу с даты его подписания обеими Сторонами и действует до окончательного выполнения Клиентом своих обязательств по Кредитному договору.

- Настоящее Соглашение составлено в двух подлинных экземплярах, каждый из которых имеет одинаковую юридическую силу и состоит из 1 (Одна) страницы. Один экземпляр передается Клиенту, второй — остается в Банке.

- Местонахождение и банковские реквизиты Сторон:

Видео:Договор займа | Консультация юристаСкачать

Все о кредитном договоре Сбербанка

Кредитование частных и корпоративных клиентов – одно из ключевых направлений работы любого банка. Сбербанк, как бесспорный лидер финансовой отрасли страны, не является исключением из этого правила.

Важным условием сотрудничества выступает подписание договора между заемщиком и банковским учреждением. В нем подробно описываются детали взаимоотношений между сторонами.

Именно поэтому любому клиента крайне важно внимательно изучить кредитный договор Сбербанка перед его заключением.

- Понятие кредитного договора

- Обязанности и условия договора

- Как заключить договор в Сбербанке?

- Пример кредитного договора Сбербанка

- Скачать образец документа

- Расторжение кредитного договора

- По соглашению сторон

- В одностороннем порядке

- В судебном порядке

- На что нужно обратить внимание при заключении кредитного договора?

Под кредитным договором понимается соглашение двух сторон – кредитора и заемщика – о выдаче денежных средств от первого второму. Документ имеет типовую форму и стандартные условия кредитования, которые зависят от конкретного банковского продукта. Однако, в некоторых случаях Сбербанк идет навстречу клиенту и предлагает индивидуальные условия кредитования физического лица.

https://www.youtube.com/watch?v=YUTPYWa9yaI

Документ заключается в двух экземплярах. Обязательно проставляется номер кредитного договора, дата его подписания, а также другие необходимые по действующему законодательству реквизиты. Один из экземпляров остается в банке, второй передается заемщику. Хранить документ необходимо до окончания срока действия заключенного сторонами соглашения.

Обязательное требование действующего сегодня в России Гражданского Кодекса – это заключение кредитного договора в письменной форме.

Кроме того, он подписывается обеими сторонами – заемщиком и ответственным представителем банка. Допускается привлечение созаемщиков, которые выступают в качестве третьих лиц.

Но основная ответственность по выполнение обязательств по возврату долга всегда лежит на заемщике.

Договор начинает действие после подписания обеими сторонами. Полное исполнение обязательств каждой из сторон свидетельствует об окончании действия соглашения.

Сбербанк разработал несколько типовых договоров, каждый из которых касается конкретного кредитного продукта – начиная с ипотеки и заканчивая кредитной карточкой. Несмотря на некоторые и достаточно существенные различия, все они имеют примерно одинаковую структуру и близкую по смыслу терминологию.

Стандартный договор Сбербанка можно разделить на две части. В первой описываются общие условия соглашения, к числу которых относятся:

- основные термины;

- порядок выдачи кредита;

- правила его обслуживания и т.д.

Ознакомиться с содержанием первой части можно непосредственно на сайте Сбербанка. Для этого необходимо:

- перейти на интересующий кредит, выбрав из списка, который открывается при нажатии соответствующего раздела главной страницы сайта;

- затем перейти на вкладку «Документы»;

- после этого необходимо открыть файл в формате pdf с названием «Общие условия».

На этой же странице сайта предоставляется возможность изучить и другие документы об условиях кредитования, которые могут интересовать потенциального заемщика. Например, тарифы или памятку заемщика.

Вторая часть кредитного договора содержит индивидуальные условия, в числе которых: срок действия, обеспечение, выдаваемая сумма и т.д.

По сути, она представляет собой конкретные цифры, подробно описывающие как процедуру выдачи кредита, так и механизм, с использованием которого задолженность по договору гасится.

Для ознакомления с индивидуальной частью договора требуется посетить офис Сбербанка.

Ключевое значение для условий сотрудничества имеют обязанности сторон. Основные обязанности заемщика, то есть физического лица, по кредитному договору Сбербанка состоят в следующем:

- предоставить необходимый для заключения договора комплект исходных документов;

- при необходимости – предоставить залог или другие виды обеспечения обязательств по кредиту;

- застраховать заложенное имущество или собственное здоровье, если это выступает одним из условий кредитования;

- выполнять обязательства по возврату задолженности перед банком путем обеспечения наличия на кредитном счете необходимой для списания суммы средств, указанной в графике ежемесячных платежей;

- при нарушении взятых на себя обязательств уплатить Сбербанку неустойку;

- не переуступать задолженность перед финансовой организацией третьим лицам и т.д.

Обязанности Сбербанка

К числу обязанностей кредитора, в качестве которого по договору выступает Сбербанк, относятся:

- выдать заемные средства на условиях, указанных в соглашении. Речь в данном случае идет о сроках выдачи и величине кредита;

- если заемные средства предоставляются несколькими траншами – также произвести их на условиях, которые подробно расписаны в договоре;

- после погашения задолженности перед банком выдать заемщику документ о полном исполнении обязательств;

- предоставить по запросу заемщика копии платежных документов, связанных с выдачей и погашением кредита;

- рассмотреть заявление заемщика о снижении процентной ставки или других изменениях условий кредитования, если такая возможность предусмотрена договором.

Стандартная последовательность действий для заключения кредитного договора в Сбербанке выглядит следующим образом:

- Выбрать кредит. В настоящее время Сбербанк предлагает клиентам более 10 кредитных продуктов, включая ипотеку, кредитные карты, кредиты на рефинансирование и т.д.

- Изучить условия. Для того, чтобы получить представление о параметрах кредитования, достаточно зайти на сайт финансовой организации по описанной выше схеме и ознакомиться с размещенными на странице каждого из кредитных продуктов документами и условиями.

- Рассчитать примерные условия кредитования. Практически каждый продукт Сбербанка имеет удобный и простой онлайн-калькулятор. Бесплатный сервис позволяет быстро и без проблем рассчитать примерные условия кредитования с учетом исходных сведений, заданных потенциальным заемщиком. Это позволяет сравнить различные варианты финансирования и выбрать лучший.

- Подать заявку на кредитования. Большая часть банковских продуктов позволяет оформить заявку в режиме онлайн. В редких случаях, например, при кредитовании на рефинансирование, потребуется визит в офис финансовой организации.

- Дождаться решения банка. При одобрении выдачи денег необходимо выбрать один из двух способов оформления кредита. Первый предусматривает личное посещение офиса Сбербанка – так можно получить любой продукт. Однако, некоторые кредиты могут быть оформлены с использованием Сбербанк Онлайн, что намного быстрее, удобнее и даже выгоднее для заемщика.

- Заключить договор. Завершающая стадия пошаговой инструкции. Ее продолжительность зависит от вида кредитования. Например, при оформлении ипотеки подготовка необходимых документов нередко занимает несколько дней или даже 2-3 недели. Потребительский кредит, напротив, может быть оформлен в течение 1-2 дней.

Пример кредитного договора Сбербанка

Ознакомиться с общими условиями кредитного договора можно на сайте Сбербанка по описанной выше схеме. Открытый pdf-файл сохраняется на компьютере пользователя и при необходимости распечатывается.

Кроме того, возможность получить типовой договор, условия кредитования и другие документы предоставляется при посещении офиса Сбербанка или обращении в колл-центр финансового учреждения. Полученные от специалистов организации консультации позволят узнать дальнейшие действия потенциального заемщика.

Скачать образец документа

Первый вариант скачать общую часть типового кредитного договора Сбербанка был описан выше. Кроме того, по ссылке можно получить файл в формате Word, более привычный для большинства потенциальных заемщиков. В нем также содержится форма бланка кредитного соглашения с банком.

Расторжение кредитного договора

На практике нередко возникает ситуация, когда одной или обеим сторонам кредитного договора требуется его расторжение. При этом допускается несколько вариантов развития событий.

По соглашению сторон

Самый быстрый и благоприятный способ расторжения предусматривает обоюдное желание и заемщика, и Сбербанка. Обычно в этом случае речь идет о досрочном погашении задолженности перед банком. Такая ситуация может быть выгодной клиенту в начале срока действия договора.

https://www.youtube.com/watch?v=-aQbxtuge7o

При возврате долга на поздних стадиях соглашения, особенно в ситуации с крупным или ипотечным кредитом, заемщик в большинстве случаев проигрывает. Очевидный плюс – отсутствие необходимости дальнейшей уплаты ежемесячных процентов.

В одностороннем порядке

В отличие от первого варианта, расторжение кредитного договора в одностороннем порядке практически всегда означает конфликт сторон. Основанием для банка принять решение прекратить действие соглашения выступает серьезное нарушение условий кредитования, к числу которых обычно относятся:

- просрочка по платежам продолжительностью 2-3 месяца (в зависимости от параметров кредита);

- невыплата процентной ставки;

- другие нарушения, например, передача залога по кредиту третьему лицу.

Заемщик в подавляющем большинстве не имеет реальной возможности расторгнуть договор с банком в одностороннем порядке, не прибегая при этом к судебному разбирательству.

Единственный вариант – уклониться от получения денег или быстро вернуть их, что допускается по Гражданскому Кодексу в течение 2-4 недель (в зависимости от вида кредита) после подписания договора или получения средств.

Однако, даже в такой ситуации за время, пока заемные средства находились у клиента, придется заплатить проценты.

В судебном порядке

Далеко не всегда возникшие проблемы удается решить в досудебном порядке. В подобной ситуации любая из сторон имеет возможность обратиться в суд. Однако, принимая решение судиться с финансовой организацией, заемщик должен понимать, что вероятность выигрыша достаточно невелика.

И дело не только в том, что юристы Сбербанка прекрасно осведомлены о процедуре судебного разбирательства. Не стоит забывать, что именно они готовили все документы и имеют представление об их сильных и слабых сторонах, а также правовых нюансах кредитного договора.

Стандартная процедура обращения в суд выглядит следующим образом:

- подготовка и направление в банк заявления о расторжении договора;

- формирование пакета документов, аргументирующих позицию заявителя;

- подготовка искового заявления;

- приложение к нему комплекта ранее подготовленных документов и отправление в суд, а также второй стороне.

Дальнейшие действия и заемщика, и банка определяются решениями судьи, рассматривающего дело. Необходимо понимать, что выиграть у Сбербанка без привлечения профессионального юриста еще на стадии принятия решения об обращении в суд практически невозможно.

Учитывая сложности возможного расторжения договора, необходимо крайне внимательно и аккуратно подходить к его подписанию. При этом следует обращать внимание на несколько ключевых моментов:

- важно тщательно изучить полный текст документа и всех приложений к нему, особенно – все, что написано мелким шрифтом;

- при оформлении ипотеки – понять, какая выбрана схема погашения – аннуитетная или дифференцированная. Для разных заемщиков выгодной может оказаться и та, и другая;

- подробно рассмотреть все цифры, указанные в договоре, чтобы понять значение каждой. Особенно внимательно изучаются штрафные санкции, наличие которых нередко оказываются неприятным сюрпризом для заемщика;

- настоять на включении в кредитный договор пункта о возможном досрочном погашении без каких-либо санкций. Такая возможность оговорена действующим законодательством. Она позволит избежать дополнительных финансовых расходов в случае принятия о досрочном расторжении договора путем полного погашения задолженности перед Сбербанком.

🎥 Видео

8.1. Договор займаСкачать

Особые условия кредитного договора с ипотекой для физических лицСкачать

Кредитный договорСкачать

Как выкупить свой долг у банка по договору цессии за 10? Выкуп долга по кредиту третьим лицом.Скачать

Что вас ждет после процедуры банкротства? Вся правда из истории клиентаСкачать

Договор займа или расписка: как давать и брать деньги в долг?Скачать

Как признать кредитный договор, или его отдельные условия недействительными?Скачать

Как признать договор займа между физическими лицами незаключенным либо недействительнымСкачать

Как признать кредитный договор недействительнымСкачать

Договор займа между физическим и юридическим лицомСкачать

ДОГОВОР КРЕДИТАСкачать

Что такое ЛИЗИНГ, Минусы и Плюсы | Что брать: КРЕДИТ или ЛИЗИНГ?Скачать

Новая задача на кредит от Ященко - график выплат разбит на два периода с разными суммами уменьшенияСкачать

Всё о реструктуризации кредитов. ВЫ ДОЛЖНЫ ЭТО ЗНАТЬСкачать

Беспроцентные займы. Налоговые последствия и риски.Скачать

Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать