Опционами люди пользовались с давних времен. Еще древние финикийцы и римляне заключали особые контракты при перевозке морских грузов. Известен знаменитый голландский рынок тюльпанов XVII века, где торговлю, путем заключения срочных контрактов, осуществляли люди, не имеющие средств даже на покупку одной луковицы.

Развитие современных опционов связано с созданием в 1973 году биржи в Чикаго. Появление Чикагского юридического лица позволило стандартизировать срочные сделки и создать модель ценообразования. До этого времени торговля опционами велась небольшими объемами, поскольку необходимая информация для торгов была труднодоступна или отсутствовала вообще.

- Что такое опцион?

- Опционная премия

- Базисная стоимость опциона

- Факторы, влияющие на цену опциона

- Что включает цена опциона?

- Что такое опцион и опционный договор

- Страйк

- Виды опционов

- Опционные контракты: понятие, виды

- Опционы на акции

- Опционы на индекс

- Процентные опционы

- Валютные опционы

- Опционы на фьючерсные контракты

- Опцион на заключение договора: что это такое, основные виды, примеры

- Виды опционных конструкций

- Опцион на заключение договора 429 2 ГК РФ

- Опционный договор 429 3 ГК РФ

- Сходства и различия

- Опцион vs предварительный договор

- Заключение

- Опционный договор и опцион на заключение договора

- Опцион на заключение договора: суть и особенности

- Различия между опционом и предварительным договором

- Алгоритм оформления

- Опционный договор: суть и особенности

- Сравнительный анализ

- Что выбрать и как расторгнуть

- 📸 Видео

Что такое опцион?

Слово «опцион» в дословном переводе с латыни означает «выбор» или «возможность». Это понятие довольно часто можно увидеть в биржевых сводках или экономических новостях.

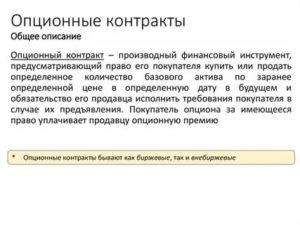

Опцион являет собой контракт, дающий возможность одной стороне предоставить, а другой – приобрести определенный актив по предварительно оговоренной цене в оговоренный срок. Таким сроком может быть отрезок времени или конкретно указанное время. Важное обстоятельство – срочная сделка предполагает право, но ни в коем случае не обязанность покупки (Call) / продажи (Put) базового актива.

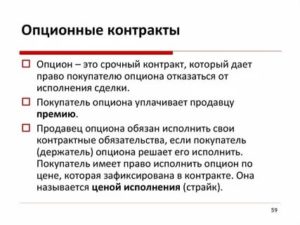

Предварительно оговоренная цена срочной сделки называется страйком. Дату окончания действия контракта принято называть экспирацией.

Различают опционы:

- Колл (call) – предоставляющий право покупки актива по фиксированной цене в течение определенного периода времени;

- Пут (put) – предоставляющий право продажи актива по фиксированной цене в течение определенного периода времени.

Говоря о таких контрактах, большинство имеет в виду фондовый рынок. Этими уникальными деривативами можно торговать и на Forex. Трейдеры получают неплохую возможность ограничить риски и увеличить доходность.

Поскольку основой для заключения срочных сделок является изменение валютного курса базисного актива, инвесторы Forex различным образом подходят к оценке направления и скорости изменения тренда по каждому контракту. Эти различия и дают возможность осуществлять торговлю опционами.

В качестве базисных активов могут выступать разнообразные инструменты:

Опционная премия

Денежная сумма, уплачиваемая покупателем опциона его продавцу, называется опционной премией. По сути, это цена срочного контракта. Премия уплачивается в момент его заключения. Размер опционной премии определяется соотношением спроса и предложения.

Сторона, продающая опцион, обязана выполнить свои обязательства по контракту в том случае, когда другая сторона (покупатель) решает его исполнить. Поскольку премия относится на затраты покупателя, она не возвращается.

Если опцион не исполнен, премия остается у продавца (надписателя опциона). Это материальная компенсация за риск. Такое возможно, когда покупателю (держателю) сделка не выгодна, и он вправе отказаться от нее.

Также держатель до истечения срока опциона имеет право продать его другому лицу.

Дело в том, что в момент исполнения контракта цена базисного актива может измениться, как в благоприятную для держателя сторону, так и в нежелательную, поэтому у него (в отличие от надписателя) есть альтернатива выбора. Это принципиальное отличие опциона от форварда или фьючерса, где сделки являются обязательными для исполнения обеими сторонами.

Базисная стоимость опциона

Это именно та цена опциона, за которую покупатель приобретает его, если контракт будет реализован. Базисная стоимость фиксируется в момент заключения контракта и уже не меняется до конца времени экспирации.

Стоит отметить, что все рынки опционов имеют стандартизацию контрактов и ежедневную систему расчетов. Долги не переносятся на следующий день. Подобные срочные сделки заключаются не на суммы денежных средств, а на контракты. Именно их совокупность должна соответствовать необходимому объему продажи/покупки.

Факторы, влияющие на цену опциона

Поскольку опционы являются деривативами (derivative), что в дословном переводе означает «производные», то их цены зависят от изменения цен базового актива. Различают несколько наиболее значимых факторов, влияющих на цену:

- Уровень текущих котировок по отношению к цене базового актива;

- Волатильность базового инструмента;

- Направление рынка (тренд), который ожидают инвесторы;

- Период времени до истечения контракта;

- Краткосрочные процентные ставки.

Каждый из факторов оказывает влияние на цену по-своему. К примеру, чем больше период времени до истечения контракта, тем дороже опцион. И наоборот, короткий временной промежуток делает его намного дешевле.

https://www.youtube.com/watch?v=86J61Q0WyvQ

Высокие процентные ставки дают возможность арбитражерам платить более значимую сумму за колл-опционы, поскольку они получают большую прибыль по своим кредитовым балансам. Однако, за «путы» платить они будут меньше.

Что включает цена опциона?

Цена опциона является его рыночной стоимостью. Она складывается из двух составляющих:

- Внутренней стоимости, представляющей реальную цену опциона;

- Временной стоимости – возможности, предоставляемой опционом за определенный период времени. По мере его сокращения цена уменьшается.

Первая составляющая – это именно та величина, которую получает держатель, исполнив опцион. Для call она будет разницей между ценой базового актива и ценой исполнения. Для put – разница между ценой исполнения и ценой базового актива.

Существует определенная закономерность – уменьшение временной стоимости происходит не только по мере приближения даты экспирации, но и с ростом внутренней стоимости.

Временная стоимость считается наиболее важной. Рассматривая вторую составляющую, следует отметить – чем больше времени до окончания экспирации, тем дороже опцион (даже при отсутствии внутренней стоимости). Например, при одинаковых ценах страйк, июньский опцион будет дешевле августовского. Поэтому и шанс закрыть последний с большей прибылью намного выше.

Любой опцион теряет свою временную стоимость. В качестве примера можно привести график опциона с отсутствующей внутренней стоимостью.

Сверху виден график колл-опциона на фьючерс акций Сбербанка. Цена исполнения – 10 000. Внизу расположен график фьючерса на акции этого банка. На нем прямая красного цвета отображает цену исполнения опциона. Значения цены под этой линией говорят об отсутствии внутренней цены. Боковой тренд отобразил потерю стоимости опциона.

Видео:Новый обман автодилеров - опционный договор!Скачать

Что такое опцион и опционный договор

Опцион – непростой финансовый инструмент, который при умелом использовании гарантирует инвестору прибыль. Чтобы ее размер был значителен, давайте разбираться в логике этого понятия.

Суть опционного договора кроется в его названии: в переводе с латыни «опцион» означает выбор. Опционами люди пользовались не одно столетие, и особенное развитие они получили с подачи Чикагской биржи в 1973 году.

Итак, представим, что одна сторона готова продать определенный финансовый актив по определенной цене и в течение конкретного срока. Вторая сторона приобретает эту возможность, и далее до истечения указанного срока она может либо воспользоваться своим правом приобретения этого актива, либо нет.

Говоря простыми словами, опционный договор – это возможность купить актив в будущем, но на условиях, согласованных сегодня.

Возможность эта не бесплатна, за опцион придется заплатить так называемую опционную премию, величина которой определяется соотношением спроса и предложения на текущий момент. Она уплачивается в момент заключения опционного договора на покупку ценных бумаг, и остается у продавца опциона вне зависимости от того, воспользовался ли покупатель своим правом по договору или нет.

Тут важно не путать опцион с фьючерсом: опцион подразумевает только право покупателя опциона на продажу или покупку актива, но не обязательство, как в случае фьючерса.

Проще говоря, опцион будет исполнен только в том случае, если это выгодно его покупателю.

А вот для продавца опциона это означает именно обязательство продать или купить активы по требованию покупателя, в течение указанного срока и на согласованных условиях.

Страйк

Оговоренная заранее цена исполнения опциона называется страйком. Иными словами, это та цена инвестиционного базового актива, на которую рассчитывают покупатели опциона. А продавцы опциона со своей стороны надеятся на то, что рыночные котировки не достигнут этого уровня.

https://www.youtube.com/watch?v=mjOjPJpto-A

Каждый из участников сделки способен сам определять тот уровень страйка, который его устроит. И именно от верного выбора цены исполнения опциона в итоге и будет зависеть, обернется ли заключенная сделка прибылью или убытком. Особенно эти рычаги управления механизмом опционного договора становятся актуальны при выборе определенного вида опциона. Давайте разберемся, почему.

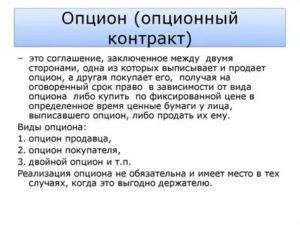

Виды опционов

Существует несколько видов опционных договоров. Чаще всего встречается классификация по направлению покупки – это call и put.

Опцион колл (call) предоставляет право купить актив по определенной цене в рамках определенного времени. Глобально, это традиционная длинная позиция на бирже, когда трейдер купил опцион колл и надеется, что он подорожает, пока не окончится период действия договора.

Опцион пут (Put) – опцион обратного направления продажи. Его владелец получает право продать биржевой актив по установленной в документе цене в заранее определенное время. Это, соответственно, короткая позиция на торгах.

В погоне за прибылью в условиях прогноза удешевления актива, трейдер будет стараться реализовать пут до истечения указанного в договоре срока.

Таким образом, в зависимости от ситуации на бирже владелец опционов пут и колл может использовать свой конкретный опцион и строить на этом стратегию.

Помимо направленности покупки опционы классифицируются по разновидности актива. Есть валютные опционы, фондовые (опционный договор на акции или опционный договор на покупку ценных бумаг) и товарные (например, драгоценные металлы).

И еще один признак, по которому классифицируют опционы – срок исполнения (экспирации). Здесь выделяют европейские опционы – когда сделка происходит в последний день действия опционного договора.

И американские опционы – когда сделку можно совершить в любое время в течение всего периода действия опционного договора, с одной только оговоркой: сделка происходит в рабочий день.

Для российской биржи имеет место только американский тип опционов.

Понятия и принципы некоторых типов опционных договоров регулируются статьями закона. Так, например, законом закреплено понятие «опцион эмитента» – это ценная бумага, дающая право владельцу купить определенное количество акций данного эмитента по заранее установленной цене.

Часто даже среди уверенных трейдеров существует путаница между опционом (он же опцион на заключение договора) и опционным договором.

Главное отличие опциона от опционного договора заключается в том, что опцион дает право на заключение договора, а опционный договор – право требовать от ответной стороны выполнения договора.

Иными словами, опцион предусматривает последующее заключение основного договора, а опционный договор ужезаключен и подразумевает непосредственное исполнение.

Итак, опцион – это отличный механизм для выбора стратегии, особенно в периоды рыночной неопределенности.

Глубинное понимание логики этого инструмента и грамотное применение на биржевых торгах позволяет в значительной мере снизить потенциальные риски инвестора.

Ведь в худшем случае покупатель опциона теряет только опционную премию и не обязан реализовывать опционный договор. Однако же при благоприятной ситуации на рынке его доход от управления опционами может надолго обеспечить ему безбедное существование.

Видео:Опционный договорСкачать

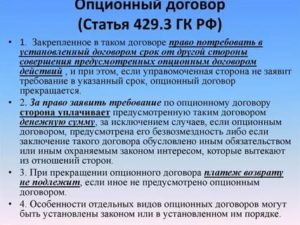

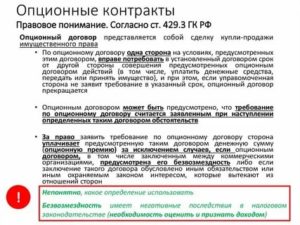

Опционные контракты: понятие, виды

Определение 1

Опционный контракт представляет собой договор, согласно которому одна из его сторон, именуемая покупателем (или владельцем), получает право продать (или купить) какой-либо актив по цене исполнения (по установленной цене), до определенной в будущем даты или на эту дату у другой стороны, называемой продавцом (или подписчиком), или право отказаться от исполнения оговоренной в договоре сделки с уплатой за это право продавцу определенной суммы денег (премии).

Опцион, который дает покупателю право на приобретение актива, называется опционом кож или опционом на покупку. Опцион, который дает право актив продать, называется опционом пут или опционом на продажу.

В основе опциона лежит актив, который всегда имеет две цены: цену спот, или текущую рыночную цену, и цену зафиксированную в опционе, или цену исполнения, по которой данный опцион может быть исполнен.

Премия – это цена самого опциона.

https://www.youtube.com/watch?v=AGXQm6-j5VI

Опционы могут быть небиржевые и биржевые.

Небиржевые опционы, по механизму обращения схожи с форвардными ликвидными контрактами, то есть их финансовый рынок формируется посредством инструментов банков-дилеров, которые зачастую являются стороной небиржевых опционов, то есть выполняют роль клиринговой (расчетной) палаты при обеспечении небиржевой торговли, лишь с одним отличием: защита от риска и гарантия безопасности – это дело только клиента и банка, но не рынка контрактов в целом, как в случае с биржевой торговлей.

Заключать биржевые опционные контракты возможно только на биржах, по своему механизму они ближе к фьючерсным контрактам.

Структура биржевых опционов полностью стандартизирована, они имеют маржевый механизм гарантии их исполнения (с тем лишь отличием, что в случае опциона маржу выплачивает продавец (подписчик) опциона) и могут закрываться обратной сделкой.

Как и фьючерсные контракты, биржевые опционы чаще всего имеют краткосрочный характер: период в три месяца – это самый распространенный срок их действия.

Замечание 1

Биржевые опционы допускается заключать на следующие активы: индексы, процентные ставки, валюту, товары. Также существуют биржевые опционы на фьючерсные контракты.

По срокам исполнения опционы делятся на два типа: европейский, который может быть исполнен только на дату окончания его срока действия, и американский тип, исполнение которого допускается в любой момент до завершения срока действия опциона.

Виды опционных контрактов аналогичны видам фьючерсных контрактов, однако, их круг значительно более широк, так как на акции фьючерсные контракты используются нечасто, тогда как опционные контракты заключаются по широкому кругу акций. Кроме того, существует отдельный класс опционов, который не имеет аналогов среди фьючерсных контрактов: опционы на фьючерсные контракты.

Рисунок 1. Классификация опционных контрактов

Опционы на акции

Традиционно перечень компаний, акции которых входят в список и могут представлять интерес для заключения опционных контрактов, представляет биржа. Опционы отличаются по количеству акций, на которое они заключаются в зависимости от рыночной стоимости каждого отдельного вида акций. Наиболее распространенное количество акций для заключения опционного контракта – 100, 1000 и т. д.

Замечание 2

Заключение биржевых опционов разрешается на акции, которые являются наиболее ликвидными.

Стандартная схема опциона на акции:

- стандартный период для заключения опциона – три месяца;

- фактическая поставка акций по цене исполнения опциона является фактом исполнения опциона;

- 1000 акций определенной фирмы, включенной в биржевой список – размер опциона;

- стоимость опциона – премия в расчете на акцию в зависимости от цены исполнения, месяца поставки и вида опциона;

- минимальное изменение цены акций является минимальным изменением стоимости опциона (тика);

- произведение тика на размер опциона – представляет собой минимальное изменение стоимости контракта.

Опиши задание

Опционы на индекс

Обычно, заключение опциона на индекс происходит на те же фондовые индексы, что и в случае с фьючерсными контрактами. Благодаря этому допускается достижение дополнительных возможностей для хеджирования и спекулятивных стратегий на основе индексных опционов и комбинаций фьючерсных контрактов

Стандартная схема индексного опциона:

- исполнение опциона происходит когда отсутствует физическая поставка, а расчет по контракту совершается в соответствии с разницей между ценой исполнения и значением индекса на рынке в день исполнения опциона;

- три месяца – период, на который чаще всего заключается опцион;

- предполагаемое изменение индекса (премия в индексных пунктах) – цена опциона;№

- премия, умноженная на денежный множитель, который был установлен биржей, представляет собой стоимость опциона;

- минимальное изменение индекса соответствует минимальному изменению цены (тика);

- произведение тика на денежный множитель – минимальное изменение стоимости опциона.

Процентные опционы

Процентные опционы представляют собой довольно широкий класс контрактов, которые основываются на различных долговых обязательствах: долговых ипотечных, а также долгосрочных, среднесрочных и краткосрочных облигаций, обычно местных органов власти и федерального правительства.

https://www.youtube.com/watch?v=42V2PZaslFs

Стандартная схема процентного опциона аналогична стандартной схеме индексного опциона, с одним единственным отличием, что допускается «физическая» поставка лежащих в основе опциона долговых обязательств при исполнении процентного опциона.

Валютные опционы

Валютные опционы представляют собой класс опционов, которые основываются на колебании курса свободно конвертируемой валюты по отношению к валюте национальной. В этом случае единицей торговли является определенная сумма соответствующей валюты, например 100 000 фунтов и т. п. Курс валюты является ценой исполнения опциона, а премия устанавливается в расчете на единицу валюты.

Замечание 3

Исполнение опциона допускается как посредством уплаты разницы между ценой опциона и рыночным курсом в пользу выигравшей стороны опциона, а также посредством «физической» поставки.

Опционы на фьючерсные контракты

Особый класс опционов, которые заключаются на существующие типы фьючерсов.

Опцион на фьючерсный контракт дает право продать или приобрести фьючерсный контракт по цене исполнения опциона, то есть в данном случае исполнением опциона служит обмен самого опциона на фьючерсный контракт. При этом:

- пута (покупатель опциона на продажу) может стать продавцом по фьючерсному контракту со сроком его исполнения в том же месяце, что и срок исполнения опциона, а продавец опциона должен стать покупателем по этому фьючерсному контракту;

- колла (покупатель опциона на покупку) может стать покупателем по фьючерсному контракту со сроком его исполнения в том же месяце, что и срок исполнения опциона, а продавец опциона должен стать продавцом по этому фьючерсному контракту;

Стандартная схема опциона на фьючерсный контракт (на примере валютного):

- допускается два варианта исполнения опциона:

- выплата расхождения рыночного валютного курса и цены исполнения опциона;

- подписание фьючерсного договора на поставку 1000 фунт. с тем же сроком исполнения, что и опцион;

- уплата маржевых платежей покупателем и продавцом на рынке данного фьючерсного контракта;

- три месяца – стандартный срок исполнения;

- объем опционного договора – фьючерсный контракт на покупку 1000 фунт.;

- премия (цена опциона) – в руб. за 1 фунт;

- минимальное изменение цены (тик) – 1 руб.;

- минимальное изменение премии – 1000 руб. (1 руб. х 1000 фунт.).

Видео:Опционы и опционные договоры в отношении акций или доли в ООО. Научный круглый стол. Ч. 1. 17.09.18Скачать

Опцион на заключение договора: что это такое, основные виды, примеры

Договор опцион является специальным соглашением, с помощью которого приобретатель опциона может за указанный срок запустить исполнение финансовой сделки, а продавец обязан подтвердить операцию. Опционный контракт используется для проведения сделок по купле-продаже, аренде недвижимости и офисных помещений, поставке оборудования, договору на исполнение строительного подряда и т.д.

Виды опционных конструкций

Опцион на заключение договора — опционный договор, предоставляющий право покупки или продажи активов (товаров, валюты, акций, ценных бумаг, драгоценных металлов и т.д.) в заданный промежуток времени по указанной стоимости.

По периоду выполнения обязательств различают следующие виды бумаг:

- европейский — исполняется в завершающий отрезок срока;

- американский — может быть выполнен в любой промежуток времени до завершения действия контракта;

- квазиамериканский — тип документа может быть погашен собственником в заданные промежутки времени (от 1 и более отрезков).

Опционы подразделяются на следующие подвиды:

- Опцион-колл (call) — документ дает приобретателю право на закупку базового актива по зафиксированной стоимости в указанный промежуток времени. Покупатель соглашения данного типа предполагает возникновение роста стоимости активов в будущем. Собственник бумаги может выкупить товары или ценные бумаги по зафиксированной цене, которая может быть ниже рыночной, по завершении срока деятельности опциона.

- При решении вопроса, что такое опцион пут (put), учитывается право собственника на реализацию активов по указанной стоимости в заданный промежуток времени. Владелец договора пут может ждать снижения стоимости ниже указанной в контракте для продажи по ней основного актива в будущем.

Опционы по ГК РФ подразделяются в соответствии со статьями кодекса:

По требованиям закона и юридической практики в документ необходимо включить следующие сведения по образцу:

- Названия предприятий, имена участников (ИНН либо ОГРН для юридических лиц либо паспортные сведения граждан и т. д.).

- Предметом сделки является право на заключения соглашения в ограниченный срок в будущем (п. 1 ст. 432 ГК РФ). Описывается предмет будущей сделки (п. 4 ст. 429.2 ГК РФ).

- Период действия документа, при отсутствии регламента сроком годности бумаги обозначается 1 год (согласно п. 2 ст. 429.2 ГК РФ).

- Правила и условия перевода премии либо указание на отсутствие взноса.

- Правила оплаты по главному документу.

- Допустимость переуступки прав выполнения соглашения.

- Условия, при которых будет осуществлено право оферты. Право вносить либо не указывать условия имеют обе стороны.

- Дополнительные условия сделки (разрешение на перепоручение бумаги, добавочные пункты в порядок выполнения финансовой операции и т.д.).

- Реквизиты и подписи участников операции.

Опцион на заключение договора 429 2 ГК РФ

Согласно п.1 ст. 429.2 кодекса РФ опцион на оформление договора является соглашением 2 сторон.

Один представитель с помощью безотзывной оферты предлагает возможность на заключение нескольких договоров по стандартам, установленных опционом.

Другой участник имеет право на заключение соглашения посредством акцепта (согласие заключить сделку). Продавцом опциона является оферент, держателем (покупателем) — акцептант.

https://www.youtube.com/watch?v=iHrmcY1VJ-Q

Конструкция данного типа предполагает необходимость оформления 2 документов (опцион и опционный договор). Бумаги содержат условия соглашения, оформляются по единому стандарту. Может быть выбрана письменная или электронная форма. При заверении основного опциона у нотариуса потребуется поставить подписи в его конторе и на договоре дополнительном.

Согласно п. 2 статьи закона, участники сделки могут определить период выполнения финансовой операции.

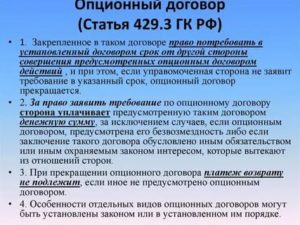

Опционный договор 429 3 ГК РФ

Соглашение о предоставлении опциона на заключение договора 429.3 ГК РФ предполагает добавление специального пункта в договор, по которому один представитель может потребовать в заданный срок от другого участника выполнения оговоренных действий.

В опционном соглашении обязательны условия, прописанные в соответствии с типом документа. Для договора об аренде недвижимости необходимы данные о стоимости объекта и описание условий жилого или офисного пространства. Некоторые участники соглашения могут прописать право на детализацию описания некоторых пунктов (объемы поставок товаров, условия передачи продукции или ценных бумаг и т.д.).

По единому стандарту право требования исполнения условий приобретается после оплаты специальной премии.

Договоренность может предполагать безвозмездную сделку в следующих случаях:

- пункт с данным условием включен в текст бумаги;

- отсутствие платы предполагается характером и задачами документа (решение спорного вопроса для акционеров с равными правами);

- в ситуациях, когда премия не требуется (приобретение ценной документации по средней цене на рынке).

При работе с данным документом необходимо учитывать следующие юридические нюансы:

- Если представитель не воспользовался правом на законное требование в указанный период, премия не будет возвращена. Однако в текст бумаги могут быть включены другие обстоятельства сделки.

- В случае, когда требование может быть активировано только после указанных событий, документ подписывают под условием возможной отмены либо отлагательным. Отменительный пункт документа об опционе позволяет прекратить действие сделки при ненаступлении либо наступлении прописанных условий.

- Отлагательный порядок позволяет отложить совершение сделки до оговоренных в соглашении последствий. Отлагательный документ позволяет держателю исполнить право после наступления описанных в сделке правил выполнения и ограничительных условий.

Сходства и различия

Экономические задачи документов сходны у разных конструкций опциона. Различия могут проявляться в механизме и способах выполнения финоперации.

На заключение договора и опционный договор распространяются следующие сходства:

- Условия выполнения действий финансового соглашения исполняются не сразу после подписания, а откладываются на будущий срок.

- Правила предполагают наличие специальной премии при исполнении условий.

- Опционный премиальный взнос по стандартам не возвращают вне зависимости от хода сделки.

- Разрешено заключение документа под условиями отмены либо с отлагательными условиями.

- Предусматривается возможность уступки права исполнения бумаги другим лицам (оборотоспособность соглашения).

Отличия типа документа следующие:

- опцион предполагает право заключения и согласования бумаги, дополнительный договор — право требовать выполнения уже подписанного опциона;

- к опциону необходимо готовить дополнительное соглашение, для договора это не требуется.

Правила расторжения соглашения об опционе по юридическим стандартам следующие:

- Специалисты рекомендуют прописать в бланке нюансы возможного расторжения документа, а также возможность возврата оплаченного опционного взноса.

- Если порядок возврата взноса не прописан в соглашении, судебные инстанции обяжут оферента вернуть сумму при расторжении договора при наличии недобросовестного выполнения обязательств.

- При отказе от соглашения оферента (при отсутствии необходимости в выполнении сделки) будут руководствоваться едиными стандартами для данного вида документации.

Правила выполнения уступки опционного документа следующие:

- По законодательству предусмотрена возможность выполнять переуступку прав по данному документу (по п. 7 ст. 429.2 ГК РФ) даже при отсутствии специально прописанных пунктов в договоре.

- Условия, обеспечивающие недопустимость передачи прав по опционному соглашению, требуется прописать в бумаге и заверить у нотариуса.

- При отсутствии специального пункта в договоре может произойти ситуация, когда бумага подписывается с одним физическим или юридическим лицом, а право выполнения документа будет переуступлено другому лицу.

- Порядок передачи прав опциона описывается в ст. 385 ГК РФ и предполагает необходимость уведомления о смене кредитора.

Опцион vs предварительный договор

Опцион предполагает отсрочку исполнения соглашения и сходен с предварительным договором по юридическим характеристикам. Однако документ, который подписывается как предварительный, является примером и только предполагает возможность составления и подписания бумаги в будущем.

Заключение

Конструкция опциона позволяет структурировать порядок совершения бизнес-сделок и других финансовых операций. Преимущество вида соглашения заключается в возможности прописать риски сделки, включить в бумагу ограничительные пункты. Специалисты рекомендуют оформлять документацию с участием опытных юристов и заверять бланки у нотариуса.

Видео:Отказ от договора с ООО "Гарант Контракт": опционный договор 429.3 ГК РФ поручительство и услугиСкачать

Опционный договор и опцион на заключение договора

Среди большого количества использующихся договорных форм значительное количество вопросов вызывают опцион на заключение договора и опционный договор. На первый взгляд эти конструкции очень похожи между собой, но все же имеют принципиальные различия, о которых нужно знать перед составлением и подписанием документа.

Опцион на заключение договора: суть и особенности

Комментирует нотариус города Москвы Лексакова Е. О.:

«Опцион часто путают с предварительным договором (ПД) и основания на это действительно существуют – обе конструкции предполагают заключение соглашения между двумя сторонами.

Но в случае с предварительным договором момент наступления обязательств возникает после подписания еще одного документа – Основного договора, по которому и происходит передача прав на имущество.

А в случае с опционом, приобретаются права на последующую активацию передачи прав на имущество по усмотрению управомоченной на это стороны. Это — основное различие между двумя документами.»

Все вопросы, касающиеся опциона и опционного договора, регулируются ГК Российской Федерации, а именно пунктами ст. 429.2., 429.3. Согласно им, опцион — это продажа права на возможность заключения договора.

То есть одно из заинтересованных лиц может в установленные сроки завершить сделку, а второе должно исполнить все обязательства в полном размере.

Держатель опциона получает право на акцептирование соглашения на одном из следующих условий:

- в четко обозначенный временной интервал;

- по факту наступления указанных в документе обстоятельств (если это предусмотрено соглашением об опционе).

Важно, что опцион на заключение договора не является отдельным видом соглашения. Конструкция может применяться в сделках купли-продажи недвижимости или ценных бумаг, аренды, подряда и не только. Главный ее смысл заключается в оборачиваемости права ожидания.

https://www.youtube.com/watch?v=IG5kgvCfprku0026list=PLd16MNw33FYygPe5RwBVksv9NG9KBQWfG

Опционом может помимо цены имущества предусматриваться также некое вознаграждение за саму возможность приобрести товар, права на который обладатель уже сейчас предоставляет покупателю. Эта премия может стандартно устанавливаться в процентном соотношении от общей суммы сделки и не возвращается, если покупатель не предъявит свои права на имущество.

В качестве примера рассматриваемого вопроса можно использовать опцион на заключение договора купли-продажи доли в хозяйственном обществе.

У опциона на заключение договора существует несколько отличительных черт:

- суть его заключается в выдаче продавцом безотзывной оферты, которую он уже не имеет права отменить или не выполнить ее условия;

- по умолчанию период, отведенный другой стороне соглашения на акцепт, то есть согласие приобрести имущество на указанных в безотзывной оферте условиях, составляет 1 год – при необходимости стороны могут указать иной временной интервал;

- права требования выполнения условий соглашения могут быть переданы держателем третьим лицам. Если данное условие неприемлемо для продавца, ему необходимо объявить об этом держателю опциона до его подписания и указать это в соглашении о предоставлении опциона.

Держатели опционов должны знать, что некоторые отдельные формы этого документа закреплены на законодательном уровне, к примеру, в сфере рынка ценных бумаг (Федеральный закон от 22.04.1996 N 39-ФЗ).

Различия между опционом и предварительным договором

Одним из самых ярких различий можно назвать предмет соглашения. Предварительный договор представляет собой обязательства по заключению основного договора.

Обе стороны должны подписать в будущем еще один документ — основное соглашение, в противном случае, одну из сторон ждут судебные разбирательства.

Причем судебная практика в большинстве случаев говорит о том, что суд становится на сторону того, кто был готов выполнить свои обязательства в полном объеме.

Момент наступления обязательств тоже характеризует различия между обоими договорами. Когда речь идет о предварительном договоре, то у сторон возникают обязательства заключить основной договор на условиях, оговоренных заранее и отраженных в предварительном письменном соглашении.

В случае с опционом, держатель может акцептовать ранее уже данное право на получение имущества прежнего правообладателя, выдавшего безотзывную оферту, его или отказаться от активации в одностороннем порядке.

Если была проведена активация соглашения, то в этот же момент наступают и обязательства обеих сторон.

Количество участвующих в сделке сторон тоже можно отнести к отличиям между предварительным договором и опционом. Первый имеет 2 обязанных стороны.

Они одинаково защищены от неисполнения обязательств законодательством и могут истребовать их в судебном порядке.

При заключении опциона его держатель не имеет перед продавцом обязательств по заключению договора путем акцепта ранее оформленного предложения продавца, который в свою очередь является обязанной стороной по определению.

Среди отличий нужно отметить и возможность переуступить свои права третьим лицам в одностороннем порядке. В стандартном предварительном договоре она отсутствует. Ни одна из сторон не может продать или передать свои права.

В редких случаях, иное может быть внесено в договор еще на этапе его составления, но такие конструкции практически не используются. После подписания опциона на заключение договора его держатель имеет полное право, закрепленное на законодательном уровне, передать свои права.

Он может сделать это на возмездной или безвозмездной основе – выбор остается за держателем опциона. Иное может быть предусмотрено только прямо в самом соглашении.

Еще одним отличием является плата за заключение соглашения. Предварительный договор не имеет под собой материальной основы, если в нем не указано иное, к примеру, если не уплачивается обеспечительный платеж, который по соглашению сторон может не возвращаться покупателю в любом случае. Опционы на заключение договоров же безусловно возмездны. Иное может быть предусмотрено соглашением.

Алгоритм оформления

Схема действий обеих сторон, имеющих намерение подписать опцион на заключение договора такова:

- подписание опциона на заключение договора;

- Подписание безотзывной оферты (ее текст может быть включен в текст соглашения о предоставлении опциона, либо представлять собой отдельно составленный документ);

- уплата опционной премии (если такое условие предусмотрено соглашением);

- акцепт безотзывной оферты (предложения) держателем опциона при выполнении определенных соглашением условий и уведомление об этом нотариусом лица, выдавшего безотзывную оферту;

- оплата цены за приобретенное имущество.

Опционный договор: суть и особенности

Еще одной специфичной конструкцией является опционный договор. Его главной особенностью считают наличие условия, внесенного между пунктами соглашения.

По своей сути опционный договор представляет собой соглашение на исполнение тех или иных условий.

Одна сторона вправе потребовать их выполнения после наступления определенных обстоятельств (опционное условие), причем, вторая сторона договора не может отказаться от исполнения своих обязательств.

https://www.youtube.com/watch?v=7IJgW4Sxg1cu0026list=PLd16MNw33FYygPe5RwBVksv9NG9KBQWfG

Все пункты соглашения обе стороны оговаривают заранее, так как имеют право вносить некоторые условия, не противоречащие самой сути опционного договора.

Рассмотреть эту конструкцию можно на примере. Предположим, что сотрудник крупной компании мечтает выкупить некий пакет акций по выгодной цене.

Он подписывает с начальником договор, который предусматривает, что нужное количество акций будет ему продано, но при условии усердной работы, результат которой выражается в заключении тех или иных контрактов с важными для развития организации партнерами.

Если сотрудник все выполнит, то начальник будет обязан исполнить свои обязательства и продать ему акции, подписав и заключив с покупателем соответствующий договор.

По умолчанию, после подписания документов держатель должен выплатить второй стороне опционную премию. Однако, договор может быть заключен и на безвозмездной основе. Это осуществляется в следующих ситуациях:

- внесение пункта о безвозмездности;

- безвозмездная природа отношений между двумя заинтересованными лицами;

- возмездность исключена априори (к примеру, продавец и покупатель договариваются о поставках по оптовым ценам).

По правилам данной конструкции опционное вознаграждение не возвращается ни при каких условиях. Оно, по сути, представляет собой некий финансовый гарант за ожидание активации сделки и ее возможную отмену по инициативе второй стороны. По своему желанию заинтересованные лица могут установить другой порядок с учетом возврата премии. Но такие договоры составляются крайне редко.

Еще одной отличительной чертой опционного договора является его условность. То есть он заключается под 2 условиями:

- отменительное;

- отлагательное.

В первом случае, если обстоятельства, предшествующие активации соглашения, не наступили, то сделка автоматически считается погашенной. Такой же результат предусмотрен при выдвижении требований по соглашению позже установленного срока.

Во втором случае наступление обязательств откладывается до исполнения определенных действий. До этого момента активировать свое право невозможно. То есть держатель должен ожидать наступления указанных условий и только потом сделка попадает в разряд осуществленных.

Сравнительный анализ

Оба описываемых документа имеют как сходства, так и различия. Общего между этими бумагами довольно много:

- исполнение обязательств предполагается в будущем времени;

- по умолчанию, соглашение подразумевает возмездность;

- по умолчанию, вознаграждение продавца не возвращается даже, если сделка была отменена;

- соглашение может иметь отменительное или отлагательное условия (в редких случаях, в договор вносятся оба условия);

- возможность перекупить право (если предусмотрено опционным договором).

При всей схожести, договорные опционные конструкции имеют и различия. Они заключаются в слудующем:

- держатель опциона получает право в будущем заключить договор со своей стороны, акцептовав безотзывную оферту, не привлекая к процессу завершения сделки продавца, а держатель опционного договора приобретает право инициировать процедуру исполнения обязательств по соглашению

Ориентируясь на ситуацию, стороны выбирают разные опционные конструкции. Но, независимо от этого, нужно учитывать, что обе формы более выгодны держателю, чем продавцу. Первый имеет право отказаться от сделки в любой момент без каких-либо последствий. Если опционная премия не была значительной, то держатель опциона практически ничего не потеряет.

Что выбрать и как расторгнуть

Если обе стороны соглашения уверены в том, что сделка однозначно состоится, то им нет необходимости соглашаться на опцион. Они заключают обычный договор нужного типа и выполняют свои обязательства. Но если у той или иной стороны возникают сомнения, то на помощь приходят опционные конструкции.

Прибегать к опциону на заключение договоров стоит тогда, когда сделка представляется выгодной и упускать такую возможность потенциальный покупатель не хочет. Но в том, что сделка состоится, у него есть большие сомнения и он предлагает продавцу рассмотреть договорную конструкцию.

https://www.youtube.com/watch?v=c9wWLqAtON4

А вот опционный договор выгоден тогда, когда участники убеждены в обоюдном желании осуществить сделку, но не могут сделать это в данный момент времени.

Например, покупатель желает приобрести квартиру, но откладывает заключение договора купли-продажи до поступления финансов или расторжения брака.

В этом случае опционная конструкция будет самой выгодной формой соглашения между двумя сторонами.

Расторжение происходит в случае отказа держателя активировать сделку. Никаких юридических последствий это не несет.

Опционы активно применяются в деловом мире и других сферах деятельности, в которых предусматривается совершение сделки.

Такая форма взаимодействия дает возможность максимально гибко вести дела, ограничивать риски и продумывать все нюансы.

Не лишним, а порой обязательным в силу закона, при заключении опционов будет и помощь квалифицированного юриста — нотариуса. Он поможет сделать сделку более прозрачной и безопасной.

| В центре Москвы | Онлайн запись | Бесплатная парковка | Бюро переводов | Различные формы оплаты |

📸 Видео

8 6 Опционный контрактСкачать

Как вернуть деньги за опционный договор АВТОУверенность?Скачать

164 Заключение договора. Рамочный и абонентский договорыСкачать

024 Опцион и опционный договорСкачать

Сделка, договор, соглашение, контрактСкачать

1 УРОК ПО ОПЦИОНАМ | ЧТО ТАКОЕ ОПЦИОНЫ? | ВИДЫ ОПЦИОНОВСкачать

Опцион на заключение договора об отчуждении доли в уставном капитале ОООСкачать

Опцион и опционный договор | А.Г. КарапетовСкачать

Опционы и опционные договоры в отношении акций или доли в ООО. Научный круглый стол. Ч. 2. 17.09.18Скачать

7.3 Форвардный контракт ОпционыСкачать

Опцион на заключение договораСкачать

Форвардный контракт ВведениеСкачать

Внешнеэкономический контракт. Структура контракта. Часть 1.Скачать

3.4. Заключение договораСкачать

Рамочный договор. Что это такое и когда его надо заключатьСкачать