В последнее время появились новые документы, которые, на наш взгляд, будут интересны «разветвленным» компаниям.

Так, например, ФНС России внесла изменения в форму заявления о постановке на учет (снятии с учета) обособленных подразделений. Свежие разъяснения по «обособленным» вопросам были даны и Минфином России.

В частности, финансисты пояснили, как проверять подразделение, если оно не является филиалом или представительством. Подробности – в нашей статье.

оздав обособленное подразделение, фирма обязана встать на налоговый учет в инспекции по месту его нахождения. За исключением случаев, когда компания уже зарегистрирована в инспекции того муниципального образования, в котором создано это подразделение.

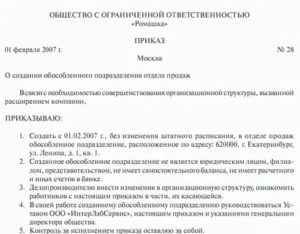

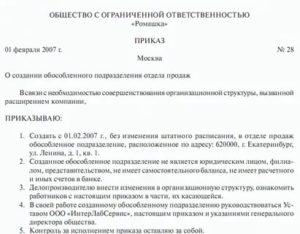

Чтобы встать на учет, организация должна подать в инспекцию по месту нахождения вновь создаваемого «обособленца» заявление по форме N 1-2-Учет(*1). К заявлению прилагают приказ о создании обособленного подразделения, учредительные документы компании и бумаги, подтверждающие ее постановку на учет по основному месту нахождения.

Заявление представляют в течение месяца со дня создания подразделения. Долгое время спорным оставался вопрос: кто вправе подписывать этот документ? Теперь он решен окончательно.

- Уполномочен подписать

- Чем чреват переезд филиала?

- Нет филиала – нет проверки?

- Обособленное подразделение: создаем и регистрируем

- Каким должно быть обособленное подразделение, чтобы организация имела право на УСН

- Признаки филиала и представительства

- Сообщаем в налоговую инспекцию об открытии обособленного подразделения

- Постановка на учет в фондах

- Ответственность за нарушение порядка регистрации обособленного подразделения

- План действий при создании обособленного подразделения

- Как изменились правила постановки на учет по месту нахождения обособленных подразделений

- Меняется адрес подразделения и другие сведения

- Обособленное подразделение закрывается

- Сообщения можно направлять в электронном виде

- Пример заполнения форма с 09 3 1

- Форма с-09-3-1. регистрация обособленного подразделения. образец заполнения

- Форма С-09-3-1: заполнить онлайн

- ЧТО ТАКОЕ ОБОСОБЛЕННОЕ ПОДРАЗДЕЛЕНИЕ

- Порядок заполнения формы с 09 3 1 образец

- Форма с-09-3-1 (образец прилагается)

- Форма с-09-3-1. регистрация обособленного подразделения

- 📹 Видео

Уполномочен подписать

Заявление о постановке на учет могут подписывать только должностные лица, имеющие право действовать от имени организации без доверенности.

Так считали некоторые инспекторы и отказывались принимать документ, если он подписан, например, не генеральным директором, а представителем компании по доверенности.

Но как выполнить это требование, если руководитель находится в отпуске или длительной командировке? Между тем сроки подачи заявления поджимают. ФНС России ответила на этот вопрос еще в прошлом году.

Специалисты налогового ведомства посчитали, что подписать документ вправе уполномоченный представитель компании. Разумеется, если его полномочия подтверждены надлежащим образом оформленной доверенностью. Ее копию необходимо направить в налоговую инспекцию. В таком случае в заявлении в строке «Руководитель российской организации» указывают данные уполномоченного представителя(*2).

Тем не менее это было всего лишь письменное разъяснение. Теперь же право уполномоченного представителя подписывать заявление о постановке на учет закреплено в самой форме N 1-2-Учет(*3).

Для этого она была дополнена строками, в которых стало возможно указывать ФИО представителя, его ИНН (при наличии) и номер контактного телефона. Аналогичным образом была подкорректирована и форма заявления о снятии с учета (форма N 1-4-Учет).

Как и прежде, полномочия представителя на подписание документов необходимо подтвердить доверенностью, копию которой нужно подать в инспекцию вместе с заявлением.

Чем чреват переезд филиала?

В Налоговом кодексе нет четких указаний, как действовать в случае переезда обособленного подразделения. Кого и как нужно уведомлять о смене адреса? Прояснить ситуацию в очередной раз попытался Минфин России.

И снова финансисты заявили о том, что упрощенный порядок регистрации таких изменений Налоговым кодексом не установлен. Даже для случаев, когда новый адрес подразделения будет располагаться на территории, подведомственной той же налоговой инспекции.

В любом случае компания должна провести процедуру закрытия и открытия обособленного подразделения(*4). Аналогичной позиции придерживается и налоговое ведомство(*5).

Чиновники предлагают организациям действовать по такому алгоритму. Сообщить в инспекцию по месту нахождения организации о создании и закрытии обособленного подразделения (форма N С-09-3(*6)). Представить в налоговый орган по старому адресу филиала заявление о снятии с учета по форме N 1-4-Учет(*7).

В инспекции, на территории которой расположено новое место деятельности, «обособленца» нужно заново поставить на учет. Порядок такой постановки мы рассматривали ранее. Если изменение адреса подразделения происходит в пределах территории, подведомственной одной налоговой, то оба заявления по формам N 1-2-Учет и 1-4-Учет подают в эту инспекцию.

https://www.youtube.com/watch?v=WXMhZR3tAqA

Компания по каким-либо основаниям уже может быть зарегистрирована в инспекции по новому адресу филиала. Например, если она сама состоит на учете в этой инспекции. В таком случае подразделение по новому адресу налоговая зарегистрирует сама. Подавать заявление по форме N 1-2-Учет и необходимые документы компании не придется.

Нередко при подаче заявления о снятии подразделения с учета инспекторы требуют принести документы, подтверждающие закрытие филиала. Например, приказ руководителя. Отметим, что данное требование неправомерно. Как отметил Минфин России в одном из последних разъяснений, для снятия филиала с учета достаточно одного заявления.

Ведь руководство может и не издавать такой приказ, а ограничиться устным распоряжением о закрытии «обособленца».

В таком случае в строке заявления «Копии документов, подтверждающих принятие решения российской организацией о прекращении деятельности (закрытии) своего обособленного подразделения, прилагаются на листах» ставится прочерк(*8).

Нет филиала – нет проверки?

Инспекция вправе проводить самостоятельную выездную проверку филиалов и представительств организации. Означает ли это, что в отношении подразделений, которые не являются представительствами или филиалами, такая проверка неправомерна? Давайте разберемся.

Налоговый кодекс не разъясняет, что следует понимать под представительством или филиалом. Данный пробел компенсирует статья 55 Гражданского кодекса.

[3]

Сведения о создании филиала и представительства должны быть указаны в учредительных документах компании.

[1]

Налоговое законодательство рассматривает обособленное подразделение гораздо шире понятий филиала и представительства. Это любое территориально обособленное от организации подразделение, по месту нахождения которого оборудованы стационарные рабочие места.

Признание обособленного подразделения таковым не зависит от того, отражено или нет его создание в учредительных документах, и от полномочий, которыми оно наделяется(*9).

То есть, если компания создает подразделение, не наделенное статусом филиала или представительства, вносить изменения в учредительные документы не нужно.

Порядку проведения выездных налоговых проверок «обособленцев» посвящен пункт 7 статьи 89 Налогового кодекса. В указанной норме разъяснено, что инспекция вправе проверять филиалы и представительства.

Из буквального толкования данной статьи можно сделать вывод, что ее действие не распространяется на подразделения, которые не являются филиалами (представительствами) компании. Однако налоговые органы придерживаются иного мнения.

Согласно Методическим указаниям по проведению выездных проверок организаций, в состав которых входят обособленные подразделения(*10), подразделения проверяют:

- в рамках выездной налоговой проверки компании;

- самостоятельно, независимо от проверки организации, но только по региональным (местным) налогам.

Пунктом 3 методических указаний предусмотрено, что выездная проверка организации проводится одновременно с проверкой филиалов (представительств) и иных обособленных подразделений. Что касается самостоятельной проверки подразделений, то здесь ситуация иная.

В пункте 2 методических указаний, где изложены рекомендации по ее проведению, говорится только о филиалах и представительствах. При этом ничего не сказано о возможности проведения самостоятельной ревизии иных обособленных подразделений.

Отсюда следует, что отдельно проверять «обособленцев», которые не являются ни представительствами, ни филиалами, инспекция не вправе. В таких подразделениях может быть проведена ревизия только в рамках проверки всей организации. Аналогичной позиции придерживается и Минфин России.

В письме ведомства от 31 июля 2008 года N 03-02-07/1-327 также подчеркивается, что инспекция не вправе проводить самостоятельную проверку обособленных подразделений, не являющихся филиалами и представительствами. Стоит сказать, что этого мнения финансисты придерживались и ранее(*11).

Видео:179 вебинар КБА НКО 24.01.2023 - «Обособленные подразделения НКО»Скачать

Обособленное подразделение: создаем и регистрируем

Только что созданное ООО довольно часто не имеет собственного или арендованного офиса и числится только по юридическому адресу. Это может быть домашний адрес руководителя (учредителя) или адрес с почтово-секретарским обслуживанием.

Пока еще реальная деятельность не ведется, а предназначенная для ООО корреспонденция, особенно от официальных органов, доходит своевременно, такая ситуация нормальна.

Но, рано или поздно, ООО начинает работать, а значит, должно где-то «материализоваться» в пространстве.

Ответы на любые вопросы по регистрации ООО и ИП вы можете получить, воспользовавшись услугой бесплатной консультации по регистрации бизнеса:

Иногда характер деятельности позволяет вести бизнес из дома или при помощи удаленных работников, но если ООО открывает магазин, склад, офис, производственное помещение или каким-то другим образом начинает вести деятельность по адресу, отличному от юридического адреса, то надо создавать и регистрировать обособленное подразделение.

Здесь есть важное условие – критерием создания именно обособленного подразделения является наличие хотя бы одного стационарного рабочего места, а оно признается таким, если создано на срок более одного месяца. Понятие рабочего места есть в Трудовом кодексе (ст. 209), из чего можно сделать вывод, что:

- с работником должен быть заключен трудовой договор;

- рабочее место находится под контролем работодателя;

- работник постоянно находится в этом месте в соответствии со своими служебными обязанностями.

Исходя из этого, склад для хранения, на котором нет постоянного работника, не будет считаться обособленным подразделением. Не считаются им и вендинговые аппараты, платежные терминалы, банкоматы и т.п. Дистанционные (удаленные) работники также не подпадают под понятие «стационарного рабочего места», поэтому заключение с ними трудовых договоров не требует создания обособленного подразделения.

https://www.youtube.com/watch?v=R9C9RDQIa4M

Обращаем ваше внимание, что индивидуальные предприниматели не должны создавать и регистрировать обособленные подразделения. ИП могут вести деятельность на всей территории РФ, независимо от места государственной регистрации. Если они работают на режиме ЕНВД или купили патент, то должны только дополнительно встать на налоговый учет по месту ведения деятельности.

Каким должно быть обособленное подразделение, чтобы организация имела право на УСН

Статья 346.12 НК РФ запрещает применять льготную упрощенную систему налогообложения организациям, имеющим филиалы (требование об отсутствии представительства уже отменено).

Разумеется, возникает вопрос — как оформить обособленное подразделение, чтобы оно не было признано филиалом, а организация при этом сохранила право на УСН? Чтобы разобраться в этом, придется обратиться к положениям трех кодексов: Налогового, Гражданского и Трудового:

- Налоговый кодекс (ст. 11) дает понятие обособленного подразделения организации как «…любого территориально обособленного от нее подразделения, по месту нахождения которого оборудованы стационарные рабочие места». Характеристику видов обособленного подразделения НК РФ при этом не дает.

- Гражданский кодекс (ст. 55) характеризует обособленное подразделение только в виде представительства и филиала. То есть, из этих положений тоже неясно, какими еще, кроме представительства и филиала, могут быть обособленные подразделения.

- Трудовой кодекс (ст. 40) указывает, что «…коллективный договор может заключаться в организации в целом, в ее филиалах, представительствах и иных обособленных структурных подразделениях». Таким образом, только здесь можно увидеть, что обособленные подразделения могут быть какими-то иными, кроме филиала и представительства.

В результате, мы имеем дело с каким-то неуловимым понятием иного обособленного подразделения, поэтому при создании такого подразделения надо просто избегать критериев, которые характеризуют его как филиал или представительство. Характеристики эти в законе более чем скудные:

- представительством является обособленное подразделение юридического лица, расположенное вне места его нахождения, которое представляет интересы юридического лица и осуществляет их защиту;

- филиалом является обособленное подразделение юридического лица, расположенное вне места его нахождения и осуществляющее все его функции или их часть, в том числе функции представительств;

- представительства и филиалы не являются юридическими лицами, а сведения о них должны быть указаны в ЕГРЮЛ, а значит, и в уставе организации.

Мы не случайно так подробно разбираемся в этом вопросе, потому что несоответствие этим требованиям (иногда неявное) может лишить организацию возможности работать на УСН, причем неожиданно. Например, руководитель считает, что созданное обособленное подразделение не является филиалом, поэтому организация продолжает работать на упрощенной системе, хотя уже не имеет на это права.

В таких случаях организация будет признана работающей на общей системе налогообложения с начала того квартала, в котором было создано обособленное подразделение, имеющее признаки филиала.

А потеря права на упрощенку ведет к необходимости начислить все налоги общего режима: налог на прибыль, налог на имущество, НДС, и именно с последним может возникнуть больше всего проблем.

НДС надо начислить со стоимости всех реализованных товаров, работ и услуг за текущий квартал, а если покупатель или заказчик откажутся его доплачивать, то налог придется платить за счет собственных средств.

Признаки филиала и представительства

Учитывая, к каким неприятным последствиям для плательщика УСН может привести признание обособленного подразделения филиалом, надо знать, какими могут быть его признаки:

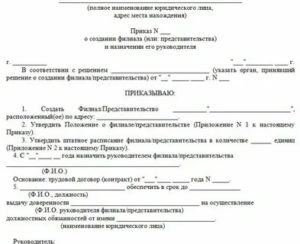

- Факт создания и начала деятельности филиала или представительства отражается в уставе ООО (с 2016 года это делать необязательно).

- Головная организация утвердила положение о филиале или представительстве.

- Назначен руководитель обособленного подразделения, который действует по доверенности.

- Разработаны внутренние нормативные документы, регламентирующие деятельность обособленного подразделения, как филиала или представительства.

- Филиал или представительство представляет интересы головной организации перед третьими лицами и защищает ее интересы, например, в суде.

Таким образом, чтобы сохранить право на УСН, надо следить, чтобы созданное обособленное подразделение не имело указанных признаков филиала.

Кроме того, нужно указать в Положении об обособленном подразделении, что оно не имеет статуса филиала или представительства и не ведет хозяйственную деятельность организации в полном объеме (например, магазин занимается только хранением, продажей и доставкой товаров).

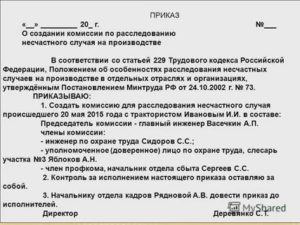

Создание обособленного подразделения находится в компетенции руководителя ООО, в устав сведения об этом вносить не обязательно.

Сообщаем в налоговую инспекцию об открытии обособленного подразделения

Согласно статье 83(1) НК РФ организации должны вставать на налоговый учет по месту нахождения каждого своего обособленного подразделения. Дополнительное требование сообщать в налоговую инспекцию обо всех обособленных подразделениях (в месячный срок) и об изменениях сведений о них (в трехдневный срок) установлено статьей 23(3) НК РФ.

https://www.youtube.com/watch?v=QXBj7qmzpA8

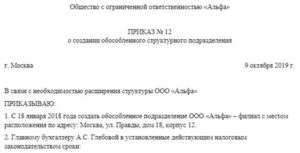

Таким образом, при создании обособленного подразделения (не являющегося филиалом или представительством) ООО должно:

- сообщить об этом в свою налоговую инспекцию по форме № С-09-3-1, утвержденной приказом ФНС России от 09.06.2011 № ММВ-7-6/362@;

- встать на налоговый учет по месту нахождения этого подразделения, если оно создано на территории, подведомственной не той налоговой инспекции, в которой зарегистрирован головной офис.

Налоговая инспекция по месту регистрации головного офиса, в которую было подано сообщение№ С-09-3-1, сама сообщает об этом факте в ФНС по месту нахождения созданного обособленного подразделении (ст. 83(4) НК РФ), то есть от ООО не требуется самостоятельно вставать на учет.

Если несколько обособленных подразделений находятся в одном муниципальном образовании, но на территориях, подведомственных разным налоговым инспекциям, постановка на учет может быть осуществлена по месту нахождения одного из обособленных подразделений, по выбору организации. Например, если в одном городе у ООО открыто несколько магазинов на территориях разных ФНС, не надо вставать на учет в каждую из них, можно выбрать какую-то одну инспекцию, указав этот выбор в сообщении.

При изменении адреса обособленного подразделения его не надо закрывать и открывать заново (такая обязанность существовала до сентября 2010 года), а только подать сообщение по форме № С-09-3-1 в налоговую инспекцию по месту учета подразделения с указанием нового адреса.

Постановка на учет в фондах

Ранее регистрация в Пенсионном фонде при открытии обособленного подразделения проводилась на основании заявления ООО, сейчас эти данные автоматически передает налоговая инспекция. Однако обязанность самостоятельно становится на учет в ФСС осталась.

Для регистрации в ФСС подают нотариально заверенные копии:

- свидетельства о постановке на налоговый учет;

- свидетельства о государственной регистрации юридического лица или листа записи ЕГРЮЛ;

- извещение о регистрации в качестве страхователя головного организации, выданное региональным отделением ФСС;

- информационного письма службы государственной статистики (Росстата);

- уведомления о постановке на налоговый учет обособленного подразделения;

- приказа об открытии, Положения об обособленном подразделении, документы, подтверждающие наличие у обособленного подразделения отдельного баланса и расчетного счета;

- оригинал заявления о регистрации.

Платить единый упрощенный налог и страховые взносы за работников, занятых в обособленном подразделении, надо по месту регистрации головной организации, а НДФЛ с этих работников надо удерживать по месту нахождения обособленного подразделения.

Ответственность за нарушение порядка регистрации обособленного подразделения

Нарушение сроков подачи сообщений и заявлений о регистрации обособленного подразделения влечет за собой следующие штрафы:

- нарушение срока подачи заявления о постановке на учет — 10 тысяч рублей (ст. 116 НК РФ);

- ведение деятельности обособленным подразделением без постановки на учет — штраф в размере 10 процентов от доходов, полученных в результате такой деятельности, но не менее 40 тысяч рублей (ст. 116 НК РФ);

- нарушение срока регистрации в ФСС – 5 тысяч рублей или 10 тысяч рублей, если нарушение длится более 90 календарных дней (ст. 19 № 125-ФЗ от 24.07.98).

План действий при создании обособленного подразделения

- Определиться, что организация создает обособленное подразделение, не являющееся филиалом или представительством (т.к. у них другой порядок регистрации).

- Убедиться, что созданное рабочее место является стационарным, то есть создано на срок более месяца, работник присутствует на нем постоянно, и это связано с выполнением им служебных обязанностей. Если работник дистанционный, создавать обособленное подразделение не требуется.

- В месячный срок после создания стационарного рабочего места сообщить в налоговую инспекцию, где ООО состоит на учете, о создании обособленного подразделения по форме № С-09-3-1.

- В течение 30 дней встать на учет в фонд социального страхования.

- При необходимости сообщать в трехдневный срок об изменении адреса или наименования обособленного подразделения в ФНС по месту учета подразделения по форме № С-09-3-1.

Видео:Обособленное подразделение. Понятие. ПризнакиСкачать

Как изменились правила постановки на учет по месту нахождения обособленных подразделений

Напомним, что в соответствии с прежней редакцией статей 23, 83 и 84 НК РФ, для постановки на учет по месту нахождения любого обособленного подразделения требовалось предпринять несколько действий.

А именно: в течение одного месяца сообщить в свою инспекцию об открытии нового подразделения (форма № С-09-3, утв. приказом ФНС РФ от 21.04.09 № ММ-7-6/252@). В этот же срок подать в ИФНС по месту нахождения нового подразделения заявление о постановке на учет (форма № 1-2 Учет, утв. приказом ФНС РФ от 01.12.

06 № САЭ-3-09/826@). К заявлению среди прочего требовалось приложить документы, подтверждающие создание подразделения.

Благодаря поправкам, компаниям больше не придется совершать действия, которые могут выполнить сами налоговики. Так, по новым правилам, постановка компании на учет по месту нахождения филиала или представительства должна происходить без ее участия.

От организации только требуется внести необходимые изменения в ЕГРЮЛ. Напомним, что по Федеральному закону от 08.08.01 № 129-ФЗ о регистрации, сообщить налоговикам о создании нового филиала или представительства нужно в течение трех рабочих дней (п. 5 ст. 5 закона № 129-ФЗ).

После этого инспекторы должны сами поставить компанию на учет по месту нахождения филиала или представительства на основании данных из ЕГРЮЛ (п. 3, 4 ст. 83, п. 2 ст. 84 НК РФ*). Дополнительно извещать свою налоговую об открытии филиала или представительства не надо (подп.

3 п. 2 ст. 23 НК РФ).

Если же организация создает иное обособленное подразделение (не филиал или представительство), об этом нужно в течение месяца проинформировать инспекцию, в которой компания состоит на учете (п. 2 ст. 23 НК РФ).

На основании данного сообщения налоговики в течение пяти рабочих дней должны поставить компанию на учет по месту нахождения подразделения (п. 4 ст. 83, п. 2 ст. 84 НК РФ).

При этом инспекторы не вправе требовать никаких других документов.

Отметим, что новая редакция пункта 1 статьи 83 НК РФ обязывает компании вставать на налоговый учет по месту нахождения каждого обособленного подразделения. Раньше этого не требовалось, если компания по каким-то иным основаниям уже состояла на учете в инспекции, к которой относилось новое подразделение.

https://www.youtube.com/watch?v=LzJUWwFYISQ

Упомянем еще об одном дополнении. Оно касается случая, когда у компании в одном муниципальном образовании есть несколько обособленных подразделений. В такой ситуации организация может встать на учет по месту нахождения одного из них. Комментируемый закон уточнил, что уведомление о своем выборе компании должна подать в инспекцию по месту нахождения головного офиса (п. 4 ст. 83 НК РФ).

Меняется адрес подразделения и другие сведения

До сих пор смена адреса обособленного подразделения означала для бухгалтера появление новой проблемы.

Поскольку в Налоговом кодексе не был прописан порядок «перерегистрации» обособленных подразделений, инспекторы требовали сначала снять подразделение с учета по старому адресу, а затем поставить на учет по новому адресу.

И это приходилось делать даже в том случае, если подразделение переезжало в пределах территории, подведомственной одной и той же налоговой (письмо Минфина России от 18.06.10 № 03-02-07/1-282).

Теперь процедура значительно упростится. В случае изменения адреса обособленного подразделения, не являющегося филиалом или представительством, достаточно будет сообщить об этом в ИФНС по месту нахождения компании. Сделать это нужно в течение трех рабочих дней (подп. 3 п. 2 ст. 23 НК РФ).

На основании этого сообщения налоговики внесут изменения в свои базы и в случае необходимости сами поставят компанию на учет по новому месту нахождения подразделения (п. 3, 4 ст. 84 НК РФ).

Заметим, что уведомлять налоговиков нужно не только об изменении адреса обособленного подразделения, но и об изменении других сведений, которые содержатся в сообщении о создании подразделения (название подразделения, данные руководителя, контактные сведения и др.).

Что касается изменения адреса либо иных сведений о филиале или представительстве, то, как и в случае с созданием таких подразделений, инспекторы будут брать все необходимые им данные из ЕГРЮЛ. От компании требуется только вовремя подать заявление на обновление сведений этого госреестра.

Дополнительно сообщать о новом адресе филиала или об изменении других данных в порядке статьи 23 НК РФ не надо. На основании сведений, внесенных в ЕГРЮЛ, налоговики снимут компанию с учета по прежнему адресу филиала и поставят на учет в инспекцию по новому адресу этого подразделения (п. 3, 4 ст.

84 НК РФ).

Обособленное подразделение закрывается

Если организация решила закрыть обособленное подразделение (в том числе филиал или представительство), об этом нужно будет сообщить налоговикам в течение трех рабочих дней (подп. 3.1 п. 2 ст. 23 НК РФ).

Данный срок отсчитывается со дня принятия решения о прекращении деятельности через филиал или представительство. А если закрывается иное обособленное подразделение, то срок отсчитывается со дня, когда оно фактически перестало работать. Сообщение подается в инспекцию по месту нахождения головного офиса.

Налоговый кодекс не требует прилагать к такому сообщению никаких дополнительных документов.

Законодатель не уточнил, в какой срок налоговики снимут компанию с учета по месту нахождения бывшего филиала или представительства. Но это произойдет не раньше, чем будут внесены соответствующие изменения в ЕГРЮЛ, и не раньше, чем закончится выездная проверка компании (если налоговики решат ее провести).

Срок, в течение которого налоговики должны снять компанию с учета по месту нахождения иного обособленного подразделения, не изменился. Он составляет 10 рабочих дней со дня получения сообщения о закрытии подразделения, но может быть продлен, если налоговики организовали выездную проверку (п. 5 ст. 84 НК РФ).

Заметим, что раньше срок информирования налоговиков о ликвидации любого подразделения составлял один месяц (прежняя редакция подп. 3 п. 2 ст. 23 НК РФ). Но одновременно нужно было подать еще и заявление о снятии компании с учета по месту нахождения закрытого подразделения.

Сообщения можно направлять в электронном виде

Обратите внимание на важное изменение, касающееся порядка направления сообщений об обособленных подразделениях (имеются в виду все сообщения, упомянутые в данном материале).

По новым правилам такие сведения можно передать тремя способами: представить лично; направить по обычной почте заказным письмом; передать в электронном виде по телекоммуникационным каналам связи.

В последнем случае документ подписывается электронной цифровой подписью того, кто отправил сведения, либо его представителя (п. 7 ст. 23 НК РФ).

Новые формы и форматы сообщений, а также порядок их направления должна принять Федеральная налоговая служба. На официальном сайте ФНС России размещены проекты данных документов, однако, пока нет информации об их официальном утверждении.

*Здесь и далее указываются новые редакции статей НК РФ.

Видео:Как поставить на учёт обособленное подразделение?Скачать

Пример заполнения форма с 09 3 1

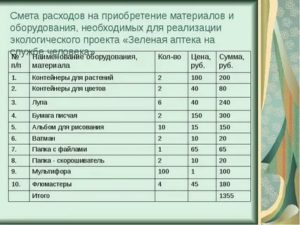

Для постановки на учет обособленного подразделения, не имеющего статуса филиала или представительства, в ИФНС представляется сообщение по форме С-09-3-1, утв. Приказом ФНС от 09.06.2011 N ММВ-7-6/ В этом сообщении нужно заполнить:

- страницу 1 – это информация о самой организации (ИНН, КПП, наименование, ОГРН и т.д.), о количестве создаваемых обособленных подразделений и о лице, которое подписывает сообщение по форме С-09-3-1;

- страницу 2 – это информация о создаваемом подразделении. Отражаются наименование подразделения, его адрес, дата, с которой оно создано.

Имейте в виду, что наименование создаваемого обособленного подразделения указывается при его наличии. Никаких особых правил относительно этого наименования законодательством не установлено.

Дата создания обособленного подразделения, как правило, указывается в решении или в приказе о создании обособленного подразделения. Образец такого приказа мы приводили .

Форма с-09-3-1. регистрация обособленного подразделения. образец заполнения

Важно

Указанные лица вправе открывать обособленные подразделения. Для уведомления налоговиков о таком открытии нужно использовать соответствующие формы, например, форму № С-09-3-1. В силу ст. 11 НК РФ обособленное подразделение должно находиться по адресу, отличному от адреса основной организации, и иметь стационарные рабочие места, т.

е. рабочие места, созданные на срок более одного месяца.

https://www.youtube.com/watch?v=URDSX7tGQwU

Обособленным подразделением является не только филиал или представительство, но и отдельное рабочее стационарное место (ст. 55 ГК РФ и ст. 11 НК РФ ). Уведомление налоговой инспекции о создании обособленных подразделений происходит путем заполнения соответствующих форм заявлений. Федеральная налоговая служба России издала приказ от 09.06.2011 № ММВ-7-6/, которым утвердила форму С-09-3-1.

Форма С-09-3-1: заполнить онлайн

На сайте ФНС России nalog.ru содержится довольно много полезных сервисов для подготовки определенных документов и для подачи их в налоговую инспекцию. Но, к сожалению, сервиса для заполнения сообщения по форме С-09-3-1 в режиме онлайн пока не разработано.

Открытие обособленного подразделения компании. Форма С-09-3-1.

ЧТО ТАКОЕ ОБОСОБЛЕННОЕ ПОДРАЗДЕЛЕНИЕ

Обособленное подразделение это проще говоря филиал компании. Согласно Налоговому кодексу РФ (ст.11, п.

2) , под обособленным подразделением подразумевается любое отделение фирмы, находящееся по адресу, отличному от юридического, где оборудованы стационарные (созданные на срок более 1 месяца) рабочие места: к примеру, торговая точка, офис, пункт выдачи заказов интернет-магазина.

Причем факт наличия рабочих мест не подразумевает обязательного регулярного присутствия работников на территории обособленного подразделения: например, обособленным подразделением может быть признано складское помещение.

В НК РФ также указано, что обособленное подразделение считается таковым вне зависимости от наличия упоминаний о факте его создания в учетных и других документах предприятия, т.е. отсутствие регистрации не отнимает у обособленного подразделения его статуса, однако в этом случае юридическое лицо понесет ответственность по ст. 117 НК РФ (уклонение от постановки на учет в налоговом органе). Обособленное подразделение может иметь свою печать и собственный баланс: соответственно, бухгалтерия для него ведется отдельно.

Обособленное подразделение нужно открывать даже если это всего лишь другой район одного города. В этом случае открытие обособленного подразделения также придется ждать 5 дней.

Индивидуальным предпринимателям (ИП) открывать обособленные подразделения не требуется и не предусмотрено законом.

Порядок заполнения формы с 09 3 1 образец

Код и номер можно взять из таблицы.

- Название организации. Пишется полное наименование организации, например: «Общество с ограниченной ответственностью «Загребай»».

- ОГРН — основной государственный регистрационный номер, берется из свидетельства о регистрации налогоплательщика.

- На каждое подразделение нужно будет оформить вторую страницу формы.

- Вид заявления: 1 — если Вы сообщаете о создании обособленного подразделения; 2 — если Вы вносите изменения в уже созданное обособленное подразделение.

- Количество страниц в заявлении, если открывается одно подразделение, то 2 страницы. Если более то по количеству подразделений плюс 1.

- Количество листов приложений.

Форма с-09-3-1 (образец прилагается)

Теперь переходим к заполнению второй страницы, сразу пишем ее номер — 0002. Мы подаем сообщение о создании обособленного подразделения, поэтому в поле Сообщает ничего не пишем.

Поле КПП заполняется тоже только при внесении изменений, поэтому его не пишем (его еще нет). Наименование (при наличии) – оно может быть любое.

Например, если у вас у каждого магазина свое название, например, магазин «Мечта», магазин «Радуга», магазин «Ромашка» или офисы по цифрам – офис №1, офис №2, то пишете эти названия.

Они должны соответствовать вашим внутренним документам (приказам, положениям). После указываете адрес обособленного подразделения и дату его регистрации.

Важно Достоверность и полноту сведений подтверждает подпись руководителя. Данные после штриховой черты заполняет работник налогового органа.

Форма с-09-3-1. регистрация обособленного подразделения

- Внимание Головная организация и обособленное подразделение находятся в разных муниципальных образованиях. В этом случае налоговая инспекция по месту «головы» самостоятельно пересылает сведения в налоговую по месту нахождения «обособки», и та ставит ее на учет в течение 5 рабочих дней.

Отдельное заявление о постановке на учет по месту нахождения «обособки» не подается с 2008 года.

- Головная организация и обособленное подразделение в одном муниципальном образовании, но относятся к разным инспекциям.

По умолчанию «обособку» поставят на учет в той налоговой, к которой она относится территориально.

📹 Видео

Обособленные подразделенияСкачать

Функционал обособленных подразделений в 1С:Бухгалтерия 8 КОРП и ПРОФ - 19.07.2022Скачать

ОСОБЕННОСТИ ИСЧИСЛЕНИЯ И УПЛАТЫ НАЛОГА НА ПРИБЫЛЬ ОРГАНИЗАЦИЕЙ, ИМЕЮЩЕЙ ОБОСОБЛЕННЫЕ ПОДРАЗДЕЛЕНИЯСкачать

Персонифицированные сведения о физических лицах — нюансы заполнения новой формыСкачать

Все об обособленных подразделенияхСкачать

Подраздел 1.1 ЕФС-1: заполняем и сдаем в 2023 годуСкачать

Что такое обособленное подразделение?Скачать

1C:Лекторий 7.07 Правила подготовки отчетности НДФЛ для организаций с обособленными подразделениямиСкачать

Обязательность, период, форма, заполнение штатного расписания и др. - Елена А. ПономареваСкачать

Порядок оформления перевода - Елена ПономареваСкачать

"Зарплатная" отчетность за 2023 год, особенности формирования в 1С:ЗУП, ред.3Скачать

1C:Лекторий 15.04.21 1С-Отчетность – новое в отчетности за I квартал 2021 годаСкачать

Открытие обособленного подразделения ООО: как заполнить документыСкачать

1. Особенности подготовки и оформления приказовСкачать

Подразделения в 1С: ЗУП 8.3.Скачать

Отчетность по НДФЛ и страховым взносам за 1 квартал 2022 года: внимание к деталям.Скачать

Вебинар «Воинский учет в организации в 2023 году: как организовать и избежать штрафов»Скачать