Здравствуйте, друзья! Казалось бы, лето уже прошло, а значит сезон массовых отпусков уже позади, и вопрос страхования имущества кажется сейчас уже не очень актуальным.

Но позволю себе с вами не согласиться. Не стоит забывать, что на дворе уже ноябрь, а следом зима.

А это значит, что нас ждет новая череда праздников и выходных на ноябрьских и новогодних каникулах, новые путешествия и поездки на отдых.

А для квартирных воришек, так же как и во время летних отпусков, наступает настоящее «золотое» время. Кроме того, почему-то именно в отсутствие хозяев в квартирах чаще всего происходят и другие неприятности, как, например, потоп из-за нерадивых хозяев или по причине того, что вдруг неожиданно лопаются трубы…

Самое главное, что на какое-то время нам приходится оставлять свое имущество без хозяйского присмотра, а это вызывает определенное беспокойство. И иногда мрачные мысли мешают спокойно отдыхать, полностью расслабившись и забыв на время обо всех проблемах.

Можно, конечно, усилием воли гнать эти мысли от себя прочь. Но, к сожалению, наши переживания и плохие предчувствия не всегда можно считать абсолютно необоснованными и беспочвенными. Ведь именно время отпусков считается самым рисковым, потому как в эти дни резко увеличивается число квартирных краж и автоугонов, количество происшествий и несчастных случаев.

Увы, статистика неутешительна и печальна. Каждую минуту в России кто-то остается без крыши над головой из-за невыключенного утюга, непотушенной сигареты, загоревшейся старой электропроводки или просто из-за чьей-то безалаберности и преступной халатности. А кто-то, возвратившись с работы или из отпуска, вдруг обнаруживает пропажу всех ценных вещей, вскрытую дверь, разбитое окно.

Но не только пожары и кражи – повод для беспокойства. К примеру, в Москве за сутки происходит более 10000 аварий и заливов. И это притом, что московские коммуникации более современные и надежные, чем, скажем, в каком-либо небольшом городке.

А уж стоимость ремонта после пожара или потопа в некоторых случаях может превысить стоимость самого жилья. Ведь зачастую приходится восстанавливать не только свое жилье, но и компенсировать ущерб всем соседям, пострадавшим из-за вашей беды.

Как же обезопасить свое имущество и обеспечить себе спокойный отдых? Выход есть. И на самом деле это можно сделать намного проще, чем нам представляется. Для этого всего лишь нужно обратиться в ту или иную страховую компанию и оформить полис страхования имущества.

- Что такое страхование имущества и почему нам это выгодно?

- Что может быть объектом страхования имущества?

- Основные программы страхования

- Какие документы нужны при страховании имущества?

- Стоимость страхования имущества

- Как оформить полис?

- Как действовать, если страховой случай наступил?

- Страхование имущества, договор страхования, имущество юридических и физических лиц, добровольное и обязательное, стоимость страхования имущества

- Договор страхования имущества

- Страхование имущества физических лиц

- Добровольное страхование имущества

- Обязательное страхование имущества

- Правила страхования имущества

- Классификация имущественного страхования

- Программы страхования имущества и жилых помещений

- Страхование объектов недвижимого имущества

- Страховой полис на предъявителя

- Форма договора страхования

- Статья 930 ГК РФ

- Страховой полис на предъявителя для страхования имущества

- Cтрахование имущества физических лиц — правила, стоимость, особенности, отзывы

- Что это такое

- Особенности

- Правила

- Что может быть застраховано

- Какие бывают риски

- Обязательное и добровольное страхование

- Что говорится в договоре

- Стоимость

- Страхование имущества физических лиц: недвижимого и движимого, стоимость страхового полиса, условия

- Что собой представляет страхование имущества граждан и для чего оно необходимо

- Виды имущественного страхования

- Какие риски покрывает страховка имущества

- Как оформить страховой полис на имущество

- Какие документы нужны

- Стоимость страхования

- Что делать, если произошел страховой случай

- Что такое страховой полис на предъявителя: кем и в каких случаях выдается в 2020 году

- Как выглядит

- Соотношение с обычным полисом и договором страхования

- В каких случаях выдается

- Что делать при наступлении страхового случая

- Генеральный страховой полис

- 🎥 Видео

Что такое страхование имущества и почему нам это выгодно?

Как всегда, немного теории. Что такое страхование имущества и зачем оно нам нужно, наверное, понятно всем. Если коротко, то это единственный (причем недорогой) способ для владельцев загородных домов, дач и квартир снизить свои расходы и понесенный ущерб в случае каких-либо происшествий, таких как, например, залив водой, пожар, квартирные кражи, взрыв бытового газа, стихийные бедствия.

В нашей стране мы сами добровольно решаем, страховать свое имущество или нет. Такая свобода в действиях дает нам право самим определять, что мы хотим застраховать, на какую сумму и от каких рисков, и выбирать ту программу страхования, которая подходит нам больше всего.

И второй плюс этого вида страхования – это невысокая стоимость страховки. Это объясняется низкой (например, по сравнению со страхованием транспорта) убыточностью по данному виду страхования.

Что может быть объектом страхования имущества?

В разных страховых компаниях условия и объекты страхования могут различаться. Но базовыми для всех являются дом, дача, квартира, строение (гараж, хозяйственные постройки, склад), мебель и предметы интерьера, отделка, а также гражданская ответственность тех, кто проживает в квартире.

https://www.youtube.com/watch?v=yvWphWz3Lbc

Но из этого правила есть исключения, и некоторые из перечисленных объектов по определенной причине застраховать нельзя.

Например, это могут быть аварийные и ветхие здания (строения), документы (планы, рукописи, бухгалтерские документы, чертежи), технические носители информации (диски, кассеты), спиртные напитки и табачные изделия, продукты питания, взрывчатые вещества. А также имущество, которое находится в зоне повышенной опасности из-за стихийных бедствий или военных действий, арендованное имущество со сроком аренды, которая заканчивается раньше, чем истекает срок окончания договора страхования.

Это могут быть:

- стихийные бедствия (наводнение, ураган, удар молнии, землетрясение, пожар)

- залив (повреждение водой) из-за аварий отопительных, водопроводных, канализационных, противопожарных систем или протечек из соседних помещений

- пожар

- взрыв (например, бытового газа)

- кража, грабеж

- падение объектов

Из страхового покрытия исключаются страховые случаи, которые произошли вследствие предумышленных действий самого страхователя или кого-то из членов его семьи или же если при эксплуатации бытовых приборов ими были нарушены нормы противопожарной безопасности и санитарно-технические требования. А также если в случае наступления страхового случая страхователь ничего не сделал, чтобы предотвратить дальнейшее повреждение объекта и уменьшить ущерб.

Основные программы страхования

Существует два вида программ страхования: классические программы и «коробочные» продукты».

Классическое страхование подразумевает индивидуальную работу представителя компании с клиентом и объектом страхования (его осмотр, подробная опись объекта и т.д.)

«Коробочные» продукты – это вид страхования с заранее разработанной программой и определенным набором рисков, условий и страховых сумм.

Оформляется «коробочный» продукт быстро, с минимальным набором документов, без предстрахового осмотра и анализа рисков, связанных со страхованием данного объекта.

В «коробочный» продукт, как правило, входит страхование конструкции квартиры (перегородки, стены, перекрытия), внутренняя отделка (покрытие пола, потолка, стен, межкомнатные двери), движимое имущество (мебель, предметы домашнего обихода, бытовая техника) и причинение ущерба третьим лицам (гражданская ответственность).

Какие документы нужны при страховании имущества?

В каждом случае это определяется индивидуально в зависимости от требований страховой компании.

Но в большинстве случаев для оформления договора страхования по классической программе страхователю потребуются:

- Паспорт гражданина РФ

- Свидетельство о праве собственности или праве на наследство, договор купли-продажи, то есть документы, которыми можно подтвердить свои имущественные права

- Документы, подтверждающие расходы на ремонтные работы и отделку (при страховании внутренней отделке)

- При страховании недвижимого и ценного имущества должны быть также представлены подтверждающие их стоимость документы

- Фотографии объекта страхования, сделанные на предварительном осмотре.

Но если физическое лицо оформляет «коробочный» продукт, потребуется только паспорт страхователя, являющегося гражданином РФ.

Стоимость страхования имущества

Рассмотрим, как застраховать имущество на примере страховой компании «Уралсиб».

Страховой полис этой компании «Городская квартира» – это как раз пример «коробочного» страхования, которое предполагает защиту от пожаров, заливов (в том числе и возмещение ущерба соседям, которых вы залили), от всевозможных аварий из-за лопнувших труб, протечек канализации и неисправных батарей, от взрыва бытового газа, от опасных природных явлений (таких как, например, удар молнии, ураган, наводнение), от краж со взломом и грабежей.

Стоимость полиса может быть различной. Она зависит от перечня объектов страхования и от страховой суммы, которую вы сами выбираете. Например, в компании «Уралсиб» можно оформить два вида полиса «Городская квартира»: за 2000 и за 5000 рублей.

Посмотрим, чем же они отличаются.

https://www.youtube.com/watch?v=5z1Os54lLi8

Приобретая полис за 2000 рублей, вы приобретаете страховку на год с покрытием в 300000 рублей. В этом случае страхуется домашнее имущество (жилье, мебель, ценные вещи) на 165000 рублей и отделка квартиры и ее ремонт тоже на 165000 рублей.

Приобретая полис за 5000 рублей, вы получите страховку на год с покрытием 830000 рублей с разбивкой на домашнее имущество – 415000 рублей и 415000 рублей на ремонт и отделку квартиры.

Как оформить полис?

Традиционно, обратившись в страховую компанию. Или же, что гораздо проще, через интернет, буквально за одну минуту. И при этом не нужно никуда ехать. Оплатить полис можно любым способом, который удобен для вас.

После этого остается только получить полис на свою электронную почту и распечатать его. В случае оформления страхового полиса онлайн в страховой компании «Уралсиб», он начинает действовать уже через 5 дней после оплаты.

Как действовать, если страховой случай наступил?

Первое, что надо сделать – это быстро сообщить в страховую компанию о случившемся, причем не позднее срока, указанного страховщиком в договоре.

Для получения выплат по страховке нужно предоставить паспорт страхователя, страховой полис, договор страхования, квитанцию об оплате страхового полиса, документы от компетентных органов, подтверждающие наступление страхового случая.

Теперь вы знаете, как защитить свой дом от неприятностей и сохранить свои средства. Особенно это актуально, если вы часто отсутствуете дома, арендуете или сдаете квартиру, только что сделали ремонт и купили новую мебель и технику.

Главное, правильно выбрать страховую компанию (стоит обратить внимание на то, как давно компания работает на рынке, на рейтинги и отзывы) и внимательно отнестись к составлению договора (изучить правила страхования в данной компании, сроки страхования, оговорить необходимые риски и страховые выплаты), потому как правильно и точно составленный договор позволит быстро и легко получить страховую выплату.

Если понадобится помощь в оформлении страхового полиса, обращайтесь.

А пока, пока…

Видео:Дешёвое страхование ипотеки • Страхование ипотеки каждый год • Страховка при ипотеке в СбербанкеСкачать

Страхование имущества, договор страхования, имущество юридических и физических лиц, добровольное и обязательное, стоимость страхования имущества

Страхование имущества – защита имущественных интересов владельцев недвижимости, транспортных средств, произведений искусства, товаров, грузов, оборудования, инвестиций, при наступлении определенных событий (пожар, затопление, техногенные катастрофы, кражи, стихийные бедствия).

Компенсация материального ущерба производится за счет денежных фондов, формируемых из денежных взносов собственников имущества. Страхование имущества для физических лиц носит добровольный характер, для юридических часто предписывается законодательством.

Подразумевает полное или пропорциональное возмещение убытков.

- Договор страхования имущества

- Страхование имущества юридических лиц

- Страхование имущества физических лиц

- Добровольное страхование имущества

- Обязательное страхование имущества

- Стоимость страхования имущества

- Правила страхования имущества

- Классификация имущественного страхования

- Программы страхования имущества и жилых помещений

- Страхование объектов недвижимого имущества

Договор страхования имущества

Договор страхования имущества заключается между владельцем и страховой компанией. Перед оформлением контракта обычно производится оценка стоимости объекта страхования. Страховая сумма не может быть больше действительной стоимости объекта на момент подписания договора.

Срок заключения контракта – от одного года и более с ежегодным перерасчетом стоимости имущества и размера платежей. Физические и юридические лица могут застраховать полную или частичную стоимость объекта. Возможно страхование одного и того же имущества у разных страховщиков.

Общая сумма компенсаций в этом случае не должна превышать стоимость объекта.

https://www.youtube.com/watch?v=3Og3uNDdET0

Законодательством предусмотрены нормы обязательного и добровольного страхования имущества юридических лиц. Обязательному страхованию подлежит имущество, находящееся в собственности государства, объекты повышенной опасности, залоговые ценности, транспорт, приобретенный в кредит или по договору лизинга.

Договор страхования может быть оформлен как на все имущество комплекса, так и на отдельные его части. Возмещение ущерба юридическому лицу выплачивается только в том случае, если предприятие не виновно в наступлении страхового события. Наличие страхового случая должно быть подтверждено документально.

Страхование имущества физических лиц

Обязательное страхование имущества физических лиц законом не предусматривается, но часто заключение такого договора – обязательное требование банков при выдаче ипотечных кредитов, займов на приобретение автотранспорта.

По статистике, лишь 3% физических лиц в РФ страхуют собственное имущество. В Европе и США договоры страхования имущества заключает 90% владельцев. Страховые выплаты покрывают полную стоимость утраченных или часть стоимости поврежденных материальных ценностей.

Максимальная сумма выплат зависит от оценочной стоимости объекта, лимитов, франшизы и других факторов.

Добровольное страхование имущества

Добровольное страхование имущества подразумевает заключение договора со страховщиком по инициативе компании — владельца материальных ценностей.

Законодательные акты, регулирующие этот вид страхования – Законы РФ «О страховании» от 27 ноября 1992 года, «Об организации страхового дела в Российской Федерации» от 10.12.2013.

Для организаций расходы по добровольному страхованию, в соответствии с законодательством РФ, включаются в состав расходов, связанных с производством и реализацией, как прочие расходы. Добровольное страхование имущества всегда ограничено по срокам условиями договора.

Обязательное страхование имущества

Обязательное страхование имущества предусмотрено законодательством РФ для юридических лиц. Оно предусматривает правовую защиту государственного, личного, лизингового, залогового, арендного имущества.

Возмещение ущерба предусматривается для всего имущественного комплекса или отдельных его частей. Договор страхования включает в себя типовой список рисков, который в некоторых случаях может быть дополнен.

Условия страхования имущества установлены в Правилах страхования, зарегистрированных в государственных органах. Договор всегда должен освещать вопросы:

- страховая ответственность;

- страховая оценка и суммы;

- правила и порядок возмещения ущерба.

Стоимость страхования имущества определяется договором, заключаемым между страховщиком и страхователем. Она зависит от нескольких факторов: оценочной стоимости материальных ценностей, степени их износа перечня рисков, размера суммы возмещения, величины франшизы.

Приблизительный размер стоимости можно определить с помощью онлайн калькуляторов. Точная величина определяется при обращении физических и юридических лиц в страховую компанию для заключения договора.

Страховщики предлагают разные условия, разнообразные типы страховых полисов, из которых граждане или компании могут выбрать оптимальные, соответствующие их целям.

Правила страхования имущества

Правила страхования имущества физических и юридических лиц устанавливаются законодательством РФ и страховыми компаниями. Часто отличаются для юридических и физических лиц. В них содержатся:

- общие положения,

- разъяснение принятой терминологии,

- порядок заключения договора,

- объекты страхования;

- сроки;

- тарифы;

- перечень условий возмещения ущерба,

- виды рисков,

- принципы определения стоимости имущества, франшизы, размера ущерба и объемов страховых выплат,

- порядок осуществления выплат;

- ответственность сторон;

- порядок разрешения споров и другие положения.

Классификация имущественного страхования

В страховом бизнесе принята классификация имущественного страхования по категориям клиентов, типам объектов, разновидностям рисков, условиям. Эти виды страхования указываются в лицензии, выдаваемой страховщику для осуществления деятельности. Различают такие типы страхования имущества:

- добровольное и обязательное;

- физических и юридических лиц;

- транспортное, строений (домов, дач, гаражей, участков, цехов, объектов незавершенного строительства), сельскохозяйственное (насаждений, животных, техники, транспортных средств), имущества граждан, имущества организаций.

Программы страхования имущества и жилых помещений

Страховые компании разрабатывают различные программы страхования имущества и жилых помещений. Благодаря им каждый страхователь может подобрать для себя оптимальные условия защиты имущественных интересов, возмещения ущерба.

Правительством и муниципальными органами разрабатываются специальные льготные программы, делающие страхование доступным для всех слоев населения, повышающие привлекательность этого вида услуг и социальную защищенность населения.

Финансовые организации разрабатывают программы страхования имущества при ипотечном кредитовании, передаче объектов в лизинг.

Страхование объектов недвижимого имущества

Отношения страхования объектов недвижимого имущества распространяются на здания, помещения, строения, участки, комплексы, принадлежащие физическим и юридическим лицам. Владелец может застраховать весь объект или его часть.

Физические лица страхуют недвижимость добровольно, для юридических лиц — предусмотрена процедура обязательного страхования. Сумма, условия и метод возмещения зависят от системы страховой ответственности. Страховая сумма не может быть выше оценочной стоимости объекта.

Договор предусматривает полное или частичное возмещение ущерба, возникшего в результате наступления страхового случая.

Видео:Оформить полис ОСАГО онлайн через Госуслуги, пошаговая инструкция по страхованию автомобиляСкачать

Страховой полис на предъявителя

Страховой полис, подписанный страховщиком, вручается страхователю на основании его заявления. Принятие страхователем страхового полиса подтверждает его согласие заключить договор страхования на предложенных страховщиком условиях.

Помимо перечисленных форм, существуют и иные. например, особые формы полисов, специально разработанных страховыми брокерами.

Поскольку страховой полис предназначен служить доказательством заключения страхового договора, он должен содержать все его существенные элементы: наименование страховщика, страхователя; указание объекта страхования; указание риска, от которого заключается страхование, или события, при наступлении которого страховщик обязуется выплатить единовременно или выплачивать периодически обусловленную сумму; начало и конец страхового покрытия (период действия договора страхования); сумму; взносы (премия), срок и место их уплаты.

По отдельным видам страхования могут быть установлены также и иные обязательные условия, которые должны быть включены в страховой полис.

Страховой полис может быть именным, на предъявителя и без указания лица, которому должна быть произведена страховая выплата.

Страховой полис может быть передан другому лицу, при этом страховщик имеет право воспользоваться против держателя полиса всеми возражениями, которые он имеет против страхователя.

По общему правилу содержание страхового полиса не может оспариваться свидетельскими показаниями.

https://www.youtube.com/watch?v=ecZttt5Epsw

В виде исключения свидетельские показания допускаются в случае обнаружения несоответствия содержания действительному положению вещей (например, неправильно указано имя страхователя), а также для подтверждения или опровержения обстоятельств, не вошедших в договор, но имеющих важное значение для его исполнения.

Форма договора страхования

Объект страхования в генеральном договоре описывается общими признаками, так как на этом этапе он еще не может быть индивидуально определен. Страховая сумма, платеж и индивидуальная характеристика объекта страхования определяются полисами или свидетельствами, которые выдаются на каждую партию.

Соглашение страхователя и страховщика, выраженное генеральным полисом, в большинстве случаев не может содержать всех существенных условий договора страхования, так как важнейшие из них — страховая сумма и индивидуальная определенность объекта страхования — становятся известными только для конкретной партии имущества.

Например, на весь застрахованный груз выдается генеральный полис, а по отдельным его отправкам могут быть выданы полисы или сертификаты (Приложение 7).

Обычно в генеральном полисе оговариваются: груз или виды грузов; маршруты перевозок; вид транспорта (иногда встречаются генеральные полисы, страховое покрытие которых распространяется на все грузы страхователя во всем мире, так называемые «Worldwide policies»); лимит страховой суммы по одному транспортному средству; примерный график поставок; планируемый оборот компании в течение года; иные позиции, четко устанавливающие «подпадание» партии груза под действие генерального полиса (Приложение 8).

Статья 930 ГК РФ

Комплексное толкование пунктов 1 и 2 комментируемой статьи, а также ст. 168 ГК позволяет сделать вывод о том, что договор страхования, заключенный в пользу выгодоприобретателя, не имеющего интереса в сохранении имущества, недействителен, хотя бы такой интерес присутствовал у страхователя.

Поскольку обязанность проверять наличие и характер страхуемого интереса при заключении договора лежит на страховщике, именно страховщик обязан в суде обосновывать свои требования о признании договора недействительным и доказывать, что при заключении договора страхования у страхователя отсутствовал интерес в сохранении застрахованного имущества.

Страховой полис на предъявителя для страхования имущества

При наступлении случая, повлекшего __________ (гибель, утрату, недостачу или повреждение) застрахованного имущества, Страховщик обязан выплатить предъявителю настоящего полиса страховое возмещение в течение ______________________ после получения и составления всех необходимых документов, указанных в Правилах страхования.

В соответствии с п. 3 ст. 930 Гражданского кодекса Российской Федерации Договор страхования имущества в пользу выгодоприобретателя может быть заключен без указания имени или наименования выгодоприобретателя (страхование «за счет кого следует»).

При заключении такого договора страхователю выдается страховой полис на предъявителя.

Видео:Страхование в России недвижимости. Почему люди не верят в страховку. Страхование имущества: тарифы.Скачать

Cтрахование имущества физических лиц — правила, стоимость, особенности, отзывы

В сфере имущественного страхования первой возникла отрасль защиты материальных благ физических лиц.

Страхование имущества физических лиц проводится для создания финансовой безопасности при наступлении угрозы для существующих персональных активов.

Что это такое

Страхование имущества физических лиц – это вид неличностного страхования, объектом которого выступает определенный имущественный интерес.

Этот интерес связан с реализацией права собственности. Неличностный характер подобного страхования означает то, что его объекты несвязанны с жизнью и здоровьем человека, реализацией его персональных неотчуждаемых прав.

https://www.youtube.com/watch?v=0GOuyAnxQUE

Объектом такого страхования всегда выступает имущество или материальный интерес физического лица. Преимущественно оно проводится на добровольной основе.

Страхованию подлежат материальные блага, которые принадлежат страхователю на основании права собственности.

Режим права собственности создает реальные риски, которые связаны с использованием, распоряжением и отчуждением специальных объектов.

Именно страхование имущества физических лиц позволяет избежать непредвиденных расходов и потерь, которые возникают в процессе реализации права собственности.

Этот вид страхования выступает гарантией при получении компенсации в случае полной или частичной порчи имущества, его абсолютной или местной гибели.

Страхование имущества физических лиц может быть двойным. Это значит, что защитить свои материальные активы каждое физ. лицо может у нескольких страховщиков.

Обоснованием для такой двойственности является особенный режим собственности, который установлен рядом норм ГК РФ.

Если ссылаться на закон, то вещь или предмет, которые принадлежат одному человеку на основании права собственности, являются неприкасаемыми. Все объекты права собственности, которые подлежат страхованию, имеют особенную ценность.

Например, на праве собственности могут принадлежать предметы быта и земельный участок. Но объектом страхования имущества физических лиц будет земельный участок, который имеет особую ценность и на который в специальном порядке оформляется свидетельство.

Договор страхования имущества физических лиц будет оформляться на базе правоустанавливающего документа.

Особенности

Фактически физические лица страхуют имущество для того, чтобы при наступлении рискового случая получить денежную компенсацию или возмещение ущерба.

На территории РФ к имущественному страхованию физ. лиц люди до сих пор относятся безответственно. Хорошим примером к чему приводит такое отношение, являются стихийные бедствия, которые обрушились на территорию Азии.

В этом регионе (за исключением развитых стран, таких как Япония, Корея, Сингапур) страхование имущества физических лиц мало распространено. Поэтому последствия действия природных стихий легли на плечи собственников практически разрушенных домов.

На Западе владельцы недвижимости в 90% случаев предпочитают ее застраховать и это должно быть ориентиром для всех, кто не хочет рисковать своими жизненными наработками.

Наличие страхового полиса у физического лица позволяет получить компенсацию в следующих случаях:

- пожар;

- грабеж, кража, разбой или расхищение;

- незаконные действия третьих лиц с целенаправленным и неосторожным причинением вреда имуществу;

- повреждение водой, атмосферными или стихийными явлениями.

Страхование имущества физических лиц позволяет обезопасить себя от причинения вреда имуществу соседей. Обеспечение по гражданской ответственности в данном случае является отличной помощью при наступлении непредвиденных обстоятельств.

К особенностям этого вида страхования относятся принципы возмещения ущерба. Во-первых, застрахованное лицо должно в течение 3-4 суток заявить о наступлении страхового случая.

В заявлении указывается, где и при каких обстоятельствах произошел предусмотренный договором инцидент.

Перечислению подлежат все объекты поврежденного или уничтоженного имущества. Во-вторых, проверяется факт соответствия указанных обстоятельств, договорным условиям страхования.

Если произошедшая порча или уничтожение имущества покрываются полисом, определяет размер ущерба и страховой выплаты. В обязательном порядке составляется акт о страховом случае.

Правила

Независимо от того добровольное или обязательное было проведено страхование, по установленным правилам при наступлении страхового случая физическое лицо должно обратиться к страховщику и в компетентные государственные органы.

Через некоторый промежуток времени после уведомления, страхователь должен подать пакет документов для получения денежной компенсации.

Необходимо передать следующие документы:

- страховое свидетельство;

- квитанцию о выплате страхового взноса;

- подтверждение страхового случая;

- документы, которые относят к причинам наступления страхового случая и причиненным убыткам.

Страхователь должен подать уведомление страховщику о наступлении страхового случая незамедлительно в течение установленного по договору срока.

После проверки всех сведений и составления акта о наступлении страхового случая на основании результатов расследования, проведенного аварийным комиссаром, выплачивается компенсация.

Акт о наступлении страхового случая согласно общим правилам должен составляться не позднее 10 дней с момента обращения застрахованного лица с заявлением. Но подобную норму применить к порядку реагирования всех страховых компаний нельзя.

https://www.youtube.com/watch?v=RSEN-Nuy_Uw

Страховые выплаты всегда устанавливаются в индивидуальном порядке. Основой для их исчисления является изначальная сумма страхования.

Страховая сумма зависит от стоимости объекта и существующих лимитов. Страховщики не страхуют имущество физических лиц, на превышающую его реальную стоимость сумму. Страховая стоимость определяется при проведении специальной экономической оценки.

Например, для того чтобы застраховать земельный участок с домом необходимо провести рыночную оценку стоимости земли и строения в отдельности. Исходя из экспертного заключения, впоследствии страховщик рассчитает для страхователя сумму страховки.

Не стоит забывать также о существовании франшизы. Это та сумма, которая будет вычитаться из полученных страхователем выплат.

Существует два основных вида франшизы: условная и безусловная. Страхование имущества чаще всего проводится с применением условной франшизы.

Правила страхования имущества и гражданской ответственности физических лиц.

Что может быть застраховано

Объектом страхования выступает практически любое ценное имущество граждан, которое принадлежит им на праве собственности.

Могут быть застрахованными:

- земельные участки;

- квартиры, дома, подсобные здания;

- предметы домашнего обихода, инвентарь;

- транспортные средства.

Страхование дома и земельного участка на нем проводится по двум отдельным полисам.

Какие бывают риски

Основными рисками, от которых страхует свое имущество физическое лицо, могут быть:

- повреждение имущества;

- частична его утрата;

- полная утрата или гибель имущества.

Интересной возможностью является страхование гражданской ответственности перед третьими лицами, относительно порчи их имущества. Риск принесения вреда имуществу другого человека равен тому, который связан с уничтожением личных материальных благ.

Страхование гражданской ответственности поможет избежать проблем, которые возникают при взаимодействии нескольких собственников.

Обязательное и добровольное страхование

Сегодня страхования имущества физических лиц производится, как правило, в добровольной форме.

Обязательное страхование применяется только относительно арендуемых земельных участков, которые находятся в государственной или коммунальной собственности.

Схема: виды добровольного страхования имущества физлиц .

Наиболее распространенным объектом добровольного страхования имущества являются здания. Основными условиями для того чтобы здание застраховали, является его недвижимость, постоянное пребывание в одном месте, наличие стен и крыши.

Что говорится в договоре

В страховом договоре обязательно указываются его стороны. Страховщиком может быть любой негосударственный накопительный фонд или компания, имеющая лицензию на предоставление такого рода услуг. Страхователем – физическое лицо или предприятия, фирмы, организации.

При страховании гражданской ответственности появляется также выгодоприобретатель – лицо, имущество которого подвергается риску.

Договор заключается на основании устного или письменного заявления, которое подается страховщику.

Срок действия – 1 год или несколько месяцев. Осмотр объектов договора не проводится, если страховая сумма не превышает, ту которую предложит сотрудник страховой компании.

В ином случае проводится оценка имущества. На ее основании устанавливается страховая сумма, рассчитывается размер взносов и формируется порядок выплаты страховых компенсаций. Факт заключения договора подтверждается специальным свидетельством.

Страховые платежи рассчитываются по сумме, периоду страхования и зависят от степени риска с тарифами.

Договора по страхованию имущества физических лиц всегда отличаются между собой по объему покрываемых рисков.

Например, можно застраховать свою квартиру с ответственностью за все риски от страхователя.

https://www.youtube.com/watch?v=Mrehlcjagtg

Страховые выплаты по такому соглашению предусмотрены при порче или уничтожении имущества всеми возможными способами.

Договора с ответственностью за определенные риски гораздо более выгодны для страхователя, ведь в документах ясно прописываются те случаи, в которых должны проводиться выплаты клиентам.

Что касается страхования особоценного домашнего имущества, то договор о предоставлении гарантий оформляется на специальном бланке.

Страхование имущества физических лиц уже перестает расцениваться в современном обществе как прихоть. Оно просто необходимо для сохранения уверенности в завтрашнем дне.

Ведь от негативных политических, экономических и атмосферных явлений физические лица никогда не застрахованы, если не имеют на руках подтверждающего полиса.

Образец договора страхования имущества.

Страховой полис на предъявителя для страхования имущества.

Стоимость

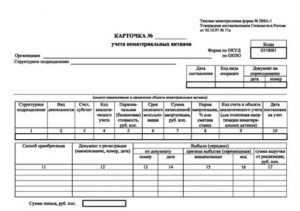

Сравнение стоимости на страхование недвижимого имущества физических лиц:

| Название страховщика | Полное страхование | Частичное | Ограниченное |

| РЕСО-Гарантия | 10282 рубля | 8568 рублей | 6854 рубля |

| Allianz | 9500 рублей | 6500 рублей | 6000 рубля |

| РСД | 7870 рублей | 6185 рублей | 4240 рублей |

Предметом сравнения было недвижимое имущество стоимостью 3 миллиона рублей и ценой ремонта в 20 тысяч.

При построении таблицы использовалась данные по трем основным страховым пакетам (с ответственностью за все риски, частичной ответственностью и ограниченной).

Результаты сравнения показали, что наиболее выгодные тарифы предоставляет страховой дом «РСД».

Но при выборе страховщика, заинтересованные лица должны обращать внимание не только на ценовую политику компании, но и на ее социальную престижность и надежность, срок пребывания на страховом рынке и существующие международные партнерские связи.

Страхование имущества физических лиц – одно из наиболее распространенных и популярных направлений в страховой сфере.

Физические лица могут защитить свое имущество, если в процессе осуществления права собственности оно подвергается риску.

Нет исчерпывающего перечня объектов, которые могут быть застрахованы. Защитить можно не только машину или квартиру, но и драгоценности, животных, технику, предметы антиквариата и все то, что собственник сочтет ценным для него.

Какую стоимость имеет ипотечное страхование, вы можете найти в этой статье.

Про договор имущественного страхования читайте тут.

Видео:Страховка квартиры/дома. Примеры возмещений ущерба!Скачать

Страхование имущества физических лиц: недвижимого и движимого, стоимость страхового полиса, условия

Страхование имущества физических лиц – это надежный способ компенсировать возможные потери при повреждении или потере объектов недвижимой или движимой собственности. Каждый гражданин имеет возможность застраховать квартиру, дом, машину, драгоценности, предметы искусства или другое имущество, обладающее ценностью.

Что собой представляет страхование имущества граждан и для чего оно необходимо

Основные принципы страхования определены в главе 48 Гражданского Кодекса Российской Федерации. Непосредственно страхованию имущества посвящена статья 930 ГК. Порядок и правила определены в ФЗ «Об организации страхового дела в Российской Федерации» с последующими изменениями.

Страхование объектов недвижимости и другого имущества представляет собой добровольное заключение договора между собственником (арендатором) имущества или другим лицом и страховой компанией, согласно которому страхователь разово или периодически уплачивает определенные взносы, а страховщик компенсирует ему стоимость ущерба, нанесенного имуществу, согласно условиям договора. Такая страховка необходима для того, чтобы снизить риски потерь. Услуга особенно актуальна в тех случаях, когда имеется высокая вероятность повреждения имущества.

Внимание! В 2019 году вступил в силу новый закон о страховании жилья от ЧС, который пока применяется не на всей территории России, а только в нескольких областях, но в дальнейшем ожидается его распространение на все регионы страны.

Виды имущественного страхования

Имущественное страхование относится к добровольным видам, т. е. каждый гражданин самостоятельно определяет необходимость страхования имущества и гражданской ответственности. Но есть исключения из этого условия.

Существует так называемое вмененное страхование, при котором банки обязывают своих клиентов страховать недвижимость, приобретаемую в ипотеку.

Подобную практику не назовешь добровольной, несмотря на то, что согласно законодательству она не является обязательной.

https://www.youtube.com/watch?v=RS6Whsqo26k

К имущественному относится страхование гражданской ответственности. Граждане могут заключать договора, согласно которым страховая компания будет возмещать нанесенный ими неумышленный ущерб третьим лицам, например:

- стоимость ремонта залитой квартиры;

- повреждения, нанесенные в ходе ремонта;

- ущерб от неудачной парковки автомобиля и так далее.

В эту же категорию можно отнести обязательное страхование движимого имущества (ОСАГО). Любой движимый объект, в том числе автомобиль, мотоцикл, яхта или самолет, может стать объектом добровольного страхования.

Возможная угроза потери ценных вещей и недвижимого имущества может возникнуть по различным причинам. В договоре обязательно указываются:

- объекты страхования (жилье, гаражи, дачи, драгоценности, культурные ценности, банковские карточки);

- страховые случаи (пожар, подтопление, кража, короткое замыкание, прорывы инженерных систем, технологические катастрофы и так далее);

- получатель страхового возмещения, которым не обязательно является сам страхователь, а только собственник имущества.

Банки выпускают различные страховые продукты, которые распространяются на различные виды имущества и страховые случаи, и предполагают различные условия уплаты взносов и выплаты компенсации. Например, нередко предлагают одновременное страхование квартиры и находящихся в ней ценных предметов (техники, мебели).

Какие риски покрывает страховка имущества

По условиям страхования имущества, в тексте договора указывается полный перечень рисков, на которые распространяется действие полиса.

Все виды ущерба делятся по степени тяжести на:

- повреждение объекта недвижимости;

- частичная потеря;

- полная утрата или гибель имущества.

По отношению к недвижимости наиболее вероятные риски – пожар, подтопление, взрыв бытового газа, повреждение в результате урагана, другого природного или техногенного фактора. Нередко применяется титульное страхование, в котором имущественный риск – это утеря права собственности на приобретенную недвижимость.

Для страхования ценного личного имущества характерны такие страховые случаи, как кража, похищение.

Ограничения в страховании возможны:

- на ряд причин, приводящих к разрушению, например, на умышленные действия или естественные процессы ветшания объектов;

- на суммы выплат, которые оговариваются во франшизе, определяющей минимальные или максимальные суммы урона, подлежащего возмещению.

Также не заключаются договора на:

- недвижимость, расположенную за пределами РФ;

- ветхие здания или жилье в аварийном состоянии;

- неработающее оборудование;

- драгоценности без документов, подтверждающих факт собственности.

Примечание. Условия страхования могут значительно не совпадать в различных страховых компаниях. Договор может быть длительным (на год) или краткосрочным, например, на период отпуска (от 7 дней). После окончания срока действия договор можно продлить на тех же условиях или заключить новый.

Как оформить страховой полис на имущество

Прежде чем обращаться к страховщику собственности, необходимо узнать, какие виды страхования движимого и недвижимого имущества физических лиц и на каких условиях предлагают страховые компании.

В настоящее время, чтобы застраховать имущество, можно поступить следующим образом:

- посетить офис страховщика;

- оформить полис на сайте компании.

Первый способ подразумевает, что страхователь получит разъяснения об особенностях тех или иных страховых программ. При работе через интернет гражданин существенно экономит время, но должен быть уверен в своем выборе.

Для страхования ИФЛ нужно указать основные характеристики объекта, желаемые сроки договора и прочие условия, согласно правилам страхования.

Какие документы нужны

При заключении договора необходимо предъявить документы, подтверждающие личность, а также материалы по объекту (правоустанавливающие, оценочные), такие, как:

- паспорт;

- выписку из реестра недвижимости;

- оценку экспертов на ценные предметы.

Внимание! Необязательно быть собственником, нередко имущество страхуют его арендаторы. Для оформления полиса потребуется заполнить заявление на страхование, оплатить взнос и предъявить квитанцию об оплате.

Стоимость страхования

При страховании ценного имущества, недвижимости или другой собственности производится расчет стоимости страховки.

https://www.youtube.com/watch?v=rGO043xuL3A

При определении цены могут использоваться различные факторы, такие как:

- стоимость имущества;

- состояние недвижимости и ее характеристики, например, материал стен, перекрытий, год строительства и так далее;

- вероятность рисков, например, количество аварий в предыдущий период при заключении КАСКО, или число произведенных выплат по гражданской ответственности;

- вид страховки (длительность, количество учтенных страховых выплат);

- статистические данные (процент угона конкретной марки автомобиля, количество пожаров в данной категории жилья).

Обычно такие сложные расчеты производятся страховой компанией, а страхователю доводятся конечные тарифы по каждому страховому продукту. При одновременном заключении нескольких договоров возможны льготные условия по сниженным тарифам.

Для большинства типовых случаев на сайтах компаний приводится калькулятор, позволяющий самостоятельно рассчитать, сколько будет стоить страховой полис.

Что делать, если произошел страховой случай

Если гражданин, владелец застрахованного имущества, сталкивается со страховым случаем, ему нужно обратиться в компанию, с которой заключен договор.

Но предварительно потребуется:

- вызвать сотрудников МЧС, МВД, ЖЭКа или других ответственных лиц, способных засвидетельствовать факт пожара, кражи, затопления или другого вида страхового случая;

- получить справку о размерах причиненного вреда или полученного ущерба недвижимости;

- в срок, указанный в договоре (3-4 дня), заявить о факте и его обстоятельствах;

- перечислить все пострадавшее имущество;

- предъявить квитанцию об уплате полиса.

Заявление можно подать лично или отправить по электронной почте.

В течение 10 дней аварийный комиссар обязан посетить заявителя дома и составить акт, подтверждающий данные заявления. После этого страхователь получает средства, полагающиеся ему по страховому полису.

imushhestvo/gruz-i-veshhi/strakhovanie-imuschestva.html

Видео:Страховка КВАРТИРЫ - важные моменты. Как оформить и сэкономить без потерь.Скачать

Что такое страховой полис на предъявителя: кем и в каких случаях выдается в 2020 году

› Страхование в РФ › Страховое дело

Действующее законодательство предусматривает, что российские страховые компании могут выдавать страхователям страховой полис на предъявителя в случаях, указанных в ч. 3 ст. 930 ГК РФ. Такой полис по содержащимся в нем условиям несколько отличается от стандартных.

Как выглядит

Страховой контракт, в соответствии с ч. 2 ст. 940 ГК РФ, может быть заключен:

- или путем составления одного документа, подписанного сторонами (но в нескольких экземплярах);

- или путем вручения страховой компанией страхового полиса.

Как правило, в случаях, когда выдается страховой полис на предъявителя, договор в виде отдельного документа не заключается. Все необходимые положения, регламентирующие правоотношения сторон, прописываются в таком полисе и в Правилах.

Документ изготавливается на бланках, разработанных страховщиком, и содержит в себе следующие сведения:

- название СК, адрес ее нахождения;

- ФИО страхователя-физического лица или полное наименование страхователя-юридического лица, адрес жительства / нахождения, контактные телефоны;

- серия, номер полиса;

- ссылка на страховые Правила;

- описательная характеристика застрахованного от рисков утраты, гибели или повреждения имущества;

- страховая сумма, страховая стоимость;

- срок действия договора;

- перечень страховых случаев;

- размер премии;

- подписи сторон;

- отметка о получении страхователем Правил.

Внимание! Остальные условия, в том числе, исключения из страхового покрытия, права и обязанности сторон, порядок оформления страховки и ее расторжения указываются в Правилах.

Соотношение с обычным полисом и договором страхования

Соотношение обычного полиса, на предъявителя и договора заключается в следующем:

| Фактор (критерий) отличия или сходства | Полис на предъявителя | Обычный полис | Страховой договор |

| Указание ФИО или наименования выгодоприобретателя | Отсутствует | Присутствует | |

| Подтверждение наличия права на страховое возмещение у определенного лица | Право на компенсацию имеет именно то лицо, у которого на руках есть такой документ | Право на компенсацию имеет лицо, указанное в таком документе, вне зависимости, у кого он фактически находится на руках | Право на страховую компенсацию имеет лицо, указанное в договоре, вне зависимости, у кого он фактически находится на руках |

| Виды страхования | Может быть выдан только по страхованию имущества | Может выдаваться при любых типах страховки | |

| Интерес в сохранении имущества (ч. 1 ст. 930 ГК РФ) | Должен присутствовать у фактического предъявителя документа на момент возникновения страхового случая | Интерес должен быть на момент заключения договора (оформления полиса), в течение всего его срока действия и момент возникновения страхового случая | |

| Страховые суммы | Определяются в соответствии со ст. 947 ГК РФ | ||

| Страховые премии | Устанавливаются согласно ст. 954 ГК РФ | ||

| Условия для досрочного расторжения правоотношений | Регламентируются ст. 958 ГК РФ |

В каких случаях выдается

Ограничений по видам страхования имущества, при которых может происходить выдача рассматриваемого документа, действующее законодательство не накладывает. А это значит, что оформление может осуществляться, в том числе, при страховании:

- КАСКО;

- квартиры или дома;

- загородной недвижимости;

- предметов бытовой техники и электроники.

Важно! Исключение — если законом предусмотрено заключение контракта только в пользу конкретного выгодоприобретателя, то оформление рассматриваемого документа не представляется возможным (например, при ипотечном страховании выгодоприобретателем обязательно должен быть банк).

Порядок выдачи стандартный:

- страхователь выбирает страховщика, имеющего лицензию на страхование имущества, подает ему заявление и документацию;

- СК оценивает степень страхового риска, при необходимости, проводит андеррайтинг;

- стороны ведут переговоры относительно конкретных условий сделки;

- страхователь уплачивает страховую премию наличными в кассе СК или безналичным платежом на банковские реквизиты;

- СК вручает полис на предъявителя.

Что делать при наступлении страхового случая

Порядок действий выгодоприобретателя при наступлении страхового случая тот же, что и в иных ситуациях, то есть:

- лицо, имеющее на руках полис на предъявителя, сообщает в СК о страховом случае в сроки и способом, указанными в Правилах, подает заявление, документацию, подтверждающую наступление неблагоприятного события, и в обязательном порядке сам полис;

- далее ожидает окончания осуществления всех проверок страховщиком (в том числе, и на наличие страхового интереса у предъявителя) и вынесения страхового акта, содержащего сведения о признании / непризнании случая страховым;

- наконец, получает выплату на расчетные банковские реквизиты.

Генеральный страховой полис

Согласно ч. 1 ст. 941 ГК РФ, если нужно в течение определенного времени страховать множество партий однородных товаров или грузов, можно не заключать в отношении каждой такой партии отдельный страховой контракт (или покупать полис), а просто оформить генполис, который не придется переоформлять каждый раз.

https://www.youtube.com/watch?v=P_bdJovSR3E

В большинстве случаев страхование по генполису осуществляется “за счет кого следует”, ведь по каждой отдельно взятой партии товаров (грузов) выгодоприобретателями могут быть различные лица (грузоотправители, грузополучатели, покупатели, продавцы и др.) – так как в отношении каждой партии могут заключаться разные договоры (купли-продажи, поставки, хранения и др.).

Итак, законодательством предусмотрено такое понятие, как полис на предъявителя, что означает отсутствие указания в таком полисе конкретного выгодоприобретателя.

Делаем репосты статьи и ставим лайки – это поможет нам публиковать для вас новые интересные материалы. А если есть вопросы, их всегда можно решить, обратившись к нашему юристу в окошко чата в нижнем правом углу.

Читайте далее интересный пост о том, как выглядит полис страхования и как его получить.

Что такое страховой полис на предъявителя: кем и в каких случаях выдается в 2020 году Ссылка на основную публикацию

🎥 Видео

Страхование имущества: что нужно знать каждому?Скачать

ОСАГО потеряло смысл? Зачем покупать страховой полис в 2024 году?Скачать

Страхование имущества для ипотекиСкачать

Как зарабатывает страховой агент? Как оформлять страховки клиентам? Сколько зарабатывает агент?Скачать

Выплата по страховке при ДТП. ТОП 5 важных правил!Скачать

СОГАЗ - Все что надо знать перед тем как оформлять полис Осаго в этой страховой компанииСкачать

Риски при страховании имущества. Страхование дома.Скачать

Как внести изменения в полис ОСАГО?Скачать

Страхование имуществаСкачать

Страхование жилья | КАК? | ЗАЧЕМ? | И что нужно знать о страховании?Скачать

ОСАГО больше НЕ работает! Зачем покупать страховой полис в 2023 году?Скачать

Как сэкономить на страховке при ипотеке? Как отказаться? Как не переплатить? Где обман? Вся правда!Скачать

Страховой случай | Мой опыт получения выплаты по полису страхования квартирыСкачать

Страхование имущества (10-11 классы)Скачать

Самый дешевый и быстрый способ оформить полис ОСАГО онлайн + калькулятор с инструкцией [2023]Скачать

![Самый дешевый и быстрый способ оформить полис ОСАГО онлайн + калькулятор с инструкцией [2023]](https://i.ytimg.com/vi/vqneZzZptM4/0.jpg)