Учетная политика — это единый документ, устанавливающий правила ведения учета в коммерческой организации. В нем отражаются способы документооборота, инвентаризации, обработки информации, оценки и контроля операций и фактов деятельности. Применение выбранных правил влияет на финансовый результат и налогооблагаемую базу.

Нормативные акты, регулирующие бухгалтерский и налоговый учет, предоставляют выбор способов их ведения. Выбранный способ записывают в учетную политику.

Существуют три вида документа:

- для бухгалтерских целей — обязательна для всех организаций;

- для налоговых целей — обязательна для организаций и ИП;

- для отчетности по международным стандартам МФСО — обязательна для организаций, составляющих отчетность по МФСО.

Если организация не закрепила выбранный метод приказом, то при проверке могут применить способ учета, увеличивающий налоговую нагрузку.

Упрощенная учетная политика краткая и по смыслу должна содержать следующие разделы:

- Для бухгалтерских целей.

- Рабочий план счетов.

- Формы первичных документов.

- Регистры бухучета.

- Для налоговых целей.

- Регистры налогового учета.

Утвержденный приказом документ применяется с 1 января года, следующего за годом ее утверждения.

- Сроки утверждения документа

- В бухгалтерском учете

- В налоговом учете

- Учетная политика для малых предприятий

- Учетная политика для ИП

- Учетная политика при УСН и ЕНВД: обраец — Контур.Бухгалтерия

- Совмещение УСН и ЕНВД

- Совмещение специальных режимов у юридического лица

- Совмещение налоговых режимов у ИП

- Учетная политика при едином налоге и упрощенной системе

- Уп для целей бухгалтерского учета

- Уп для целей налогообложения

- Учетная политика УСН ЕНВД образец 2020

- Пример учетной политики для торговли (ОСН)

- Учетная политика по БУ

- Приложение N 1. Рабочий план счетов

- Приложение N 2. Первичные учетные документы

- Учетная Политика На 2020 Г. Ооо На Осно Розничная Торговля

- Учетная политика на 2020 год для ОСНО: образцы (скачать бесплатно)

- Учетная политика организаций: для чего она нужна, сроки утверждения, образцы на 2020 год

- Пример учетной политики организации для целей налогообложения (услуги, ОСНО)

- Учетная политика юридических лиц (ООО) и физических лиц (ИП) на ОСНО

- Учетная политика Торговля Бухгалтерский Учёт

- Учетная политика ИП на ОСНО — образец заполнения

- Учетная политика осно и енвд совмещенная образец

- Кредитный менеджер

- Учетная политика организации на 2020 год ОСНО

- Составляем учетную политику для бюджетной организации на 2020 год

- Приказ об утверждении учетной политики на 2020 год: образец

- Учетная политика для целей налогообложения плательщиков ЕНВД

- Плательщики единого налога на вмененный доход

- Обязанность ведения раздельного учета

- Налог на добавленную стоимость (НДС)

- 💥 Видео

Сроки утверждения документа

Бытует мнение, что учетную политику требуется утверждать в конце каждого календарного года. Но это не так. Если в деятельности, учете и налогообложении организации ничего не изменилось, то «переутверждать» документ не нужно.

Следует пользоваться уже действующей. Если же произошли изменения, то придется переработать документ. Коррективы допустимо утвердить отдельным приказом, определим только конкретные нововведения.

Также организация вправе отменить действие старой учетной политики и подготовить новый приказ.

Сроки утверждения, и внесения изменений в учетную политику определены на законодательном уровне:

| Событие | Срок утверждения для БУ | Срок для налогового учета |

| Создание новой организации | Утвердите учетную политику не позднее 90 календарных дней с момента регистрации организации (п. 9 ПБУ 1/2008). | Утвердите новую учетную политику не позднее окончания первого отчетного налогового периода (п. 12 ст. 167 НК РФ). |

| Внесение изменений | По общепринятым требованиям изменения внесите в текущем периоде, но применяйте обновленные положения с нового календарного года (п. 10 и п. 12 ПБУ 1/2008). | Если компания изменила методы ведения налогового учета или же были существенные изменения в деятельности, то применять изменения учетной политики следует с нового налогового периода (ст. 313 НК РФ).При изменении законодательных норм используйте нововведения учетной политики с даты вступления в силу законодательных нововведений. |

| Внесение дополнений | На момент, когда уточнения и дополнения стали необходимыми для дальнейшего ведения бухучета (п. 10 ПБУ 1/2008). | Утвердите дополнения в том периоде, в котором данные уточнения стали необходимыми для ведения налогового учета (ст. 313 НК РФ). |

Обратите внимание, что дополнение и изменение — это абсолютно разные вещи.

В бухгалтерском учете

В документе под названием учетная политика для целей бухгалтерского учета рассматриваются общие способы ведения учета и отраслевая специфика.

Независимо от вида деятельности организации утверждают:

- рабочий план счетов и формы первичных документов;

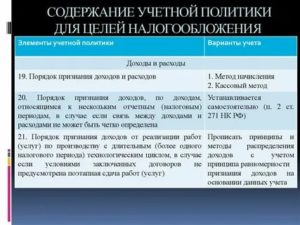

- способ контроля заготовления, приобретения и списания материально-производственных запасов;

- способ начисления амортизации;

- порядок исправления ошибок.

Торговые организации указывают способ отражения транспортно-заготовительных расходов — в стоимости товара или по мере продажи.

https://www.youtube.com/watch?v=7QPyg-hUNKg

Розничные торговые организации указывают метод учета товаров — по покупным ценам без наценки.

Организации с длительным циклом изготовления продукции указывают способ признания доходов по мере готовности работ, услуг, продукции.

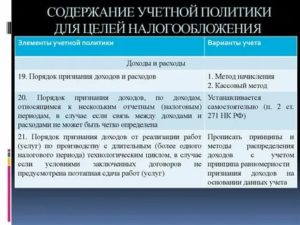

В налоговом учете

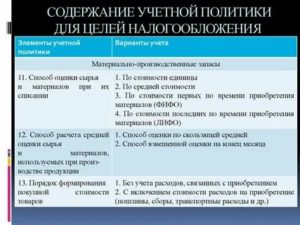

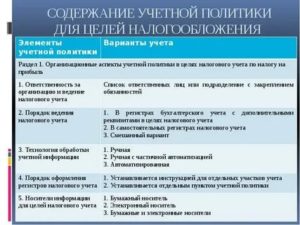

В зависимости от применяемого налогового режима составляется учетная политика для целей налогообложения; в ней рассматриваются следующие вопросы:

- метод признания доходов для расчета налога на прибыль: кассовый или по начислению;

- метод определения стоимости списания материалов и товаров: по стоимости единицы, средневзвешенный или метод ФИФО — по стоимости первых закупок;

- метод начисления амортизации основных средств и нематериальных активов: линейный или нелинейный;

- возможность начисления резервов для регулирования налога на прибыль: по сомнительным долгам на оплату отпусков, на гарантийный ремонт и ремонт основных средств;

- форма налогового регистра для расчета налогооблагаемой базы: книга доходов и расходов, книга продаж и книга покупок, самостоятельно разработанные регистры.

Учетная политика для малых предприятий

Субъекты малого предпринимательства (СМП) вправе применять упрощенные бухгалтерские регистры и сдавать упрощенную бухгалтерскую отчетность.

Если организация хочет воспользоваться этим правом, это надо записать в документ.

СМП вправе отказаться от применения 6 бухгалтерских стандартов, например «Учет договоров строительного подряда» (ПБУ 2/2008), «Оценочные обязательства, условные обязательства и условные активы» (ПБУ 8/2010) и других.

Следует перечислить все бухгалтерские стандарты, которые не применяются субъектом, в специальном разделе «Применение положений по бухучету».

Учетная политика для ИП

ИП не обязаны вести бухгалтерский учет, поэтому они утверждают ее только для налоговых целей.

Учетная политика для организаций на УСН в наиболее простом варианте может быть ограничена несколькими пунктами:

- Налоговый учет ведет главный бухгалтер (директор, бухгалтерская фирма).

- Объект налогообложения — доходы за вычетом целевого финансирования и доходов от переоценки валютных средств.

- Налоговым регистром является книга доходов и расходов, записи в которую делаются на основе первичных документов.

- Учет ведется с использованием программы 1С:Бухгалтерия.

- Сумма УСН уменьшается на уплаченные страховые взносы.

Некоторые сайты бухгалтерской направленности предлагают конструктор учетной политики на 2020 год бесплатно. Последовательно выбрав в конструкторе способы оценки ОС, МПЗ, резервов, прочих доходов и расходов, можно создать политику для целей бухгалтерского или налогового учета.

Скачать бесплатно образец учетной политики организации 2020 для целей бухучета

Скачать образец учетной политики УСН доходы 2020 для целей налогообложения

Видео:Учетная политика для бухгалтерского учета. Формирование и состав учетной политикиСкачать

Учетная политика при УСН и ЕНВД: обраец — Контур.Бухгалтерия

Учетная политика (УП) – это нормативный документ, который предписывает порядок организации и ведения бухгалтерского и налогового учета на предприятии. Ее разрабатывает главный бухгалтер с учетом специфики предприятия и утверждает приказом гендиректор. Организация применяет УП с момента государственной регистрации.

В соответствии со ст. 126 НК РФ за отсутствие УП компанию привлекают к ответственности в форме штрафа в 300-500 рублей. Несоблюдение правил УП приравнивается к грубым нарушениям требований, которые регламентируются ст. 120 НК РФ и влекут наказания в виде штрафных санкций от 10 000 рублей.

Нормативно-правовая база, регулирующая УП: Федеральный закон №402 — ФЗ «О бухгалтерском учете», Положения по бухгалтерскому учету №34 — н, Налоговый кодекс РФ.

Основополагающие принципы УП:

- полнота — все хозяйственные операции подлежат обязательному оформлению;

- своевременность — факты хозяйственной жизни должны фиксироваться в том периоде, в котором они совершены;

- непротиворечивость — обязательно должны совпадать данные аналитического и синтетического учета;

- рациональность — затраты, отраженные в бухгалтерском учете, должны обосновываться в соответствии с установленным порядком хозяйственной деятельности предприятия;

- последовательность — УП должна применяться систематично из года в год;

- сопоставимость — изменения в УП производятся только с начала финансового года.

Случаи внесения изменений в УП:

- изменение законодательства РФ;

- введение новых способов организации и ведения учета;

- изменения видов деятельности хозяйствующего субъекта.

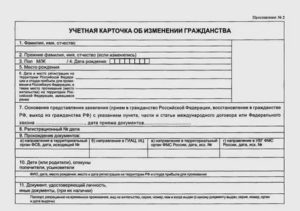

Организация параллельно с утверждением УП разрабатывает, утверждает и отражает в приложении следующие виды документов:

- рабочий план счетов предприятия;

- формы первичных учетных документов, применяемые организацией;

- график документооборота;

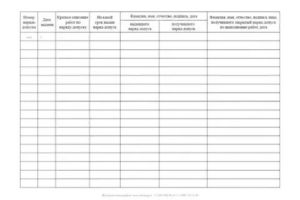

- регистры бухгалтерского и налогового учета;

- инструкция организации и ведения кассовых операций;

- методика оценки активов и обязательств;

- порядок проведения инвентаризации;

- правила контроля за фактами хозяйственной жизни.

Совмещение УСН и ЕНВД

УСН и ЕНВД — это специальные налоговые режимы, которые освобождают юридические лица от уплаты налога на прибыль организаций, НДС, налога на имущество организаций и освобождают ИП от уплаты НДФЛ с доходов от бизнеса, НДС и налога на имущество физлиц в отношении самого предпринимателя.

https://www.youtube.com/watch?v=ADkuF_2KpCA

В организации возможно совмещение двух режимов налогообложения УСН и ЕНВД. В этом случае компания ведет раздельный учет доходов, расходов, имущества и других хозяйственных операций отдельно по каждому режиму. При этом всю информацию о раздельном учете нужно отразить в УП предприятия, так как налоговый кодекс не дает четких указаний по распределению.

Одновременное применение двух налоговых спецрежимов требует для данных бухгалтерского и налогового учета дополнительной детализации, а для ИП — распределения сведений налогового учета.

Совмещение специальных режимов у юридического лица

Упрощенный бухгалтерский учет подразумевает уменьшение бухгалтерских счетов с помощью их объединения. Однако объединение невозможно при раздельном учете, так как при нем происходит не укрупнение показателей, а, напротив, их конкретизация:

- аналитическое распределение доходов;

- распределение прямых расходов;

- обособленный учет расходов, не относящихся к прямым, которые согласно учетной политике относят на финансовый результат или распределяют пропорционально видам деятельности;

- распределение персонала согласно видам деятельности;

- разделение имущества по видам деятельности;

- создание инструкции распределения расходов.

Подробнее этот процесс нужно описать в приказе об учетной политике.

Значимость детализации налогового учета возрастет при том, что компания наряду с УСН будет реализовывать несколько видов деятельности по ЕНВД. Организация и ведение налогового учета станут более сложными за счет:

- осуществления раздельного учета доходов;

- ведения обособленного учета расходов;

- разработки алгоритма распределения;

- распределения персонала по режимам, в особенности находящихся на учете по ЕНВД, так как количество единиц персонала необходимо при расчете вмененного налога, оно выступает в качестве показателя базовой доходности;

- распределения имущества по режимам, в особенности которые учитывается при ЕНВД;

- распределения сотрудников административно — управленческого аппарата.

Совмещение налоговых режимов у ИП

Одновременное применение ЕНВД и УСН у ИП проще, чем у организации, поскольку ИП вести бухгалтерский учет не обязан. Однако налоговый учет ИП должен вести раздельно, также он должен распределить между налоговыми системами имущество и сотрудников.

ИП при совмещении спецрежимов в большинстве случаев выбирают УСН при объекте налогообложения «доходы», так как она схожа с ЕНВД, а, следовательно, такое совмещение является менее трудоемким.

ИП без наемных работников при совмещении УСН по ставке 6% и ЕНВД имеет право применить вычет к одному из налогов за счет сумм уплаченных страховых взносов.

ИП с работниками на УСН 6% и ЕНВД может уменьшить два налога до 50% за счет страховых взносов, которые были выплачены за весь персонал, в том числе и самого индивидуального предпринимателя, с учетом специфики распределения работников по режимам.

Учетная политика при едином налоге и упрощенной системе

Важность УП при совмещении упрощенки и вмененки усиливается. В УП должен отражаться порядок ведения специальных налоговых режимов, и компании необходимо составлять данный документ согласно следующим правилам:

- разработка положения о раздельном учете;

- выбор объектов налогообложения;

- определение методов ведения учета;

- определение способов осуществления учета;

- выбор принципов ведения учета;

- утверждение правил приказом руководителя;

- составление пояснительной записки в случае, если установленные правила не позволяют отразить достоверные сведения.

В случае одновременного использования специальных режимов ведение бухгалтерского учета производится в полном объеме. В УП отразите субсчета, согласно которым в фирме будет осуществляться учет по каждому режиму налогообложения, а также опишите методы распределения доходов и расходов по каждому виду деятельности предприятия.

Уп для целей бухгалтерского учета

Уп для целей бухгалтерского учета в случае совмещения упрощенной и вмененной систем должна содержать следующую информацию:

- ведение бухгалтерского учета в полном объеме (за исключением ИП);

- рабочий план счетов бухгалтерского учета с разбивкой на субсчета;

- ведение автоматизированного бухгалтерского учета с помощью специализированной бухгалтерской программы.

Уп для целей налогообложения

При одновременном использовании ЕНВД и УСН УП для целей налогового учета должна отражать следующие сведения:

- факт использования УСН;

- факт использования ЕНВД;

- положение о соблюдении законодательства, а также о методике организации и ведения раздельного учета;

- перечисление расходов, не относящихся к тому или иному виду деятельности, которые подлежат делению расчетным путем;

- методы распределения данных расходов;

- документальное отражение раздельного учета.

Учетная политика УСН ЕНВД образец 2020

УП позволяет всем структурным подразделениям предприятия работать в одном и том же направлении, по одним и тем же правилам, на один и тот же результат, обеспечивая при этом минимум затрат.

https://www.youtube.com/watch?v=N-ZoclQe1BQ

УП — это основной документ, запрашиваемый в случае проверки. В спорных ситуациях налоговая ориентируется на порядок, закрепленный в учетной политике, поэтому пропишите в ней все сомнительные моменты работы, чтобы избежать претензий и санкций.

1. Укажите, порядок применения УСН и ЕНВД. Это допустимо сделать в следующих формулировках:

- «Для расчета единого налога в рамках деятельности на УСН использовать объект налогообложения в виде доходов»

- «В отношении розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала менее 150 кв. м, применять специальный режим ЕНВД»

2. Распишите порядок учета хозопераций по спецрежимам:

- «Учет операций по специальным налоговым режимам УСН и ЕНВД ведется на основании бухгалтерского учета по организации в целом. Доходы от деятельности, облагаемой по УСН, отражаются в книге учета доходов и расходов. Хозяйственные операции по деятельности, облагаемой ЕНВД, учитываются в общем порядке».

Дополнительно уточните, что операции по ЕНВД отражаются в бухучете обособленно при помощи субсчетов и дополнительных аналитических признаков. Также пропишите, что записи в КУДиР осуществляются на основании первичных документов, подтверждающих каждую операцию.

3. Укажите на раздельный учет доходов и расходов по ЕНВД:

«Деление доходов осуществляется на две группы. Доходы, полученные от деятельности, для которой используется УСН, учитываются отдельно от доходов, полученных от деятельности, для которой применяется ЕНВД».

«Расходы распределяются на три группы. Расходы, связанные с деятельностью на УСН; расходы, связанные с деятельностью на ЕНВД; расходы, одновременно связанные с деятельностью на УСН и с деятельностью на ЕНВД».

4. Пропишите порядок распределения общих расходов, например на сотрудников, которые заняты сразу в двух видах деятельности:

Взносы на ОПС, ОМС, ВНиМ, а также обязательное страхование от несчастных случаев и профзаболеваний с выплат сотрудников,

которые одновременно заняты в двух видах деятельности, распределяются пропорционально доле доходов, полученных по каждому виду деятельности, в общем объеме доходов».

Актуальный образец учетной политики для организаций и ИП на УСН+ЕНВД, отвечающий всем требованиям закона, есть в облачном сервисе для малого бизнеса Контур.Бухгалтерия. Здесь вы можете бесплатно ознакомиться с УП, вести учет, начислять зарплату, автоматически формировать отчеты и отправлять их через интернет. Бесплатный период работы — 14 дней.

Компании и ИП не всегда работают на одном налоговом режиме долгие годы, иногда его приходится менять. В статье расскажем, какие бывают причины для смены системы налогообложения (СНО), как и в какие сроки сменить налоговый режим.

Книга учета доходов и расходов нужна всем организациям и предпринимателям на УСН. Налогоплательщики на ЕНВД задаются вопросом: а нужно ли им вести КУДиР, как и товарищам на упрощенке? В статье дадим однозначный ответ.

Совмещение налоговых режимов помогает оптимизировать работу компании и экономить на налогах. Разрешает ли законодательство совмещать УСН и ОСНО? Об этом — в статье.

Видео:Учетная политика для целей налогообложенияСкачать

Пример учетной политики для торговли (ОСН)

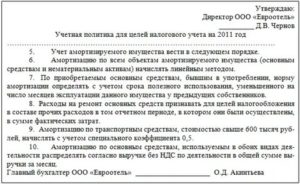

Рассмотрим пример Приказа об утверждении учетной политики для целей бухгалтерского и налогового учета в торговой организации.

Учетная политика по БУ

Приказ N _

Об утверждении учетной политики ООО «ТЕХНОМИР»

для целей бухгалтерского учета

г. Москва 31 декабря 2019 г.

ПРИКАЗЫВАЮ

Ввести в действие с 01 января 2020 года следующую учетную политику ООО «ТЕХНОМИР»:

1. Бухгалтерский учет осуществлять посредством двойной записи на счетах бухгалтерского учета в соответствии с Планом счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н. Рабочий план счетов бухгалтерского учета представлен в Приложении N 1.

2. В качестве первичных учетных документов для оформления фактов хозяйственной жизни использовать утвержденные унифицированные формы первичной учетной документации, утвержденные Постановлениями Госкомстата РФ, а также самостоятельно разработанные формы, представленные в Приложении N 2.

3. Данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета. Формы регистров бухгалтерского учета разработаны организацией самостоятельно и представлены в Приложении N 3.

4. Инвентаризацию имущества и обязательств осуществлять в случаях, предусмотренных законодательством, в том числе ежегодно при составлении годовой бухгалтерской отчетности.

5. Ведение бухгалтерского учета осуществлять с применением специализированной бухгалтерской компьютерной программы 1С.

6. Ведение бухгалтерского учета осуществлять по следующим правилам:

1. Учет основных средств

1.1. Объекты, сроком службы более 12 месяцев и стоимостью не более 40 000 руб. учитываются в составе материально-производственных запасов.

1.2. Амортизация начисляется линейным способом по всем объектам основных средств.

1.3. Переоценка основных средств не производится.

2. Учет нематериальных активов

2.1. По нематериальным активам срок полезного использования устанавливается приказом и определяется при их принятии к учету исходя из индивидуальных характеристик объекта и разрешительной документации руководителем организации.

2.2. Амортизация начисляется линейным способом по всем объектам нематериальных активов.

2.3. Амортизационные отчисления по нематериальным активам отражаются в бухгалтерском учете путем накопления соответствующих сумм на отдельном счете 05 «Амортизация нематериальных активов».

2.4. Переоценка нематериальных активов организации не производится.

3. Учет материально-производственных запасов

3.1. Материалы учитываются по фактической себестоимости с отражением в учете на счете 10 «Материалы».

3.2. Транспортно-заготовительные расходы, связанные с приобретением материалов, включаются в стоимость материалов.

3.3. При выбытии материалов их оценка производится по методу средней себестоимости.

3.4. Затраты на приобретение спецоснастки, стоимостью не более 40 000 руб., учитываются в составе расходов равномерно по линейному способу – пропорционально сроку полезного использования.

3.5. Затраты на приобретение спецодежды, стоимостью не более 40 000 руб., учитываются в составе расходов равномерно по линейному способу – пропорционально сроку полезного использования.

4. Учет товаров

4.1. Товары учитываются на счете 41 «Товары» с отражением в учете по фактической себестоимости.

4.2. Транспортно-заготовительные расходы, связанные с приобретением товаров, учитываются на счете 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность».

Ежемесячно такие расходы распределяются между проданным товаром и остатком товара на конец каждого месяца по формуле Среднего процента, указанной в Приложении N 4 и частично списываются в дебет счета 90.

07 «Расходы на продажу» на сумму, относящуюся к реализованному товару.

4.3. Расходы, связанные с продажей товаров, работ и услуг учитываются на счете 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» и в конце месяца списываются в полном объеме в себестоимость проданных товаров — в дебет счета 90.07 «Расходы на продажу».

4.4. При выбытии товаров их оценка производится по методу средней себестоимости.

4.5. В розничной торговле товары учитываются по цене приобретения без использования счета 42 «Торговая наценка».

5. Учет готовой продукции

5.1. Учет готовой продукции ведется на счете 43 «Готовая продукция» без применения счета 40 «Выпуск готовой продукции». Оценка готовой продукции в процессе ее производства осуществляется по нормативной (плановой) цене выпуска, которая определяется приказом руководителя организации.

6. Учет доходов и расходов

6.1. Прямые расходы на производство продукции, выполнение работ и оказание услуг учитываются на счете 20 «Основное производство». В состав прямых расходов включаются:

6.1.1. расходы на сырье и материалы, используемые при производстве продукции, выполнении работ, оказании услуг;

6.1.2. оплата труда производственных рабочих (в т.ч. страховые взносы с зарплаты);

6.1.3. амортизация основных средств, используемых непосредственно в производстве, для выполнения работ, оказания услуг;

6.1.4. подрядные работы, выполненные сторонними организациями (лицами) для производства готовой продукции, выполнения работ, оказания услуг;

6.1.5. и иные расходы, согласно спецификациям, технологическим картам, актам контрольного замера, сметам и иным документам, подтверждающих состав затрат, необходимый для производства продукции, оказания услуг, выполнения работ.

6.2. Распределение прямых расходов между видами готовой продукции (работ, услуг), осуществляется пропорционально плановой стоимости выпуска готовой продукции (работ, услуг).

6.3. Оценка незавершенного производства готовой продукции, выполненных работ на конец месяца осуществляется на основании данных первичных учетных документов о движении и об остатках (в количественном выражении) сырья, материалов и полуфабрикатов, которые были переданы в производство и подверглись обработке. Иные прямые расходы не учитываются в составе НЗП.

6.4. Прямые расходы по оказанным услугам не распределяются на остатки НЗП, а полностью уменьшают доходы отчетного периода.

6.5. Общепроизводственные расходы учитываются на счете 25 «Общепроизводственные расходы» и в конце месяца распределяются в состав прямых расходов пропорционально плановой стоимости выпуска продукции (работ, услуг).

6.6. Общехозяйственные расходы учитываются на счете 26 «Общехозяйственные расходы» и в конце месяца списываются в полном объеме в себестоимость проданной продукции, работ и услуг — в дебет счета 90.08 «Управленческие расходы».

6.7. Доходы и расходы, связанные с предоставлением имущества в аренду учитываются в качестве прочих доходов и расходов соответствующим образом на счете 91 «Прочие доходы и расходы».

7. Учет государственной помощи

7.1. Организация принимает бюджетные средства к учету по мере фактического получения средств.

7.2. Доходы будущих периодов, связанных с получением бюджетных средств на финансирование капитальных затрат, представляются в отчетности обособленно. В бухгалтерском балансе как обособленная статья в составе долгосрочных обязательств. В отчете о финансовых результатах суммы, отнесенные на финансовые результаты, как обособленная статья в составе прочих доходов.

8. Учет процентов по займам

8.1. Проценты по заемным средствам включаются в состав прочих расходов, в том числе при приобретении (создании) инвестиционного актива.

9. Исправление ошибок

9.1. Существенной считать ошибку, которая приводит к изменению общей величины активов (пассивов), а также доходов (расходов) в отчетности более чем на 5% либо приводит к изменению группы статей баланса или отчета о финансовых результатах на сумму от 100 тыс. руб. включительно.

9.2. Существенная ошибка, выявленная после утверждения бухгалтерской отчетности, исправляется записями в корреспонденции со счетом 91 «Прочие доходы и расходы» без ретроспективного пересчета показателей.

10. Оценочные значения

10.1. Создание резервов по сомнительным долгам осуществляется по каждому сомнительному долгу в отдельности по методике, указанной в Приложении N 5 к учетной политике.

11. В процессе ведения бухгалтерского учета не применяются нормы положений по бухгалтерскому учету

11.1. ПБУ 12/2010 «Информация по сегментам»

11.2. ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»

11.3. ПБУ 2/2008 «Учет договоров строительного подряда»

11.4. ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы»

11.5. ПБУ 11/2008 «Информация о связанных сторонах»

11.6. ПБУ 16/2002 «Информация по прекращаемой деятельности»

Генеральный директор /

Приложение N 1. Рабочий план счетов

Ознакомиться с рабочим планом счетов.

Приложение N 2. Первичные учетные документы

Приложение N 2 к Приказу «Об утверждении учетной политики ООО «ТЕХНОМИР»

для целей бухгалтерского учета»

Первичные учетные документы

1. Общество применяет следующие первичные учетные документы по унифицированным формам:

- По учету основных средств – формы, утвержденные Постановлением Госкомстата РФ от 21.01.2003 N 7;

Видео:Учетная политика организацииСкачать

Учетная Политика На 2020 Г. Ооо На Осно Розничная Торговля

23.07.2019

Что касается правильного оформления учетной политики ИП, то строгих правил, которые предъявляются к документу, не имеется. Оформить документ возможно в качестве приложения к приказу. При этом в обязательном порядке необходимо обозначить на главном титульном листе основания приложения ИП.

- ФИО предпринимателя, который ведет данный вид деятельности, город, дата и время составления;

- временные рамки, на которые составляется учетная политика – к примеру, на год или больше;

- способы заполнения значений в КУДиР. Здесь учитываются первичные документы ИП;

- учетная бухгалтерская политика со всеми категориями товаров ИП;

- список ответственных лиц – главный бухгалтер, предприниматель, менеджер по продажам;

- учет продуктов товаров с НДС и без него;

- способы разделения и ведения налогового учета предприятия.

Учетная политика на 2020 год для ОСНО: образцы (скачать бесплатно)

- Подготовьте их текст с обоснованием.

- Установите дату их вступления в силу;

- Уточните поправки на ограничения продолжительности использования отдельных методов учета (некоторые из них следует применять без изменений несколько налоговых периодов);

- Утвердите поправки соответствующим приказом руководителя компании.

1.

В части НДС. В расчет пропорции по раздельному учету НДС включают все доходы. Ранее использовали только выручку. Данную точку зрения поддерживает Верховный Суд (опред. от 27.04.2020 № 305-КГ17-4013). Для принятия решений налоговые инспекторы обязаны ориентироваться на мнение судей.

Учетная политика организаций: для чего она нужна, сроки утверждения, образцы на 2020 год

Организации бюджетной сферы также должны составлять учетную политику, при этом она должна содержать пункты согласно их специфике. Учетная политика на 2020 год для бюджетных учреждений должна составляться с учетом вступивших в действие изменений в инструкции 157н и новых стандартов.

https://www.youtube.com/watch?v=EGo7DA0OZ98

При этом нет необходимости подробно останавливаться на тех элементах, где на уровне законодательства закреплен единственный вариант действий. В первую очередь, здесь рассматриваются те моменты учета, по которым дан выбор — к примеру, амортизация основных средств.

Пример учетной политики организации для целей налогообложения (услуги, ОСНО)

4.

Срок полезного использования основных средств определяется по минимальному значению интервала сроков, установленных для амортизационной группы, в которую включено основное средство в соответствии с классификацией, утверждаемой Правительством РФ.

В случае реконструкции, модернизации или технического перевооружения срок полезного использования основного средства увеличивается до предельного значения, установленного для амортизационной группы, в которую было включено модернизируемое основное средство.

23. Расходы на приобретение права на заключение договора аренды на земельные участки признаются расходами отчетного (налогового) периода в размере, не превышающем 30 процентов налоговой базы предыдущего налогового периода, до полного признания всей суммы указанных расходов.

Рекомендуем прочесть: Возврат стоимости обучения

Учетная политика юридических лиц (ООО) и физических лиц (ИП) на ОСНО

С некоторых пор компаниям предоставлено право самостоятельно определять формат и формы отчетности по бухгалтерским и налоговым документам, на условиях соблюдения требований законодательства. Но для этого надо разработать и утвердить учетную политику фирмы. Итак, как обстоят дела с УП на ОСНО?

- Ограничительное количество счетов, минимально необходимых для ведения бухгалтерского учета и полной и своевременной отчетности. Ведение аналитического и синтетического учета.

- Внедрение в работы документооборота внутренней отчетности.

- Утверждение форм первичной отчетности, при отсутствии рекомендованных ФНС типовых.

- Методика оценки имущества при инвентаризации.

- Контроль над хозяйственными процессами.

- Внедрение правил документооборота, обработки и учета информации.

Учетная политика Торговля Бухгалтерский Учёт

Основание: пункт 5 ПБУ 5/01, пункты 80, 83 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н , План счетов бухгалтерского учета и Инструкция по его применению (утверждена приказом Минфина России от 31 октября 2000 г. № 94н).

23. Списание ТЗР производится в дебет счета 90 «Продажи» пропорционально учетной стоимости товаров исходя из отношения суммы ТЗР на начало месяца и ТЗР за месяц к сумме остатка товаров на начало месяца и поступивших товаров в течение месяца по учётной стоимости.

Учетная политика ИП на ОСНО — образец заполнения

- после разработки УП ее необходимо утвердить приказом (распоряжением);

- в УП следует описать порядок учета хозяйственных операций для целей налогообложения таким образом, чтобы формируемые на основе такой учетной политики данные налогового учета были полными и достоверными, позволяли проконтролировать правильность исчисления, полноту и своевременность исчисления и уплаты налогов;

- УП должна применяться последовательно из года в год.

- Форма учетной политики (УП) — произвольная (законом не регламентирована).

- УП — все необходимые ИП аспекты учетно-отчетного процесса, а также организационно-технические нюансы.

- Структура — определяется ИП самостоятельно (главы, разделы, подразделы, приложения и др.).

- Объем УП — зависит от степени детализации информации, определяемой ИП исходя из потребностей его учетно-отчетного процесса.

- Методы и способы бухучета — описывать необязательно, если ИП бухучет не ведет (такая возможность предоставлена предпринимателям подп. 1 п. 2 ст. 6 закона о бухучете от 06.12.2011 № 402-ФЗ).

- Нюансы налогового учета — приводятся в УП в обязательном порядке (ст. 313 НК РФ), исходя из специфики деятельности ИП и видов уплачиваемых им налогов.

Учетная политика осно и енвд совмещенная образец

Компании обязаны исчислять и уплачивать налоги в отношении разных видов деятельности в соответствии с применяемым режимом. Если раздельный учет не ведется, то нет оснований считать предприятие нарушителем, и не она не может привлекаться к ответственности. Но если не осуществляется ведение раздельного учета, могут возникнуть малоприятные последствия:

- если организация не отвечает требованиям льготного режима или нарушила их при использовании спецрежима;

- если предприятие должно выставлять счета-фактуры с выделением НДС, то есть является плательщиком такого налога;

- если фирма относится к числу льготников по налогу на прибыль;

- если компания просто не знает о возможности использования других налоговых систем;

- если предприниматель работал на патентной УСН, но не заплатил своевременно за патент.

Кредитный менеджер

На малых предприятиях утверждение правил для бухучета выполняется по той же системе – при помощи тематического приказа. Что касается малых предприятий, то им разрешено применять УСНА, ЕНВД и упрощенную отчетность финансового характера. Еще они могут бухгалтерский учет выполнять по простой системе.

https://www.youtube.com/watch?v=cZQGIOMRUoc

Рекомендуем прочесть: Если испортил больничный лист сотрудник

Для каждого ИП в 2020 году ведение такой политики тоже является обязательством. В зависимости от выбранного режима уплаты налогов делается еще и выбор системы бухучета. Кроме общих правил для образца, есть обособленные.

«Упрощенцы» должны указывать объект налогообложения и метод для оценки материалов, а применяющие ЕНВД – распределение физ показателей и расходов между видами бизнеса.

Если УСН и ЕНВД совмещаются, то записывается распределение страх взносов (и за себя, и за других работников) и общих расходов.

Учетная политика организации на 2020 год ОСНО

- Учетная политика новых ПБУ 1/2008 не затрагивает только бюджетников и кредитных учреждений;

- Предприятие вправе само решать, каким способом осуществлять бухучет, не ориентируясь на то, что используют соседние фирмы или на традицию в регионе.

При этом обособки должны брать метод головного офиса;

- Предприятию нужно выбирать метод ведения бухучета, исходя из его рациональности для нее.

При этом информация, раскрывающая методику бухгалтерии, должна отражать эту рациональность;

- Если для компании не подходят государственные стандарты осуществления бухучета, она может разработать свои, опираясь на правила МСФО, федеральные ПБУ и отраслевые правила ведения учета;

- пп.20.1 — обязывает организации, применившие п.7.

3 ПБУ 1/2008 в последней редакции 2020, раскрывать в учетной политике не применяемые ими способы ведения бухучета с объяснением причины, а также с предъявлением сравнительных данных, которые она получит, применяя ФСБУ или МСФО.

- Внесите новые пункты в существующий документ, но только в той области, где вам предлагается выбор.

Например, будете ли вы создавать резерв для ремонта ОС или нет, и т.д.;

- Если новые правила не затрагивают ваш способ учета, то вы оставляете документ в неизменном виде;

- Если вы пропустили нововведение и не успели закрепить до 31 декабря уходящего года, не волнуйтесь. Начните выполнять новые требования с 1 января нового года, тогда у ФНС не будет глобального повода для придирок.

Составляем учетную политику для бюджетной организации на 2020 год

Обратите внимание, что специальной формы для приказа или распоряжения утверждения УП не предусмотрено. Чиновники не утвердили унифицированной формы для данной ситуации. Следовательно, составьте приказ в произвольной форме. В нем укажите все необходимые реквизиты для бумаги данной категории. Обязательно пропишите:

- Номер и дату составления.

- Законодательные нормативы, на основании чего было принято решение.

- Суть распоряжения.

- Дату начала действия приказа, с какого момента положения вступают в силу.

- Ответственного за составление (главный бухгалтер, например).

- Определите лицо, ответственное за контроль над исполнением приказа.

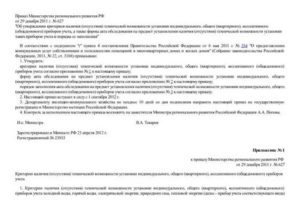

Приказ об утверждении учетной политики на 2020 год: образец

Предположим, что организация применяет общую систему налогообложения (ОСНО).

Тогда в приказе об учетной политики организации нужно описать методы действий, применительно к налогам, с которыми работает организация в ходе своей деятельности (например, налог на прибыль или НДС).

При общей системе налогообложения образец приказа об утверждении учетной политике в целях налогообложения на 2020 год может выглядеть как в нашем примере. Скачать пример приказа об утверждении учетной политики на 2020 год.

Типовых образцов учетной политики не существует, поэтому приказ от утверждении учетной политики вы можете составить в произвольной форме. Причем положения учетной политики можно включить или в текст приказа или и оформить в виде приложения к нему (приказу).

Учетная Политика На 2020 Г. Ооо На Осно Розничная Торговля Ссылка на основную публикацию

Видео:Бухгалтерский учет понятно за 10 минутСкачать

Учетная политика для целей налогообложения плательщиков ЕНВД

Законодательство о бухгалтерском учете предписывает всем организациям разрабатывать учетную политику, в которой указываются особенности ведения бухгалтерского учета.

Плательщики единого налога на вмененный доход (ЕНВД) также должны сформировать учетную политику для целей бухгалтерского учета, поскольку для них не предусмотрено положений, разрешающих не составлять приказа о такой учетной политике. Пунктом 2 ст.

11 Налогового кодекса Российской Федерации (НК РФ) определено, что под учетной политикой для целей налогообложения понимается выбранная налогоплательщиком совокупность допускаемых НК РФ способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учета иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика. Следовательно, организации должны формировать учетную политику для целей налогообложения в случаях, когда из положений НК РФ четко не следует порядка расчета показателей, необходимых для целей налогообложения. Между тем такой порядок следует прописать для внешних пользователей информации.

Плательщики единого налога на вмененный доход

Итак, согласно п. 4 ст. 346.

26 НК РФ уплата организациями ЕНВД предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (в отношении прибыли, полученной от предпринимательской деятельности, облагаемой единым налогом), налога на имущество организаций (в отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой ЕНВД). Из положения данной нормы можно заключить, что в случае совмещения ЕНВД с общим режимом налогообложения должен быть обеспечен раздельный учет прибыли (отдельно по ЕНВД), а также имущества и труда работников, используемых в видах деятельности, переведенных на ЕНВД. Следовательно, в учетной политике налогоплательщик должен установить порядок ведения раздельного учета. Это может пригодиться и в случае подачи деклараций в налоговые органы, поскольку на основании ст. 31 НК РФ налоговые органы вправе истребовать документы, служащие основанием для исчисления и уплаты налога. Сотрудники Минфина России в своих разъяснениях рекомендуют налогоплательщику самому разработать тот или иной метод учета показателей деятельности организации и закрепить его в учетной политике.

Учетная политика формируется плательщиками ЕНВД в следующих случаях:

— при применении ими наряду с ЕНВД других систем налогообложения: общей, упрощенной или единого сельскохозяйственного налога. В этой ситуации нужно организовать раздельный учет имущества, обязательств и хозяйственных операций на основании п. 7 ст. 346.26 НК РФ; — при осуществлении ими нескольких видов предпринимательской деятельности, которые подлежат налогообложению ЕНВД с использованием одного и того же физического показателя. В этом случае ведется раздельный учет этого показателя согласно п. 6 ст. 346.26 НК РФ.

Обязанность ведения раздельного учета

Согласно п. 7 ст. 346.

26 НК РФ налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей налогообложению ЕНВД, иные виды предпринимательской деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности, подлежащей налогообложению единым налогом, и предпринимательской деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с иным режимом налогообложения. При этом учет имущества, обязательств и хозяйственных операций в отношении видов предпринимательской деятельности, подлежащих налогообложению ЕНВД, осуществляется налогоплательщиками в общеустановленном порядке. Также налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей налогообложению ЕНВД, иные виды предпринимательской деятельности, исчисляют и уплачивают налоги и сборы в отношении данных видов деятельности в соответствии с иными режимами налогообложения, предусмотренными НК РФ. В силу п. 6 ст. 346.26 НК РФ при осуществлении нескольких видов предпринимательской деятельности, подлежащих налогообложению ЕНВД в соответствии с настоящей статьей, учет показателей, необходимых для исчисления налога, ведется раздельно по каждому виду деятельности. Итак, налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей обложению ЕНВД, иные виды предпринимательской деятельности, обязаны вести раздельный учет: — доходов и расходов по видам деятельности, облагаемым и не облагаемым ЕНВД; — имущества, используемого и не используемого для ведения деятельности, облагаемой и не облагаемой ЕНВД, а также имущества, которое используется одновременно в нескольких видах деятельности; — заработной платы сотрудников в связи с предпринимательской деятельностью, облагаемой и не облагаемой ЕНВД. Для этого в учетной политике указываются счета бухгалтерского учета, на которых ведется раздельный учет имущества, доходов и расходов по видам деятельности, переведенных на ЕНВД, и деятельности, в отношении которой применяются другие режимы налогообложения. В случае применения наряду с ЕНВД общего режима налогообложения налогоплательщики также обязаны отражать в своей учетной политике положения, предусмотренные, например, гл. 21 «Налог на добавленную стоимость», 25 «Налог на прибыль организаций» НК РФ и др.

Налог на добавленную стоимость (НДС)

💥 Видео

Учетная политика в 1С 8.3 Бухгалтерия — кратко где найти и как настроитьСкачать

Как вести бухгалтерию без бухгалтера. Инструкция для ИП на упрощенке (УСН доходы)Скачать

Учетная политика: зачем нужна?Скачать

Учетная политика организацииСкачать

Учетная политика 2023. Перевод с бухгалтерского вместе с Петром Захарченко и Олесей ГимрановойСкачать

Как составить идеальную учетную политику организацииСкачать

Учетная политика на 2022 год для целей бухгалтерского учетаСкачать

Учетная политика для НКОСкачать

Учетная политика на общем режиме налогообложения (ОСНО)Скачать

Вебинар «Бюджетная классификация и правила учёта в организациях бюджетной сферы в 2023 году»Скачать

1С:Лекторий 15.02.24 УСН: бухгалтерский и налоговый учет в условиях ЕНССкачать

Нужна ли учетная политика ИПСкачать

Готовое тестове задание по теме: "Розничная торговля, налоговый и бухгалтерский учет"Скачать

Как самостоятельно составить Налоговую учетную политику - основыСкачать

Бухгалтерский учет субъектов малого предпринимательстваСкачать

Бухгалтерская учетная политикаСкачать