Вам доступен конструктор договоров. Просто авторизуйтесь на портале 1С-Старт и создайте свой договор финансовой аренды (лизинга) за 11 минут. Более подробный материал по договорам лизинга ниже.

Договор лизинга достаточно распространен в бизнесе и может стать прекрасным выходом в ситуации, когда у предпринимателя не хватает оборотных средств на приобретение дорогостоящего оборудования, транспорта, сооружений. Хотя договор лизинга является разновидностью договора аренды, его особенности регулируют не только статьи 665 – 670 ГК РФ, но и специальный закон «О лизинге» № 164-ФЗ от 29 октября 1998 г.

По договору лизинга арендодатель (лизингодатель) обязуется приобрести в собственность имущество, выбранное арендатором (лизингополучателем), и предоставить ему это имущество за плату во временное владение и пользование. Активная роль в договоре лизинга принадлежит арендатору, т.к. именно он определяет продавца и выбирает имущество для лизинга, но договором может быть предусмотрено и то, что выбор имущества делает лизингодатель.

В договорных лизинговых отношениях задействованы три участника:

- продавец (поставщик) имущества, которое выбрал лизингополучатель;

- лизингодатель, который приобретает это имущество в собственность, за счет собственных или заемных средств;

- лизингополучатель, который принимает и пользуется предметом лизинга.

Сам договор лизинга заключают две стороны: лизингодатель и лизингополучатель, а продавец только упоминается в спецификации к договору, но при этом он тоже играет значительную роль в договорных лизинговых отношениях.

Так, о том, кто именно является лизингополучателем, лизингодатель должен сообщить продавцу имущества. По общему правилу передает имущество лизингополучателю сам продавец, а не лизингодатель (если только договор не предусматривает другие условия).

Лизингополучатель имеет право предъявлять продавцу требования, соответствующие договору купли-продажи, в отношении качества и комплектности имущества и сроков его поставки. В то же время лизингополучатель имеет права и несет обязанности, как если бы он был стороной договора купли-продажи (кроме обязанности оплатить имущество).

- Предмет договора лизинга

- Этапы заключения договора лизинга

- Существенные условия договора лизинга

- Государственная регистрация договора лизинга

- Лизинговые платежи

- Выкуп лизингового имущества

- овое агентство «Эксперт РА»

- Основные черты финансовой аренды

- Классификация договоров аренды

- Договор финансовой аренды (лизинга)

- Характерные особенности договора лизинга:

- Субъекты лизинга

- Форма договора лизинга

- договора лизинга

- Обязанности лизингодателя:

- Договор лизинга оборудования

- 2. СРОК ДЕЙСТВИЯ ДОГОВОРА

- 3. ОБЯЗАТЕЛЬСТВА СТОРОН

- 4. УСЛОВИЯ ПЛАТЕЖА

- 5. ПЕРЕДАЧА ОБОРУДОВАНИЯ

- 6. ОТВЕТСТВЕННОСТЬ

- 7. НЕПРЕОДОЛИМАЯ СИЛА (ФОРС-МАЖОР)

- 8. РАССМОТРЕНИЕ СПОРОВ

- 9. ИНЫЕ УСЛОВИЯ

- 10. ЮРИДИЧЕСКИЕ АДРЕСА И БАНКОВСКИЕ РЕКВИЗИТЫ СТОРОН

- Договор финансовой аренды (лизинга) оборудования 2020 — Все о финансах

- Что такое лизинг

- Заключение лизингового контракта

- Существенные условия контракта

- 📺 Видео

Предмет договора лизинга

Так же, как и по договору аренды, предметом договора лизинга являются непотребляемые вещи, т.е. не меняющие своих свойств в процессе использования.

Такими вещами могут быть не только оборудование и транспорт, но и предприятия, имущественные комплексы, здания, сооружения и другое движимое и недвижимое имущество.

В отличие от обычного договора аренды, в лизинг нельзя передать земельные участки и другие природные объекты.

Как правило, в лизинг передается новое имущество, приобретаемое, а иногда специально изготавливаемое для конкретного лизингополучателя, но в рамках договора лизинга лизингополучатель может получить в аренду свое собственное имущество.

Называется такой вариант лизинга возвратным, и он может выручить в ситуации, когда, например, промышленная недвижимость у бизнесмена имеется, но вот свободных оборотных средств на ведение бизнеса нет. Просто продать недвижимость смысла не имеет, т.к. тогда на полученные от ее продажи средства бизнес вести будет просто негде.

В этом случае недвижимость выкупает лизингодатель (по договору купли-продажи) и одновременно на нее оформляется договор лизинга. То есть, лизингополучатель получает и свободные деньги, и возможность работать в этом производственном помещении.

Конечно, за такую возможность придется вносить лизинговые платежи, но если дело пойдет, то все эти затраты окупятся. Выгода возвратного лизинга в том, что обычно процентная ставка по нему ниже, чем при кредите под залог имущества.

Этапы заключения договора лизинга

Договор лизинга заключается в следующем порядке:

- Лизингополучатель обращается в лизинговую компанию с заявкой о получении необходимого ему имущества. В России лизинговые компании чаще всего создаются с участием государственных органов или на базе крупных банков.

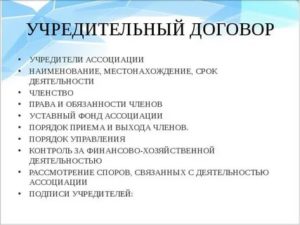

- Учитывая, что предметом лизинга является, как правило, дорогостоящее имущество, заявку сначала должны одобрить. Лизингодатель проверяет платежеспособность лизингополучателя и достоверность представленных им документов. Обычный пакет состоит из учредительных документов; свидетельств о госрегистрации и постановки на налоговый учет; баланса и отчета о прибыли и убытках; бизнес-плана; данных о предмете лизинга.

- Если заявка одобрена, то лизингодатель оформляет договор купли-продажи с продавцом предмета лизинга.

- Составляется и подписывается договор лизинга с указанием всех существенных условий. Во многих случаях дополнительно оформляется договор страхования лизингового имущества.

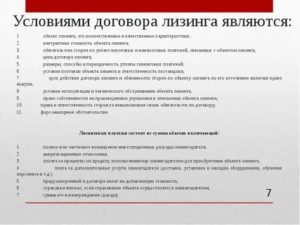

Существенные условия договора лизинга

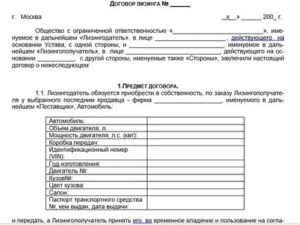

Напомним, что существенными считаются такие условия, без согласования которых сторонами договор может быть признан незаключенным. Первым таким условием для договора лизинга является предмет договора, т.е. описание лизингового имущества, причем оно должно быть конкретизировано еще более четко и подробно, чем в обычном договоре аренды.

Так, если по договору лизинга передается транспорт, то надо указать не только модель и марку автомобиля, но и его год выпуска, тип кузова и коробки передач, объем и мощность двигателя. Такая конкретизация предмета договора еще и снижает риск того, что лизингополучатель заявит лизингодателю претензию о том, что в лизинг было передано не то имущество, которое он указал в заявке.

https://www.youtube.com/watch?v=g_5vwYSpXgw

Вторым существенным условием является срок лизинга, т. е. тот срок, на который лизингодатель предоставляет лизингополучателю имущество во временное владение и пользование. При определении срока лизинга надо учитывать срок полезного использования лизингового имущества.

Также важно не перепутать срок лизинга со сроком действия самого договора, ведь обязанность перечислять лизинговые платежи возникает у лизингополучателя с момента приема имущества по акту приемки-передачи, а не с момента подписания договора. Кроме того, срок лизинга должен совпадать со сроком действия договора.

Если, например, договор заключен на пять лет, а срок лизинга указан как три года, то может возникнуть спор по поводу того, какие права и обязанности возникают у сторон после окончания срока лизинга. Суд, как правило, признает, что договор прекратил свое действие одновременно с истечением срока лизинга, но лучше заранее синхронизировать эти сроки.

Важно, что в отличие от обычного договора аренды не допускается заключение бессрочного договора лизинга или заключение его на неопределенный срок.

Что касается сведений о продавце, то хотя закон и не приводит явно это условие, как существенное, но суды дают широкое толкование о предмете, цитируя статью 665 ГК РФ и считая эти сведения необходимыми.

В то же время Президиум ВАС РФ в одном из своих постановлений указал, что даже если стороны не определят продавца в договоре лизинга, то договор все равно будет считаться заключенным.

И все же, чтобы снизить риск признания договора лизинга незаключенным или его переквалификации в договор аренды, условие о продавце надо согласовать.

Еще одно условие – о цели использования лизингового имущества было существенным до 2010 года, т.к. статья 665 ГК РФ содержала формулировку «для предпринимательских целей». Несмотря на это, в судебной практике до сих пор встречаются решения судов, в которых указание цели использования лизингового имущества называется необходимым.

Дополнительно надо согласовать такие условия договора лизинга, в отношении которых закон не устанавливает императивных (обязательных) норм, но которые могут существенно расширить объем обязанностей стороны:

- обязанность по техобслуживанию, капитальному и текущему ремонту лизингового имущества (в общем случае лежит на лизингополучателе);

- обязанность по страхованию предмета лизинга;

- ответственность за сохранность предмета лизинга и риски, связанные с его порчей, хищением, утратой, преждевременной поломкой, ошибкой монтажа или эксплуатации (в общем случае лежит на лизингополучателе);

- риск невыполнения продавцом своих обязанностей по договору купли-продажи и риск несоответствия предмета лизинга целям использования (в общем случае несет сторона, которая выбрала продавца).

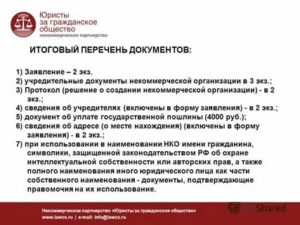

Государственная регистрация договора лизинга

Договор лизинга должен пройти регистрацию в территориальных органах Росреестра, если в лизинг передается недвижимое имущество или если в состав лизингового имущества входит объект недвижимости. Например, в лизинг передают одновременно транспорт и гараж для него.

Договор, который обязательно подлежит государственной регистрации, будет считаться заключенным с момента такой регистрации. Если такой договор не регистрировать, то он будет считаться незаключенным, а значит, не повлечет за собой правовые последствия для сторон.

Обратите внимание, что при передаче недвижимости в лизинг сроком менее чем на один год, договор лизинга, в отличие от договора аренды недвижимости на такой же срок, регистрировать надо обязательно.

Порядок государственной регистрации сделок с недвижимым имуществом (в том числе, договора лизинга) указан в законе № 122-ФЗ от 21 июля 1997 года.

Регистрация договора проводится в течение 10 рабочих дней со дня приема документов, но если договор лизинга был заверен нотариусом, то срок сокращается до трех рабочих дней.

Если же нотариус, который удостоверял сделку, подает заявление и документы в электронной форме, то договор лизинга должны зарегистрировать уже на следующий рабочий день.

Лизинговые платежи

Лизинговые платежи – это общая сумма платежей за весь срок лизинга. Они включают в себя возмещение затрат лизингодателя на приобретение лизингового имущества и его дополнительный доход. Если договор лизинга будет содержать условие о выкупе, то в состав лизинговых платежей будет включаться и выкупная стоимость.

https://www.youtube.com/watch?v=zUuSJao3hg0

Особенность лизинговых платежей в том, что они могут быть не только в денежной форме, но и в натуральной, т.е. продукцией, производимой с помощью предмета лизинга, цена на которую определяется сторонами договора лизинга. Из этого правила есть исключение – внесение лизинговых платежей в натуральной форме по договору с государственным или муниципальным учреждением запрещено.

Размер лизинговых платежей может меняться в сроки, установленные сторонами, но не чаще чем один раз в три месяца.

Если лизинговые платежи не вносятся более двух раз подряд, то лизингодатель может обратиться в банк, в котором открыт счет лизингополучателя, с требованием списания суммы задолженности в бесспорном порядке.

Это не лишает возможности лизингополучателя обратиться в суд, если он считает, что его права были нарушены.

Выкуп лизингового имущества

Договор лизинга может содержать условие о выкупе лизингового имущества. Необходимость в этом возникает не всегда. Например, в лизинг было взято оборудование, которое потребуется предпринимателю только на определенном этапе. Выкупать такое имущество нет нужды.

А вот если, например, строительной компании в своей деятельности постоянно необходима спецтехника, то по окончании срока лизинга имеет смысл приобрести ее в собственность, тогда в договор лизинга надо включить условие о выкупе.

Оформляя условие о выкупе, надо знать о том, что лизинговое имущество может находиться под залогом у третьих лиц, ведь лизингодатель имеет право покупать это имущество за счет заемных средств. Лизингодатель должен предупредить о залоге имущества в договоре лизинга или письменно уведомить об этом лизингополучателя.

Если договор лизинга предусматривает выкуп имущества, то такой договор будет являться смешанным и включать в себя элементы договора лизинга и договора купли-продажи. В связи с этим лизингополучатель должен будет не только вносить лизинговые (арендные) платежи, но и оплатить имущество по выкупной стоимости.

Вопрос о том, какой должна быть выкупная цена лизингового имущества, не раз рассматривался судами. До 2014 года суды признавали, что выкупная стоимость должна учитывать срок полезного использования лизингового имущества и его естественный износ, т.е. быть меньше той цены, по которой имущество приобрел лизингодатель.

Однако с 2014 году для арбитражных судов стало обязательным постановление Президиума ВАС от 21 января 2014 г. N 6878/13, в котором указано, что «в качестве выкупных платежей подлежит признанию стоимость предмета лизинга, уплаченная лизингодателем продавцу имущества».

Верховный суд исходил из того, что лизинговые платежи – это только оплата лизингополучателем право временного пользования имуществом. Что касается выкупной цены предмета лизинга, то имущество возвращается лизингодателю уже не новым, и стоимость износа должна быть ему компенсирована, поэтому выкупная цена должна быть такой, по которой лизингодатель это имущество покупал.

Вопрос – насколько выгодно лизингополучателю выкупать уже используемое им имущество по цене нового, лизингополучателю надо решать в каждом конкретном случае. В пользу выкупа, даже по такой полной цене, может говорить необходимость использования лизингового имущества в повседневной деятельности.

Например, оборудование уже встроено в технологический цикл, и его возврат, а также поиск и установка нового оборудования, негативно отразится на бизнесе.

То же самое касается полученного в лизинг объекта недвижимости – если в нем запущено производство, перенос которого в другое помещение принесет дополнительные расходы.

Кроме того, инфляция за срок лизинга могла быть такой, что по цене закупки лизингового имущества теперь его просто не купишь.

В любом случае, перед тем, как согласовывать условие о выкупе, лизингополучатель должен оценить – какие дополнительные расходы ему придется понести, если после окончания срока лизинга ему придется решать вопрос о покупке аналогичного имущества.

О том, как можно получить оборудование в лизинг в рамках государственной поддержки на примере Самарской области, смотрите в этом видео:

Выбрать и скачать Договоры лизинга

Видео:5.4. Финансовая аренда (лизинг)Скачать

овое агентство «Эксперт РА»

В соответствии с гл. 34 ГК РФ, финансовая аренда (лизинг) является одной из разновидностей арендных правоотношений. Гражданский кодекс Российской Федерации (Статья 665, ГК РФ) определяет финансовую аренду следующим образом:

По договору финансовой аренды (договору лизинга) лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование для предпринимательских целей. Лизингодатель в этом случае не несет ответственности за выбор предмета лизинга и продавца. Договором финансовой аренды может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем.

Правда, следует признать, что любое определение финансовой аренды является ограниченным и не может учесть всех форм и проявлений этого кредитного-инвестиционного инструмента.

Согласно определению Европейской федерации национальных ассоциаций по лизингу оборудования (Leaseurope): «Аренда — это соглашение между собственником имущества (арендодателем) и арендатором, согласно которому первый передает право пользования активом арендатору на оговоренный срок в обмен на периодические выплаты» (также широко известно определение лизинга, установленное Конвенцией УНИДРУА, см. стр. 18).

Основополагающими нормативными актами, регулирующими лизинговые правоотношения на территории Российской Федерации, в настоящее время являются Гражданский кодекс Российской Федерации и Федеральный закон «О финансовой аренде (лизинге)» от 29 октября 1998 г. №164-ФЗ с изменениями и дополнениями от 29 января 2002 года.

https://www.youtube.com/watch?v=VNYbK63Izpg

Лизингодатель остается собственником оборудования, в то время как лизингополучатель приобретает право пользования оборудованием, уплачивая лизинговые платежи. По истечении определенного срока лизингополучатель может приобрести право собственности по договоренности с лизингодателем.

Согласно международной практике, лизинг представляет собой подвид арендных отношений, который характеризуется тем, что: а) лизингополучатель не приобретает права собственности на объект лизинга; б) риски и выгоды от пользования объектом лизинга лежат на лизингополучателе; в) оплата производится в рассрочку и (обычно) покрывает полную стоимость объекта лизинга и требуемую норму доходности лизингодателя1.

| 1В целом, участники сделки имеют значительную свободу в определении договорных условий, которые регулируют их взаимоотношения. Сделка регулируется Гражданским кодексом и некоторыми другими правовыми актами и может быть реализована либо с помощью заключения дополнительных соглашений, либо непосредственно при составлении договора лизинга. |

Чаще всего при финансовой аренде лизингодатель приобретает для передачи в лизинг выбранный лизингополучателем объект лизинга у выбранного лизингополучателем продавца. Как правило, в течение действия договора лизинга, риски утраты или повреждения предмета лизинга застрахованы за счет лизингополучателя в согласованной сторонами лизинговой сделки страховой компании 2.

| 2При лизинге автомобилей может дополнительно страховаться гражданская ответственность лизингополучателя при эксплуатации Предмета лизинга. |

Основные черты финансовой аренды

Финансовая аренда (лизинг) — характеризующаяся длительным сроком контракта и амортизацией всей или большей части стоимости арендуемого имущества.

Фактически финансовая аренда представляет собой форму долгосрочного кредитования инвестиционного проекта.

По истечении срока действия договора лизинга лизингополучатель может вернуть предмет лизинга, продлить соглашение или заключить новое, а также купить предмет лизинга.

Как и любая другая финансовая сделка, лизинг сопряжен с определенной степенью риска для каждой из сторон лизинговых отношений. Тем не менее, в России лизинг позволяет продавцам увеличить объем своих продаж, предоставляет лизингополучателям механизм приобретения крайне необходимых для них активов и через капиталовложения стимулирует экономику.

Преимущества лизинга

Причиной широкого распространения лизинга в развитых странах является ряд его преимуществ перед обычной ссудой или покупкой за счет собственных средств:

| Международная практика | Российская специфика |

| Относительно более дешевый вид финансирования капитальных затрат | |

| За счет эффекта масштаба и/или положения на рынке лизинговая компания может получить финансирование по более низким ставкам либо предложить более выгодные финансовые условия. | Часто российские лизинговые компании создаются ФПГ, либо банками для целей модернизации компаний группы или оптимизации налогообложения. В результате их кредитный рейтинг может уступать рейтингам потенциальных лизингополучателей. |

| Экономический эффект от использования налоговых льгот. | Снижение базы по налогу на прибыль и налога наимущество. |

| Относительная гибкость как инструмента средне- и долгосрочного финансирования: | |

| Лизинг предполагает 100%-е финансирование инвестиционного проекта и не требует немедленного начала платежей. Арендные платежи обычно начинаются после поставки имущества арендатору. | Многие лизинговые компании требуют от своих клиентов одну или несколько из следующих форм обеспечения:аванс (обычно 15%-30% от закупочной стоимости лизингового имущества), депозит или другое доп. обеспечение. |

| Не требуется дополнительного залога или прочих ограничений на деятельность лизингополучателя (ограничение на дальнейшие заимствования). | Многие лизинговые компании требуют гарантии (поручительства) третьих лиц, залог активов или дополнительное страхование. |

| Возможность снижения валютных рисков за счетфиксации ставок по лизингу. | |

| Риск устаревания оборудования целиком ложится на арендодателя. Арендатор имеет возможность постоянного обновления своего парка оборудования. |

Недостатки лизинга

| Международная практика | Российская специфика |

| Относительная негибкость условий лизинга | |

| Обычно фиксированные ставки лизинга (проявляется при снижении рыночных ставок). | В практике иногда используются плавающие ставки и гибкие графики лизинговых платежей — в соответствии с особенностями денежного потока лизингополучателя. |

| Ограничения, которые лизингодатель может наложить на использование имущества. | Иногда лизингодатель накладывает дополнительные ограничивающие условия (срок лизинга, нормы использования). |

| При устаревании объекта лизинга до окончаниядействия лизингового договора, лизингополучатель продолжает платить арендные платежи до конца контракта. | |

| Налоговые последствия | |

| Налоговые льготы при лизинге могут быть меньше, чем аналогичные льготы при осуществлении капитальных затрат за счет собственных средств. | Возможная задержка с возвратом НДС лизингодателем. |

| Уплата лизингодателем налога на пользователей автодорог по ставке 1% (отменяется с 1 января 2003г.). |

Классификация договоров аренды

В мировой практике существует два основных вида аренды: оперативная и финансовая3 — «operating lease» и «financial lease». Терминологически в англо-саксонском праве финансовая аренда, в широком смысле, трактуется как лизинговая сделка, при которой полная стоимость оборудования выплачивается в течение срока аренды.

Таким образом, финансовая аренда, как правило, означает приобретение оборудования, т.е. является альтернативной формой финансирования.

Напротив, «operating lease» или аренда, как правило, используется для приобретения права пользования средством в течение определенного периода времени без приобретения самого средства; следовательно, при аренде арендатор избегает большей части рисков, связанных с оборудованием.

| 3 При этом, международное понятие «оперативная аренда» идентично российскому термину «аренда», а международному понятию «финансовая аренда» соответствуют российские термины: «финансовая аренда» и «лизинг». |

Виды лизинговых соглашений можно дифференцировать следующим образом:

| Классификационные признаки | Формы лизинга |

| Объект | 1) Движимое имущество |

| 2) Недвижимое имущество | |

| Срок | 1) Долгосрочные |

| 2) Среднесрочные | |

| 3) Краткосрочные | |

| Условия начисления амортизации | 1) С полной (ускоренной) амортизацией |

| 2) С неполной амортизацией | |

| Сфера рынка | 1) Внутренний |

| 2) Международный | |

| 3) Транзитный | |

| Организация | 1) Прямой |

| 2) Косвенный | |

| 3) Возвратный | |

| 4) Левередж | |

| Объем обслуживания | 1) Чистый |

| 2) Полный | |

| 3) Комплексный | |

| 4) Генеральный | |

| Тип лизинговых платежей | 1) Денежный |

| 2) Компенсационный | |

| 3) Смешанный |

По объектам сделок лизинг подразделяется на лизинг движимого и недвижимого имущества.

При лизинге недвижимости лизингодатель строит или покупает недвижимость по поручению арендатора и предоставляет ему право использования в коммерческих и производственных целях.

Так же, как и в сделках с движимым имуществом, контракт заключается обычно на срок меньший или равный амортизационному периоду объекта; арендатор несет все риски, расходы и налоги во время действия контракта.

https://www.youtube.com/watch?v=xIynREDDV6Y

По сфере рынка выделяют три типа лизинга: внутренний, международный и транзитный4. К сделкам международного лизинга относятся договоры, лизингодатель и лизингополучатель которых находятся в разных государствах.

В данном случае не имеет значения местонахождение продавца имущества.

Под местонахождением имеется в виду местонахождение юридического лица, но не его филиала или представительства, даже если оно зарегистрировано либо аккредитовано на территории другого государства.

Видео:Что такое лизинг? Плюсы и минусы лизингаСкачать

Договор финансовой аренды (лизинга)

По договору финансовой аренды (договору лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование. Арендодатель в этом случае не несет ответственности за выбор предмета аренды и продавца (ст. 665 ГК РФ).

Договором финансовой аренды может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется арендодателем.

Договором финансовой аренды (договором лизинга), арендатором по которому является бюджетное учреждение, должно быть установлено, что выбор продавца имущества по договору финансовой аренды (договору лизинга) осуществляется арендодателем (ст. 665 ГК).

Договор лизинга рассматривается ГК в качестве отдельного вида договорных арендных обязательств. С другими видами аренды договор лизинга объединяет то, что имущество передается арендодателем арендатору во временное возмездное владение и пользование.

Характерные особенности договора лизинга:

- В качестве обязанного лица по договору лизинга, наряду с арендодателем и арендатором, выступает также продавец имущества, являющийся его собственником, не участвующий в договоре лизинга в качестве его стороны.

- Арендодатель, в отличие от общих положений об аренде, не является собственником или титульным владельцем имущества, которое подлежит передаче в аренду. Приобретая имущество для арендатора, арендодатель должен уведомить продавца о том, что это имущество предназначено для передачи его в аренду.

- Активная роль в обязательстве по лизингу принадлежит арендатору (обычно не свойственная арендным отношениям). Именно арендатор определяет продавца и указывает имущество, которое должно быть приобретено арендодателем для последующей передачи в аренду.

- Специальным по сравнению с общими правилами об аренде является изложенное в ГК в виде диспозитивной нормы положение о том, что передача арендованного по договору лизинга имущества арендатору производится не арендодателем, а продавцом этого имущества.

Тем не менее ответственность за неисполнение или ненадлежащее исполнение этой обязанности, если просрочка допущена по обстоятельствам, за которые отвечает арендодатель, возлагается на арендодателя.

Федеральный закон «О лизинге» выделяет формы лизинга (ст. 7):

- внутренний лизинг (лизингодатель и лизингополучатель являются резидентами Российской Федерации);

- международный лизинг (лизингодатель или лизингополучатель является нерезидентом Российской Федерации).

Указанные формы лизинга не имеют серьезного правового значения, поскольку международный лизинг регулируется не внутренним законодательством, а Конвенцией о международном финансовом лизинге.

Договор лизинга является консенсуальным, то есть считается заключенным с момента согласования сторонами его существенных условий, а не с момента передачи имущества лизингополучателю (Постановление ФАС Московского округа от 15.04.2004 по делу №КГ-А40/2305- 04-П).

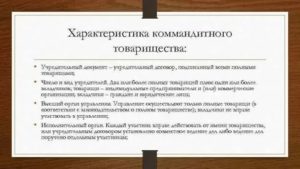

Субъекты лизинга

В соответствии со ст. 4 ФЗ субъектами лизинга являются:

- лизингодатель — физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга;

- лизингополучатель — физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга;

- продавец — физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи. Продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения.

Любой из субъектов лизинга может быть резидентом Российской Федерации или нерезидентом Российской Федерации.

Форма договора лизинга

Договор лизинга независимо от срока заключается в письменной форме (ст. 15 ФЗ).

Для выполнения своих обязательств по договору лизинга субъекты лизинга заключают:

- обязательные договоры (купли-продажи);

- сопутствующие договоры (о привлечении средств, договор залога, договор гарантии, договор поручительства и др.).

договора лизинга

договора лизинга представляет собой совокупность прав и обязанностей сторон, вытекающих из этого договора.

Своеобразие содержания договора лизинга в основном объясняется тем, что возникшие из него обязательства представляют собой сочетание, с одной стороны, прав и обязанностей арендатора и арендодателя, типичных для арендных отношений, а с другой — некоторых особых прав и обязанностей сторон, связанных с необходимостью заключения договора купли-продажи для приобретения арендодателем лизингового имущества с последующей передачей его арендатору. Следствием этого является возложение отдельных прав и обязанностей арендодателя, выступающего одновременно покупателем имущества по договору купли-продажи, как на арендатора по договору лизинга (права и обязанности покупателя), так и на продавца по договору купли — продажи (права и обязанности арендодателя).

Ст. 10 ФЗ устанавливает, что права и обязанности сторон договора лизинга регулируются:

- гражданским законодательством Российской Федерации;

- Федеральным законом от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)»;

- договором лизинга.

При осуществлении лизинга лизингополучатель вправе предъявлять непосредственно продавцу предмета лизинга требования к качеству и комплектности, срокам исполнения обязанности передать товар и другие требования, установленные законодательством Российской Федерации и договором купли-продажи между продавцом и лизингодателем.

https://www.youtube.com/watch?v=m6H0LZRE4p8

Предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя.

Право владения и пользования предметом лизинга переходит к лизингополучателю в полном объеме, если договором лизинга не установлено иное.

Право лизингодателя на распоряжение предметом лизинга включает право изъять предмет лизинга из владения и пользования у лизингополучателя в случаях и в порядке, которые предусмотрены законодательством Российской Федерации и договором лизинга.

Обязанности лизингодателя:

- приобрести у определенного продавца в собственность определенное имущество для его передачи за определенную плату на определенный срок, на определенных условиях в качестве предмета лизинга лизингополучателю;

- выполнить другие обязательства, вытекающие из содержания договора лизинга.

- принять предмет лизинга в порядке, предусмотренном указанным договором лизинга;

- выплатить лизингодателю лизинговые платежи в порядке и в сроки, которые предусмотрены договором лизинга;

- по окончании срока действия договора лизинга возвратить предмет лизинга, если иное не предусмотрено указанным договором лизинга, или приобрести предмет лизинга в собственность на основании договора купли-продажи;

- выполнить другие обязательства, вытекающие из содержания договора лизинга.

В договоре лизинга могут быть оговорены обстоятельства, которые стороны считают бесспорным и очевидным нарушением обязательств и которые ведут к прекращению действия договора лизинга и изъятию предмета лизинга.

Договор лизинга может предусматривать право лизингополучателя продлить срок лизинга с сохранением или изменением условий договора лизинга.

Видео:Договор финансовой аренды (лизинга)Скачать

Договор лизинга оборудования

Сохраните этот документ у себя в удобном формате. Это бесплатно.

г.

«» г.

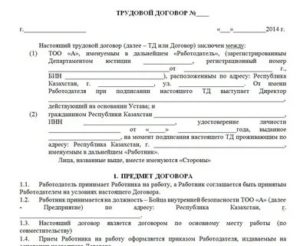

в лице , действующего на основании , именуемый в дальнейшем «Лизингодатель», с одной стороны, и в лице , действующего на основании , именуемый в дальнейшем «Пользователь», с другой стороны, именуемые в дальнейшем «Стороны», заключили настоящий договор, в дальнейшем «Договор», о нижеследующем:

1.1. Лизингодатель обязуется предоставить по настоящему договору Пользователю оборудование для .

1.2. Состав (перечень) оборудования с указанием технических характеристик приведен в Приложении №1.

1.3. Стоимость передаваемого в пользование оборудования составляет рублей.

1.4. Поставка оборудования, являющегося предметом настоящего договора, будет произведена «» года в месте, указанном в настоящем договоре.

2. СРОК ДЕЙСТВИЯ ДОГОВОРА

2.1. Настоящий договор вступает в силу с даты ввода Пользователем оборудования в эксплуатацию.

2.2. Срок пользования оборудованием составляет по настоящему договору лет.

3. ОБЯЗАТЕЛЬСТВА СТОРОН

3.1. Лизингодатель обязуется:

3.1.1. Предоставить оборудование в соответствии с соглашением о лизинге, заключенном сторонами по настоящему договору «» года.

3.1.2. Подписать протокол приемки оборудования после ввода его в эксплуатацию Пользователем.

3.1.3. Заключить договор страхования оборудования на срок действия настоящего договора.

3.2. Пользователь обязуется:

3.2.1. Произвести приемку оборудования при поставке его в пункт назначения .

3.2.2. Осуществить за свой счет монтаж и ввод оборудования в эксплуатацию.

3.2.3. Подтвердить в протоколе приемки комплектность поставки, безупречное функционирование оборудования и достижение намеченных производственных результатов.

3.2.4. Производить за свой счет техническое обслуживание оборудования и текущий ремонт.

3.2.5. Соблюдать все инструкции по уходу, техническому обслуживанию и эксплуатации оборудования.

3.2.6. Обеспечить Лизингодателю беспрепятственный доступ к ознакомлению со своей бухгалтерской отчетностью, годовыми отчетами и предоставлять Лизингодателю полную информацию о своем экономическом положении в течение всего срока действия договора.

4. УСЛОВИЯ ПЛАТЕЖА

4.1. Пользователь обязуется периодически вносить плату за пользование оборудованием на расчетный счет Лизингодателя. Реквизиты счета № в банке МФО .

4.2. Ставки платы за пользование оборудованием являются окончательными и изменению не подлежат.

4.3. По соглашению сторон, Пользователь вправе вносить арендную плату в натуральном выражении в виде материалов, услуг, товаров и др. с соответствующим расчетом их стоимости.

4.4. Плата за пользование оборудованием вносится пользователем в следующем порядке: .

4.5. Внесение платы за 1-й год производится в течение дней с даты подписания протокола приемки оборудования.

4.6. Последующие платежи вносятся ежегодно, не позднее 15 числа первого месяца следующего года, считая с даты подписания протокола приемки оборудования.

5. ПЕРЕДАЧА ОБОРУДОВАНИЯ

5.1. Передача оборудования производится путем его поставки в в соответствии с п.1.4 настоящего договора.

5.2. После осуществления монтажа поставленного оборудования составляется трехсторонний акт приемки, подписываемый надлежаще уполномоченными представителями Пользователя и и пересылается для подписи Лизингодателю.

5.3.

Обнаружение некомплектности оборудования при поставке или недостатков в период монтажа, исключающих возможность нормального функционирования оборудования, подлежит отражению в протоколе, составляемом в соответствии с п.5.2. Выявленные недостатки (некомплектность) оборудования подлежит устранению за счет Лизингодателя, а при невозможности их устранения Лизингодатель обеспечивает полную замену оборудования.

5.4. В случае отказа от приемки оборудования из-за наличия недостатков, исключающих его нормальную эксплуатацию, Пользователь извещает Лизингодателя об этом в письменной форме в -дневный срок с даты их выявления.

5.5. Передача оборудования в субаренду может осуществляться Пользователем с согласия Лизингодателя.

5.6. По окончании срока действия настоящего договора Пользователь имеет опцион (преимущественное право) на покупку оборудования по остаточной стоимости.

6. ОТВЕТСТВЕННОСТЬ

6.1. В случае невнесения платы за пользование оборудованием в установленные сроки, Пользователь уплачивает пеню в размере % от суммы невнесенного платежа за каждый день просрочки, но не более % суммы платежа.

6.2. За неисполнение или ненадлежащее исполнение обязательств по настоящему договору, а также за досрочное расторжение договора виновная сторона уплачивает штрафную неустойку в сумме рублей, не исключающей возможности предъявления иска о взыскании убытков.

7. НЕПРЕОДОЛИМАЯ СИЛА (ФОРС-МАЖОР)

7.1. При наступлении обстоятельств, повлекших невозможность полного или частичного исполнения любой из сторон обязательств по настоящему договору, а именно: пожара, блокады, запрещения вывоза грузов или других, независимых от сторон обстоятельств, срок исполнения обязательств отодвигается соразмерно времени, в течение которого будут действовать такие обстоятельства.

https://www.youtube.com/watch?v=KWEn0pTmT9E

Если эти обстоятельства будут продолжаться более , то каждая сторона вправе отказаться от дальнейшего исполнения обязательств по договору исключением права любой из сторон требовать возмещения убытков.

Сторона, для которой создалась невозможность исполнения обязательств по договору, должна о наступлении или прекращении обстоятельств, препятствующих исполнению обязательств, немедленно извещать другую сторону.

Надлежащим доказательством наличия указанных выше обстоятельств и их продолжительности будут служить справки, выдаваемые соответственно местным органом государственного управления Лизингодателя или Пользователя или органом, на который возложено оперативное руководство в данной местности на период ликвидации последствий стихийного бедствия.

8. РАССМОТРЕНИЕ СПОРОВ

8.1. Стороны будут стремиться урегулировать споры, возникшие из настоящего договора, путем проведения переговоров.

8.2. В случае, если указанные споры не могут быть решены путем переговоров, они подлежат разрешению арбитражным судом в соответствии с действующим законодательством.

9. ИНЫЕ УСЛОВИЯ

9.1. Внесение изменений в состав (перечень) оборудования производится лишь при наличии письменного согласия Лизингодателя.

9.2. Любое извещение, отправляемое одной из сторон по настоящему договору другой стороне, должно быть отправлено телетайпом, телеграфом, по почте, телефоном или вручено лично под расписку.

9.3. Стороны имеют на дату заключения настоящего договора, следующие юридические адреса и номера КС и телефаксов.

- Лизингодатель ;

- Пользователь ;

Стороны обязаны сообщить друг другу об изменении своего юридического адреса, номеров телефонов, телефаксов и телетайпов не позднее 48 часов с даты их изменения.

9.4. С даты заключения настоящего договора вся предшествующая переписка и переговоры между сторонами по вопросам, являющимся предметом настоящего договора, теряют силу.

9.5. Любые изменения и дополнения к настоящему договору действительны лишь при условии, если они совершены в письменной форме и подписаны надлежаще уполномоченными на то представителями сторон. Приложения к настоящему договору являются его неотъемлемой частью.

9.6. В случаях, не предусмотренных настоящим договором, применяется действующее гражданское законодательство РФ.

10. ЮРИДИЧЕСКИЕ АДРЕСА И БАНКОВСКИЕ РЕКВИЗИТЫ СТОРОН

Лизингодатель

- Юридический адрес:

- Почтовый адрес:

- Телефон/факс:

- ИНН/КПП:

- Расчетный счет:

- Банк:

- Корреспондентский счет:

- БИК:

- Подпись:

Пользователь

- Юридический адрес:

- Почтовый адрес:

- Телефон/факс:

- ИНН/КПП:

- Расчетный счет:

- Банк:

- Корреспондентский счет:

- БИК:

- Подпись:

Сохраните этот документ сейчас. Пригодится.

Документы, которые также Вас могут заинтересовать:

Видео:Что такое лизинг? [Простыми словами]Скачать

![Что такое лизинг? [Простыми словами]](https://i.ytimg.com/vi/LLNZpb51694/0.jpg)

Договор финансовой аренды (лизинга) оборудования 2020 — Все о финансах

(10 5,00 из 5)

Загрузка…

Необходимые нормативные положения о том, как заключается договор финансовой аренды (лизинга) оборудования, можно посмотреть в Параграфе 6 Главы 34 ГК России (далее – Кодекс), а также в ФЗ № 164 от 29 октября 1998-го года “О финансовой…” (далее – Закон или ФЗ 164).

В статье мы расскажем, что это за договор, какие существенные условия в него требуется включить и рассмотрим другие нюансы сделки.

Что такое лизинг

Согласно аб. 2 ст. 2 ФЗ 164, под лизингом понимается совокупность юридически-правовых и экономических правоотношений, которые непосредственно связаны с реализацией лизингового договора, в том числе, с покупкой предмета финансовой аренды.

В соответствии с аб. 1 ст. 665 Кодекса, лизинговый контракт представляет собой соглашение двух сторон:

- арендодателя (он же лизингодатель), обязующегося по заданию арендатора купить в собственность указанное арендатором оборудование у определенного продавца;

- арендатора (он же лизингополучатель), берущего это оборудование у арендодателя за регламентированную плату во временное пользование и владение.

Также в сделке участвует третье лицо – а именно продавец, который реализует лизингодателю указанное лизингополучателем имущество. В рамках одного и того же лизингового правоотношения продавец и лизингополучатель могут быть одним и тем же лицом.

https://www.youtube.com/watch?v=ZlrbPJk0LC0

Все субъекты лизинговых правоотношений, указанные в ст. 4 ФЗ 164, могут быть как физическими, так и юридическими лицами.

Заключение лизингового контракта

Физическое или юридическое лицо, желающее взять в долгосрочную аренду определенное имущество для реализации своей деятельности, может обратиться:

- к физическому лицу, предоставляющему оборудование во временное пользование и владение;

- или к юридическому лицу – лизинговой компании, являющейся резидентом или нерезидентом РФ (стат. 5 Закона).

После проведения переговоров относительно предмета сделки и основных ее условий, можно приступить к оформлению лизингового контракта. В обязательном порядке вне зависимости от срока долгосрочной аренды он составляется в письменной форме (ч. 1 стат. 15 ФЗ 164).

В ходе сделки совместно с соглашением о лизинге заключаются также:

- обязательные контракты;

- необязательные (сопутствующие) контракты.

К первой категории относится только ДКП, заключаемый между лизингодателем и продавцом оборудования. Ко второй категории могут относиться:

- соглашение о привлечении средств;

- соглашение о залоге;

- договор гарантии, поручительства и др. (аб. 3 ч. 2 стат. 15 ФЗ 164).

Существенные условия контракта

При составлении документа сторонам обязательно нужно включить в контракт все существенные условия, предусмотренные действующим лизинговым законодательством:

- технические и описательные характеристики вещи, передаваемой в качестве предмета лизинга (ч. 3 стат. 15 ФЗ 164);

- права и обязанности лизингодателя (ч. 4 стат. 15 ФЗ 164) и лизингополучателя (ч. 5 стат. 15 ФЗ 164);

- обстоятельства, которые контрагенты считают бесспорным и очевидным несоблюдением обязательств и которые влекут аннулирование лизингового контракта и изъятие имущества из временного использования и владения лизингополучателя (ч. 6 стат. 15 Закона) (можно не указывать);

- указание на наличие у арендатора права на продление лизингового соглашения (ч. 7 стат. 15 ФЗ 164) (можно не указывать);

- указание на дополнительные предметы и принадлежности, которые передаются вместе с оборудованием (если таковые имеются) (ч. 2 ст. 17 ФЗ 164);

- указание на то, кто осуществляет техобслуживание предмета соглашения, его текущий и капитальный ремонт (ч. 3 ст. 17 Закона) (если не указать, то по умолчанию будет считаться, что все это делает лизингополучатель);

- условие о том, в каком порядке взыскиваются убытки с лизингополучателя в случае несвоевременного возращения имущества по окончании срока долгосрочной аренды (ч. 6 стат. 17 Закона);

- условие о том, чей собственностью являются произведенные арендатором неотделимые улучшения предмета соглашения (ч. 7 ст. 17 ФЗ 164);

- условие о переходе правомочия собственности на вещь после окончания срока аренды или до ее окончания (ч. 1 ст. 19 ФЗ 164);

- порядок госрегистрации имущества за лизингодателем или лизингополучателем (например, оборудования повышенной опасности) (ч. 2 ст. 20 Закона);

- кто обязан страховать имущество и в каком порядке (ст. 21 ФЗ 164);

- кто несет ответственность за имущественный ущерб, причиненный оборудованию (ч. 1 стат. 22 Закона) (если не указано, то по умолчанию соответствующие убытки несутся лизингополучателем);

- порядок исполнения обязательств по лизинговому соглашению лизингополучателем в том случае, если имущество было утрачено, повреждено или при прочих обстоятельствах перестало выполнять свои функции (ст. 26 ФЗ 164);

- размер лизинговых финансовых платежей, определяемый по соглашению сторон (ч. 1 ст. 28 ФЗ 164);

- порядок изменения размера лизинговых платежей (аб. 3 ч. 2 стат. 28 Закона);

- порядок приема-передачи лизингового имущества (ч. 1 стат. 668 Кодекса) (если не указано, тогда считается, что имущество передается продавцом непосредственно арендатору в месте нахождения последнего);

- порядок перехода риска случайной гибели имущества (стат. 669 Кодекса) (если не указано, то считается, что такой риск переходит в момент передачи лизингополучателю предмета соглашения);

- особенности перехода права владения и пользования к арендатору (ч. 2 стат. 11 ФЗ 164).

СКАЧАТЬ Договор финансовой аренды (лизинга) (образец 2020)

Стороны, помимо вышеуказанных условий, могут указать и свои собственные – если они не противоречат законодательству и сути заключаемой сделки.

Итак, лизинг оборудования осуществляется по письменному соглашению, заключаемому в соответствии с Законом и Кодексом. Стороны должны указать все существенные условия, предусмотренные действующими нормативно-правовыми актами. В отдельных случаях договор будет подлежать государственной регистрации.

Прочтите также: Расторжение договора лизинга по инициативе лизингополучателя

© 2018, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

(10 5,00 из 5)

Загрузка…

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

📺 Видео

Договор лизинга (финансовой аренды) — что это, условия и сроки, образцы и виды, особенности зак..Скачать

Договор ЛизингаСкачать

Лизинг | Подводные камни договора лизингаСкачать

Как оформить договор на лизинг?Скачать

Как работает финансовый лизинг?Скачать

Что такое ЛИЗИНГ, Минусы и Плюсы | Что брать: КРЕДИТ или ЛИЗИНГ?Скачать

Договор лизингаСкачать

ДОСРОЧНОЕ РАСТОРЖЕНИЕ ДОГОВОРА ЛИЗИНГА [Лексториум - Андрей Егоров]Скачать

![ДОСРОЧНОЕ РАСТОРЖЕНИЕ ДОГОВОРА ЛИЗИНГА [Лексториум - Андрей Егоров]](https://i.ytimg.com/vi/34QL-0Yao60/0.jpg)

Поступление ОС в лизинг в 1С 8.3 пошаговая инструкцияСкачать

Расторжение договора лизинга. Ошибки лизингополучателя.Скачать

Лизинг в деталях. Мифы о лизингеСкачать

ФСБУ 25/2018. Начисление лизинговых платежей 1С 8.3 Бухгалтерия ПРОФСкачать

Возврат платы за финансирование при расторжении договора лизингаСкачать

Закон о финансовой аренде (лизинге) №164-ФЗ. Обзор российского законодательства, часть 1.Скачать

Секреты лизинга для юридических лиц. Расскажем как взять промышленное оборудование в лизинг выгодно.Скачать

Как устроен рынок лизинга в 2023 годуСкачать