Время чтения 7 минутСпросить юриста быстрее. Это бесплатно! Размер шрифта: A+ | A−

Обременение земельного участка – это официально зарегистрированное ограничение на возможные распорядительные действия с этим объектом недвижимости. Установление обременений на землю сопровождается их официальной регистрацией в службе Росреестра, а любые случаи распоряжения могут быть существенно осложнены или вовсе невозможны.

- Что это такое

- Арест участка

- Аренда

- Сервитут

- Залог

- Нюансы продажи при обременениях

- Ипотека в силу закона: плюсы и минусы

- Плюс № 1: составление одного договора

- Минус № 1: договор купли-продажи может быть расторгнут, а запись об ипотеке — не погашена

- Минус № 2: Риск оспаривания ипотеки как факта

- Минус № 3: риск непогашения ипотеки после оплаты

- Что такое обременение ипотеки в силу закона

- Что такое ипотека в силу закона?

- Разница с ипотекой в силу договора

- Как избавиться от обременения?

- Поэтапное руководство к действию

- Исковое заявление

- Договор Купли-Продажи Земельного Участка С Обременением — Ипотекой В Силу Закона

- При оформлении договора следуйте таким правилам:

- Договор купли продажи земельного участка в ипотеку образец

- Приложение к Договору купли-продажи земельного участка с ипотекой

- Как составить договор купли продажи с обременением земельного участка

- Как оформить договор купли-продажи земельного участка с обременением?

- Имущество, которое может быть предметом ипотеки

- Особенности продажи земельного участка в ипотеке

- Законодательная база по ипотеке на земельный участок

- Как проверить обременение на земельном участке

- Как снять обременение с участка

- Порядок купли-продажи для участка с обременением

- Как продать дом, если земля в ипотеке

- 📺 Видео

Что это такое

Законодательные акты устанавливают приоритет права собственности над остальными формами владения или пользования недвижимыми объектами. Однако даже исключительное право на землю в ряде случаев может быть ограничено на основании:

- нормативного правового акта федерального уровня;

- соглашения, стороной которого будет являться собственник участка;

- судебного акта.

Обременение, которое повлияет на возможность распоряжения землей, должно быть надлежащим образом зарегистрировано в службе Росреестра. В противном случае оно не вступает в силу и не влияет на права и обязанности контрагентов по возможным сделкам.

В состав возможных обременений на земельные наделы входят:

- арендный договор, срок которого превышает один год (только такая продолжительность аренды обязывает стороны обратиться в службу Росреестра на регистрационные действия);

- арест на основании судебного постановления, который устанавливает на период рассмотрения исковых материалов;

- арест на основании постановления должностных лиц ФССП, который необходим для проведения исполнительного производства;

- публичный или частный сервитут, по условиям которого вводится постоянное или временное право пользования участком для иных лиц;

- залог, который является средством обеспечения денежных обязательств (например, типичным случаев залога будет являться ипотека);

- доверительное управление, оформленное в виде договора;

- концессия.

Правовые последствия перечисленных обременений могут быть различными. Далеко не все они предусматривают запрет на совершение сделок продажи участка, однако их учет при распоряжении землей является обязательным.

Выявление возможных обременений является важнейшим этапом проверки чистоты сделки. Ключевое значение эти факты имеют для покупателя земли, так как он несет риски вложения денежных средств в объект недвижимости с обременением.

Рассмотрим, как будет происходить купля продажа земельного участка с обременением, и какие нюансы нужно соблюсти сторонам.

Арест участка

Если на участок зарегистрировано обременение в виде ареста судебного органа или службы ФССП, любые способы распоряжения будут невозможны.

После вынесения судебного акта или постановления пристава соответствующая запись о введенном обременении будет внесена в госреестр ЕГРН.

При подготовке документов для совершения сделки продажи и обращении в службу Росреестра этот будет однозначно выявлен, а договор купли-продажи будет возвращен заявителю без регистрации.

Что можно предпринять, чтобы продать землю под арестом? Наиболее простым и очевидным вариантом является устранение причин, которые послужили основаниями для ареста:

- исполнение требований исполнительного листа, после чего судебный пристав будет обязан прекратить производство по делу и снять арест;

- устранение оснований для судебного преследования – завершение процесса в пользу собственника участка;

- предложение суду иного равнозначного объекта недвижимости для изменения предмета ареста.

Только в этих случаях арест может быть снят на законном основании. Для этого необходимо обращение в службу Росреестра для аннулирования обременения. После этих действий собственник получит на руки выписку из госреестра ЕГРН с отсутствием данных об аресте, а сделка продажи будет проходить по общим правилам.

Аренда

Наличие арендных отношений не запрещает собственнику распоряжаться землей путем продажи. В ГК РФ закреплено, что заключение договора продажи не означает досрочное прекращение арендного соглашение.

Для нового собственника сохранится обязанность учитывать права арендатора на временное пользование участком.

Одновременно собственник приобретает право на получение ежемесячных арендных платежей за оставшийся срок аренды.

Продажа земли под арендным обременением должны учитывать следующие нюансы:

- при оформлении сделки продажи необходимо только уведомить арендатора о смене стороны арендного договора, а получение его согласия не требуется;

- сведения о действующей аренде должны быть включены в договор купли-продажи в виде отдельного пункта;

- переоформление арендного договора не требуется, достаточно направить уведомление о смене арендодателя.

При внесении в госреестр ЕГРН сведения о переходе права собственности, запись о наличии аренды сохранится неизменной. В выписке ЕГРН, которую получит новый владелец, эта графа будет содержать запись об обременении вплоть до завершения срока арендного соглашения.

Сервитут

Введение публичных или частных сервитутов происходит на основании соглашения, судебного постановления или законодательного акта. сервитута предоставляет третьим лицам ограниченные права пользования участком, однако не является запретом для совершения распорядительных сделок.

При продаже земли с учетом сервитута необходимо учитывать следующие особенности:

- к новому собственнику перейдут все обязанности, включенные в содержание сервитута, отказаться от такого обременения в одностороннем порядке невозможно;

- если срок сервитута истечет после перехода земли к новому владельцу, установление ограниченного права пользования будет происходить уже путем согласования с текущим собственником;

- сведения о зарегистрированном сервитуте должны указывать в договоре купли-продажи в виде отдельного пункта.

Как правило, наличие публичного или частного сервитут существенно снижает рыночную стоимость земельного участка. Во время регистрационных действий в службе Росреестра сведения о сервитуте будут сохранены в ЕГРН в низменном виде, о чем будет указано в выписке.

Залог

Установление залогового обязательства гарантирует кредитору соблюдение его денежных интересов путем обращения взыскания на участок. По этой причине распоряжение землей с зарегистрированным залогом, в том числе и ипотекой, сопровождается получением согласия залогодержателя. Если такое согласие отсутствует, продать участок будет невозможно.

https://www.youtube.com/watch?v=trRRlVXhL58

Вот на что нужно обратиться внимание при оформлении договора купли-продажи на участок под залогом:

- снятие залога возможно только путем полного исполнения денежных обязательств (например, если залогодержателем выступает банк по кредитному договору, продавцу нужно погасить всю сумму долга и проценты еще до совершения сделки);

- если залогодержатель дает согласие на продажу земли, это факт отражается в договоре (залогодержатель включается в договор в виде самостоятельного участника);

- при оформлении сделки с обременением в виде залога, он может сохранять свою силу путем перехода обязанностей на нового собственника (в этом случае цена по сделке купли-продажи могут быть уменьшена на сумму залогового обязательства).

Согласие залогодержателя должно быть оформлено в виде письменного документа, который представляется в службу Росреестра одновременно с договором купли-продажи. Отказ залогодержателя обжаловать в судебном порядке бессмысленно, за исключением случаев, когда он уклоняется от аннулирования залога после исполнения денежного обязательства.

Нужно учитывать, что добиться согласия от банковского учреждения на продажу земли с залогом, практически невозможно.

Это связано с особым характером кредитных отношений – еще на стадии выдачи заемных средств банк тщательно проверяет сведения о кредитной истории заемщика.

При переходе права собственности на новое лицо, банк приобретает определенные риски, так как не имеет возможности проверить платежеспособность гражданина или юридического лица.

При совершении сделки с разрешения залогодержателя, соответствующие сведения будут внесены в госреестр ЕГРН. Этот факт будет отражен в выписке из реестра, а при нарушении денежных обязательств залогодержатель сможет предъявить требования уже к новому собственнику.

Нюансы продажи при обременениях

Сторонам любой гражданской сделки с землей, в том числе купли-продажи, нужно учитывать правовой режим установленного обременения. Если по каким-либо причинам сделка продажи пройдет регистрационные действия с нарушением правил (например, без согласия залогодержателя), она будет признана недействительной в судебном порядке по требованию заинтересованной стороны.

На такие требования законом установлен срок исковой давности – один или три года, в зависимости от оспоримости или ничтожности сделки. При этом, в число соответчиков будут привлечены должностные лица Росреестра, пропустившие такую сделку с нарушением законодательных актов.

Установить наличие залога на стадии подготовке к сделке можно путем запроса выписки из госреестра ЕГРН. Это может сделать и сам покупатель, который должен максимально обезопасить себя от потери денежных средств.

В настоящее время можно получить не только расширенную версию выписки, но и специализированный бланк со сведениями только о наличии обременений.

Выдача таких выписок осуществляется службой Росреестра, Многофункциональным центром, либо путем электронного обращения через официальный портал госуслуг (в последнем случае выписку можно получить в виде электронного файла).

Видео:Признание договора купли-продажи недействительнымСкачать

Ипотека в силу закона: плюсы и минусы

Пластинина Наталия Вячеславовна — практикующий юрист с 18-летним опытом работы в юридических отделах различных банков, в том числе в области кадрового производства. В настоящее время занимает должность заместителя начальника службы юридического сопровождения филиала крупного банка.

Согласно п. 2 ст. 1 Федерального закона от 16.07.

1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)» (далее — ФЗ «Об ипотеке») к залогу недвижимого имущества, возникающему на основании федерального закона при наступлении указанных в нем обстоятельств (далее — ипотека в силу закона), соответственно применяются правила о залоге, возникающем в силу договора об ипотеке, если федеральным законом не установлено иное.

На современном этапе в подавляющем большинстве своем ипотека в силу закона встречается при:

— приобретении земельного участка с использованием кредитных средств банка или иной кредитной организации либо средств целевого займа, предоставленного другим юридическим лицом на приобретение этого земельного участка. Земельный участок считается находящимся в залоге с момента государственной регистрации права собственности заемщика на этот земельный участок

— приобретении жилого помещения либо построенного полностью или частично с использованием кредитных средств банка или иной кредитной организации, либо средств целевого займа, предоставленного другим юридическим лицом на приобретение или строительство указанного жилого помещения. Жилое помещение находится в залоге с момента государственной регистрации ипотеки в Едином государственном реестре прав на недвижимое имущество и сделок с ним (далее — ЕГРП).

Согласно пункту 1 статьи 11 ФЗ «Об ипотеке» государственная регистрация договора об ипотеке является основанием для внесения в ЕГРП записи об ипотеке. Государственная регистрация договора, влекущего возникновение ипотеки в силу закона, является основанием для внесения в ЕГРП записи о возникновении ипотеки в силу закона.

https://www.youtube.com/watch?v=nMnayBARv08

Залогодержателем по залогу является банк или иная кредитная организация, либо другое юридическое лицо, предоставившие кредит или целевой заем на приобретение недвижимого имущества (земельного участка или жилого помещения).

Все достаточно просто и понятно. Напомним, что существует еще и ипотека в силу договора. Почему же сейчас достаточно много кредиторов и заемщиков выбирают ипотеку в силу закона? В чем ее плюсы? Еще интереснее было бы одновременно выяснить и в чем ее минусы. Так, на всякий случай.

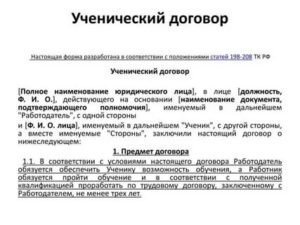

Плюс № 1: составление одного договора

При ипотеке в силу закона составляется один договор — например, договор купли-продажи. Он же предоставляется в ЕГРП вместе с соответствующим заявлением для регистрации права собственности, на его основании регистрируется ипотека в силу закона с внесением соответствующей записи в ЕГРП. Принцип минимализма в документации, конечно, подкупает.

Минус № 1: договор купли-продажи может быть расторгнут, а запись об ипотеке — не погашена

Ситуация и сам риск мало прогнозируем при обычном течении сделки купли-продажи объекта недвижимости.

Однако, если объектом выступает жилье в старом доме (да и в нынешних новостройках такое возможно), весьма вероятно, что покупателем (новым собственником) при ремонте выявятся скрытые существенные недостатки помещения, которые в силу закона могут послужить достаточным основанием для отказа покупателя от исполнения сделки купли-продажи недвижимости, в том числе уже после регистрации права собственности покупателя на объект. Таким образом, возможна следующая ситуация:

С помощью кредитных средств покупатель приобретает жилье,

Покупатель отказывается от покупки жилья (в судебном порядке),

Суд выносит решение в пользу покупателя — нового собственника,

На основании решения суда право собственности нового собственника прекращается, регистрируется право собственности продавца — предыдущего собственника,

Однако запись об ипотеке в ЕГРП остается действующей до погашения кредита покупателем.

Согласно п. 1 ст. 77 ФЗ «Об ипотеке» жилое помещение, приобретенное либо построенное полностью или частично с использованием кредитных средств банка или иной кредитной организации либо средств целевого займа, предоставленного другим юридическим лицом на приобретение или строительство указанного жилого помещения, находится в залоге с момента государственной регистрации ипотеки в ЕГРП.

Основания прекращения залога предусмотрены статьей 352 ГК РФ. Однако признание договора купли-продажи, на основании которого возникла ипотека в силу закона, расторгнутым (прекращенным) не перечислено среди этих оснований.

Таким образом, в указанной ситуации залог не прекращается до исполнения должником обязательства по кредиту перед банком-кредитором, предоставившим денежные средства на приобретение объекта залога.

Пример из практики:

Истица обратилась в суд с иском к Покупателю своего дома и Банку о прекращении договора ипотеки.

В обоснование требований указала, что между ней и Покупателем был заключен договор купли-продажи жилого дома с земельным участком (далее — Объект).

Часть стоимости Объекта была Покупателем оплачена с помощью кредитных средств, предоставленных Банком. Покупатель в судебном порядке расторг договор, однако регистрационная запись об ипотеке погашена не была.

В ходе рассмотрения дела указанные обстоятельства нашли свое подтверждение. Также суд установил, что договор купли-продажи Объекта был расторгнут по основаниям ст. 475 ГК РФ в связи с выявленными существенными недостатками Объекта.

Решением суда с Истицы в пользу Покупателя взыскана уплаченная за Объект сумма, однако на истицей погашена только часть долга.

На основании решения суда была осуществлена государственная регистрация прекращения права собственности Покупателя и регистрация права собственности Истицы на Объект.

https://www.youtube.com/watch?v=fcTqPymY5X4

Как правильно указал суд, решение суда о расторжении договора купли-продажи порождает права и обязанности именно для сторон этого договора купли-продажи, а не для Банка, который не получил от Покупателя исполнения кредитных обязательств.

Более того, Банк в силу закона является добросовестным залогодержателем, поскольку на день предоставления кредита под залог недвижимости не знал и не мог знать, что законный залогодатель в последующем заявит о расторжении договора купли-продажи Объекта.

Сам по себе отказ Покупателя от исполнения договора купли-продажи, заключенного с Истицей, основанием для прекращения залога в рамках кредитного договора с Банком, по мнению суда, не является. С учетом изложенного, суд не усмотрел правовых оснований для прекращения ипотеки на Объект, и в иске Истице отказал.

Вместе с тем, как правильно указал суд, Истица в целях скорейшего снятия обременения с Объекта не лишена права погасить задолженность Покупателя по ипотеке перед Банком с тем, чтобы появилось предусмотренное пп. 1 п. 1 ст. 352 ГК РФ основание для прекращения залога (апелляционное определение Омского областного суда от 29.04.2015 по делу № 33-2701/20151).

Минус № 2: Риск оспаривания ипотеки как факта

Заключение всего лишь одного договора купли-продажи наряду с подписанием кредитного договора, но при отсутствии отдельного договора залога многих граждан вводит в заблуждение.

Они искренне считают, что приобретенное на кредитные средства жилье ничем не обременено, ведь «специальных» договоров об этом с банком не было. Спор порождает и неправильно оформленная закладная. Конечно, граждане-заемщики далеки от понимания юридических тонкостей и специфики возникновения ипотеки в силу закона.

Что, однако, не мешает им пользоваться своим правом на оспаривание сделок. Да, суд все выяснит, постановит справедливое решение. Но пока суть да дело…

Пример из практики: Истица обратилась в суд с иском о признании закладной незаключенной и погашении записи о государственной регистрации ипотеки. В обоснование своих требований указала, что подпись на закладной — не ее, что было подтверждено экспертом.

Суд выяснил, что была произведена государственная регистрация договора купли-продажи квартиры с использованием кредитных средств, а также регистрация права собственности Истицы на спорную квартиру и ипотеки в силу закона, о чем сделана регистрационная запись.

Одновременно оформлена закладная на приобретенную квартиру, по условиям которой Истица является залогодателем, а Банк является залогодержателем. Суд, установив указанные обстоятельства дела, в удовлетворении требований Истице отказал.

При этом суд указал следующее: поскольку право залога у залогодержателя-Банка возникло в силу закона ввиду государственной регистрации договора купли-продажи квартиры с использованием кредитных средств, а не на основании закладной, само по себе оформление данной закладной, ее подписание или не подписание залогодателем — истцом, признание ее заключенной или незаключенной не имеет правового значения при решении вопроса о законности внесения государственной регистрационной записи об ипотеке спорной квартиры в ЕГРП, эти обстоятельства не являются основанием для прекращения (погашения) указанной государственной записи об ипотеке. На основании указанных выводов, суд в удовлетворении требований отказал (апелляционное определение Московского городского суда от 16.09.2015 по делу № 33-32954/20152).

Вывод:право залога у залогодержателя возникает в силу закона ввиду государственной регистрации договора купли-продажи квартиры с использованием кредитных средств.

Сама по себе закладная не порождает ипотеку, а лишь удостоверяет ее, поэтому несоответствие находящейся в ней подписи собственнику-заемщику не является основанием для признания ипотечного обязательства не возникшим и погашения записи о государственной регистрации ипотеки.

Минус № 3: риск непогашения ипотеки после оплаты

В силу п. 5 ст. 488 ГК РФ, если иное не предусмотрено договором купли-продажи, с момента передачи товара покупателю и до его оплаты товар, проданный в кредит, признается находящимся в залоге у продавца для обеспечения исполнения покупателем его обязанности по оплате товара.

https://www.youtube.com/watch?v=WWWTIf8X7UU

В соответствии с подп. 1 п. 1 ст. 352 ГК РФ залог прекращается с прекращением обеспеченного залогом обязательства. Надлежащее исполнение прекращает обязательство (п. 1 ст. 408 ГК РФ).

Таким образом, полная оплата покупателем приобретаемого жилого помещения с рассрочкой (отсрочкой) платежа должна прекратить ипотеку (залог) в силу закона. Но не всегда все бывает так, как в теории.

Случается, что фактическая оплата произведена, однако, поскольку доказательства этому имеют недостатки (или отсутствуют вовсе), обязательство по оплате не может считаться выполненным.

Следовательно, и оснований для прекращения ипотеки также не имеется.

Пример из практики:

Видео:Договор купли продажи земельного участкаСкачать

Что такое обременение ипотеки в силу закона

Так называемая ипотека по закону или, иначе, процесс обременения ипотеки в силу закона, появляется тогда, когда нет соглашения в письменной форме об ипотечном кредитовании, в котором содержится подтверждения заимодавца и заемщика о залоге какого-то недвижимого объекта.

Обременение залога в силу закона – это наиболее распространенный процесс в сфере кредитования по ипотеке.

Кроме данного вида, существует ипотека в силу соглашения. Этот тип менее актуален, но в некоторых ситуациях пользуются и им, особенно в тех ситуациях, когда обойтись без него нельзя.

Здесь банковское учреждение предоставляет средства для покупки жилья по залогу, заемщик должным образом оформляет сей факт, получает на руки свидетельство на жилую площадь, в котором не определены никакие обременения.

Потом заключается автономное ипотечное соглашение, и только тогда квартира облагается обременениями, а ипотека становится действительной.

При законной ипотеке обременение становится реальным уже со времени регистрации прав собственности на имущественные объекты.

Что такое ипотека в силу закона?

Если залог появился не как следствие специальной договоренности о залоге между сторонами, а после наступления установленных законом фактов, то это – ипотека в силу закона или легальная ипотека.

Ситуации, способствующие возникновению ипотеки в силу закона:

- Приобретение по кредитному займу квартиры, дома или земли;

- Строительство дома в кредит;

- Ситуация, в которой продавец сразу представляет из себя и заимодавца, выдавая клиенту займ или рассрочку.

К примеру, если заемщик покупает жилье в кредит, выданный банком, то есть приобретение осуществляется за счет заемных денег, квартира должна быть оформлена заключением соглашения о приобретении и продаже жилой площади с использованием кредитных средств.

После того, как этот договор пройдет государственную регистрацию, заемщик превращается во владельца, хотя жилье все еще считается находящейся в банковском залоге, а в документе, подтверждающем право собственности, как ограничение будет находиться отметка «Залог в силу закона».

Разница с ипотекой в силу договора

Основные отличия данных типов залогов, обладающих принципиальной разницей друг с другом, следующие:

- Главное условие при предоставлении займа по договорной ипотеке – как залог банку должно быть выдано имущество, которым уже владеет заемщик. Законная ипотека признает залоговым недавно купленное на целевые заемные средства имущество;

- Средства, которые были взяты в кредит по законному залогу, возможно истратить только на конкретную цель, заранее определенную в документах. Залог по договору дает право распоряжаться деньгами так, как вам угодно.

Как избавиться от обременения?

Очень часто говорят, что избавление от обременения в силу законной ипотеки – дело очень сложное и трудоемкое, а также требующее того, чтобы в процессе участвовал нотариус. Естественно, ему придется отдать довольно крупную сумму.

https://www.youtube.com/watch?v=KtQxS9QMuK8

Но если быть в курсе того, какой комплект документации вам понадобится и узнать все тонкости нотариальной процедуры, провернуть снятие обременения возможно и самостоятельно.

Любая банковская организация содержит все сведения о своих клиентах в специальном хранилище, защита которого должна обеспечиваться на самом высоком уровне, потому что мошенники, получившие к нему доступ, могут как сократить сумму ипотечного долга, так и увеличить ее.

Бизнес-риски стоят на пути внедрения современных IT-технологий и в банковскую область тоже, поэтому многие и этих учреждений используют IT-сервис для предпринимательства, который предоставляется высококвалифицированными в своей сфере компаниями.

Самое долгое время, на которое может растянуться процесс снятия обременения- это три дня, в продолжение которых запись о залоге погашается, если была предоставлена хоть одна из бумаг, перечисленных ниже:

- Заявление хозяина закладной (чаще- банка);

- Совместное обращение хозяина имущества и банковской организации;

- Заявление залогодателя, к которому приложены документы, свидетельствующие о полном выполнении ипотечных обязательств;

- Судебное решение, говорящее об окончании функционирования обязательств по залогу.

После того, как кредит был погашен, банк уже не должен участвовать в избавлении вашей собственности от обременения.

Для желающих обойтись без посредников, дается список документации, которые становятся основанием для подачи обращения залогодателя.

У хозяина накладной вам нужно будет взять:

- Письмо, которое утверждает факт погашения ипотечных обязательств. В нем должны содержаться все ваши ипотечные сведения, день крайней выплаты, подтверждения того, что банк не имеет к вам претензий. В него должна также быть включена просьба о погашении ипотечной записи и ликвидации закладной. Документ должен подписать банковский работник, чья должность указывается, а фамилия расшифровывается. Бумага обязательно заверяется печатью.

- Оригинал закладной. Документ выдается банком по акту получения/передачи. На обороте бумаги должно содержаться указание об отсутствии претензий по закладной, а обязательства исполнены в полном размере. Необходимы подпись и печать.

- Доверенность, удостоверенная нотариусом, на лицо, подписавшее оба вышеназванных документа.

Кроме того, будут нужны:

- Ксерокопия соглашения, находящегося у вас;

- Оригинал документа, подтверждающего приобретение и покупку жилья (по законной ипотеке);

- Оригинал свидетельства, удостоверяющего ваше право на собственность;

- Квитанция об уплате государственного сбора.

Когда будете подавать документацию, непременно укажите желание изменения права собственности на собственную квартиру.

Принимая бумаги, вам дадут расписку и скажут о времени получения нужных документов на имущество без обременения.

Поэтапное руководство к действию

- Подать обращение в банк с заявкой о прекращении наличествующего ограничения, то есть ипотеки в связи с выплатой кредитной суммы;

- Получить все нужные для обращения в ЕГРП бумаги от банковского работника или договориться о дне общего обращения с сотрудником организации в ведомство единого Росреестра;

- Предоставить весь комплект документации для составления нового свидетельства о праве собственности на жилплощадь, в которое не включена отметка о наличии обременений;

- Ожидать выдачи нового документа работником органа регистрации.

Исковое заявление

Такое заявление составляется за определенную плату и не находится в свободном доступе в Сети.

Нюансы:

- Снять ограничения с жилой площади самому не так сложно, как может показаться. На сегодняшний день эту процедуру можно осуществить в МФЦ, где система электронной очереди (записаться можно и через Интернет) поможет избежать лишних временных затрат;

- Кредитные учреждения чаще всего подготавливают бумаги для ликвидации ограничений только по запросу заемщика. После того, как кредит будет вами полностью оплачен, подайте обращение в банковскую организацию для получения всех нужных документов;

- Не тяните со сроками устранения обременения после выплаты займа, это может привести к появлению различного рода проблем;

- Если вы желаете купить жилье, обремененное ипотекой, доверьте управление юридическим процессом квалифицированным специалистам.

Загрузка…

Видео:Расторжение договора купли продажи земельного участка при наличии обремененияСкачать

Договор Купли-Продажи Земельного Участка С Обременением — Ипотекой В Силу Закона

⭐ ⭐ ⭐ ⭐ ⭐ Добрый день, читатели моего блога, сейчас будем постигать всем необходимую тему — Договор Купли-Продажи Земельного Участка С Обременением — Ипотекой В Силу Закона.

Возможно у Вас могут еще остаться вопросы, после того как Вы прочтете, поэтому лучше всего задать их в комметариях ниже, а еще лучше будет — получить консультацию у практикующих юристов по всем видам права от наших партнеров.

Постоянно обновляем информацию и следим за ее обновлением, поэтому можете быть уверенными, что Вы читаете самую новую редакцию.

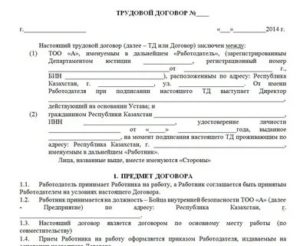

3.В пункте 1.1 указывайте сведения об участке земли из кадастрового паспорта и выписки из ЕГРП: полное наименование в соответствии с документами, место расположения, площадь, номер по кадастровой выписке и др. Кстати, тут же можно написать, какие документы передали право собственности нынешнему продавцу, а также обосновать, откуда взяли данные по участку.

5.Отдельным подразделом и пунктами выделяется оплата по договору. Объясните продавцу, как сможете расплатиться за покупку участка. С отдельными видами обременений могут быть самые различные варианты оплаты.

Например, частями, полностью, с какими-либо условиями. Также учитывают, на какой расчетный счет будут переведены средства. Если же передается «наличка», то обязательно должен присутствовать юрист, подтверждающий данный факт.

При оформлении договора следуйте таким правилам:

6.В пункте 3.1. следует вписать всю информацию об обременении, которое действует на имущество. Конечно же, продавец сам должен указать покупателю на ограничения, но если этого не произошло покупатель должен смело включать этот пункт в договор.

4.1.3. В момент приема-передачи Объекта недвижимости Продавец передает покупателю всю техническую ( кадастровый план земельного участка и пр.) и иную документацию на Недвижимое имущество (платежные документы, подтверждающие оплату коммунальных услуг, налоговых обязательств и пр.).

Договор купли продажи земельного участка в ипотеку образец

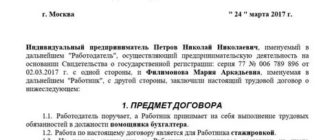

Наименование: ______________________ Адрес: _____________________________ ОГРН ______________________________ ИНН _______________________________ КПП _______________________________ Р/с ________________________________ в __________________________________ К/с ________________________________ БИК ________________________________

ОКПО ______________________________

Приложение к Договору купли-продажи земельного участка с ипотекой

4.2.1. В одностороннем порядке отказаться от исполнения настоящего Договора в случае неполучения денежных средств, указанных в пункте 3.1.2. настоящего Договора, в течение 30 дней, считая с даты, установленной для совершения соответствующего платежа.

https://www.youtube.com/watch?v=q8lQLyttR8s

Основной документ, служащий основанием Росреестру для переоформления прав собственности – это договор купли-продажи, в котором отображается сделка отчуждения. Если участок земли с обременением, то стороны подписывают соглашение где отображается эта информация.

Как составить договор купли продажи с обременением земельного участка

Даже если продавец не расскажет об ограничении, то при оформлении в собственность земли вскроется это досадное недоразумение. Тогда купивший надел может расторгнуть договор в судебном порядке, но это займет время и моральные силы истца.

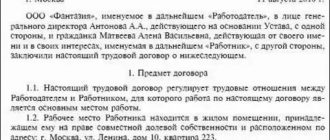

Как оформить договор купли-продажи земельного участка с обременением?

- данные о расположении участка, размеры, цель использования;

- информация об обременении;

- условия, по которым покупатель оплачивает стоимость участка;

- обязательства сторон;

- прилагаемые документы на участок (строение на нем);

- договор передается покупателю и продавцу;

- реквизиты сторон с указанием личных данных, места проживания, телефонов;

- подписи участников сделки.

В соответствии с пунктами ст. 130 ГК РФ привлекать как имущественный залог можно исключительно недвижимость или целостные имущественные комплекс, которые прошли регистрацию в установленном государственными актами правовом поле.

Иными словами, ипотека в силу закона возникает в случае приобретения недвижимого имущества за счет средств кредита (займа) в собственность заемщика и, возможно, несовершеннолетнего.

Определяющим моментом для ипотеки в силу закона является именно получение денежных средств с целью приобретения объекта недвижимости и приобретение недвижимости в собственность лица, получающего денежные средства в кредит или заем.

Имущество, которое может быть предметом ипотеки

Все процедуры осуществляются посредством пунктов федерального закона, а предоставить недостающее имущество могут и поручители.

Фактически ограничения можно разделить на 2 вида: общие и специальные. При наложении общих за собственником закрепляется ответственность предоставлять об участке полную информацию по требованию, сюда можно отнести сервитут и различные его виды.

- Договор купли-продажи земли с домом

- Договор купли-продажи дома с земельным участком (Росреестр)

- Договор купли-продажи дома и земельного участка за материнский капитал при долевой собственности

- Договор купли-продажи дома с земельным участком для ипотеки Сбербанка

- Договор купли-продажи жилого дома и земельного участка с рассрочкой платежа

- Договор купли-продажи жилого дома с земельным участком по доверенности

Видео:Договор купли-продажи земельного участкаСкачать

Особенности продажи земельного участка в ипотеке

У продавцов ипотечных квартир не возникает сложностей с поиском покупателей. Такая практика на рынке недвижимости существует давно, и участники сделки редко имеют предубеждение против ипотечного обременения.

Земельный участок, находящийся в ипотеке — более сложная тема. Получить кредит на покупку земли труднее, чем взять у банка деньги на приобретение дома или новостройки.

Продать земельный участок с обременением можно, однако придется находить общий язык с кредитором и с покупателем, чтобы довести сделку до конца.

Законодательная база по ипотеке на земельный участок

Чтобы купля-продажа прошла без нарушений, в первую очередь нужно изучить законы, которые регулируют отношения физических и юридических лиц в области земельного права. Процедура регистрации перехода права собственности на земельный участок с обременением определяется Федеральным законом № 122 от 21.07.97 г.

Если с земельным участком когда-либо производились операции разделения, выделения долей, перераспределения или объединения, необходимо изучить следующие акты:

- Статья 11.4 ЗК РФ. Разделение земельного участка.

- Статья 11.5 ЗК РФ. Выдел земельного участка.

- Статья 11.6 ЗК РФ. Объединение земельных участков.

- Статья 11.7 ЗК РФ. Перераспределение земельных участков.

Правила возникновения и сохранения прав и обременений на образуемые и измененные земельные участки устанавливает статья 11.8 ЗК РФ. Данная статья опирается на сведения, указанные в статьях 11.4-11.

7. Взаимоотношения банка и заемщика также имеют правовую основу. Подробности о правах и обязанностях залогодателя и залогодержателя можно найти в Федеральном Законе об ипотеке (залоге недвижимости).

Кроме всего прочего, ограничения на использование земли могут накладывать органы местного самоуправления. Пример — земельный сервитут: пешая тропа или автодорога, проложенная через частные владения. Собственник участка с сервитутом имеет право пользоваться им и продавать его. Подобное обременение может доставить владельцу немало хлопот.

Как проверить обременение на земельном участке

Когда гражданин оформляет ипотеку на земельный участок, соответствующее залоговое обременение регистрируется в Росреестре. Наличие обременения не позволит собственнику продать или подарить объект залога без согласия залогодержателя. Для банка единственный весомый повод снять обременение — полное погашение ипотечной задолженности.

При этом не имеет значения, досрочно произведена выплата или по графику. Теоретически банк может согласиться на смену собственника с передачей последнему долговых обязательств от бывшего владельца. Однако для этого кредитор должен убедиться в платежеспособности нового хозяина.

Обычно кредитор предпочитает «отпускать» землю только после того, как кредит окончательно закрыт.

https://www.youtube.com/watch?v=jRU9VrqkjyA

Все сведения об объектах недвижимости РФ собраны в Едином государственном реестре прав. Чтобы проверить наличие и характер обременения объекта, обратитесь в Росреестр. Сделать это можно онлайн на официальном сайте организации. Если выписка из ЕГРП нужна вам в бумажном виде, рекомендуем посетить ближайший МФЦ или офис Росреестра.

В обоих случаях вам потребуется знать точный адрес земельного участка или его кадастровый номер. Заказ выписки через Росреестр обойдется в 150 рублей за электронную версию, и в 200 рублей за бумажный документ. Срок ожидания составляет 2 дня в Росреестре и 3 дня при заказе документа через МФЦ.

Выписку выдадут любому человеку, не обязательно собственнику, достаточно предъявить паспорт.

Проверить наличие обременения несложно. Несмотря на доступность этой услуги, недобросовестные продавцы умудряются обманывать покупателей и продают им участки, ограниченные правами третьих лиц и организаций. Единственный способ избежать подобных махинаций — проверять юридическую чистоту на каждом этапе сделки. Покупатель может сделать это самостоятельно или нанять специалиста.

Как снять обременение с участка

Кроме кредитного обременения, существуют и другие виды ограничений на сделки с земельным участком:

- аренда — если срок договора превышает полгода, собственник и арендатор обязаны зарегистрировать свои отношения в Росреестре;

- земельный сервитут — когда право пользования участком ограничено актом местного самоуправления;

- арест земельного участка — если владелец задолжал, приставы по суду могут ограничить сделки с его собственностью.

Информацию обо всех существующих ограничениях вы найдете в выписке из ЕГРП по конкретному объекту. Ипотека на участок возникает в силу кредитного договора или договора займа. Чтобы снять с участка обременение по ипотеке, необходимо совершить следующие действия:

- заемщик уведомляет банк о намерении досрочно закрыть кредит и узнает точную сумму задолженности;

- проводится полное погашение долга по кредиту;

- после того, как последний платеж зачислен, нужно составить заявление в банк о снятии обременения с участка;

- представитель банка и владелец участка вместе обращаются в Росреестр для подачи необходимых документов. В другом случае сотрудник банка может отдать владельцу закладную с отметкой банка о погашении ипотеки и справку об отсутствии долга. Далее собственник самостоятельно обращается в регистрационную палату для снятия обременения.

В Росреестре необходимо предъявить следующие документы по земельному участку и закрытой ипотеке:

- кредитный договор;

- заявление о досрочном погашении;

- закладную с отметкой банка;

- справку об отсутствии задолженности;

- официальное согласие банка на снятие обременение с объекта залога.

Только после внесения новой записи в ЕГРП земельный участок станет свободным от залогового обременения. После этого его можно продать или подарить новому хозяину без разрешения банка — ведь все обязательства заемщика перед кредитором погашены.

Порядок купли-продажи для участка с обременением

Вы планируете приобрести участок, который находится в залоге у банка. Единственный способ снять залог — погасить задолженность перед кредитором. У покупателя есть два пути:

- долг перед банком закрывает продавец. Средства на это он может получить от покупателя в качестве задатка за участок. После этого обременение снимается, и происходит регистрация сделки купли-продажи;

- покупатель планирует самостоятельно выплатить долг банку.

Рассмотрим первый вариант. Продавец и покупатель могут заключить договор аванса или задатка, согласно которому внесенная покупателем сумма будет зачтена как часть стоимости земли при полном расчете по договору купли-продажи. Схема сделки:

- Продавец и покупатель заключают договор задатка.

- Покупатель передает продавцу сумму, необходимую на погашение долга по ипотеке.

- Продавец закрывает долг и получает от банка документы, необходимые для снятия обременения.

- Продавец и покупатель заключают сделку купли-продажи после того, как обременение снято в Росреестре.

- Право собственности переходит к новому владельцу.

- Продавец получает остаток суммы.

Каждая сделка индивидуальна. Однако стоит подробнее остановиться на некоторых моментах приведенной выше схемы. При внесении предоплаты более безопасным для покупателя является договор задатка.

Аванс с юридической точки зрения может означать предоплату, которая не входит в стоимость объекта. К тому же если продавец передумает продавать землю, он обязан вернуть задаток продавцу.

Аванс может быть невозвратным — все зависит от особенностей составления авансового договора.

https://www.youtube.com/watch?v=hBLVkq_nERQ

Второй момент — необходимо сократить интервал между погашением ипотеки и сделкой купли-продажи до минимума. Чтобы продавец не исчез, можно заключить с ним договор купли-продажи у нотариуса.

Можно оформить на нотариуса доверенность, чтобы юрист подал документы сначала на снятие обременения, а затем на перерегистрацию прав.

Так сделка будет максимально защищена от мошенничества со стороны продавца.

Третий момент — окончательный расчет с продавцом. Юристы рекомендуют передавать деньги после того, как переход права собственности был зарегистрирован в Росреестре. Оптимальный способ — аккредитив с ограниченным доступом или банковская ячейка.

Например, перед подачей документов в Росреестр покупатель и продавец идут в банк, где покупатель закладывает деньги в ячейку. При расчете через аккредитив покупатель переводит на определенный счет необходимую сумму.

Право доступа к счету у продавца появляется после получения выписки из ЕГРП, согласно которой перерегистрация права на земельный участок произошла успешно.

Рассмотрим второй вариант, когда покупатель готов купить участок вместе с долгами. Заемщик и покупатель обращаются с соответствующим заявлением в банк. Кредитор запрашивает у потенциального собственника дополнительные документы и оценивает его надежность в качестве нового заемщика. Если банк принимает положительное решение, кредит переоформляется на нового владельца.

Перерегистрация собственника в Росреестре также проходит под контролем представителя банка, поскольку участок обременен залогом. Данный вариант подходит, если у покупателя нет достаточной суммы наличными, но есть хороший кредитный потенциал и желание приобрести землю. Однако банку более выгодно получить погашение досрочно, чем переоформлять кредит на нового заемщика.

Как продать земельный участок, если покупатель берет ипотеку? Даже если сам участок не находится под обременением, участников сделки ждут определенные сложности. Банк принимает в качестве залога только ликвидные объекты.

Гектар земли в чистом поле с точки зрения кредитора менее интересен, чем участок в коттеджном поселке.

Если покупатель берет ипотеку на землю, ему нужно сначала получить одобрение заявки в банке, а затем найти объект, который устроит банк и будет принят в качестве залога.

Как продать дом, если земля в ипотеке

Недвижимые строения, расположенные на участке, принадлежат собственнику участка. При этом продать дом без участка невозможно. Пример: Иван взял в ипотеку участок, построил на нем дом, зарегистрировал его по всем правилам и хочет продать постройку. Если в договоре ипотеки нет особых оговорок касательно прав на постройки на участке, построенный дом обременен ипотекой в силу закона.

Чтобы продать постройку, Ивану потребуется снять обременение с участка — погасить ипотеку. Можно договориться с банком и написать обязательство о погашении долга в определенный срок после сделки купли-продажи дома. Тогда кредитор может дать согласие на сделку. Иначе не получится — строение следует судьбе земельного участка, на котором оно расположено.

📺 Видео

Договор купли продажи земельного участкаСкачать

Как безопасно купить загородную недвижимость? \\ Обременения участка, что делать? Как его снять?Скачать

Снимаем обременение.Скачать

Обременение Недвижимости.Скачать

Как правильно провести куплю-продажу земельного участка с домом.Скачать

В каких случаях можно расторгнуть договор купли продажи недвижимостиСкачать

Договор купли продажи земельного участкаСкачать

РАСТОРЖЕНИЕ ДОГОВОРА КУПЛИ-ПРОДАЖИ ПОСЛЕ РЕГИСТРАЦИИСкачать

ДКП с оплатой в рассрочку. Ипотека в силу законаСкачать

Договор купли продажи жилого дома и земельного участкаСкачать

Собираетесь покупать ЗЕМЕЛЬНЫЙ УЧАСТОК? А вы знаете, что необходимо проверить перед покупкой?Скачать

Что такое ипотека в силу закона, ключевые моментыСкачать

Продажа квартиры с обременением в пользу продавца: риски, как составить договор?Скачать

Признание договора купли-продажи недействительным.Скачать

Расчеты по договору купли продажиСкачать

Какие документы нужны для купли-продажи земельного участкаСкачать