Бесплатная консультация юриста по телефону:

Камеральная проверка — это один из видов налоговых ревизий, которая проводится по месту нахождения налогового органа путем проверки правильности заполнения предоставленной налоговой декларации и других расчетных документов физического или юридического лица. Регламент проведения данной инспекции установлен ст. 88 НК РФ, в которой указаны рекомендации по проведению, сроки и особенности данной процедуры.

Для проведения данного аудита не требуется специальное решение руководителя налогового органа. Уполномоченные лица обязаны в течении трех месяцев со дня по дачи налогоплательщиком документов осуществить их проверку.

При осуществлении такого вида аудита должностные лица проверяют не только правильность исчисления налогов (например НДФЛ или НДС), но и сопоставляют показатели, которые были задействованы в расчете, с другими отчетными документами в о избежание умышленных ошибок, которые некоторые налогоплательщики совершают специально дабы увеличить сумму вычета с целью уменьшения базы налогообложения.

Выявление неточностей в оформлении документов и обнаружение в отчетах некорректных или не правдивых сведений служит основанием для вызова ИП в ФНС для предоставления пояснений по данному нарушению и исправлению ошибок. На это контролирующие органы отводят пятидневный срок.

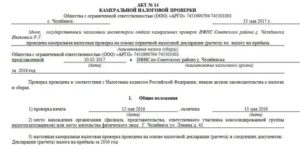

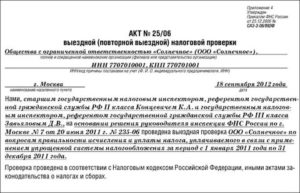

Скачать акт камеральной налоговой проверки образец 2018 бесплатно можно тут:

- Выездная налоговая проверка и камеральная чем отличаются?

- Ход проведения камеральной проверки — акт камеральной проверки

- Срок проведения камеральной налоговой проверки

- Возражение на акт камеральной налоговой проверки

- Акт камеральной налоговой проверки — образец

- В какой срок можно подать возражения?

- Куда и по какой форме подавать возражения?

- Скачать для подготовки письменных возражений на акт камеральной налоговой проверки образец бланка можно здесь

- Для чего нужен акт камеральной проверки

- Каковы последствия несоставления акта проверки налоговым инспектором

- Акт камеральной налоговой проверки – что это такое, образец

- Камеральная проверка: правила проведения

- Акт камеральной налоговой проверки — что это такое

- Для чего нужен акт камеральной налоговой проверки

- Акт проверки — какие к нему предъявляются требования

- Акт камеральной проверки

- Акт камеральной проверки: когда его оформляют

- Структура и содержание акта проверки

- Вручение акта камеральной налоговой проверки

- Возражение на акт камеральной проверки

- Акт камеральной налоговой проверки: образец заполненный

- Акт камеральной проверки — 2020

- 🌟 Видео

Выездная налоговая проверка и камеральная чем отличаются?

Помимо камеральной ФНС проводит и выездные инспекции. Эти две формы контроля имеют некоторые отличия. Сравнивая их можно отметить следующее: если первая проводится только по месту расположения налогового органа, то вторая — по месту нахождения налогового агента. Для выездной необходимо разрешение руководителя ФНС, в то время как для проведения камеральной такое разрешение не требуется.

Камеральная проверяет данные налоговых документов, а выездная — правильность оформления, ведения и корректность данных определенных документов. После окончания выездной инспекции независимо от ее результатов субъекту предпринимательской деятельности выдается акт с содержанием ее результатов; при камеральной налогоплательщик оповещается только в случае выявления нарушений.

Еще один пункт — это отсутствие повторных камеральных проверок и, согласно кодекса, такой аудит не может превышать трехмесячный срок, а вот повторные выездные инспекции закреплены на законодательном уровне и срок первичной может быть продлен, если того требуют обстоятельства. Вот такую сравнительную характеристику имеют эти две ревизии, в этом и заключается их отличия.

Ход проведения камеральной проверки — акт камеральной проверки

Теперь поговорим об этапах проведения такой процедуры и акте, которые выдается по ее завершению. Основными являются следующие моменты:

- аудит правильности исчисления базы налогообложения;

- аудит правильности математических подсчетов и соответствие примененных показателей с данными граф отчетной формы;

- ревизия обоснованности суммы вычетов;

- сверка применения актуальных ставок налогообложения и льгот, их соответствие действующему законодательству.

На первом этапе происходит проверка логичности взаимосвязи предоставленных данных с отчетными показателями. Также происходит сравнение данных деклараций с бухгалтерским балансом, их взаимосвязь.

При необходимости налоговики имеют право истребовать у налогового агента другие бухгалтерские документы ( договора, счета-фактуры и другие), — это право закреплено на законодательном уровне в статьях НК РФ. Налогоплательщик предоставляет заверенные копии этих документов.

https://www.youtube.com/watch?v=b_aLmTM4yms

Отказ от предоставления или предоставление актов по истечению установленного срока является правонарушением и наказывается штрафом. Предоставление документов с неправдивыми сведениями также карается штрафными санкциями.

Вручается квитанция на оплату штрафа контролирующим органом.

Узнать, на как ом этапе сейчас процедура можно через специальный сервис ФНС путем ввода реквизитов налогоплательщика. После обработки запроса программа выдает статус, который значит стадию хода ревизии.

Срок проведения камеральной налоговой проверки

Что касается периодичности — она зависит от установленного налогового период а — раз в год, раз в квартал и т.д. Проводится камеральная проверка специальным отделом , срок ее проведения составляет три месяца с даты по дачи документов. Например, если отчет был сдан 20 февраля, то ревизия должна закончиться 20 мая.

Особенность такого вида аудита — это отсутствие информирования субъектов о ее начале. ИП или юридические лицо информируется лишь в случае выявления ошибок в поданных отчетах, в этом случает составляется акт о выявленных нарушениях.

Возражение на акт камеральной налоговой проверки

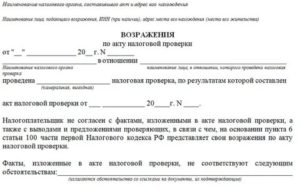

Если по итогам проходящей ревизии был составлен акт, в котором указаны недочеты и ошибки, вы в праве составить возражение в случае несогласия с указанными замечаниями. Как обоснование к вашему возражению могут быть приложены документы, которые дают основания оспорить изложенные в акте доводы.

Проверяющему органу законом отведен десятидневный срок, после окончания даты, отведенной на подачу претензий, на рассмотрение и принятие решений. При этом вы можете присутствовать на этом процессе, но это не является обязательным условием рассмотрения возражений.

Если вы уверенны в своей правоте, но в силу нехватки знаний на правовом поле, можно обратится к юристу за по мощью в решении проблемы.

Перед вами стоит задача написать реферат, презентацию, курсовую работу или диплом на тему камеральных проверок, и у вас возникают вопросы — задайте их нашему консультанту онлайн или закажите обратный звонок по телефону

Бесплатная консультация юриста по телефону:

Видео:Как проводится камеральная налоговая проверка?Скачать

Акт камеральной налоговой проверки — образец

› Другое

02.12.2019

Когда налоговая инспекция проводит выездную налоговую проверку, акт по ее результатам составляется всегда. На это у инспекции есть 2 месяца со дня составления справки о проведенной выездной налоговой проверке (п. 1 ст. 100 НК РФ).

А если речь идет о камеральной налоговой проверке, то акт составляется только тогда, когда инспекция выявила нарушения налогового законодательства. Акт в этом случае составляется в течение 10 рабочих дней после окончания камеральной налоговой проверки (п. 5 ст. 88 НК РФ).

Независимо от вида налоговой проверки при несогласии с выводами, отраженными в акте, налогоплательщик может представить возражения на акт налоговой проверки, образец и пример бланка для которых представим в нашей консультации.

В какой срок можно подать возражения?

Если организация не согласна с фактами, изложенными в акте проверки, а также с выводами и предложениями проверяющих, она может представить свои письменные возражения как по акту в целом, так и по отдельным его положениям. На это налогоплательщику дается 1 месяц со дня получения акта налоговой проверки (п. 6 ст. 100 НК РФ).

Куда и по какой форме подавать возражения?

Возражения на акт проверки подаются в налоговую инспекцию, проводившую проверку и составившую по ее результатам акт. Обращаем внимание, что обжаловать акт проверки в вышестоящий налоговый орган или в суд нельзя.

Если налогоплательщик не успел направить возражения вовремя, их можно будет озвучить на этапе рассмотрения материалов налоговой проверки (п. 4 ст. 101 НК РФ). А лучше сдать их на данном этапе в письменном виде.

https://www.youtube.com/watch?v=6qoLaZOMmhA

Возражения на акт налоговой проверки составляются в произвольной форме. В них нужно указать, с какими положениями акта не согласны (по пунктам) и в обоснование своей позиции привести ссылки на соответствующие нормы законодательства.

К письменным возражениям можно приложить копии документов, которые бы подтверждали обоснованность возражений.

Возражения налогоплательщика подписывает руководитель или иное уполномоченное лицо (соответственно, прилагается доверенность).

Возражения на акт проверки могут быть поданы в инспекцию лично или через представителя одним из следующих способов:

— в канцелярию налоговой инспекции или окно приема документов;

— по почте.

При составлении возражений на акт проверки можно рекомендовать не указывать в нем процедурные ошибки инспекторов (например, нарушение сроков принятия какого-либо документа, отсутствие доказательств).

Ведь тогда у инспекции будет возможность устранить недостатки. Однако такие нарушения сыграли бы на руку налогоплательщику при обжаловании решения по проверке в вышестоящем налоговом органе.

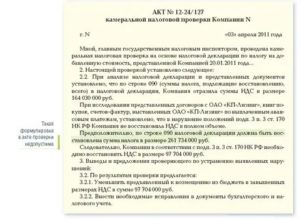

Приведем для возражений на акт камеральной проверки образец их составления.

Скачать для подготовки письменных возражений на акт камеральной налоговой проверки образец бланка можно здесь

Рекомендуемая форма возражений по акту налоговой проверки приведена также в Информации ФНС «Подача возражений на акты налоговых проверок», которая размещена на официальном сайте налогового ведомства в сети Интернет.

Акт камеральной налоговой проверки составляется инспектором на завершающем этапе проверки налогоплательщика. Рассмотрим в нашей статье, для чего нужен акт камеральной проверки, что должно быть отражено в данном документе и какие требования к нему предъявляются законодательством.

Для чего нужен акт камеральной проверки

По завершении любой камеральной проверки налоговым органом должны быть сделаны выводы о том, нарушил ли налогоплательщик налоговое законодательство или нет. Если факты нарушения были выявлены, то в обязательном порядке инспектором оформляются результаты проверки в виде акта камеральной проверки, на это нацеливает п. 5 ст. 88 и абз. 2 п. 1 ст. 100 НК РФ.

Функции, возложенные на акт камеральной налоговой проверки, следующие:

- Он является документом, входящим в состав материалов камеральной проверки. Основываясь на изложенных в нем выводах, руководитель инспекции или уполномоченное лицо выносит решение о том, стоит ли привлекать налогоплательщика к ответственности за совершенное им налоговое правонарушение или не стоит (п. 1 ст. 101 НК РФ).

- И доводит до сведения налогоплательщика предварительные результаты камеральной проверки, на основании которых, согласно п. 6 ст. 100 НК РФ, последний может составить возражения.

Читать еще: Очередность списания денежных средств с расчетного счета

Каковы последствия несоставления акта проверки налоговым инспектором

Видео:КАК ПРОХОДИТ КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА В 2021 ГОДУСкачать

Акт камеральной налоговой проверки – что это такое, образец

— Организация бизнеса — Кадры — Документы — Акты — Акт камеральной налоговой проверки

Налоговая дисциплина обязательна для всех. Степень ее исполнения инспектируется сотрудниками налоговой службы. По итогам составляется акт камеральной налоговой проверки, в котором отражаются все нюансы состоявшегося мониторинга.

Камеральная проверка: правила проведения

Все доходы граждан должны быть отражены в налоговой декларации. Кроме того, сведения о них вносятся в те документы, которые послушный налогоплательщик по доброй воле самостоятельно сдает в налоговую службу. Наконец, сами налоговики располагают целым комплексом важных бумаг, которые позволяют отслеживать уровень доходов граждан.

Правила проведения камеральной проверки регламентируются ст. 88 НК РФ.

Проверка может быть инициирована в течение трех месяцев с момента подачи декларации о доходах.

Для того чтобы она стартовала, вовсе не требуется официального разрешения самого налогоплательщика или руководителя налоговой службы. Более того, налогоплательщик не получает никакого официального уведомления о факте начала проверки.

Но часто данная инициатива исходит от судебных инстанций или Следственного Комитета.

https://www.youtube.com/watch?v=hW3yez6Lmhw

Достаточно часто обнаруживаются фактические расхождения и неточности в представляемых сведениях. Любой такой недочет является основанием для того, чтобы инспектор, проводивший проверку, довел до налогоплательщика данный факт и потребовал объяснений.

цель проведения камеральной проверки — сделать налоговую декларацию максимально объективной и правильной. Поэтому по завершении проверки в декларацию вносятся соответствующие корректировки.

Но в представленную ранее декларацию нельзя вносить никакие исправления. Работа над ошибками после замечаний инспектора состоит в том, что налогоплательщик подает другую, уточненную и более объективную декларацию.

Инспекторы налоговой службы располагают достаточно широким спектром полномочий.

Участие в процедуре проведения проверки дает им право:

- Требовать у налогоплательщика представления полного пакета документов.

- Требовать у контрагентов и прочих лиц, состоящих с налогоплательщиком в деловых отношениях, документы, из которых следовало бы получение прибыли в том или ином объеме.

- Допрашивать свидетелей.

- Инициировать экспертизы.

Наконец, инспекторы налоговой службы имеют право привлекать к работе комиссии экспертов или переводчиков по мере необходимости.

Акт камеральной налоговой проверки — что это такое

В том случае, если по завершении работы инспектором не обнаруживается никаких нарушений, процедура проведения камеральной проверки считается завершенным.

Законодательством не предусмотрена обязанность налоговиков уведомлять налогоплательщика о факте отсутствия претензий к нему.

Если же какие-либо неточности обнаружены, то инспекторы должны составить акт камеральной налоговой проверки не позже чем через 10 рабочих дней после ее завершения. Игнорировать обращения налоговиков нельзя.

Объяснения рано или поздно состоятся, поэтому рекомендуется не затягивать с разрешением всех возникших вопросов.

Налогоплательщик может предоставить объяснения по поводу обнаруженных неточностей следующими способами:

- Во время визита в налоговую службу. Однако устных объяснений будет недостаточно. Они представляются исключительно в письменном виде.

- Посредством услуг «Почты России». В этом случае налогоплательщику рекомендуется оформить свое отправление заказным письмом с обязательной описью вложения и подключением услуги уведомление о доставке. Это гарантирует сохранность отправленного документа.

- Посредством телекоммуникационных каналов. Отправления на электронный адрес налоговой службы или в другие инстанции становятся все более распространенными. Но в этом случае есть свои нюансы: налогоплательщик должен закрепить предоставляемые сведения электронной подписью.

Объяснение представляется не позже 5 дней с того момента, как гражданину была вручена информация об обнаруженных ошибках в декларации.

Для чего нужен акт камеральной налоговой проверки

Таким образом, именно акт является основанием для привлечения налогоплательщика к ответственности по факту обнаруженного налогового правонарушения. Если он отсутствует, то и все претензии инспекторов неактуальны, а само решение налоговой службы признается недействительным, согласно ст. 101 НК РФ (п.14).

Решение инспекторов будет считаться недействительным и в том случае, если они не обеспечили участие самого налогоплательщика в рассмотрении всех материалов осуществляемой проверки.

За налогоплательщиком остается право на возражение.

Оспорить результаты камеральной проверки можно в течение 1 месяца с момента подачи претензии на имя руководителя налогового органа.

Тот, в свою очередь, обязан изучить все материалы инспекторской проверки вместе с возражениями налогоплательщика и принять какое-либо решение о нарушении или об их отсутствии.

Акт проверки — какие к нему предъявляются требования

При составлении данного документа инспекторы руководствуются следующими требованиями:

- обеспечить наличие двух экземпляров;

- следовать утвержденной форме;

- обеспечить наличие двух подписей — самого налогоплательщика и инспектора.

Структура акта должна включать следующие пункты:

- Вводная часть. В ней описываются общие положения (название документа, дата его составления, регистрационный номер).

- Указание лица (или лиц, участников консолидированной группы), в отношении которого проводится проверка. Данный раздел обычно имеет форму таблицы. В ней удобно распределить информацию, касающуюся проверяемого (или проверяемых): ИНН, КПП, адрес, периоды, за которые проведена налоговая проверка).

- Описательная часть. В ней указывается основание для проведения проверки. Здесь же раскрываются конкретные случаи нарушения, обнаруженные инспекторами. По каждому факту приводится документальное подтверждение. Кроме того, в этом разделе указываются все обстоятельства, которые можно счесть смягчающими или отягчающими ответственность налогоплательщика за обнаруженное правонарушение.

- Итоговая часть. В ней инспектор озвучивает свои выводы по проделанной работе. Здесь же описываются предложения проверяющего, которые расцениваются как обязательные для исполнения

Скачать образец акта камеральной налоговой проверки Каждый пример акта камеральной налоговой проверки должен сопровождаться нормативными приложениями.

Нормативная база составления акта:

- Налоговый кодекс (п. 4 ст. 100).

- Положение о Федеральной налоговой службе, утвержденное ПП РФ от 30.09.2004 № 506 (п. 1).

Видео:Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Акт камеральной проверки

Камеральная налоговая проверка проводится по каждой поданной компанией или предпринимателем в ИФНС декларации (расчету) и не требует специальных распоряжений руководства инспекции. Осуществляется подобная проверка без выезда на место нахождения налогоплательщика.

Суть ее заключается в проведении автоматизированной сверки контрольных соотношений сведений деклараций и расчетов с базой данных за прошлые периоды и финансовой отчетностью.

Часто камеральная проверка ограничивается отслеживанием правильности арифметических расчетов в представленных декларациях.

Если расхождений или ошибок не установлено, то проверка на этом заканчивается. Законодательством не установлена норма, диктующая обязательное составление акта, если нарушения отсутствуют.

Но при выявлении фактов неправильного исчисления налогов, несоответствий, расхождений или ошибок инспектором составляется акт камеральной налоговой проверки, являющийся документом, констатирующим выявление нарушений по представленным компанией декларациям.

Разберемся, что отражается в этом документе, каким требованиям закона он должен соответствовать и в какие сроки составляться.

Акт камеральной проверки: когда его оформляют

Итак, составлению акта предшествует проверка, осуществляют которую в течение 3-х месяцев с даты представления компанией декларации. Например, если поданы декларации 20 марта, то срок окончания проверки наступает 20 июня. Отражать документ должен только конкретные факты и выводы, основанные на действительности нарушений НК РФ.

https://www.youtube.com/watch?v=nVNK3MTwAg8

Акт камеральной налоговой проверки, фиксируя результаты проведенного контроля, оформляется в десятидневный срок после ее окончания, т.е., если проверка завершена 20 мая, акт должен быть составлен 30 мая. Регламентирует составление акта ст. 88 и 100 НК РФ.

Они же обязывают инспектора перед оформлением документа принять и рассмотреть представленные налогоплательщиком разъяснения и документы.

Акт камеральной налоговой проверки, образец которого представлен ниже, составляется в 2-х экземплярах и в строго утвержденной форме. Он подписывается двумя сторонами – инспектором ИФНС и полномочным представителем проверяемой компании.

Руководитель компании, в которой проверка была проведена, должен быть ознакомлен с актом в течении 5-ти дней после его составления и заверить подписью факт ознакомления.

Структура и содержание акта проверки

Акт проверки содержит:

- вводную часть, где приводятся общие сведения о проводимой проверке, компании (ее филиале), в которой она проводится;

- описательный блок с раскрытием фактов нарушений налогового законодательства, базирующихся на документальных подтверждениях, изложенных с максимальной четкостью и систематизированием;

- итоговую часть, т. е. выводы о результатах проверки и наличии налогового правонарушения, сведения о последствиях выявленных недостатков, а также вынесение предложений по их устранению.

Неотъемлемой частью акта являются приложения, оформляемые к нему. Это – доказательства с подтверждением фактов нарушений, связанных с начислением и уплатой налогов и пеней. К ним относятся необходимые пояснения, дополнения, справки, расчеты расхождений между заявленными компанией данными и установленными в ходе ревизии и другие документы, оформленные проверяющим инспектором.

Вручение акта камеральной налоговой проверки

Ознакомить руководство компании или ИП с актом камеральной проверки необходимо в течение пяти рабочих дней после даты его оформления. Проверяемые подписывают все экземпляры акта.

На экземпляре, остающемся в ИФНС, представителем фирмы делается запись о получении акта и заверяется подписью. Роспись в акте является подтверждением вручения акта, а не о согласии со всеми указанными в нем фактами.

Обычно налоговики уведомляют налогоплательщика о необходимости получения акта.

При отказе в получении акта ИФНС отправит его по почте по месту нахождения компании или адресу предпринимателя, предварительно сделав соответствующую отметку на последнем листе и заверив этот факт росписью инспектора. Выслать акт почтовым отправлением налоговая инспекция обязана также в 5-тидневный срок с момента составления акта.

Возражение на акт камеральной проверки

Если руководитель компании (предприниматель) не согласен с выводами акта проверки, то ему следует, не откладывая составить письменные возражения по акту камеральной проверки. Образец составления этого документа (т.е. его объясняющая часть) может быть, например, таким:

Возражения должны быть четко сформулированными, информативными, краткими с точным перечислением фактов, с которыми проверяемая компания не согласна.

Акт камеральной налоговой проверки: образец заполненный

Акт камеральной налоговой проверки, образец составления которого мы представили, весьма приблизителен. Он показан в публикации для общей наглядности.

Видео:Как подать возражения на акт налоговой проверки?Скачать

Акт камеральной проверки — 2020

/ Компенсации

Полезная информация на тему: «Акт камеральной проверки»с ми спецалистов.

Камеральная проверка – это сверка данных, представленных в декларации с базой данных. Такая проверка всегда автоматизирована и зачастую сводится к тому, что проверяют только расчеты, которые предоставлены компанией в декларации.

Данная проверка всегда проводится только после подачи в налоговую службу декларации, ее может подать как организация, так и индивидуальный предприниматель.

Для проведения камеральной проверки не нужны специальные распоряжения, то есть она проходит каждый раз при подаче декларации. К тому же происходит она без выезда на место, где ведется деятельность организации.

https://www.youtube.com/watch?v=Mp-ltL20UcQ

После проверки подсчетов, которые были проведены организацией, если ошибки не были обнаружены, то на этом проверка заканчивается. Стоит отметить, что четкой формы, по которой необходимо составлять акт, если проверкой не было выявлено ошибок, законом не предусмотрено.

Однако если были выявлены расхождения или несоответствия, в таком случае инспектор обязательно должен составить акт проверки. Данный документ будет являться официальной бумагой, поэтому заполнять его нужно строго по плану, который предусмотрен законом.

Акт камеральной проверки говорит о том, что при проверке декларации были выявлены нарушения, которые допустила организация. В акт должны попасть только факты, при этом нарушения должны быть выявлены исключительно на основании налогового кодекса.

Камеральная проверка проводится в срок до трехмесяцев, начиная со дня даты подачи декларации в налоговый орган. То есть если вы подали декларацию 10 марта, то ровно через три месяца, то есть 10 июня закончится срок проверки.

Это не зависит от наличия праздничных и выходных дней или количества дней в каком-либо месяце. После окончания проверки акт о ней составляется в срок до десяти дней. Однако перед составлением акта инспектор налоговой службы обязан рассмотреть все разъяснения, которые ему предоставит организация, это обозначено на законодательном уровне.

Акт составляется в двух экземплярах, один остается у налоговой инспекции, а другой – у компании, которая подала декларацию. При этом обязательно акт подписывается тремя лицами. Во-первых, это инспектор, который проводит проверку и заключал данный акт, во-вторых, это лицо, которому передали полномочия от организации расписаться в документе.

В течении пяти дней этот человек должен уведомить руководителя проверяемой организации о наличии такого рода акта, после чего сам руководитель должен расписаться, тем самым подтвердив, что он с документом ознакомлен.

Также руководитель должен расписаться в копии, которая остается у нотариуса, для того, чтобы подтвердить, что с данным документом он ознакомлен. Однако это не подтверждает то, что руководитель согласен с заключением акта. Если данный документ организация забирать отказывается, то налоговая в течении пяти дней высылает его почтой.

У актов камеральной проверки есть четкая структура. В вводной части должна быть указана информация о проверяемой организации и о проверке, которая проводится. В основной части проводится описание, в нем инспектор должен обозначит и раскрыть все факты, которые говорят о нарушениях.

В этой части все данные должны быть четко систематизированы, а факты обосновываться законами. В заключительной части находятся выводы проверке, а также информация о последствиях, которые могут произойти из-за нарушений и возможные пути их устранения.

К тому же к акту в качестве приложений подкрепляются подтверждения фактов нарушений. К ним могут относиться все подтверждающие документы, в том числе расчеты, которые не совпадают с декларацией и некоторые справки.

Безусловно, не всегда руководитель организации согласен с актом камеральной проверки. В таком случае он должен немедленно, сразу после того, как ознакомится с актом, написать возражение по акту.

Предоставлено оно должно быть обязательно в письменном виде и оформлено по образцу.

В возражении также могут быть исключительно факты, при этом оно обязано быть четким и емким, не содержать лишней информации.

Итак, камеральная проверка производится каждый раз, когда организация предоставляет декларацию в налоговый орган. Четкий акт составляется инспектором только в том случае, если были выявлены нарушения и несоответствия.

Отказаться принимать такой акт нельзя, его можно только обжаловать. При этом законом четко установлено, что подкрепить получение и ознакомление с данным документом необходимо росписями, чтобы в дальнейшем не случалось недоразумений и налоговая служба всегда могла доказать, что с результатами проверки организация была ознакомлена.

https://www.youtube.com/watch?v=HTLCG8UBbnc

При этом после проверки, но до составления акта у организации всегда есть несколько дней для того, чтобы предоставить документы и факты, которые будут доказывать правоту организации и скажут инспектору о том, что никаких нарушений декларации нет.

http://zajmy-onlayn.ru/akt-kameralnoj-nalogovoj-proverki-chto-eto-takoe/

🌟 Видео

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

НАЛОГОВАЯ ПРОВЕРКА. ВОЗРАЖЕНИЯ НА АКТ ПРОВЕРКИСкачать

Налоговый вычет: сроки камеральной проверки декларации 3-НДФЛ сколько ждать возврат НДФЛ в 2022 годуСкачать

Порядок обжалования акта налоговой проверки | как правильно оспорить требования налоговиков#СапелкинСкачать

1.1. Процедура проведения выездной налоговой проверки (часть 1).Скачать

Камеральные проверки в 2024: новые подходы ФНС, как защитить себя, ответы на требованияСкачать

КАК ЗАПОЛНИТЬ 3-НДФЛ ПО ИПОТЕЧНЫМ ПРОЦЕНТАМ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУСкачать

Вычет по процентам по ипотеке 2023 - Инструкция по заполнению декларации 3-НДФЛ в личном кабинетеСкачать

Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛКСкачать

КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА. СРОКИ ПРОВЕДЕНИЯСкачать

Вебинар: Акт налоговой проверки: как развалить позицию ФНС.Скачать

КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА. ОФОРМЛЕНИЕ РЕЗУЛЬТАТОВСкачать

Какие требования к составлению акта налоговой проверки?Скачать

Камеральная налоговая проверка, срок проверки (#06)Скачать

Актуальные вопросы камеральных проверокСкачать

Видеолекция "Оформление результатов камеральной налоговой проверки"Скачать