Справка о валютных операциях необходима для осуществления контроля и ведения отчетности по денежным операциям. В инструкции № 138, утвержденной Центральным Банком РФ, установлены правила заполнения, порядок, сроки предоставления данного документа в соответствующие банковские учреждения.

1. Справка о денежных операциях согласно Инструкции ЦБ РФ 2. Обстоятельства, при которых оформляется справка 3. Оформление справки 4. Ответственность за неисполнение Инструкции № 138

Резиденты, исполняющие процедуры по зачислению денежной единицы на временный расчетный счет, а, кроме того, списание с него некоторой суммы в иностранной валюте, должны составлять и передавать уполномоченным банкам справку о произведенных операциях; при этом обязательно прилагаются соответствующие бумаги о проведении процедуры. Обязательство заполнения справок никоим образом не распространяется на физлиц, которые не являются индивидуальными предпринимателями, не зарегистрированы под данным статусом, а также не осуществляющие частную практическую деятельность.

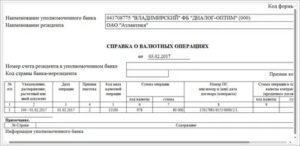

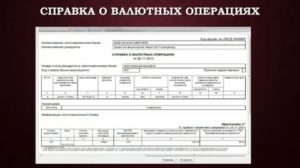

Определенный ЦБ вид СВО необходимо составлять по имеющемуся бланку и направлять в отделение в единственном экземпляре не более чем в период 15-ти рабочих дней с даты зачисления денежных средств на временный счет или в период снятия денег и передачи документов по расчетам. Сущность данных, доступных в отображении справки, детально разъясняется первым Приложением к Инструкции № 138 ЦБ РФ. В то же время, она должна включать в себя следующие сведения:

- о фирме и банковском учреждении, которое уполномочено производить валютные операции;

- об акте, который разъясняет причину исполнения денежных процедур;

- о номере расчетного счета;

- о сумме договора;

- о кодах денежной единицы;

- об информации согласно паспорту соглашения. Кроме того, инструкцией подтверждена стандартная форма справки.

Важный факт

Важным фактом является то, что при совершении платежа в валюте страны без паспорта соглашения, в банковское учреждение не нужно предоставлять справку об операциях с валютой, достаточно наличие документов, обосновывающих законность и правомерность данных процедур.

- Обстоятельства, при которых оформляется справка

- Оформление справки

- Ответственность за неисполнение Инструкции № 138

- Документы валютного контроля: виды справок и порядок оформления

- Какие документы нужно подготовить

- Паспорт сделки

- Справка о валютных операциях

- Справка о подтверждающих документах

- Требования к документам

- Сроки предоставления документов

- Когда предоставляется справка о валютных операциях — 2020

- Инструкция № 138-И: признак платежа, корректировки и другие особенности внесения данных в справку

- Что такое ожидаемый срок в справке о валютных операциях

- Требуется ли заполнять графы в «Примечании»

- Срок предоставления справки о валютных операциях в 2017 году: временные рамки подачи документа для разных случаев

- Справка о валютных операциях 2017 года: бланк, где скачать образец заполнения

- Итоги

- Похожие публикации

- Справка о валютных операциях – нормативная база

- Справка о валютных операциях когда предоставляется?

- Валютные операции, где уточнить код, справка и контроль валютных операций, Xforex порядок валютных операций

- Где уточнить код валютной операции?

- Нужна ли справка о валютных операциях?

- Валютные операции 2015: какие новшества введены?

- Xforex: валютные операции и заработок на парах

- Что подразумевает контроль валютных операций?

- Порядок валютных операций: учет выручки в иностранной валюте

- Классификация валютных операций

- Профессии, связанные с валютными операциями

- Валютные операции между резидентами

- Валютные операции между нерезидентами

- Права и обязанности резидентов при осуществлении валютных операций

- 📹 Видео

Обстоятельства, при которых оформляется справка

Учреждения, проводящие операции с деньгами, в согласовании с положениями памятки №138 Центрального Банка Российской Федерации должны предоставить СВО в таких ситуациях, когда происходит:

- зачисление денежных единиц на транзитный счет или же списание с него валюты зарубежных стран;

- снятие зарубежных и российских денежных единиц с применением кредитной карты по соглашениям, с имеющимися паспортами сделки;

- совершение действий по счетам, незакрытым в банковских учреждениях и являющимися нерезидентами, по договорам с оформленным паспортом сделки;

- поступление, а также снятие рублевых купюр, используя расчетный счет фирмы по кредитным делам или же сделкам с действующим паспортом;

- осуществление расчетов по паспортам соглашений, которые учитывают верительную форму расчетов, как в зарубежной валюте, так и в денежной единице РФ;

- выполнение третьими лицами, например, резидентами, расчетов в зарубежной денежной единице или же в рублях по оформленным фирмой паспортам соглашений;

- перечисление денег на счет резидента или же снятие с него на основании имеющихся паспортов, согласно договорам по абсолютной отдаче права истребования;

- конфигурация сведений в уже установленной справке о денежных операциях кредитно-финансовым учреждением;

- несогласие с кодом денежной операции (неимение такового), обозначенного в расчетном документе.

Резиденту нет необходимости оформлять СВО в надлежащих случаях:

- при истребовании с учреждений денег в согласовании с законодательством Российской Федерации;

- при исполнении денежных операций между предприятием-резидентом и банком, в котором открыт расчетный счет;

- при снятии денег по контрактам, которые имеют статус резидента;

- при начислении на резидентские счета, которые открыты в одном банковском учреждении;

- при выполнении операций резидентом по личным счетам в собственном банковском учреждении.

Оформление справки

Центральным Банком РФ принята Инструкция № 138, в которой указывается каким образом необходимо составлять справку об операциях с валютой и каков процесс.

Также в данном документе имеется ее образец, который также можно запросить и в банке. Заполнять справку можно в письменном и электронном видах.

Она должна состоять из вступительной, основной и заключительной части. Первая часть должна содержать:

- наименование банковского учреждения, где резидент открыл счет;

- информация о резиденте;

- дата составления справки;

- реквизиты счета;

- код зарубежного банка (если операции проходят через него);

- условие исправления (только в том случае, когда справка подвергается исправлениям);

В основной части необходимо указать:

- информацию о договоре, а именно на каком основании производится операция (постановления, уведомления и другое);

- момент совершение процедуры;

- особенности осуществления платежа;

- вид валюты;

- общая сумма по данной операции;

- информация о номере паспорта соглашения или договора;

- сроки исполнения возврата;

- ожидаемый период.

В заключении следует уточнить:

- какие-либо примечания, в которых указываются дополнительные сведения по осуществляемой денежной операции;

- данные уполномоченного банка, а именно: дата получения и возврата справки банком, а также момент принятия.Важный фактВажно отметить, что указание причин и обстоятельств возврата справки банковским учреждением являются обязательным условием

Ответственность за неисполнение Инструкции № 138

Кодексом об административных нарушениях РФ, а именно 15 главой, предусмотрен вид правонарушений за неисполнение законодательства по валютным операциям.

Более конкретно, за непредставление справки о денежных операциях в период, установленный Правительством РФ. В качестве наказания применяются штрафные санкции в отношении физлиц и юрлиц, а также сотрудников банка. Штрафы могут составлять до 50 000 рублей.

Повторное совершение правонарушений в течение года влечет за собой штраф до 600 000 рублей.

(174 голос., 4,49 из 5)

Загрузка…

Видео:Создание справки о валютных операцияхСкачать

Документы валютного контроля: виды справок и порядок оформления

В статье мы рассмотрим, как проходит оформление документов для валютного контроля в банке. Узнаем, в какие сроки предоставляется справка о подтверждающих документах и паспорт сделки. А также затронем порядок заполнения документов.

Какие документы нужно подготовить

Банковское учреждение выступает в качестве контролирующего агента, оно осуществляет наблюдение за всеми валютными операциями, к которым относятся:

- сделки неторгового характера;

- внешнеторговые соглашения;

- кредитные договоры.

Полный же список документов валютного контроля для банка регламентируется федеральным законодательством и включает в себя:

1

Паспорт сделки (ПС). Содержит информацию по контрактам между резидентами и нерезидентами. Он нужен, чтобы вести учет и отчетность. Данные предоставляются в банковскую организацию не позже даты проведения первой сделки в валюте.

2

Справка о приходе валюты РФ (СПВ). Формируется в момент перечисления рублей РФ по контракту с нерезидентом.

3

Справка о валютных операциях (СВО). Подтверждает информацию о передвижении валютных средств, передается в банк одновременно с подтверждением движения валюты.

4

Справка о подтверждающих документах (СПД). Передается одновременно с подтверждением импорта/экспорта продукции из РФ, а также исполнения обязательств по контракту.

https://www.youtube.com/watch?v=rGSjEkflTxw

Для того чтобы проконтролировать одну валютную операцию, финансовому учреждению нужна только та документация, которая имеет к ней прямое отношение.

А также у вас могут запросить:

- свидетельство о том, что вы зарегистрированы как предприниматель;

- договоры и акты приема-передачи, которые подтвердят, что сделка совершена и обязательства по ней исполнены;

- таможенные декларации, которые подтвердят перемещение средств или товаров через границу РФ.

Отметим, что вся документация должна быть непросроченной на дату передачи ее банковской организации.

Важно! Наиболее интересные условия по оформлению валютных операций и паспорта сделки предлагают:

- Банк Точка.

- Тинькофф Банк.

- Модульбанк.

- Веста.

Далее рассмотрим каждый документ.

Паспорт сделки

ПС — это основной документ, который потребуется финансовому учреждению. Поэтому как только вы заключили договор с нерезидентом, определитесь, есть ли необходимость в вашем случае оформлять такой паспорт.

Если сумма контракта равна или превышает 50 тыс. долларов США по курсу ЦБ РФ на день подписания договора, ПС нужно оформить в той банковской организации, через которую будут осуществляться все расходы, связанные с контрактом.

В случае, если расчеты будут осуществляться через зарубежную банковскую организацию, то оформлять паспорт нужно в территориальном отделении ЦБ РФ по юридическому адресу вашей организации. Затем и справки вы будете подавать именно туда.

Если сумма обязательства не достигает 50 тыс. долларов в рублевом эквиваленте, ПС оформлять не требуется. Но в дальнейшем общая сумма может увеличиться. Если вы уверены, что такое развитие событий исключать нельзя, ПС придется оформить не позднее даты, в которую сумма превысила указанную ранее.

А теперь давайте разберемся в правилах заполнения ПС. Итак, на первом листе указывается название банковской организации, через которую будут осуществляться все расчеты. Далее реквизиты ПС заполняет специалист банка. Он указывает номер паспорта, состоящий из 5 частей.

В части 1 слева направо нужно проставить:

- две последние цифры года, в который оформляют ПС;

- в 3 и 4 разряде — месяц оформления документа (числами: 1 — 12);

- в 5 — 8 разрядах проставляют порядковый номер ПС по виду контракта.

В частях 2 и 3 указывают регистрационный номер банка и порядковый номер филиала. В части 4 указывают код вида контракта, в соответствии с приведенной ниже таблицей.

В части 5 отмечают признаки резидента, который оформил паспорт:

- юр. лицо/филиал;

- физ. лицо/ИП;

- физ. лицо, которое занимается частной практикой.

Далее заполняются реквизиты нерезидента, общие сведения о контракте, наименование и код валюты, отражается сумма выручки, которая будет зачислена на соответствующие счета. После заполнения всех разделов и подразделов, указывается дата и основание, на котором закрывается ПС.

Справка о валютных операциях

На компанию возлагается обязанность предоставить своему валютному агенту СВО, а также документацию, которая в ней указана. При этом подтверждающие бумаги могут не предоставляться, если сумма операции не более 1 000 долларов.

А также помните, что есть ситуации, когда предоставлять справку не надо:

- если валютная операция производится между резидентами, а их валютные счета открыты в одном финансовом учреждении;

- операция производится между компанией и ее уполномоченной банковской организацией;

- между компанией и банком заключен договор, в котором прописано, что финансовое учреждение само занимается оформлением СВО.

Для заполнения СВО есть специальная унифицированная форма. Правила ее заполнения заключаются в следующем:

- вверху документа в первой строчке укажите полное или краткое название банковской организации, в которую подаете СВО;

- во второй строке проставьте сокращенное название вашей компании;

- в следующем поле прописывается номер счета нерезидента в уполномоченном банке;

- следующая строка: цифровой код страны финансового учреждения — нерезидента;

- далее заполните таблицу с информацией о валютной операции;

- после заполнения столбцов в строке примечаний можете внести дополнительные сведения об операции;

- внизу справки информация заполняется специалистом банка: Ф.И.О ответственного сотрудника, печать банка, дата принятия справки;

- в соответствующей строке проставляется подпись резидента.

Если справка предоставляется в электронном варианте, подпись также может быть электронной.

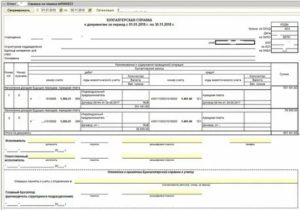

Справка о подтверждающих документах

СПД оформляется, если ранее на сделку оформляли паспорт. Соответственно, подавать ее вы будете в то банковское отделение, в котором был оформлен ПС.

https://www.youtube.com/watch?v=PuLTw2ZHQR0

Данная справка заполняется на унифицированном бланке, как и другая документация. Алгоритм заполнения представим в виде таблицы.

| № п/п | Наименование поля для заполнения | Что указывается |

| 1 | Название банка | Полное название банковской организации |

| 2 | Название резидента | Полное или краткое название вашей фирмы |

| 3 | От | Дата, месяц, год |

| 4 | По паспорту сделки № | № ПС |

| 5 | Признак корректировки | не заполняется, если бланк СПД первичный |

| 6 | Гр. 1 | № по возрастанию |

| 7 | Гр. 2 | № подтверждающего документа либо «БН», если таковой отсутствует |

| 8 | Гр. 3 | Дата подтверждающего документа |

| 9 | Гр. 4 | Код вида документа |

| 10 | Гр. 5 | Код валюты по классификатору |

| 11 | Гр. 6 | Сумма в валюте документа |

| 12 | Гр. 7 — 8 | Заполняются, только если валюта контракта и подтверждающего документа отличаются |

| 13 | Гр. 9 | Кодовый признак, который характеризует операцию |

| 14 | Гр. 10 | Срок, когда обязательства должны быть выполнены |

| 15 | Гр. 11 | Код государства, в котором располагается получатель груза |

| 16 | Примечание | Заполняется, только если есть примечание к подтверждающему документу |

| 17 | № строчки | № строчки, под которым числится документ |

| 18 | Примечания к дополняющим документам | |

| 19 | Информация банка | Число, когда принята СПД |

Банковская организация может отказать в принятии справки, если она заполнена с ошибками, сведения в ней и приложенной документации отличаются, а также если пакет бумаг предоставлен не полностью.

Требования к документам

Рассмотрим подробнее критерии, которые установлены федеральным законодательством:

- Вся документация должна быть действительной на дату предоставления в финансовое учреждение.

- Бумаги предоставляются в подлинниках либо в виде копий, заверенных у нотариуса.

- Если документация выполнена на иностранном языке, нужно предоставить нотариально заверенный перевод.

- Бумаги, представленные в оригинале, возвращаются предоставившим их лицам.

- В том случае, если к операции относится только часть документа, компания вправе предоставить лишь выписку, подтверждающую транзакцию.

- Информация, указанная в документах, должна быть полностью достоверной.

Если документация предоставлена с нарушениями либо не в полном объеме, вам могут отказать в проведении операции с валютой.

Сроки предоставления документов

При открытии ПС в банковской организации необходимая документация должна быть подготовлена не позже даты оформления справок либо не позднее даты, когда сдана таможенная декларация.

А также действуют следующие сроки:

1

СВО и приложенные к ней бумаги нужно направить в банк одновременно с распоряжением о списании средств со счета. Если же мы говорим о зачислении валюты, то на предоставление документации дается 15 дней с даты зачисления.

2

СПД предоставляют в течение 15 дней с момента окончания того месяца, в котором таможенные органы проставили отметку на декларации о ввозе/вывозе продукции. Если же отметок несколько и даты разные, ориентируйтесь на последнюю.

Уточним, что коррекция СВО и СПД осуществляется в 15-дневный срок после составления документации с обновленными данными. Специалисты рекомендуют предоставлять документы в банк с небольшим запасом, чтобы исправить недочеты, если они будут найдены.

В случае, если организация не соблюдает нормы валютного законодательства, для нее устанавливается ответственность как административного характера, так и связанная с лишением свободы для руководителя.

https://www.youtube.com/watch?v=h1A4UqLJkW4

В частности, административное наказание грозит за:

- несоблюдение порядка отчетности по сделкам;

- нарушение сроков получения средств за товары, которые были направлены нерезидентам (а сами товары на территорию РФ не поступали);

- резидентом нарушены сроки, отведенные для предоставления данных об открытии счетов в зарубежных банках;

- обязательства в валюте другого государства совершены без привлечения банковской организации.

За эти нарушения обычно назначаются штрафные санкции, размер которых напрямую зависит от вида проступка. В среднем сумма 40 — 50 тыс. руб. для организации и 4 — 5 тыс. руб. для руководителя.

За ряд нарушений предусмотрена и уголовная ответственность. Например, если валюта не будет зачислена на счет в банковской организации либо совершено нарушение в особо крупном размере, могут быть применены следующие наказания:

- принудительные работы;

- штраф;

- лишение свободы.

Если компания допустит несколько правонарушений административного характера за один рабочий день, накажут ее только один раз. На практике этим пользуются, чтобы снизить сумму штрафа.

(1 5,00 из 5)

Видео:Основы валютного контроля простым языком: инструкция от экспертов ВЭД / 8 февраля в 11:00Скачать

Когда предоставляется справка о валютных операциях — 2020

/ Коммерческая деятельность

Полезная информация на тему: «Когда предоставляется справка о валютных операциях»с ми спецалистов.

Справка о валютных операциях подается каждым резидентом при совершении им таких действий, как зачисление/списание средств со счетов, открытых в уполномоченных банках. Такие документы заполняются в строгом порядке, который установлен Банком России.

[3]

Российским субъектам предпринимательской деятельности предоставлено право на сотрудничество с зарубежными партнерами и использование в этих целях иностранной валюты.

Однако такому праву сопутствуют обязанности по соблюдению законодательства в сфере операций с иностранными деньгами и соответствующая отчетность в виде справки о валютных операциях.

Готовить ее должны резиденты РФ – граждане и юрлица, имеющие этот статус.

Справку о валютных операциях следует составлять и подавать в обслуживающий банк резиденту РФ, когда иностранная валюта перечисляется со счета или, наоборот, поступает на него. То есть если такие средства приходят в рамках договорных отношений компании или предпринимателю из-за рубежа или переводятся за границу.

Для составления справки существуют регламентированные сроки для каждого случая проведения операция с иностранной валютой. Они могут варьироваться от 15 до 30 рабочих дней.

Инструкция № 138-И: признак платежа, корректировки и другие особенности внесения данных в справку

Порядок заполнения справки о валютных операциях установлен Банком России в специальном нормативном акте — инструкции БР от 04.06.2012 № 138-И. Справка о валютных операциях 2017 года (бланк документа которой можно заполнить в своем уполномоченном банке) подается резидентом в единственном экземпляре.

Из особенностей заполнения справки следует выделить такие:

- при написании названия резидента в заглавной части справка о валютных операциях может содержать сокращения организационно-правовой формы, например ИП, ООО, ПАО и прочее;

- название уполномоченного банка также может быть написано в сокращенной (фирменной) форме;

- если валютные операции совершались через счет, открытый в банке нерезидента, то в соответствующей графе справки о валютных операциях необходимо указать цифровой код этого банка (коды таких банков содержатся в ОКМС);

О том, какие бывают валютные операции, вы узнаете из нашей статьи «Валютные операции: понятие, виды, классификации».

Подробные сведения о кодах видов валютных операций содержатся в нашей статье «Справочник кодов видов валютных операций (2016-2017)».

[2]

- графы 9, 10 табличной части справки о валютных операциях заполняются, только если валютная операция связана с выполнением договора, по которому оформлен паспорт сделки.

О том, какой пакет документов требуют банки при работе предприятий с иностранной валютой, читайте в материале «Какие документы представляют для валютного контроля?».

Подробнее о правилах оформления паспорта сделки читайте в статье «Как оформить паспорт сделки по валютным операциям?»

Что такое ожидаемый срок в справке о валютных операциях

Графа 11 в табличной части справки о валютных операциях заполняется исходя из указанной в контракте информации о крайней дате, в которую истекает срок исполнения нерезидентом своих обязательств. При указании этого предельного срока необходимо прибавить срок для ввоза продукции на территорию России.

https://www.youtube.com/watch?v=FmXTkhsad60

Если в контракте не указан такой срок, то граничная дата высчитывается резидентом самостоятельно. Указываемая в графе 11 справки о валютных операциях дата не должна быть позднее той, что указана в графе 6 раздела 3 Паспорта сделки (форма 1).

Стоит учитывать, что при нарушении налогового законодательства (случаи нарушений могут быть выявлены при проверке операций по контрактам с нерезидентами) может быть заблокирован счет нарушителя.

Подробнее об условиях блокирования счета читайте в нашей статье «Блокировка счета».

Требуется ли заполнять графы в «Примечании»

Справка о валютных операциях содержит дополнительное поле внизу после надписи – «Примечание». Сюда заносится дополнительная информация по осуществляемой валютной операции.

В графах с подзаголовком «Номер строки» указывается соответствующий номер строки справки о валютных операциях, для которой и заносятся дополнительные сведения. Далее указывается сама информация, а также сведения о связанных с ней документах.

О ставках рефинансирования Центробанка, которые необходимы при совершении валютных операций, читайте в статье «Информация о ставке рефинансирования ЦБ РФ».

Срок предоставления справки о валютных операциях в 2017 году: временные рамки подачи документа для разных случаев

В разных ситуациях для справки о валютных операциях сроки представления могут отличаться. Они таковы:

- при поступлении иностранной валюты резиденту при зарегистрированном паспорте сделки – не позже 15 дней после поступления денег на счет (в расчет берутся рабочие дни);

- при списании денежных средств (в любой валюте) с резидентского счета – в тот же день, когда в банк подан платежный документ на перевод средств;

- при перечислении по банковской карте при зарегистрированном паспорте сделки – не позже 15-дневного срока, стартовавшего с момента, когда произведен такой платеж;

- при корректировке справки о валютных операциях, приведенной в оформленной справке о валютных операциях, – не позже 15 дней после фиксации произошедших изменений;

- при оформлении третьим лицом некоторой части операции с валютой в адрес нерезидента, у которого зарегистрирован паспорт сделки по контракту, – не позже 15 дней после того, как банк третьего лица принял справку;

- при проведении транзакций через зарубежные счета резидента – не позже 30-дневного срока после того, как закончился месяц проведения такой транзакции.

Если в расчетах применялась аккредитивная форма оплаты, сроки представления справки о валютных операциях будут несколько иными:

Все временные рамки, предусмотренные для подачи справки, определены инструкцией № 138 ЦБ РФ. Это означает, что любое отклонение от установленных сроков считается нарушением и влечет существенные санкции в виде штрафов.

Справка о валютных операциях 2017 года: бланк, где скачать образец заполнения

Актуальный бланк такой справки доступен на нашем сайте (см. ссылку ниже).

Однако помимо просто бланка для заполнения справки о валютных операциях образец его заполнения тоже может потребоваться. Он также представлен на нашем сайте (см. ссылку ниже).

Ориентируясь на эти документы, пользователь может сориентироваться, каков порядок заполнения справки о валютных операциях в 2017 году.

Итоги

Справка о валютных операциях должна представляться в уполномоченные банки резидентами РФ, использующими в своей деятельности иностранную валюту. Для этого документа предусмотрена специальная форма, утвержденная ЦБ РФ. Кроме того, для ее подачи установлены временные рамки, нарушение которых влечет за собой наказание в виде штрафов или блокировки счета.

http://nalog-nalog.ru/valyutnye_operacii/poryadok_zapolneniya_sprai_o_valyutnyh_operaciyah_blank/

Похожие публикации

Внешнеэкономические отношения многих предприятий нашей страны динамично развиваются, основываясь на финансовых валютных операциях. Все мероприятия, связанные с движением иностранной валюты в нашем государстве регулируются законодательством. Одним из инструментов контроля финансовых действий с валютой является справка о валютных операциях.

Справка о валютных операциях – нормативная база

Видео:Справка о подтверждающих документах (инструкция)Скачать

Справка о валютных операциях когда предоставляется?

Справка о валютных операциях подается каждым резидентом при совершении им таких действий, как зачисление/списание средств со счетов, открытых в уполномоченных банках. Такие документы заполняются в строгом порядке, который установлен Банком России.

Когда предоставляется справка о валютных операциях

Инструкция № 138-И: признак платежа, корректировки и другие особенности внесения данных в справку

Что такое ожидаемый срок в справке о валютных операциях

https://www.youtube.com/watch?v=SU3MKZBvJaM

Требуется ли заполнять графы в «Примечании»

Срок предоставления справки о валютных операциях в 2017 году: временные рамки подачи документа для разных случаев

Справка о валютных операциях 2017 года: бланк, где скачать образец заполнения

Итоги

Видео:Как поставить импортный / экспортный контракт (договор) на валютный контроль в уполномоченном банке?Скачать

Валютные операции, где уточнить код, справка и контроль валютных операций, Xforex порядок валютных операций

Валютные операции банковских организаций – обменные операции, международные переводы, открытие счетов нерезидентов в нацвалюте (рублях) на территории РФ. О нормах и регламентах – ниже.

- Где уточнить код валютной операции?

- Нужна ли справка о валютных операциях?

- Валютные операции 2015: какие новшества введены?

- Xforex: валютные операции и заработок на парах

- Что подразумевает контроль валютных операций?

- Порядок валютных операций: учет выручки в иностранной валюте

- Классификация валютных операций

- Профессии, связанные с валютными операциями

- Валютные операции между резидентами

- Валютные операции между нерезидентами

- Права и обязанности резидентов при осуществлении валютных операций

Где уточнить код валютной операции?

Как правило, код валютной операции стандартизирован. В РФ используется комбинация 5 цифр, помогая унифицировать форму финансовых расчетов.

Указанные коды помогают:

- идентифицировать платеж;

- вести внутренний учет финансового учреждения;

- упростить корреспондентские отношения.

Узнайте нужный код одним из трех способов:

- обратитесь с соответствующим вопросом к менеджеру отделения;

- спросите код в службе горячей линии выбранного банка;

- посмотрите его в интернете или в ст. 9 №173 ФЗ.

Для защиты перевода регистрируйте индивидуальный паспорт сделки.

Нужна ли справка о валютных операциях?

Справка о валютных операциях – метод контроля операций между резидентами-нерезидентами.

Заполнение ее осуществляется в течение даты списания денег, при зачислении – в период до 15 дней. Банк РФ предложил типовую форму СВО. Юридические лица используют право делегировать данную функцию индивидуальному менеджеру финансового учреждения. В таком случае справку визируют, заверяют печатью уполномоченные лица.

Предоставляйте СВО в случаях:

- При оплате контракта в зарубежной валюте.

- Когда платите нерезиденту в отечественной валюте.

- Когда получаете валютный перевод.

- Принимая оплату от нерезидента в рублях.

Помните, если сделка производится без паспорта, СВО предоставлять не нужно. Несоблюдение правил предоставления справки грозит административным наказанием.

Валютные операции 2015: какие новшества введены?

С февраля 2015 г. изменились наименования видов валютных операций по кодам 23200, 22200, 23100, 22100.

На законодательном уровне откорректирован порядок предоставления информации о проведении валютной операции.

Решено использовать коды групп 22, 23, когда отсутствует возможность разделить платеж товара-услуги, в иных случаях используется маркировка групп 10, 22 для товаров, 21, 21 – для услуг.

Согласно заявлению Антона Силуанова – министра финансов РФ:

- повышение действующих тарифов не предусмотрено;

- введение новых налогов на валютные операции 2015 не рассматривается.

Если вы являетесь участником рынка Форекс, просто учитывайте доходы от сделок с валютой в регламентированных статьях дохода.

Xforex: валютные операции и заработок на парах

Если вы хотите научиться легальному независимому бизнесу, то Форекс – лучший институт для новичка. Принцип заработка прост: продать дороже, купить дешевле.

Однако, несмотря на онлайн-графики, рекомендации специалистов, открытое обсуждение основных стратегий развития личного инвестиционного портфеля, реальной прибыли достигают лишь самые находчивые.

https://www.youtube.com/watch?v=j7uuZzUGgyY

Главное достижение Xforex: валютные операции привлекают солидных инвесторов из-за границы на отечественную биржу.

Стартуйте, пройдя простую систему регистрации и бесплатное обучение. Вы сможете:

- получить ссуду в иностранной валюте;

- проводить своповые операции;

- заниматься маклерской деятельностью;

- начать серьезную карьеру с нуля.

Что подразумевает контроль валютных операций?

Для большинства предпринимателей термин весьма расплывчат, хотя он полностью обоснован законом о государственном валютном регулировании.

Контроль валютных операций – это:

- Контроль валютных ценностей при перемещении их через границу.

- Контроль наличных/ безналичных расчетов.

- Контроль за исполнением гражданами РФ обязательств перед государством при перемещении иностранной валюты через р/с.

Агентами валютного контроля могут выступать органы ФТС, Росфиннадзора, частные компетентные органы и банки. При большом объеме движения валютных средств ведение контракта и оценку валютных рисков вы можете поручить клиринговой компании.

Порядок валютных операций: учет выручки в иностранной валюте

Для предприятий-импортеров, экспортеров сырья предусмотрен специальный порядок валютных операций через транзитный счет фирмы.

При этом помимо текущих операций контролю подлежат следующие виды деятельности:

- Прямое инвестирование.

- Приобретение, сбыт ценных бумаг.

- Приобретение имущества за рубежом.

- Отсрочка платежа до 180 дней.

- Оформление кредита в валюте.

Перенесение в РФ процентов, дивидендов, социальных выплат, алиментов и прочих платежей из сторонней страны является валютной операцией.

Распоряжайтесь остатком выручки по счету лично, участвуя в валютном аукционе банка или на бирже. Помните, в бухгалтерском учете отображать движение валюты

необходимо на 52 счете.

Классификация валютных операций

Существует достаточно обширная классификация валютных операций, из которой мы выделим основные пункты:

- капитальные, текущие, кассовые (по сроку выполнения);

- совершаются резидентами или нерезидентами;

- совершаются в личных целях, либо в целях третьих лиц;

- активные и пассивные (по особенностям учета бухгалтерии).

В этой системе можно выделить следующие виды валютных операций:

- операции через банковский счет клиента в иностранной валюте;

- корреспондентская связь между банками;

- сопровождение экспортно-импортных сделок;

- торговля иностранной валютой на территории РФ;

- накопление иностранной валюты;

- кредитование в международной финансовой среде.

Профессии, связанные с валютными операциями

Существует несколько профессий, связанных с валютными операциями. Брокеры осуществляют покупку или продажу финансовых инструментов клиента с его разрешения и по его поручению.

Спекулянты совершают, как правило, одноразовые сделки по покупке валюты с последующей перепродажей по более высокой цене. Трейдеры занимаются всеми видами торгов на биржах, причем иногда к трейдерам также относят брокеров и ситуационных спекулянтов.

Многие трейдеры работают в сети Интернет, используя различное программное обеспечение для анализа текущей ситуации на валютных рынках.

Валютные операции между резидентами

В целом валютные операции между резидентами запрещены на территории РФ, однако существует целый список исключений из этого правила.

В списке особенных ситуаций, где резиденты могут совершать покупку или продажу валюты друг другу, включает в себя операции по передаче товаров, услуг, прав на собственность между резидентами и нерезидентами, расчеты в магазинах беспошлинной торговли, продажу товаров и услуг на международных маршрутах, операции с ценными бумагами РФ на внешних рынках. Сюда же причисляются различные налоговые платежи и иные платежи в бюджет, осуществляемые резидентами в валюте.

Валютные операции между нерезидентами

В РФ валютные операции между нерезидентами и резидентами осуществляются с минимумом ограничений, обусловленных текущим законодательством страны. Нерезиденты имеют возможность переводить денежные средства в национальной и иностранной валюте между внутренними российскими счетами и счетами, открытыми за границей.

Кроме того, валютные операции могут проводиться без открытия счета для отправки или получения средств. Операции с внутренними ЦБ в России должны проводиться в российских рублях и только через счета, открытые на территории РФ.

Как и другие участники экономического пространства России, нерезиденты должны уплачивать некоторые налоги со сделок, основываясь на текущем законодательстве.

Права и обязанности резидентов при осуществлении валютных операций

Рассмотрим некоторые права и обязанности резидентов при осуществлении валютных операций, которые могут серьезно влиять на механизмы совершения данных операций. Резиденты обязаны соблюдать все статьи российского законодательства при совершении валютных операций, в том числе соблюдать ограничения на сделки с другими резидентами.

Они имеют право открывать счета в местных банках без ограничений, в том числе в иностранной валюте. Также резидент имеет право совершать операции по конверсии валюты на счетах, которые он открывает в российском банке, в том числе и в процессе совершения сделок с оплатой товаров или услуг.

Профессиональные трейдеры обязаны открывать специальные брокерские счета для осуществления торговли с привлечением средств своих клиентов-нерезидентов.

📹 Видео

Что такое валютный контроль?Скачать

Занятие № 20. Операции по валютным счетамСкачать

Сведения о валютных операциях в интернет-банке iBank2Скачать

Валютный контроль после инструкции 181-И. Паспортов сделок нет. Как проводить валютные операции?Скачать

Как работать со справками о подтверждающих документах по декларируемым товарамСкачать

Валютные платежи в страны ЕАЭС. Валютный контроль. Правильное назначение платежа.Скачать

Что нужно знать о валютных операциях 2022Скачать

Учет по счету 52 "Валютные операции": проводки, примерыСкачать

Валютный контроль внешнеторговых операцийСкачать

Что Такое Валютный Контроль? | Этапы Валютного Контроля 2023Скачать

Изменения валютного законодательства. Финансовый контроль валютных операцийСкачать

Валютные операции: что можно, а что нельзя по новым правиламСкачать

Основные требования валютного законодательства РФ при проведении валютных операций.Скачать

Вебинар «1С:Управление холдингом. Валютный контроль»Скачать

Валютные операции в коммерческих банках.Скачать

Бухгалтерский учет внешнеэкономической деятельности и валютных операций + 1С 8.2Скачать