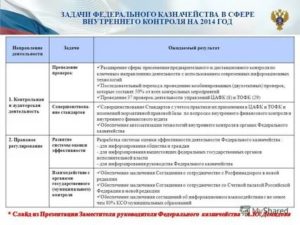

13 Апр 2013 | Новости | Бухгалтер | 36 054 | : 23

Образцы документов, с помощью которых можно списать кредиторскую задолженность, не вызывая, при этом, лишних претензий со стороны налоговиков.

Просроченную кредиторскую задолженность, по которой прошел срок исковой давности, компания обязана включить в состав внереализационных доходов (п. 18 ст. 250 НК РФ). Сделать это нужно строго в том отчетном периоде, когда прошел срок исковой давности, о чем в письме от 28 января 2013 г. № 03-03-06/1/38 напомнил Минфин России.

Поэтому инвентаризацию рекомендуется проводить на конец каждого отчетного периода. То есть ежеквартально или ежемесячно, в зависимости от того, какой период является отчетным для компании.

Таким образом можно своевременно выявлять кредиторскую задолженность, по которой истек срок исковой давности.

Ранее мы уже писали о том как можно списать кредиторскую задолженность, не вызывая, при этом, нареканий со стороны налоговых органов.

В данной статье мы более подробно рассмотрим какие же документы нужны, чтобы списать безнадежный долг, и каков порядок их оформления.

- Акт инвентаризации расчетов с дебиторами и кредиторами

- Бухгалтерская справка о списании кредиторской задолженности

- Списание кредиторской задолженности с истекшим сроком исковой давности 2018

- Порядок списания дебиторской и кредиторской задолженности по которой истек срок исковой давности

- Списание кредиторской задолженности с истекшим сроком исковой давности

- Списание кредиторской задолженности с истекшим сроком исковой давности при УСН

- Списание кредиторской задолженности в бюджетном учреждении с истекшим сроком исковой давности

- Акт списания кредиторской задолженности с истекшим сроком исковой давности

- Образец акта

- Задать вопрос юристу

- Списание кредиторской задолженности — порядок и сроки

- Особенности

- Существующие основания для списания

- Сроки списания

- Порядок списания

- Инвентаризация

- Бухгалтерская справка

- Приказ о списании

- Внесение записей в бухгалтерскую отчетность

- Бухгалтерские проводки

- Списание без налоговых последствий

- Бухгалтерская справка о списании дебиторской и кредиторской задолженности

- Основание списание задолженности

- Как составить бухгалтерскую справку о списании дебиторской задолженности

- Как составить бухгалтерскую справку о списании кредиторской задолженности

- Списание задолженности в 1С 8.3 — пошаговая инструкция

- Создание акта инвентаризации

- Корректировка долга

- Списание кредиторской задолженности при ликвидации организации

- Списание кредиторской задолженности по авансам

- Списание безнадежной дебиторской задолженности

- 🎬 Видео

Акт инвентаризации расчетов с дебиторами и кредиторами

Прежде всего необходимо провести инвентаризацию расчетов с дебиторами и кредиторами.

Суть ее в том, чтобы соотнести числящиеся на бухгалтерских счетах суммы дебиторской и кредиторской задолженности с фактическими цифрами.

Инвентаризация расчетов включает в себя расчеты с банками, с бюджетом и внебюджетными фондами, с покупателями и заказчиками, с прочими дебиторами и кредиторами и т. д.

При проверке расчетов нужно установить:

- равны ли дебетовые и кредитовые остатки по счетам расчетов по балансу, остаткам в оборотных ведомостях, здесь же выявится задолженность, по которой истекли сроки исковой давности;

- правильность и обоснованность числящейся в бухгалтерском учете задолженности по недостачам и хищениям, если таковая имеется.

Результаты инвентаризации нужно оформить с помощью акта. Так как с этого года унифицированные формы первичных документов стали необязательными, то акт можно составить по той форме, которая утверждена в учетной политике компании.

Если же организация продолжает использовать типовые формы, то можно воспользоваться бланком № ИНВ-17 «Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами», утвержденным постановлением Госкомстата России от 18.08.1998 г. № 88.

Образец такого акта приведен ниже.

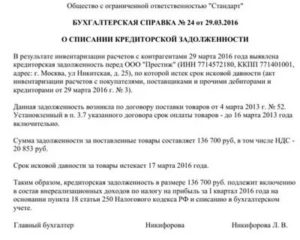

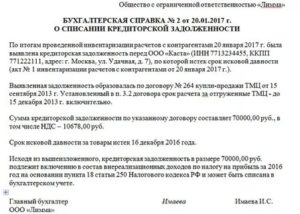

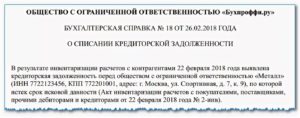

Бухгалтерская справка о списании кредиторской задолженности

Помимо акта инвентаризации необходимо подготовить бухгалтерскую справку. В ней указываются все необходимые сведения о задолженности, а именно, по какому договору возник этот долг, а также ссылки на накладные, акты или другую первичку.

Также нужно произвести расчет срока исковой давности, обосновав, тем самым, почему компания учитывает задолженность в доходах текущего периода. Бухгалтерская справка должна выглядеть следующим образом.

Чтобы не ошибиться в расчете налога на прибыль, бухгалтеру нужно правильно определять срок исковой давности по задолженности. За основу можно взять правила, которые установлены в Гражданском кодексе.

Прежде всего нужно определить, в какой срок компания должна была исполнить свое обязательство перед контрагентом согласно условиям договора. Возможно, договор был изменен, и тогда нужно проверить тексты дополнительных соглашений к нему. Не исключено, что первоначальный срок в них продлевали.

Фактически задолженность перед контрагентом могла возникнуть не на ту дату, которая прописана в договоре, а к примеру, на момент, когда от поставщика был получен товар. Но согласно пункту 2 статьи 200 ГК РФ, для расчета срока исковой давности значение имеет именно договорный срок.

https://www.youtube.com/watch?v=72nw-TlhoWk

Сам срок исковой давности нужно считать со следующего дня после того, как прошел этот договорный срок. По общему правилу срок давности составляет три года, как прописано в статье 196 ГК РФ.

Срок исковой давности может прерываться, если компания признает свою задолженность перед контрагентом. Тогда, согласно статье 203 ГК РФ, срок давности нужно рассчитывать заново. Это дает компании легальную возможность отсрочить уплату налога на прибыль с кредиторской задолженности на три года. Достаточно каким-либо способом подтвердить факт наличия этого долга.

Какие именно действия подтверждают долг, в законе не установлено, но примерный перечень есть в пункте 20 постановления Пленума Верховного суда РФ от 12 ноября 2001 г. № 15, Пленума ВАС РФ от 15 ноября 2001 г. № 18.

Так, например, для подтверждения долга перед контрагентом можно направить контрагенту гарантийное письмо, в котором компания подтвердит свою задолженность и укажет срок, в течение которого планируется ее погасить. То же самое можно сказать о ситуации, когда контрагенту перечисляется хотя бы часть суммы за поставленные им товары, либо уплачивается пеня за просрочку платежа.

Еще срок исковой давности можно прервать, составив акт сверки. Дело в том, что в идеале акт сверки должен подписать руководитель компании. На практике же этот документ зачастую подписывает главный бухгалтер.

В таких случаях судьи могут посчитать, что срок исковой давности не прерывается. В качестве примера можно привести постановление ФАС Западно-Сибирского округа от 22 июля 2009 г. № Ф04-4295/2009(10770-А67-50).

Поэтому, если компания хочет отложить уплату налога с просроченной кредиторской задолженности, то на акте сверки надо поставить подпись руководителя, а также удостовериться, что со стороны контрагента этот документ также заверил директор. В этом случае можно точно ориентироваться на дату акта сверки в целях налогового учета.

Когда сумма безнадежного к взысканию долга подтверждена, остается только оформить приказ о его списании. После чего в бухучете делается следующая проводка:

ДЕБЕТ 60 (76) КРЕДИТ 91 субсчет «Прочие доходы» – списана кредиторская задолженность.

Данная проводка списывает кредиторскую задолженность, по которой истек срок давности, в состав прочих доходов.

: 23

Видео:Срок исковой давности по кредиту - как заявить суду и избавиться от затянувшегося долгаСкачать

Списание кредиторской задолженности с истекшим сроком исковой давности 2018

Возникшая кредиторская задолженность должна проходить списание, причем в момент установленный законодательством. Так как при не вовремя проведенной и неправильно оформленной процедуре могут возникать трения с налоговой.

Порядок списания дебиторской и кредиторской задолженности по которой истек срок исковой давности

На сегодня порядок ликвидации кредиторского долга следующий (дебиторский вид задолженности аннулируется подобным образом):

- Проводится инвентаризация расчетов со всеми имеющимися покупателями, поставщиками — чтобы не пропустить необходимый момент, такая процедура должна выполняться в абсолютно каждый отчетный период. По результатам всегда, без исключений, составляется акт, к нему прилагается объяснительная записка, данный образец документа составляется в, так называемой, произвольной форме. Но должен объяснить руководителю организации, учреждения, откуда появился данный долг, какой его размер.

- Составляется бухгалтерская справка — здесь указываются причины возникновения просрочек, сумма, которая должна быть аннулирована, расчет искового периода. Также указывается рекомендация для руководителя организации, например, если время пришло, то указывается необходимость выполнить списание.

- Издается приказ — когда представлены результаты проведенной специалистами инвентаризации и приложена бухгалтерская справка, тогда руководитель готовит приказ, указывающий, что следует выполнить закрытие кредиторского долга.

- Производится списание, то есть выполняются соответствующие проводки, корректируется налоговый учет.

Списание кредиторской задолженности с истекшим сроком исковой давности

Выявленная кредиторская задолженность обязательно списывается по окончании времени в течении которого любой кредитор может взыскать долг в суде, это значит — через 3 года после ее возникновения.

Основание для начала исчисления давности: окончание действия договора, каждого другого документа, подтверждающего наявность невыполненных обязательств (статья 200 ГК).

Если документ подтверждающий наличие обязательств бессрочный, тогда через 3 года с момента, когда кредитор (поставщик, покупатель) письменно указал на необходимость выплаты долга.

Давность прерывается, если кредитная задолженность была частично погашена, она была признана. В любом таком случае организация, учреждение должны начинать исчислять давности по новой.

https://www.youtube.com/watch?v=Ny-_AdBm8Lg

НДС при списании кредиторской задолженности с истекшим сроком исковой давности всегда вносится в, так называемый, внереализационный доход.

Списание кредиторской задолженности с истекшим сроком исковой давности при УСН

При УСН точные сроки списания кредиторских обязательств не установлены, поэтому, когда составлен инвентаризационный акт данную процедуру можно выполнить в следующий период времени:

- Как только давность истекла.

- В последний день налогового периода.

Когда закрытие долга выполнено, то вся сумма задолженности незамедлительно включается в имеющиеся внереализационные доходы. Проводки не должны включать сведения об списанным авансах, по которым не были получены товары, услуги.

В РФ при УСН основанием для списания является, причем без исключений, акт инвентаризации, по материалам которого составляется бухгалтерская справка, а затем приказ — данный образец документа всегда пишется произвольно, но с использованием данных с первых двух актов.

Списание кредиторской задолженности в бюджетном учреждении с истекшим сроком исковой давности

Любое бюджетное учреждение в абсолютно каждый отчетный период обязано проводить инвентаризацию своей первичной документации. Если согласно нее выявлены невыполненные обязательства, срок предназначенный для судебного взыскания по которым истек, то составляется образец документа под названием инвентаризационный акт с приложенной запиской.

На основании данного документа составляется бухгалтерский отчет по данной ситуации. Где прописываются причины возникновения ситуации, точные суммы, рекомендацию руководителю, о том, что делать.

Изучив данный образец документа и акт инвентаризации, руководитель готовит приказ о аннулировании долга.

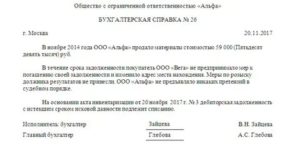

Акт списания кредиторской задолженности с истекшим сроком исковой давности

Любая имеющаяся кредиторская задолженность поставщикам, по которым истек срок исковой давности подлежит списанию по истечении трех лет с дня, когда закончил действие какой-либо срочный документ (например, договор, другой акт) указывающий, что у организации, учреждения существуют неоплаченные долги, невыполненные обязательства.

Любое документальное подтверждение должно выявляться при инвентаризации, выполненной самой организацией. Чтобы зафиксировать наличие невыполненных обязательств составляется такой образец документа, как акт инвентаризации.

Также данный документ является основанием издать приказ с требованием аннулировать возникший долг. В данной ситуации требуется еще один образец документации — бухгалтерская справка.

Образец акта

На сегодня акта инвентаризации, являющийся основанием для закрытия долгов по невыполненным обязательствам, это документ, составляемый на основании Постановления Госкомстата № 88 от 1998 .

В данном акте указывается кредитор, счета, сумма долга. Такой документ подписывают работники проводившие инвентаризацию.

Задать вопрос юристу

Видео:Дебиторская и кредиторская задолженность в 1С 8.3 БухгалтерияСкачать

Списание кредиторской задолженности — порядок и сроки

Кредиторская задолженность (КЗ) – это неотъемлемая составляющая деятельности любой организации, так как она позволяет на какое-то время отсрочить исполнение долговых обязательств. Таким образом предприниматели пытаются выровнять финансовое положение предприятия. Подобная задолженность в обязательном порядке фиксируется в бухгалтерском учете на соответствующих счетах до ее погашения.

Списание кредиторской задолженности необходимо, когда на нее кредитор не предъявил прав в установленные законом сроки. Тогда она считается просроченной.

Списание кредиторской задолженности

Особенности

По сути, в кредиторскую задолженность входят все долговые обязательства предприятия. Формируется она в двух случаях:

- организация уклонилась от расчета с контрагентами (к примеру, не отдан заем учредителю или не погашен кредит в банке);

- после получения предоплаты предприятие не выполнила свои обязательства по договору (например, средства были получены, а отгрузка товаров покупателю не произошла).

В результате формируется КЗ, которую необходимо впоследствии списать. Затем она переводится в статус «Прочие доходы» в бухучете и во «Внереализационные доходы» в налоговом учете, облагаемых НДФЛ (п. 18 ст. 250 НК РФ). В последнем случае исключением служит задолженность перед бюджетом в плане выплаты налогов (пп. 21 п. 1 ст. 251 НК РФ).

Невостребованная кредиторская задолженность списывается только по истечении срока исковой давности. После данной процедуры кредитор уже не сможет потребовать от должника исполнения своих обязательств. А чтобы полностью оградить организацию от возможных претензий со стороны кредитора, важно правильно рассчитать этот период давности.

https://www.youtube.com/watch?v=cue6QejO7P4

Важность кредиторской задолженности в том, что она напрямую влияет на ликвидность и платежеспособность организации. В списании есть свои плюсы и минусы. Выгода в том, что увеличивается доходная часть.

Если же списание КЗ произвести в налоговом периоде, где была получена прибыль, значительно превышающая долг, то на лицо явная неликвидность. Это потому, что все доходы подпадают под налогообложение.

Важно! Чтобы грамотно провести списание КЗ, необходимо знать нормы закона. Данная процедура регламентируется ГК РФ нормой ФЗ № 402 от 6 декабря 2011 «О бухучете» и Постановлением Пленума ВС РФ № 15 от 12 ноября 2001 г.

Существующие основания для списания

Списывать долг организации можно по следующим основаниям:

- истек срок исковой давности (более трех лет с момента наступления просрочки);

- ликвидация кредитора как юридической структуры;

- смерть займодавца (если он является физическим лицом);

- форс-мажорные обстоятельства, в результате которых снимается ответственность как с должника, так и с кредитора;

- составление акта в бюджетной организации, согласно которому должник не в состоянии произвести оплату по своим обязательствам перед кредитором.

Основания для списания долга

Только в этих случаях задолженность считается безнадежной и подлежит списанию.

Справка! Если организация кредитора перестала существовать (по собственной инициативе или в связи с решением налоговой инспекции), включать КЗ в доходы следует в том периоде, когда произошло исключение из ЕГРЮЛ.

Сроки списания

Перед тем как списать кредиторскую задолженность, бухгалтеру важно правильно определиться со сроком исковой давности. Тогда исключается ошибка при исчислении налога на прибыль. Отталкиваться нужно от норм Гражданского Кодекса.

Первым делом уточняют, когда компания по договорному соглашению должна была исполнить свои обязательства перед контрагентом. Возможно, что в договор были внесены изменения и первоначальный срок продлили.

Важно! По факту задолженность могла появиться не на дату, которая указана в договоре. К примеру, когда организации были доставлены товары от поставщика. Однако для расчета берут за основу только договорную дату (п. 2 ст. 200 ГК РФ).

Подсчет начинают с дня, следующего за тем, когда закончился срок по договору. Согласно статье 196 ГК РФ – он составляет 3 года.

Наглядный пример:

- Предприятие заключило с другим юридическим лицом договор на оказание определенных услуг. Акт приемки/сдачи между двумя сторонами был подписан 24 августа 2016 года.

- В соглашении имеется пункт, согласно которому заказчик обязан оплатить услуги до 4 октября 2016 года. Поэтому срок давности можно отсчитывать уже с 5 октября 2016 г, а закончится он 5.10.2019 г.

- Если не произойдет взыскания долга на протяжении этих трех лет, то организация может списать образовавшуюся в прошлом КЗ и включить ее в налоговую декларацию за 2019 год в качестве доходов. Если отчетность сдается каждый месяц, то за октябрь 2019 г.

Срок исковой давности прерывается в том случае, когда компания признает свой долг перед контрагентом. Тогда отсчет начинается уже с этого момента (ст. 203 ГК РФ).

Это позволяет организации продлить период неуплаты налога на прибыль еще на какое-то время. Главное, подтвердить наличие долга. Каким способом это сделать, точно не прописано в законе, но представлен примерный перечень в п.

20 Постановления Пленума верховного суда РФ от 12.11.2001 г. № 15 и № 18.

Наиболее распространенные способы подтверждения долга перед кредитором:

- гарантийное письмо, где компания соглашается с наличием задолженности и обозначает срок ее погашения;

- перечисление части суммы долга или пени партнеру в качестве гарантии полной расплаты.

Порядок списания

Алгоритм списания КЗ подразумевает несколько пошаговых этапов:

- инвентаризация;

- составление бухгалтерской справки по установленной сумме долга;

- оформление приказа по поводу списания;

- внесение соответствующих записей в бухгалтерский баланс.

Как списывается кредиторская задолженность

Инвентаризация

По завершении отчетного налогового периода проводят инвентаризацию, в результате которой выявляется размер задолженности (в том числе и просроченной). Данная обязанность возлагается на бухгалтеров предприятия.

https://www.youtube.com/watch?v=ZY9KgeHiDtc

В процессе списания КЗ проверяют все счета, на которых учитывается кредиторская и дебиторская задолженность. Также принимают во внимание долги перед бюджетом и разными фондами. По результатам проверки составляют акт, в котором должны содержаться следующие данные:

- информация о кредиторе;

- бухгалтерские счета, где значится долг;

- сумма задолженности, согласованная и несогласованная с контрагентами;

- размер просроченной задолженности.

Лицевая сторона акта инвентаризации

Акт об инвентаризации может быть оформлен в произвольной форме или по унифицированному образцу (N ИНВ-17, утвержденная Постановлением Госкомстата России от 18.08.1998 N 88). Необходимо сделать 2 экземпляра.

Оборотная сторона акта

К акту обязательно составляется сопроводительная справка.

Сопроводительная справка

Бухгалтерская справка

Чтобы начать процедуру инвентаризации, составляется бухгалтерская справка, которая будет служить основанием. Такой документ делают исходя из данных синтетических счетов бухучета.

В справке учитываются сведения из регистров учета, служащие для систематизации и сохранности данных первичной документации. Желательно вписать информацию о каждом контрагенте, обоснование и дату формирования задолженности, сумму долга.

Образец справки можно скачать здесь: https://yadi.sk/i/pMdkI9P93YNFp4

Бухгалтерская справка

Приказ о списании

Приказ издается генеральным директором предприятия и оформляется на фирменном бланке с соответствующими подписями и печатями. В нем должна быть ссылка на внутреннюю документацию (акт и справку), которая является обоснованием правомерности подобных действий.

Важно! Только после выхода такого приказа можно законно ликвидировать имеющуюся на балансе кредиторскую задолженность.

Приказ должен содержать следующее:

- на каком основании организация вынуждена закрыть и списать задолженность перед конкретными кредиторами;

- ссылки на нормативно-правовые акты, согласно которым проводится данная процедура;

- размер утилизированного долга;

- указание должностного лица, ответственного за списание.

Образец приказа можно найти по адресу: https://yadi.sk/i/xpsP0rjX3YNGJ4

Приказ о списании

Внесение записей в бухгалтерскую отчетность

Завершающим этапом станут соответствующие записи по поводу проведенного списания КЗ. Их делают в учетных бухгалтерских регистрах. По итогу с организации снимается вся ответственность по долгам перед кредиторами (каждым в отдельности).

Справка! В бухгалтерском балансе дебиторскую задолженность отображают в активе, кредиторскую – в пассиве. В итоге они не сальдируются.

Бухгалтерские проводки

Закрытие и списание КЗ в балансе будет отражаться следующими проводками: кредит счета 91 «Прочие доходы и расходы», на субсчет «Прочие доходы»/дебет 60 (62, 66, 67, 70, 71, 76).

Такую запись делают в тот же день, когда была проведена инвентаризация. Это регламентируется частью 4 статьи 11 ФЗ от 06.12.2011 № 402-ФЗ «О бухучете», пунктом 10.4 и абзацем 4 п. 16 ПБУ 9-99.

Списание без налоговых последствий

Кроме стандартных обоснований, согласно которым списывается КЗ досрочно при невозможности ее выплаты, существует еще один вариант. Он абсолютно законен и не влечет налоговых последствий.

Действуют по следующей инструкции:

- Меняют кредитора на конкретное физическое лицо. К примеру, учредитель перекупает у контрагента долги своей организации по договору цессии (переуступки). Причем стоимость требований может быть занижена. Тогда у компании будут долговые обязательства перед учредителем. По закону при заключении соглашения цессии не требуется согласия задолжавшего лица, если подобный исход не прописан в договоре или незаконен (п. 2 ст. 382 ГК РФ).

- Увеличивают размер уставного капитала. После этого учредитель прощает долг и решает дополнительно вложиться, тем самым увеличить сумму уставного или добавочного капитала. Только на таких условиях доход не будет учитываться и избежит налогообложения (пп. 3.4 п. 1 ст. 251 НК РФ). По этому поводу собирается учредительное собрание, составляется акт и протокол о взаимовыгодном соглашении.

- Устраняют возможные налоговые риски. Никаких записей по этому поводу в налоговой отчетности делать не надо в связи с тем, что чистые активы увеличиваются за счет финансового результата. Но для учредителя в плане НДФЛ существует некая опасность. Это обусловлено тем, что при взаимозачете у учредителя появляется доход, подлежащий налогообложению – это разница между вкладом и стоимостью приобретенного долга. Обычно разница нулевая, а потому и НДФЛ отсутствует. Но для этого необходимо документальное подтверждение, что прибыли нет (например, приходно-кассовый ордер от кредитора).

Списание кредиторского долга учреждения возможно при условии его невостребованности и истечения официального срока давности. Процедура сопровождается составлением соответствующей документации.

Даже если не была проведена процедура инвентаризации по просроченной КЗ, ее все равно надо включить в налогооблагаемый доход. Иначе неизбежны споры с проверяющими.

Сделать это следует в конце периода, когда закончился исковой срок давности.

Видео:Как отменить все СТАРЫЕ ДОЛГИ и кредиты! Инструкция. Примените срок исковой давности по кредиту!Скачать

Бухгалтерская справка о списании дебиторской и кредиторской задолженности

Компании и предприниматели взаимодействуют друг с другом на основании заключенных между собой соглашений. В результате таких договоренностей субъекты бизнеса должны выполнять обязательства.

Когда кто-нибудь из партнеров нарушает соглашение, возникает просроченная задолженность.

Существующие правила в бухучете и в налоговом учете требуют, чтобы в компании происходило списание дебиторской задолженности с истекшим сроком исковой давности, а также кредиторской.

Основание списание задолженности

Действующие нормативные документы по регулированию бухучета требуют, чтобы в нем отражалась информация, соответствующая действительности.

https://www.youtube.com/watch?v=WUzuqZI7oJQ

По прошествии определенного времени шанс вернуть просроченную дебиторскую задолженность сводиться к нулю. Поэтому показывать ее в составе имущества компании будет неправильно, так как будут нарушены принципы бухучета достоверности и соответствия.

Однако, просто так списывать задолженность компания не имеет права. Если происходит списание кредиторской задолженности с истекшим сроком исковой давности, это приводит к возникновению у фирмы дохода, что связано с доначислением налогов.

Такая же ситуация обстоит с дебиторской задолженностью. Если ее списать без имеющихся оснований, то эти суммы нельзя включить в состав признаваемых при налогообложении расходов, а значит невозможно снизить налоговое обязательство.

Гражданское законодательство определяет, что по прошествии трех лет долги могут быть признаны безнадежными, поэтому организация получает право их списать.

Обязательно нужно учитывать, что срок исковой давности может прерываться по перечисленным в законодательстве причинам. Также не стоит забывать о существовании предельного срока исковой давности — 10 лет с момента ее возникновения.

Для определения момента, с какого нужно начинать исчисление срока исковой давности, обязательно нужно учитывать договора, первичные документы (накладные, акты, платежные поручения и т. д.), на основании которых возникла задолженность, а также акты сверки взаимных расчетов.

Внимание! Кроме того допускается списывать задолженность до истечения определенного законодательством срока. Такая ситуация возникает, когда партнер перестает существовать. Например, когда юрлицо ликвидируется и его исключают из реестра ЕГРЮЛ.

Законодательством предусмотрена процедура освобождение кредитором должника от выплаты долга. Это также является основанием для списания задолженности.

Отмена исполнения обязательства должником может быть установлена актом госоргана. Условиями договора могут быть предусмотрены случаи действия форс-мажорных обстоятельств, когда кредитору придется списать долг.

При снятии нужно оформить приказ о списании дебиторской или кредиторской задолженностей, который формируется на основании акта инвентаризации. В бухучете же все проводки оформляются на основании правильно составленной бухгалтерской справки.

Как составить бухгалтерскую справку о списании дебиторской задолженности

Для справки не установлено специальной формы — компания составляет ее в произвольной форме, указывая в ней необходимые данные.

Начинать оформление документа нужно с записи полного наименования компании.

Далее, на следующей строке указывается название бланка – «Бухгалтерская справка», после чего записываются номер и дата и оформления.

Ниже можно указать краткое название справки – «О списании дебиторской задолженности».

Оформление документа начинается с перечисления нормативных актов, на основании которых выполняется списание:

- Ст. 11 ФЗ №402 «О бухгалтерском учете»;

- П. 27 Положения по ведению бухучета и отчетности;

- Протокол инвентаризации (с указанием его номера и даты оформления).

Далее указывается, что руководствуясь этими нормами было принято решение о списании дебиторской задолженности, с указанием наименования дебитора и суммы долга.

Следующим этапом нужно записать, по какой причине возникла задолженность (например, согласно договора поставки товаров, с проставлением его реквизитов). Если есть какие-либо другие документы, которые также подтверждают долг, то сведения о них необходимо перечислить далее.

Затем желательно указать условия подписанного соглашения на поставку товаров — в какой срок и в каком объеме должна была произойти оплата. Также здесь записывается, производилось ли реальное погашение задолженности и в каком объеме.

Следующим этапом в документе отражается, прерывался ли срок исковой давности. Если «Да» – то когда и по какой причине.

В последнем абзаце указываются документы, на основании которых принято решение произвести списание — акт инвентаризации и протокол инвентаризационной комиссии (с записью их реквизитов), после чего отмечается, что возникшая задолженность подлежит списание на внереализационные расходы на основании ст. 265 НК РФ.

https://www.youtube.com/watch?v=ZtmYlBFc9Go

Документ подписывает лицо, которое его оформляло (бухгалтер, главбух и т.д.)

Как составить бухгалтерскую справку о списании кредиторской задолженности

Для этого документа нет какой-либо специальной формы, ее в каждой организации могут оформлять по-своему.

Составление документа начинается с записи полного наименования компании.

После этого на следующей строке указывается наименование бланка – «Бухгалтерская справка», после чего проставляются номер и дата ее создания.

На следующей строке можно занести краткое содержание документа – «О списании кредиторской задолженности».

Составление документа начинается с указания факта, что в компании была произведена инвентаризация, в результате чего была выявлена кредиторская задолженность перед компанией. Здесь же нужно проставить название и реквизиты этой компании.

Также указывается, что по данной задолженности закончился срок давности, что подтверждено оформленным актом инвентаризации (с проставлением его реквизитов).

Затем нужно записать, по какой причине возникла данная задолженность (к примеру, по договору поставки), также указывается установленный срок погашения задолженности.

Следующей строкой записывается полная сумма задолженности с указанием суммы налога. Далее необходимо указать дату, в которую закончился срок исковой давности.

В завершение документа делается вывод, что данная задолженность списывается и подлежит включению во внереализационные доходы на основании п. 18 ст. 250 НК РФ.

https://www.youtube.com/watch?v=ZtmYlBFc9Go

Документ подписывает лицо, которое его оформляло (бухгалтер, главбух и т.д.)

Помогите нам в продвижении проекта, это просто:

Оцените нашу статью и сделайте репост! (1 5,00 из 5)

Видео:Бухгалтерский учет понятно за 10 минутСкачать

Списание задолженности в 1С 8.3 — пошаговая инструкция

В ходе деятельности любой организации возникают долги.

Это может быть наш долг перед другими контрагентами — кредиторская задолженность. Это может быть долг других контрагентов перед нами — дебиторская задолженность. Не всегда мы должны долги возвращать, и не всегда долги возвращают нам. В таких случаях задолженность списывается.

Рассмотрим, как выполнить списание задолженности 1С 8.3 Бухгалтерия.

Создание акта инвентаризации

Перед списанием задолженности необходимо сверить остатки по взаиморасчетам с контрагентами, выявить сомнительные долги, найти различия в бухгалтерском и налоговом учете.

Для этих целей в программе используется документ “Акт инвентаризации расчетов”. Документ можно открыть в меню “Покупки” и “Продажи”:

Рассмотрим, как работать с документом.

1. Вначале указываются дата инвентаризации и организация.

2. На закладке “Счета расчетов” флажками отмечаются счета, по которым будет заполняться документ:

3. При нажатии кнопки “Заполнить” автоматически заполняются закладки “Дебиторская задолженность” и “Кредиторская задолженность” информацией о долгах в разрезе контрагентов:

В колонке “Подтверждено” отображаются суммы, по которым есть подтверждающие документы. Если таких документов нет, колонку следует очистить, сумму перенести в колонку “Не подтверждено”.

В колонке “В т.ч. истек срок давности” вручную указываются суммы просроченного долга.

4. На закладке “Проведение инвентаризации” указывается период инвентаризации, документ и причина:

5. На закладке “Инвентаризационная комиссия” указываются члены комиссии по проведению инвентаризации:

Документ проводок не делает. При нажатии на кнопку “Печать” можно вывести печатные формы:

- Акт инвентаризации расчетов (ИНВ-17).

- Приказ о проведении инвентаризации (ИНВ-22).

Корректировка долга

После проведения инвентаризации создается документ “Корректировка долга”. Документ можно открыть в меню “Покупки” и “Продажи”:

В документе:

1. Указывается организация и дата, выбирается вид операции “Списание задолженности”.

2. Далее нужно выбрать один из вариантов, что нужно списать:

- Задолженность покупателя.

- Авансы покупателя.

- Задолженность поставщику.

- Авансы поставщику.

3. После выбора варианта списания указывается контрагент, по которому нужно выполнить операцию.

4. Документ заполняется автоматически по кнопке “Заполнить”.

5. На закладке “Счет списания” указывается счет, на который нужно списать долг и необходимую аналитику.

https://www.youtube.com/watch?v=OGcqoRNJ0bA

По кнопке “Провести” документ сохраняется и формируются проводки.

Рассмотрим примеры списания задолженности для различных ситуаций.

Списание кредиторской задолженности при ликвидации организации

Организация провела инвентаризацию расчетов и обнаружила, что у нее есть кредиторская задолженность перед контрагентом База “Продукты” в размере 23 600 р. Выяснилось, что контрагент ликвидирован и долг можно списать. Для списания задолженности:

1. Создадим документ “Акт инвентаризации расчетов”:

На закладке “Кредиторская задолженность” в колонке “Не подтверждено” укажем сумму долга.

2. Создадим документ “Корректировка долга” с видом операции “Списание задолженности”. В поле “Списать” укажем вариант “Задолженность поставщику”:

Указываем поставщика и нажимаем “Заполнить”. Автоматически заполнится закладка “Задолженность поставщику (кредиторская задолженность)”. На закладке “Счет списания” укажем счет 91.01 “Прочие доходы”:

Посмотрим проводки документа:

Списание кредиторской задолженности по авансам

Покупатель сделал предоплату за услугу в нашу организацию. В результате услуга не была оказана, осталась кредиторская задолженность перед покупателем. Покупатель вернуть аванс не просил, со временем истек срок исковой давности. Для списания задолженности:

1. Создадим документ “Акт инвентаризации расчетов”:

На закладке “Кредиторская задолженность” в колонке “Не подтверждено” укажем сумму в колонках “Не подтверждено” и “В т.ч. истек срок давности”. Сумму в колонке “Подтверждено” очищаем.

2. Создадим документ “Корректировка долга” с видом операции “Списание задолженности”.

В поле “Списать” укажем вариант “Авансы покупателя”:

Указываем покупателя и нажимаем “Заполнить”. Автоматически заполнится закладка “Авансы покупателя (кредиторская задолженность)”. На закладке “Счет списания” укажем счет 91.01 “Прочие доходы”:

Посмотрим проводки документа:

Списание безнадежной дебиторской задолженности

Организация оказала услуги покупателю. Покупатель услуги не оплатил, задолженность признали безнадежной, ее нужно списать. Для списания задолженности:

1. Создадим документ “Акт инвентаризации расчетов”:

В колонке “В т.ч. истек срок давности” указываем сумму просроченного долга. 2. Создадим документ “Корректировка долга” с видом операции “Списание задолженности”.

В поле “Списать” укажем вариант “Задолженность покупателя”:

Указываем покупателя и нажимаем “Заполнить”. Автоматически заполнится закладка “Авансы покупателя (дебиторская задолженность)”. На закладке “Счет списания” укажем счет 91.02 “Прочие расходы”:

Если имеется резерв по сомнительным долгам, то долг списывается на счет 63. Если долг больше резерва, остатки списываются на счет 91.02.

Посмотрим проводки документа:

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

🎬 Видео

Срок исковой давности по кредиту – как не платить кредит если прошёл срок 3 года?Скачать

Как списать долг на основании срока исковой давности?Скачать

Правила списания дебиторской задолженности, которые нужно знать всемСкачать

Учет дебиторской и кредиторской задолженности: ошибки с налоговыми претензиямиСкачать

Инвентаризация дебиторской и кредиторской задолженности в 1С БухгалтерияСкачать

Урок 10. Дебиторская и кредиторская задолженностиСкачать

Как считать срок исковой давности по кредиту 2023. Как списать долги бесплатноСкачать

Срок исковой давности по невыплаченному кредиту: когда истекает, как применить в судеСкачать

Как считать срок исковой давности. Как считать срок исковой давности годСкачать

РАЗБОР!Как считать срок исковой давности! ПРИМЕР ВОЗРАЖЕНИЙ НА ИСК!Скачать

Как считать срок исковой давности по долгам и кредитамСкачать

Срок исковой давности по кредитам. Как не платить кредит законноСкачать

Дебиторская и кредиторская задолженности в отчётности за 2023 годСкачать

Списание задолженности и взаимозачет в 1С - урок курса "1С: Бухгалтерия для начинающих и не только"Скачать

Через Сколько лет Списываются долги? Можно ли Не платить Кредит, если истек Срок давностиСкачать

Списание дебиторской и кредиторской задолженности. Особенности бухгалтерского и налогового учетаСкачать