Все без исключения граждане России, имеют право на компенсацию потраченных на лечение денежных средств, в соответствии со статьёй № 219 Налогового Кодекса РФ.

Государство возмещает вам потраченные на лечение и лекарственные препараты деньги, путем сокращения, уплачиваемого вами налога на доходы физических лиц (НДФЛ) или прямым перечислением денег на ваш расчетный счет в банке, в размере до 120 000 руб в год, при условии оплаченного вами НДФЛ в соответствующим компенсации размере.

То есть, ваша официальная, декларированная заработная плата в месяц должна составлять не менее 77 000 руб., для возможности получить максимально возможный возврат НДФЛ за лечение — 120 000 руб в год.

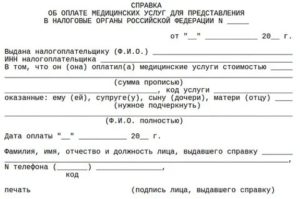

Что бы получить компенсацию необходимо предоставить в налоговую инспекцию медицинскую справку специальной формы, заявление установленного образца, квитанцию (чеки) об оплате медицинских услуг, справку 2-НДФЛ, справку 3-НДФЛ, договор с лечебным заведением на оказание медицинских услуг и копию лицензии лечебного заведения.

Справку, вам выдает медицинское учреждение, где вы потратили деньги на лечение. Форма справки утверждена Приказом Минздрава России и МНС России от 25 июля 2001 г. N 289/БГ-3-04/256.

Документы для возмещения ндфл за лечение:

- Заявление установленного образца можно скачать тут.

- Чеки, корешки приходных ордеров у вас уже есть после оплаты медицинских услуг.

- Справки по форме 2-НДФЛ, и 3-НДФЛ предоставляет бухгалтерия по месту работы

- Справку, договор и копию лицензии берете в больнице, где лечились.

Ниже представлена конфигурация 1С 7.7 для медицинских организаций любой формы собственности: частных больниц и поликлиник, медицинских лабораторий, а так же государственных медицинских учреждений для учета медицинских услуг.

Наша разработка позволяет вести реестр справок об оплате медицинских услуг для предоставления в налоговые органы РФ. Данная справка является документом строгой отчетности и должна храниться в клинике 3 года. Согласно приказу N 289/БГ-3-04/256.от 25 июля 2001 г.

форма справки об оплате медицинских услуг имеет формат бумаги А5.

- Описание:

- Совместимость:

- Особенности:

- Инсталляция, подключение:

- Использование:

- Результат:

- Скачать:

- Условия распространения:

- Справка для налоговой об оплате медицинских услуг

- Когда нужно брать справку для налогового вычета

- Кто выдает

- Если не сохранились чеки

- Какие нужны документы

- Коды

- Недорогостоящее лечение

- Дорогостоящее

- Срок действия

- Справка за оказанные мед. услуги для предоставления в налоговые органы РФ

- Подробная информация о социальном вычете по расходам на лечение и приобретение медикаментов

- ШАГ 1

- ШАГ 2

- ШАГ 3

- ШАГ 4

- ШАГ 5

- Образец справки 2020 года об оплате медицинских услуг для налоговой

- Основные сведения

- Зачем нужна справка

- Кому может быть выдана

- Кто имеет право на выдачу документа

- Справка по образцу 2019 года

- Правила оформления и хранения документа

- Сведения в справке

- Когда заполняется бланк

- Список документов для оформления вычета

- Требуется ли прикладывать копии платежных документов?

- Справка об оплате медицинских услуг. Образец заполнения

- Срок хранения 3 года

- 🔥 Видео

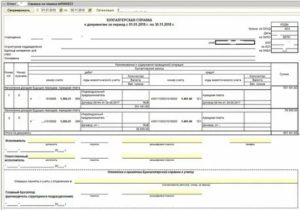

Описание:

Конфигурация 1С, позволяющая вести реестр справок об оплате медицинских услуг, выписывать медицинские справки и распечатывать.

Совместимость:

Совместимо с поставкой 1С — оперативный учет или бухгалтерский учет версии 7.7

Особенности:

- Заполненный справочник ОКУН – Общий Классификатор Услуг Населению в рамках медицинских услуг

- Правильно склоняются ФИО налогоплательщика и пациента

- Печать на половину листа формата А4

- В базу введена информация для примера

Инсталляция, подключение:

- Сохраняем архив файлов 1С

- Разархивируем по понятному вам пути

- Добавляем базу реестра справок в 1С 7.7

- Ставим галочку «монопольно»

- Нажимаем кнопку «Добавить»

- Указываем путь к разархивированной базе

- И входим в базу

Использование:

- При первом запуске программы нужно настроить реквизиты вашей организации

- Для этого выбираем меню «Операции», затем пункт «Константы»

- В открывшемся окне заполняем реквизиты лечебного заведения

- Для доступа к изменению реквизита сделайте двойной щелчок мышкой на соответствующем поле

- Так же нужно ввести сотрудников выписывающих справки для налоговой

- По аналогии с изменением констант выбираем меню «Операции», затем пункт «Справочники»

- В появившемся окне выбираем справочник «Сотрудники»

- В открывшимся справочнике «Сотрудники» вводим ответственного сотрудника

- На это подготовительный этап закончен

- Переходим к выписке справок

- С верхними четырьмя полями всё предельно понятно — заполняем

- Добавляем актуальных налогоплательщиков и пациентов как на картинке выше

- Выбираем код ОКУН

- Вводим стоимость лечения

- Всё, печатаем справку о стоимости медицинских услуг для предоставления в налоговую

Результат:

- На экране форма справки о стоимости медицинских услуг для налоговой

Скачать:

Оставляйте пожалуйста отзывы в социальных сетях в качестве СПАСИБО

Условия распространения:

Распространяется совершенно бесплатно (безвозмездно), без каких-либо лицензий или ограничений, как есть. Без обязательств обновлений, модернизации и т.п.

https://www.youtube.com/watch?v=2WtdDBwakUk

Вы имеете право делать с файлами всё, что Вам угодно. Мы не несём ответственности за любые виды возможного ущерба или недовольства, при использовании наших разработок.

Если Вы скачали файл(ы) — значит Вы согласились с условиями распространения.

Тэги: медицинская справка, справка для налоговой, справка о стоимости медицинских услуг, реестр справок о стоимости, бланк справки о стоимости медицинских услуг, образец справки о стоимости, бланк справки для налоговой, образец справки для налоговой о стоимости медицинских услуг, ведение реестра справок, учет справок для налоговой, документ строгой отчетности, бланк строгой отчетности, возмещение ндфл за лечение

Реестр справок об оплате медицинских услуг для налоговой 22-04-2013

Справка для налоговой об оплате медицинских услуг

Хоть документ заполняется очень просто, и это может сделать практически любой врач,но если не вписать в справку все необходимые данные, он не будет считаться действительным.

Скачать образец корешка к справке об оплате мед. услуг

Скачать образец справки

Бумага должна содержать такие сведения:

| Реквизиты | Врач обязательно должен проставить порядковый номер документа, который определяется внутренним документооборотом организации. Также справка должна содержать дату заполнения. |

| Сведения о плательщике налога | Нужно вписать фамилию, имя, отчество обратившегося за документом гражданина, а также его идентификационный номер. |

| Стоимость медицинских услуг | Для проставления этой информации используется отдельная строка. Здесь указывается размер затрат, которые пошли на уплату терапии. Эта информация зачастую вписывается словами для того, чтобы избежать в дальнейшем возможных фальсификаций. |

| Указывается физ. лицо, которому были представлены мед. услуги | Это может быть как сам плательщик налога, так и его близкие родственники. |

| Информация о гражданине, проходившем лечение | Нужно вписать ФИО больного без сокращений. |

| Время оплаты | В документе следует указать дату полной уплаты стоимости медицинских услуг. |

| Информация о лечащем враче | Справка должна содержать сведения о гражданине, выписавшем ее. Следует написать фамилию, имя, отчество врача, его должность, а также контактный номер телефона. |

| Печать и подпись | После текста с левого края бланка следует проставить мокрую печать, справа – подпись ответственного доктора. |

Бланк справки об оплате медицинских услуг

Когда нужно брать справку для налогового вычета

В законодательстве указано, что право на возврат имеет не только тот гражданин, который проходил лечение, но и налогоплательщик, который внес средства за лечение своего близкого родственника.

Получить подобную ее могут:

- родители больного;

- муж или жена;

- родные и усыновленные дети.

Читайте Уведомление о виде на жительство в другой стране

Более подробная информация по этому поводу расписана в статье 219 Налогового кодекса.

Бланк данного документа может быть выдан гражданину не на любом этапе лечения. Получить справку можно только после полного завершения терапии.

Обязательно следует полностью оплатить медицинские услуги. Если они оплачены только частично, справку также невозможно будет получить. После полной оплаты следует сообщить о внесении средств администрации больницы, и только после этого потребовать предоставления документа.

Социальный вычет и другие типы налогового возврата можно получить только в следующем году. Из-за этого не следует торопиться и требовать у врачей выписывать бумагу еще до окончания лечения – средства все равно можно будет вернуть только через несколько месяцев.

Данная справка оповещает налоговые органы об общей стоимости лечения. Именно от этой суммы полагается возврат налога.

Кто выдает

В законодательстве указывается на то, что справки об уплате лечения имеют юридическую силу только в том случае, если выданы следующими учреждениями:

- Больницы, которые находятся в государственном подчинении.

- Частные клиники, имеющие лицензию.

Если не сохранились чеки

Они подтверждают фактическое количество расходованных средств на лечение.

https://www.youtube.com/watch?v=92ZLjk0cQtQ

Даже если у гражданина потерялись или испортились чеки, он сохраняет право на получение вычета. Для подтверждения подойдет справка об оказании медицинских услуг.

В инструкции о заполнении справки указывается на то, что документ может быть выдан после предоставления бумаг, подтверждающих факт оплаты. Это могут быть кассовые чеки.

Если чеков нет в наличии, можно в качестве подтверждающего документа представить договор с медучреждением, акт об оказании услуги, прочие документы, выданные в больнице в период лечения. Сотрудники могут всю необходимую информацию получить из базы данных.

Все документы, в которых зафиксирован факт ведения хозяйственной деятельности и являющиеся основанием для заполнения бухгалтерских бумаг, должны храниться в организации не менее 5 лет. Это значит, что справку можно оформить и без чеков.

Образец справки об оплате медицинских услуг

Какие нужны документы

Форму справки утвердил Приказ Минздрава России и МНС России от 25.07.2001 №289/БГ-3-04-256.

Чтобы ее запросить, следует собрать:

- ИНН налогоплательщика (копию);Образец ИНН

- чеки (копии и оригиналы);

- договор оказания медицинских услуг (нужно не всегда);Договор на оказание медицинских услуг

- копия паспорта.Образец паспорта гражданина РФ

В случае, когда налоговый возврат оформляется за лечение родственника, дополнительно нужно будет представить:

| Если пациентом является супружеская пара | Свидетельство о браке.Образец свидетельства о заключении брака |

| Если ребенок | Свидетельство о его рождении.Образец свидетельства о рождении |

| Если родитель | Свидетельство о рождении плательщика налога. |

Коды

Форма 107-у содержит поле «код услуги». Сюда можно вписывать два значения: «1» или «2». Именно медики выбирают, какой нужно поставить.

От проставленного кода напрямую зависит размер налогового вычета. Для получения социального возврата из перечня выделяют так называемое дорогостоящее лечение. Это не значит, что в этом случае важной будет стоимость лечения. Значение имеет только присутствие медицинской услуги в специальном перечне.

| Код 1 | Обычное лечение. В этом случае существует ограничение на максимальную сумму терапии – 120 тысяч рублей. Максимальный возврат может составлять 13% — 15 600 рублей. |

| Код 2 | Дорогостоящее лечение. Возврат равен расходам на лечение. Однако есть ограничение – нельзя вернуть больше, чем было удержано из заработной платы. Налоговый возврат составляет 13% от потраченной суммы. |

Недорогостоящее лечение

К обычной терапии (код 1) относят:

- диагностика и лечение при оказании первой медицинской помощи;

- диагностика, лечение, профилактика и реабилитация при оказании амбулаторно-поликлинической помощи (сюда относят семейных врачей и дневные стационары) с включением медицинской экспертизы;

- оказание стационарной медицинской помощи всех видов;

- лечение в санаторно-курортных комплексах;

- санитарное просвещение населения.

Средства можно вернуть только после направления в налоговую службу декларации 3-НДФЛ, где будет указан размер расходов на медицинские услуги.

Дорогостоящее

Не все дорогие виды лечения законодательно относятся к таковым. Как пример, можно привести ситуацию с зубной терапией. Только один вид лечения зубов включен в этот список.

ЭКО включено в перечень. Корректировка была сделано только в 2007 году из-за того, что возросло количество случаев бесплодия, а стоимость услуги очень высокая. Это же касается осложненных родов и кесарева сечения.

В том случае, когда размер возможного вычета превышает годовую заработную плату, возможен его перенос на следующий год. Однако в НК нет указаний на то, что налог можно возвращать несколько лет подряд. Тем более что существует прямой запрет на перенос вычета на другие годы. Если зарплаты на сумму возврата не хватает, можно распределить его между работающими супругами.

Срок действия

Справка действует на протяжении 3 лет после оплаты медицинских услуг. Однако сроки оформления документа законодательно не урегулированы. Обычно они составляют несколько дней.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Все зависит от типа учреждения, в котором происходило лечение, и загруженности персонала. Зачастую в частных клиниках документы оформляются быстрее.

Видео:Возврат 13 за медицинские услугиСкачать

Справка за оказанные мед. услуги для предоставления в налоговые органы РФ

Справку за оказанные мед. услуги для предоставления в налоговые органы Российской Федерации и копию лицензии мед. учреждения, Вы можете получить по адресу Нижне-Волжская набережная д. 2.

Режим работы: Вторник, Четверг с 8.00 до 16.00. Обед с 12.00 до 12.30.

Справка для налоговых органов и лицензия учреждения выдаются в день обращения на основании платёжных документов (чек, бланк-заказа и договор обязательно иметь при себе).

Тел: 421-82-34

Иногородние могут присылать отсканированные платежные документы на karandeeva@pomc.ru, irina@pomc.ru,с указанием всех нижеперечисленных данных:

- Бланк – заказ

- Договор

- ИНН

- Номер телефона

- Почтовый адрес

- Индекс

Справку и лицензию высылаем по указанному адресу.

Подробная информация о социальном вычете по расходам на лечение и приобретение медикаментов

Социальный налоговый вычет по расходам на лечение и (или) приобретение медикаментов предоставляется налогоплательщику, оплатившему за счёт собственных средств:

- услуги по своему лечению;

- услуги по лечению супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет;

- медикаменты, назначенные налогоплательщику или его супругу (супруге), родителям и (или) детям в возрасте до 18 лет лечащим врачом;

- страховые взносы страховым организациям по договорам добровольного личного страхования налогоплательщика, договорам страхования супруга (супруги), родителей и (или) своих детей в возрасте до 18 лет.

ЗАКОН И ПОРЯДОК

Порядок предоставления социального налогового вычета по расходам на лечение и приобретение медикаментов определен пп.3 п. 1 ст. 219 Налогового кодекса.

ОБРАТИТЕ ВНИМАНИЕ

Перечни медицинских услуг и медикаментов, при оплате которых предо-ставляется вычет, утверждены Постановлением Правительства РФ от 19.03.2001 № 201.

Вычет на лечение можно получить только в том случае, если денежные средства налогоплательщика были потрачены на оплату услуг, оказанных ему в медицинских учреждениях и индивидуальными предпринимателями, имеющими соответствующие лицензии на осуществление медицинской деятельности на территории Российской Федерации.

СОВЕТ

Вся необходимая информация о процедуре получения социального налогового вычета по расходам на лечение размещена на сайте ФНС России www.nalog.ru в разделе «Физическим лицам» -> Налог на доходы физических лиц, налоговые вычеты -> Вычеты -> Социальные налоговые вычеты -> Лечение.

Вычет предусмотрен в размере понесённых налогоплательщиком расходов, связанных с лечением и (или) приобретением медикаментов, но не более установленного предела в размере 120 000 рублей за год в совокупности с другими его расходами, связанными с обучением, уплатой взносов на накопительную часть трудовой пенсии, добровольное пенсионное страхование и негосударственное пенсионное обеспечение.

ОБРАТИТЕ ВНИМАНИЕ

Налогоплательщик вправе самостоятельно выбирать, какие виды расходов и в каком объёме их необходимо учитывать в пределах максимальной суммы в 120 000 рублей в год при расчёте размера социального налогового вычета.

Размер вычета на лечение не ограничивается какими-либо пределами и представляется в полной сумме, если налогоплательщиком были потрачены денежные средства на оплату дорогостоящих медицинских услуг.

Определить, относится ли лечение из Перечней медицинских услуг и медикаментов, при оплате которых предоставляется вычет, к дорогостоящему, можно по коду оказанных медицинским учреждением услуг, которые оплачивались за счёт налогоплательщика, указываемому в «Справке об оплате медицинских услуг для представления в налоговые органы»:

код «1» — лечение не является дорогостоящим;

код «2» — дорогостоящее лечение.

https://www.youtube.com/watch?v=CFwe7R_FKh0

ЗАКОН И ПОРЯДОК

Форма «Справки об оплате медицинских услуг для представления в налоговые органы» и порядок её выдачи налогоплательщикам медицинскими учреждениями, оказавшими услуги по лечению, утверждены приказом ФНС России и Минздрава России от 25.07.2001 № 289/ БГ-3-04/256.

Вычет по расходам на оплату дорогостоящих расходных медицинских материалов можно получить при одновременном соблюдении следующих условий:

- Расходные медицинские материалы были приобретены в ходе дорогостоящего лечения из Перечней медицинских услуг, при оплате которых предоставляется вычет;

- Медицинское учреждение не располагает указанными медикаментами (расходными материалами) и их приобретение предусмотрено договором на лечение за счёт пациента (или лица, оплачивающего лечение);

- Налогоплательщик получил справку из медицинского учреждения, в которой указано, что дорогостоящие расходные материалы были необходимы для проведения дорогостоящего лечения

- Налогоплательщик получил в медицинском учреждении «Справку об оплате медицинских услуг для представления в налоговые органы» с кодом 2.

ШАГ 1

Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

ШАГ 2

Заполнить налоговую декларацию (по форме 3-НДФЛ) по окончании года, в котором была произведена оплата лечения и (или) приобретены медикаменты.

СОВЕТ

Заполнить декларацию 3-НДФЛ можно с помощью компьютерной программы, бесплатно скачав её с сайта ФНС России www.nalog.ru в разделе «Электронные услуги» -> Программные средства для физических лиц.

ШАГ 3

Подготовить копии документов, подтверждающих степень родства с лицом, за которое было оплачено лечение или приобретение медикаментов:

- свидетельство о рождении ребёнка (детей), если налогоплательщиком оплачено лечение или приобретение медикаментов для своего ребёнка (детей) в возрасте до 18 лет;

- свидетельство о браке, если налогоплательщиком оплачено лечение или приобретение медикаментов для супруги (супруга);

- свидетельство о рождении налогоплательщика, если им оплачено лечение или приобретение медикаментов родителю (родителям).

СОВЕТ

При подаче в налоговый орган копий документов, подтверждающих право на вычет, рекомендуется иметь при себе их оригиналы для проверки налоговым инспектором.

ШАГ 4

Подготовить комплект документов, подтверждающих право на получение социального налогового вычета по расходам на оплату лечения (включая санаторно- курортного), состоящий из копий документов:

- договора с медицинским учреждением на оказание медицинских услуг;

- Справки об оплате медицинских услуг, выданной медицинским учреждением, оказавшим услугу;

- справки из медицинского учреждения, в которой указано, что для проведения лечения пациенту (лицу, оплачивающему лечение) необходимо за свой счёт приобрести дорогостоящие медикаменты, предусмотренные договором на оказание медицинских услуг (в случае если вычет производится по расходам на лечение с применением дорогостоящих расходных материалов);

- корешка санаторно-курортной путёвки, если налогоплательщик проходил реабилитацию в санаторно-курортном учреждении;

- платёжных документов, подтверждающих фактические расходы налогоплательщика на лечение и (или) покупку медикаментов (чеки контрольно-кассовой техники, приходно-кассовые ордера, платёжные поручения и т.п.).

Для получения вычета по расходам на приобретение медикаментов необходимы:

- оригинал рецептурного бланка с назначением лекарственных средств по установленной форме с проставлением отметки «Для налоговых органов, ИНН налогоплательщика»;

- копии платёжных документов, подтверждающих факт оплаты назначенных лекарственных средств.

ЗАКОН И ПОРЯДОК

Форма № 107-1/у «Рецептурный бланк», а также порядок оформления рецептурных бланков утверждены Приказом Минздрава России от 20.12.2012 № 1175н.

ОБРАТИТЕ ВНИМАНИЕ

Платёжные документы должны быть оформлены на лицо, с которым заключен договор на лечение, а не на лицо, за которое производилась оплата лечения.

https://www.youtube.com/watch?v=gpoKaYM2_Fc

Для получения вычета на лечение по договору добровольного медицинского страхования необходимы копии:

- договора добровольного медицинского страхования или страхового медицинского полиса добровольного страхования;

- кассовых чеков или квитанций на получение страховой премии (взноса).

ШАГ 5

Предоставить в налоговый орган по месту жительства в любое время в течение года заполненную налоговую декларацию, приложив копии документов, подтверждающих фактические расходы и право на получение социального налогового вычета по расходам на лечение и приобретение медикаментов.

ЗАКОН И ПОРЯДОК

Проверка налоговой декларации и документов, прилагаемых к ней и подтверждающих правильность расчётов и обоснованность запрашиваемого вычета, проводится в течение 3 месяцев с даты их подачи в налоговый орган (п. 2 ст. 88 Налогового кодекса).

В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией в налоговый орган можно подать заявление на возврат НДФЛ в связи с расходами на обучение.

ЗАКОН И ПОРЯДОК

Сумма излишне уплаченного налога подлежит возврату по заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления, но не ранее окончания камеральной налоговой проверки (п. 6 ст. 78 Налогового кодекса).

ОБРАТИТЕ ВНИМАНИЕ

Право вернуть НДФЛ в связи с получением вычета сохраняется за налого-плательщиком в течение 3 лет с момента уплаты НДФЛ по итогам года, в котором были оплачены медицинские услуги и (или) приобретены лекар-ственные средства из Перечней № 201.

Видео:ДЕКЛАРАЦИЯ 3-НДФЛ НА ВЫЧЕТ ЗА ЛЕЧЕНИЕ / МЕДИЦИНСКИЕ УСЛУГИ ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКАСкачать

Образец справки 2020 года об оплате медицинских услуг для налоговой

› Налоги

Справка об оплате медицинских услуг для налоговых органов по образцу 2019 года служит неотъемлемой частью пакета документов, требуемых с налогоплательщика для начисления социального вычета. За выдачу данной справки несет ответственность то медицинское учреждение, услугами которого решило воспользоваться физическое лицо, имеющее жалобы на здоровье.

Основные сведения

Перед тем как приступить к обсуждению процесса оформления документа подобного рода, предлагаем разобраться с тем, какой юридической силой он наделен и для чего предназначен. Справка об оплате медицинских услуг – это определенный вид документа, свидетельствующий о расходах физического лица, которые связаны с лечебными целями.

Зачем нужна справка

Данная деловая бумага, являющаяся документальным подтверждением затрат, которые пошли на оплату медицинских услуг, необходима для оформления налоговой скидки, относящейся к категории социальных вычетов.

То есть любой налогоплательщик, претендующий на возврат подоходного налога, который предоставляется в связи с тратами денежных средств на лечение, обязан передать в налоговую инспекцию письменное доказательство того, что оплата действительно была совершена.

Именно для этих целей и существует такой вид документа, как справка.

Необходимо отметить, что справка, необходимая для возврата НДФЛ, выписывается не только в случае оплаты медицинских процедур, но и при покупке дорогостоящих лекарственных средств.

Кому может быть выдана

В соответствии с налоговым законодательством социальный вычет предоставляется не только лицам, которые потратились на оплату собственного лечения, но и налогоплательщикам, заплатившим денежные средства за медицинские услуги своих близких. В связи с этим по закону справку может требовать следующий круг лиц, официально внесших соответствующую плату за медицинскую помощь:

- Отец или мать больного. Справка, которая входит в необходимый для вычета пакет документации, выписывается родителям детей, чье здоровье требует поправки.

- Жена или муж больного. Так как супруг и супруга связаны определенной формой родства и официально считаются близкими родственниками, то они могут получать денежную компенсацию за траты на лечение друг друга и требовать справку, свидетельствующую об их совершении.

- Несовершеннолетние лица, заплатившие за лечение больного. Как родные, так и дети, которых усыновили, а также несовершеннолетние дети, которые находятся на попечении больного, имеют право на получение справки об оплате медицинских услуг.

ВАЖНО! Полный перечень ситуаций, в которых просьба о предоставлении справки будет целесообразной, можно прочитать в статье под номером 219 Налогового кодекса.

Кто имеет право на выдачу документа

Действующим законодательством отмечено, что справки, подтверждающие факт оплаты лечения, признаются правомерными и имеют юридическую силу, только если выданы следующими учреждениями:

- Государственными больницами. Все медицинские организации, которые принадлежат к государственному виду, могут выдавать документы, свидетельствующие о покупке лекарственных средств или осуществлении выплат, направленных на оздоровление.

- Частные клиники. Все частные предприниматели, открывшие медицинские клиники и получившие лицензию на работу в данной сфере деятельности, также имеют право выписывать справки об оплате, предназначенные для рассмотрения налоговыми инспекторами.

Справка по образцу 2019 года

Как и для большинства различных видов документации, для справки, свидетельствующей о расходах налогоплательщика на лечение, принята определенная форма, вступившая в силу с момента издания приказа под номером 289, который был утвержден Министерством здравоохранения Российской Федерации.

Правила оформления и хранения документа

Для того чтобы не нарушить основные правила делопроизводства и правильно оформить документ, настоятельно рекомендуем учесть следующие советы, касающиеся заполнения и хранения образца справки 2019 года:

- Документ должен быть выдан на бумаге только определенного формата – А5.

- Заполненный бланк документа должен храниться не менее трех лет со дня составления.

Сведения в справке

Несмотря на то, что документ заполняется довольно легко и не вызывает вопросов практически ни у одного врача, без внесения в его бланк необходимой информации он считается недействительным. В справке обязательно нужно указать:

- Реквизиты. В первую очередь, врач должен проставить внутренний порядковый номер документа, под которым он выписывается в стенах конкретного медицинского учреждения. После этого ставится день, месяц и год, послужившие датой заполнения бланка.

- Данные о налогоплательщике. О физическом лице, потребовавшем документальное доказательство факта оплаты лечения, нужно прописать только личные данные – имя, фамилию и отчество, а также цифры его идентификационного номера.

- Размер затрат, выплаченных за медицинские услуги. В отдельной строке следует проставить размер денежной суммы, которая была потрачена на оздоровление. Сумма подобных расходов, как правило, пишется словами. Это делается с целью устранения всевозможных исправлений как со стороны самого налогоплательщика, так и со стороны посторонних людей.

- Физическое лицо, за чье лечение была внесена денежная плата. Следует обязательно отметить, кому именно были предоставлены медицинские услуги – самому налогоплательщику или его близким родственникам.

- Сведения о человеке, который проходил лечение. Достаточно всего лишь идентифицировать личность бывшего больного – прописать его фамилию, полное имя и отчество.

- Дата выплаты. В документе также нужно не забыть отметить число, месяц и год, когда налогоплательщик полностью погасил стоимость всего лечебного комплекса.

- Данные о враче. В справке обязательно должна присутствовать информация, касающаяся физического лица, которое ее выписало. Нужно прописать Ф.И.О. человека, выдавшего данную бумагу, пост, который он занимает в медицинской организации, а также контактный номер телефона.

- Подпись и печать. В самом конце бланка обязательно должна стоять мокрая печать медицинского заведения, а немного правее — личная подпись доктора.

Когда заполняется бланк

В первую очередь, необходимо понимать, что бланк документа, составленный по образцу 2019 года, выдается на руки налогоплательщику далеко не на любом этапе лечения.

Получить деловую бумагу, подтверждающую факт внесения денежных средств, можно только в тот момент, когда процесс лечения считается завершенным.

Если налогоплательщик внес за медицинские услуги только часть материальных средств, а остаток должен оплатить несколько позже, то на выдачу справки рассчитывать не стоит.

https://www.youtube.com/watch?v=etvEgYlIGTU

Все вычеты социального типа, в том числе и налоговая скидка, связанная с лечением, предоставляются только в следующем году, который наступает после даты оплаты медицинских услуг или лекарственных препаратов. В связи с этим не стоит торопиться и требовать у врачей выписать документ во время лечения.

Список документов для оформления вычета

Для того чтобы оформить налоговый вычет на лечение Вам понадобятся следующие документы и информация:

- Налоговая декларация по форме 3-НДФЛ (скачать ее Вы можете здесь). В ИФНС подается оригинал декларации.

- Паспорт или документ его заменяющий. В ИФНС подаются заверенные копии первых страниц паспорта (основная информация + страницы с пропиской).

- Справка о доходах по форме 2-НДФЛ. Такую справку Вы можете получить у Вашего работодателя. В ИФНС подается оригинал справки 2-НДФЛ.

Примечание: если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей. - Заявление на возврат налога с реквизитами счета, на который налоговая перечислит Вам деньги. В ИФНС подается оригинал заявления. Образец заявления Вы можете скачать здесь: Заявление на возврат налога за лечение.

При оформлении налогового вычета за лечебные услуги предоставляются:

- Cправка об оплате медицинских услуг по форме, утвержденной Приказом Минздрава России N 289, МНС России N БГ-3-04/256 от 25.07.2001. Указанную справку Вы можете взять у медицинской организации, которая оказала Вам услугу. В ИФНС подается оригинал справки. Обратите внимание: предоставление платежных документов (чеков, квитанций, платежных поручений) не является обязательным (подробнее Требуется ли прикладывать копии платежных документов?)

Примечание: при прохождении лечения в санаторно-курортном учреждении Вы можете получить аналогичную справку. В этой справке будет отражена стоимость лечения, включенная в путевку (за вычетом проживания, питания и т.п.) и сумма дополнительно оплаченных медицинских услуг.

- Договор с медицинским учреждением об оказании медицинских услуг. В ИФНС подается заверенная копия договора.

Примечание: Если вы включаете в расходы на дорогостоящее лечение расходы на приобретение медицинского оборудования или материалов, которые купили за свой счет в связи с их отсутствием в медицинском учреждении, то они должны быть прямо прописаны в договоре с медицинской организацией. - Лицензия медицинского учреждения на осуществление медицинской деятельности. В ИФНС подается заверенная копия лицензии.

Примечание: если в договоре на лечение указаны реквизиты лицензии медицинского заведения, то предоставление лицензии не является обязательным.

При оформлении налогового вычета на покупку медикаментов предоставляются:

- Рецепт по форме N 107-1/у со специальным штампом “Для налоговых органов Российской Федерации, ИНН налогоплательщика”. Такой рецепт выдается Вашим лечащим врачом: либо сразу вместе с получением аналогичного бланка для аптеки, либо позже на основании записей в медицинской карте. В ИФНС подается оригинал рецепта.

- Платежные документы, подтверждающие факт оплаты медикаментов (например, платежные поручения или кассовые чеки с приходно-кассовыми ордерами). В ИФНС подаются заверенные копии платежных документов.

При оформлении налогового вычета на добровольное медицинское страхование предоставляются:

- Договор со страховой компанией или полис. В ИФНС подается заверенная копия договора/полиса.

- Платежные документы, подтверждающие факт оплаты страховых взносов (обычно это платежные поручения, квитанции или кассовые чеки с приходно-кассовыми ордерами). В ИФНС подаются заверенные копии платежных документов.

- Лицензия страховой организации на осуществление страховой деятельности. В ИФНС подается заверенная копия лицензии.

Примечание: если в договоре со страховой компанией указаны реквизиты лицензии, то отдельное предоставление лицензии не является обязательным.

При оформлении налогового вычета за детей дополнительно предоставляется:

- копия свидетельства о рождении ребенка;

При оформлении налогового вычета за супруга дополнительно предоставляется:

- копия свидетельства о браке;

При оформлении налогового вычета за родителей дополнительно предоставляется:

- копия Вашего свидетельства о рождении;

Следует отметить, что во избежание задержек и отказов лучше обращаться в налоговую службу с максимально полным пакетом документов.

Требуется ли прикладывать копии платежных документов?

При получении налогового вычета за медицинские услуги налогоплательщику не требуется предоставлять копии платежных документов (квитанций, чеков, платежных поручений)

Видео:Налоговый вычет за лечение 2023 - Как заполнить декларацию 3-НДФЛ за лечение и лекарства ОнлайнСкачать

Справка об оплате медицинских услуг. Образец заполнения

Обязательным документом для представления в налоговые органы при получении социального налогового вычета за лечение является справка об оплате медицинских услуг. Образец заполнения этого документа, бланк справки, а также ответы на вопросы, возникающие при заполнении справки об оплате медицинских услуг для налоговых органов, представлен в данной статье.

Где утверждена форма (бланк) справки об оплате медицинских услуг?

Приказом Министерства Российской Федерации по налогам и сборам и Министерства здравоохранения Российской Федерации от 25.07.2001 № 289/БГ-3-04/256 утверждена справка об оплате медицинских услуг для налоговых органов. Образец заполнения данного документа будет дан ниже.

Справка об оплате медицинских услуг: образец заполняет…

В налоговую инспекцию необходимо предоставить оригинал справки об оплате медицинских услуг. Бланк заполняет сотрудник медицинского учреждения, в котором налогоплательщик или его родственники (супруг, родители, дети) проходили лечение.

https://www.youtube.com/watch?v=CAHga1GZLtM

Как видно из образца справки об оказании медицинских услуг, документ состоит из корешка справки и непосредственно самой справки. Корешок справки остается в медицинском учреждении и хранится 3 года. Справка об оплате мед услуг выдается на руки (пересылается по почте) налогоплательщику или его уполномоченному лицу.

Справка об оплате медицинских услуг для налоговых органов (образец)

Срок хранения 3 года

Справка об оплате медицинских услуг (образец заполнения формы)

Заполнение справок производится в соответствии с Инструкцией по учету, хранению и заполнению справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации (Приказ Министерства Российской Федерации по налогам и сборам и Министерства здравоохранения Российской Федерации от 25.07.2001 № 289/БГ-3-04/256).

Рассмотрим пример. Налоговый вычет на лечение отца-пенсионера собирается получить его дочь. Ниже дан образец заполнения справки об оплате медицинских услуг для налоговой. Пример заполненного корешка к справке представлен в этой статье.

Так может выглядеть справка об оплате медицинских услуг в случае получения дочерью вычета за лечение отца

По данному образцу справка об оказании медицинских услуг для налоговых органов выдается во всех медицинских учреждениях РФ, имеющих лицензию (вычет за лечение за границей невозможен). Так форма справки используется при возврате налога за:

Как заполнить образец справки об оплате медицинских услуг для налоговой

Рассмотрим вопросы, возникающие при проверке и заполнении бланка справки об оплате медицинских услуг.

Налогоплательщик – тот, кто будет обращаться в ИФНС за получением налогового вычета за лечение. Налогоплательщик и пациент (тот, кому оказали медицинские услуги) могут различаться.

1) ФИО налогоплательщика, пациента в образце справки об оплате медицинских услуг указывается полностью – без сокращений. Если налогоплательщик и пациент одно лицо, в поле кому оказаны услуги (Ф.И.

О полностью) ставится прочерк, а перед этим делается подчеркивание «ему» или «ей».

В том случае, если налогоплательщик и пациент – разные люди, образец справки об оказании медицинских услуг заполняется следующим образом:

- Если лечился один супруг (например, жена), а налоговый вычет будет получать другой супруг (муж), то в качестве налогоплательщика необходимо будет указать ФИО мужа, а в качестве пациента (кому оказаны услуги)– ФИО жены, подчеркивается «супруге».

- Аналогичным образом необходимо поступать, если лечение проходил ребенок (возврат налога за лечение ребенка). ФИО налогоплательщика – ФИО отца или матери, ФИО пациента (кому оказаны услуги) – ФИО ребенка, подчеркивается «сыну или «дочери».

- Если налоговый вычет планируется получить за лечение родителей, то справка об оплате медицинских услуг для налоговых органов (образец заполнения составлен для такого случая), в поле ФИО пациента указывается ФИО родителя налогоплательщика (подчеркивается «матери» или «отцу»).

Для заполнения бланка справки об оплате медицинских услуг в лечебной организации могут запросить документ, подтверждающий родство налогоплательщика и пациента (свидетельство о браке (при получении вычета на лечение супруга), свидетельства о рождении детей налогоплательщика (вычет на лечение ребенка) или свидетельство о рождении самого налогоплательщика (при оформлении возврата НДФЛ за лечение родителей).

2) В левом верхнем углу справки проставляется штамп учреждения здравоохранения. В нем указываются сведения о медицинской организации: полное наименование и адрес учреждения, ИНН учреждения, № лицензии, дата выдачи лицензии, срок ее действия, кем выдана лицензия.

3) ИНН налогоплательщика (при наличии) указывается по данным налогоплательщика (обычно медицинская организация запрашивает копию ИНН).

4) Поле стоимость медицинских услуг в образце справки об оплате медицинских услуг заполняется на основании кассового чека (приходного ордера или иного документа, подтверждающего внесение денежных средств) в рублях прописью с большой буквы. В этом поле также может быть указана стоимость лечения, оплаченного карточкой (по безналу) (Решение Верховного Суда РФ от 23 мая 2012 г. N АКПИ12-487).

5) Код услуги заполняется на основании отнесения лечения к:

6) Дата оплаты медицинской услуги. Указывается дата оплаты лечения.

7) Далее в образце справки об оплате медицинских услуг заполняются поля Фамилия, имя, отчество (полностью) и должность лица, выдавшего справку, также дается номер телефона лица, выдавшего справку.

8) Печать клиники ставится в левом нижнем углу справки.

https://www.youtube.com/watch?v=oC5Dd6Ao33U

После проверки справки об оплате медицинских услуг получатель расписывается в корешке, который отрывается и остается в лечебном учреждении. Сама справка выдается получателю.

В статье приведена форма справки об оплате медицинских услуг (образец заполнения), даны ответы на вопросы, возникающие при заполнении справки об оказании платных медицинских услуг. Получатель документа согласно представленной информации может проверить правильность заполнения справки об оплате медицинских услуг.

Опубликовал:

Раленко Антон Андреевич

Москва 2018.

🔥 Видео

Новые правила оказания платных медицинских услуг: что изменилось?Скачать

Как получить налоговый вычет за лечениеСкачать

КАК ПОЛУЧИТЬ НАЛОГОВЫЙ ВЫЧЕТ ЗА ЛЕЧЕНИЕ?Скачать

Как получить налоговый вычет на лечениеСкачать

Справка об оплате для налоговой в БИТ.Управление медицинским центромСкачать

Налоговый вычет за лечение и лекарства. Инструкция по заполнению декларации 3-НДФЛСкачать

💰Как вернуть налоговый вычет за лечение зубов?Скачать

Финансовая грамотность. Кэшбэк от государства. Как получить налоговый вычет. НГОНБСкачать

Документы для социального налогового вычета за лечение, покупку медикаментов, лекарств и препаратовСкачать

ЗАПОЛНЕНИЕ 3-НДФЛ НА НАЛОГОВЫЙ ВЫЧЕТ ЗА ЛЕЧЕНИЕ И ПОКУПКУ ЛЕКАРСТВ В ПРОГРАММЕ "ДЕКЛАРАЦИЯ"Скачать

Как получить налоговый вычет за медицинские услуги? Налоговые льготы на лечение.Скачать

Новый порядок платных медицинских услуг: разбор основных положенийСкачать

Налоговый вычет за лечение 2022 - Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете 2022Скачать

Новые правила оказания платных медицинских услуг. Юридический разбор на МЕДПЛАТФОРМЕСкачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Налоговые вычетыСкачать

Как вернуть 13 НДФЛ за лечение | Подоходный налог | Справка об оплате медицинских услугСкачать